William Blair: Globale Verschiebungen - Ansichten unseres Global Equity Teams

US-Aktien haben in den letzten zehn Jahren besser abgeschnitten als Nicht-US-Aktien, aber unser globales Aktienteam ist der Ansicht, dass mehrere Faktoren die Nicht-US-Märkte attraktiver machen

05.09.2024 | 13:00 Uhr

Darunter eine niedrigere Bewertung, weniger konzentrierte Chancen und länderspezifische Faktoren (wie Unternehmensreformen in Japan und die Entspannung der Energiekrise in Europa). Im Folgenden finden Sie einige Erkenntnisse unseres globalen Aktienteams.

Die Outperformance der USA im Detail

Die Outperformance der US-Aktienmärkte in den letzten zehn Jahren ist auf drei Faktoren zurückzuführen. Erstens haben die niedrigeren Zinssätze in den Vereinigten Staaten die Ausweitung der Multiplikatoren begünstigt. Zweitens verzeichneten die US-Unternehmen ein höheres Gewinnwachstum, das in erster Linie auf das stärkere nominale Wachstum des Bruttoinlandsprodukts (BIP) in den USA im Vergleich zu anderen Regionen, vor allem Europa, zurückzuführen ist. Drittens haben US-Unternehmen allein im letzten Jahr einen Betrag zurückgekauft, der 10 % des europäischen Aktienmarktes entspricht, was das Wachstum der Gewinne je Aktie angekurbelt hat und weiter zu ihrer Outperformance beiträgt, die durch die steigenden Multiplikatoren noch verstärkt wird.

Warum sollte sich das nun ändern?

Die Inflation kühlt außerhalb der Vereinigten Staaten schneller ab

Erstens sind die Inflationsraten außerhalb der Vereinigten Staaten im Allgemeinen niedriger und die Staatsdefizite deutlich geringer. Im Gegensatz dazu weisen die Vereinigten Staaten eine Mischung aus restriktiver Politik und expansiven steuerlichen Maßnahmen auf, was zu ihrem einzigartigen wirtschaftlichen Umfeld beiträgt. Dieses Szenario einer niedrigeren Inflation und niedrigerer Zinssätze im Ausland unterstützt höhere Multiplikatoren für Nicht-US-Aktien.

Die Performance des US-Aktienmarktes ist konzentriert

Zweitens ist die Outperformance des US-Aktienmarktes teilweise auf die Konzentration zurückzuführen. Auf die obersten 10 % der Unternehmen entfallen 80 % der Cashflow-Gewinne und 70 % der Marktkapitalisierung - ein Phänomen, das sich in anderen Ländern nicht in diesem Ausmaß widerspiegelt.

Betrachtet man jedoch die US-Unternehmen im obersten Quartil der nachhaltigen Wertschöpfung (SVC), dem Qualitätsmaßstab unseres globalen Aktienteams, ergibt sich ein deutlich anderes Bild, wenn man die größten Unternehmen ausschließt. Und historische Verschiebungen in den Reihen der größten Unternehmen deuten darauf hin, dass die heute dominierenden Unternehmen ihre Position nicht unbegrenzt halten können.

Darüber hinaus gibt es auf den Märkten außerhalb der USA zwar keine Giganten wie NVIDIA, Microsoft, Meta oder Google, aber führende Unternehmen wie Novo Nordisk und Taiwan Semiconductor Manufacturing Company sowie einige der besten Banken und Verbrauchermarken der Welt, wie unser globales Aktienteam meint.

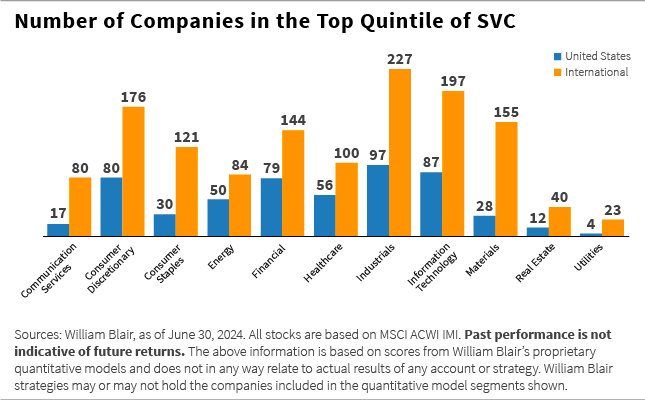

Unser globales Aktienteam ist also der Ansicht, dass es außerhalb der Vereinigten Staaten zahlreiche thematische Wachstumschancen gibt, und die nachstehende Grafik bestätigt dies.

Veränderte Handelsströme könnten Nicht-US-Aktien zugute kommen

Erwähnenswert ist auch die sich entwickelnde Dynamik der globalen Handelsströme. Die Exporte von Schwellenländern in andere Schwellenländer machen etwa 45 % der Gesamtexporte aus - viel mehr als noch vor einem Jahrzehnt. Genauer gesagt geht der Anteil Chinas an den Exporten in die Länder der Gruppe der Sieben (G7) stark zurück, während seine Exporte in Nicht-G7-Länder, insbesondere im globalen Süden, deutlich zunehmen.

Warum ist das so?

Erstens treiben die Länder zunehmend Handel mit Ländern, die geografisch näher liegen und mehr Gleichgesinnte haben.

Zweitens sind die ausländischen Direktinvestitionen in China aufgrund geopolitischer Spannungen, einer Verschärfung des regulatorischen Umfelds, einer Konjunkturabschwächung und einer Verlagerung der globalen Lieferketten auf nahezu Null gesunken, um die durch die COVID-19-Pandemie hervorgerufenen Risiken zu mindern.

Länder wie Vietnam erobern Marktanteile bei Industriegütern aus China.

Drittens erobern Länder wie Vietnam Marktanteile bei Industriegütern aus China, die immer teurer werden. Diese Länder bieten billigere Alternativen und werden oft als freundlichere Handelspartner angesehen.

Viertens hat der Konflikt zwischen Russland und der Ukraine die Energiehandelsrouten verändert. Weniger russische Energie fließt nach Westen, während mehr Energie nach Osten fließt, was Ländern wie Indien zugute kommt.

Und schließlich haben Länder wie Brasilien, Indonesien und Indien ein beträchtliches Wachstum zu verzeichnen, was sich auf Handelsvolumen und -muster auswirkt.

Die japanischen Unternehmensreformen greifen

Dann gibt es noch einige länderspezifische Faktoren, die Nicht-US-Aktien attraktiv machen. Werfen wir zunächst einen Blick nach Osten, nach Japan, wo sich die Landschaft wandelt.

Wie Kyle Concannon, Mitglied des Global Equity Teams, in einem anderen Blogbeitrag feststellte, sind die von der Tokioter Börse in Zusammenarbeit mit der Regierung angeordneten Unternehmensreformen in Japan erheblich. Zweitens ist ein generationenübergreifender kultureller Wandel bei der Kapitalallokation im Gange, bei dem die Interessen der Aktionäre im Vordergrund stehen und die Kapitalausgaben erhöht werden. Drittens erhöhen die japanischen Verfassungsänderungen, die die militärische Expansion vorantreiben, die Kapitalausgaben.

Die Energiekrise in Europa entspannt sich

In Europa haben sich die anfänglich schwerwiegenden Auswirkungen der Energiekrise nach dem Einmarsch Russlands in die Ukraine abgeschwächt. Veränderungen in der Dynamik der Energieversorgung haben zu niedrigeren Gaspreisen geführt, wodurch die Wettbewerbsnachteile, denen sich die europäischen Hersteller zuvor gegenüber ihren weltweiten Konkurrenten ausgesetzt sahen, verringert wurden.

Indien definiert sich neu

Indien schließlich ist in den letzten zwei Jahrzehnten aus dem Schatten des wirtschaftlichen Einflusses Chinas herausgetreten und hat einen wirtschaftlichen Wendepunkt erreicht, was unser globales Aktienteam zu der Überzeugung veranlasst, dass das Land in der Lage ist, seine Rolle auf der Weltbühne neu zu definieren. Mehrere Faktoren tragen zu diesem Erfolg bei.

Die bürokratischen Reformen unter Narendra Modis Regierung haben die Geschäftsabläufe in Indien vereinfacht und ein günstigeres Umfeld für wirtschaftliche Aktivitäten geschaffen. Die Überarbeitung des Geldsystems, vor allem durch die Digitalisierung, hat die Transparenz und Effizienz in einer traditionell bargeldlastigen Wirtschaft erhöht. Darüber hinaus treiben steigende Investitionsausgaben sowohl der Regierung als auch des Privatsektors Infrastruktur- und Entwicklungsprojekte im ganzen Land voran.

Indien steht auf eigenen Füßen, wie es das vor einem Jahrzehnt noch nicht konnte.

Da das Pro-Kopf-BIP steigt, verlagern sich die Konsummuster in Indien von den Grundbedürfnissen zu anspruchsvollen Gütern, was die zunehmende Kaufkraft der wachsenden Mittelschicht widerspiegelt. Geopolitisch nimmt Indien eine neutrale Haltung ein und setzt seine Beziehungen strategisch ein. Es ist kein enger Verbündeter Chinas, profitiert aber von seinen Beziehungen zu Russland, um seine Energielieferungen zu sichern, wobei es häufig in Rupien statt in Dollar zahlt. Dieser Ansatz verringert Indiens Abhängigkeit vom Dollar und ermöglicht es dem Land, Energie nach Europa zu reexportieren.

Darüber hinaus wurden im vergangenen Jahr rund 80 % der weltweit gehandelten Optionskontrakte in Indien ausgeführt, was eine bedeutende Preisfindung innerhalb des Landes unterstreicht. Die hohe Bewertung indischer Konsumwerte, die oft mit dem 60- bis 70-fachen des Gewinns gehandelt werden, übt jedoch Druck auf die indischen Banken aus, da die Anleger ihre Mittel von den Banken auf die Aktienmärkte umschichten.

Indiens wirtschaftlicher Wandel ist bemerkenswert. Das Land steht heute auf eigenen Füßen, wie es das vor einem Jahrzehnt nicht konnte, und bietet optimistische Aussichten für seine Rolle im internationalen Handel.

Die Bewertungen von Nicht-US-Aktien sind attraktiv

Diese qualitativen Gründe für Investitionen außerhalb der USA werden nun durch die quantitativen Modelle unseres globalen Aktienteams untermauert, die darauf hinweisen, dass sich die Bewertungsattraktivität zugunsten der Nicht-US-Märkte verschoben hat, was eine Umkehrung eines langjährigen Trends darstellt.

Chancen für aktive Manager

In Anbetracht dieser Dynamik ist unser globales Aktienteam der Ansicht, dass das Potenzial für eine Outperformance von Nicht-US-Aktien überzeugend ist - vor allem für aktive Manager.

Diesen Beitrag teilen: