Robeco: Manager alternativer Assets für Wachstum positioniert

Wir sind der Meinung, dass Manager börsennotierter alternativer Assets gut für Wachstum positioniert sind, da das globale Sparvolumen angesichts der alternden Weltbevölkerung, die ihren Ruhestand plant, stark ansteigen wird.

29.05.2024 | 07:59 Uhr

Manager

alternativer Assets verzeichneten in den zehn Jahren bis 2020 einen

rasanten Vermögenszuwachs, vor allem im Bereich Private Equity. Der

Ausstieg aus der Nullzinspolitik in den USA und Europa hat jedoch zu

einer Verlangsamung des Vermögensaufbaus und einer nur mäßigen

Kursentwicklung bei börsennotierten Alternative Asset Managern geführt.

Dies hat für eine gewisse Skepsis hinsichtlich der künftigen

Renditechancen des gesamten Marksegments gesorgt.1

Wir

teilen diese Bedenken nicht. Kurzfristig dürfte die Kapitalbeschaffung

einfacher werden, da sich die Mittelzuflüsse durch die Wiederbelebung

der Kapitalmarktaktivitäten erholt haben und sich lang erwartete

Möglichkeiten zur Monetarisierung ergeben haben. Innerhalb des Sektors

selbst herrscht unseres Erachtens eine verhaltene Zuversicht in Bezug

auf die Aussichten alternativer Anlagen. Dies wird durch Börsengänge

bestätigt, wie die jüngste erfolgreiche Platzierung von CVC Capital

Partners in Amsterdam (April 2024) und die Börsendebüts der Konkurrenten

EQT in Stockholm (2019) und Bridgepoint in London (2021). Auch

Gespräche mit führenden globalen Akteuren spiegeln diese positiven

Aussichten wider: Berichtet wird von robusten Mittelzuflüssen seitens

Pensionsfonds, Versicherungen, Staatsfonds und in zunehmendem Maß

seitens vermögender Kunden und Private Banking-Kunden. Unseres Erachtens

verbleibt damit ein Zeitfenster, um das Engagement in börsennotierten

Alternative Asset Managern zu erhöhen, bevor eine Lockerung der

US-Geldpolitik einen offensichtlichen Katalysator darstellt.

Längerfristig

sind wir der Meinung, dass die Position des Bereichs alternativer

Assets innerhalb der Investmentbranche strukturell gestärkt wird. Denn

die globale demografische Entwicklung lässt die Gesamtsumme der

Ersparnisse ansteigen und Anleger nach besseren Renditen durch

Diversifizierung suchen.

Die langfristige Sparlücke wird voraussichtlich die Nachfrage nach Asset Management-Lösungen erhöhen

Finanzprodukte im Bereich Altersvorsorge ist einer der Haupttrends, auf die wir in unserer New World Financials-Strategie den Fokus legen – neben Digitale Finanzen und Finanzdienstleistungen in den Schwellenländern. Die Weltbevölkerung altert, und es besteht ein erhebliches Spardefizit. Angesichts des Rückgangs der Zahl der Erwerbstätigen und unzureichender Ersparnisse sind die traditionellen umlagefinanzierten Systeme für Renten und Gesundheitsversorgung zunehmend unhaltbar. Das World Economic Forum prognostiziert für die wichtigsten Volkswirtschaften, darunter die USA, Japan und Großbritannien, trotz ihrer beträchtlichen Pensionsfonds bis 2050 eine Ersparnislücke von 400 Billionen US-Dollar. Wir betrachten den zur Schließung dieser Lücke erforderlichen Vermögensaufbau als langfristige Wachstumschance und als einen der stärksten Treiber des Trends Finanzprodukte im Bereich Altersvorsorge. Lebens- und Krankenversicherer, insbesondere in Schwellenländern, dürften die Hauptnutznießer sein. Daneben ist auch eine steigende Nachfrage nach Asset Management-Lösungen zu erwarten, welche die zunehmenden Ersparnisse zu verwalten und einzusetzen helfen, die wir erwarten.

Pensionsfonds,

Staatsfonds, vermögende Privatpersonen und viele andere

(Retail-)Anleger sind zunehmend auf der Suche nach langfristig

orientierten, renditestarken Anlagen mit relativ geringen Schwankungen.

Manager alternativer Assets bieten eine breite Palette von Lösungen an,

die diesem Profil entsprechen. Sie können hohe und vorhersehbare

Gebühren erzielen, was uns interessante Anlagemöglichkeiten eröffnet.

„Die Zuversicht, dass alternative Anlagen in den kommenden Jahrzehnten florieren werden, spiegelt sich in der Branche wider“

Alternative Anlagen befinden sich in einer idealen Position

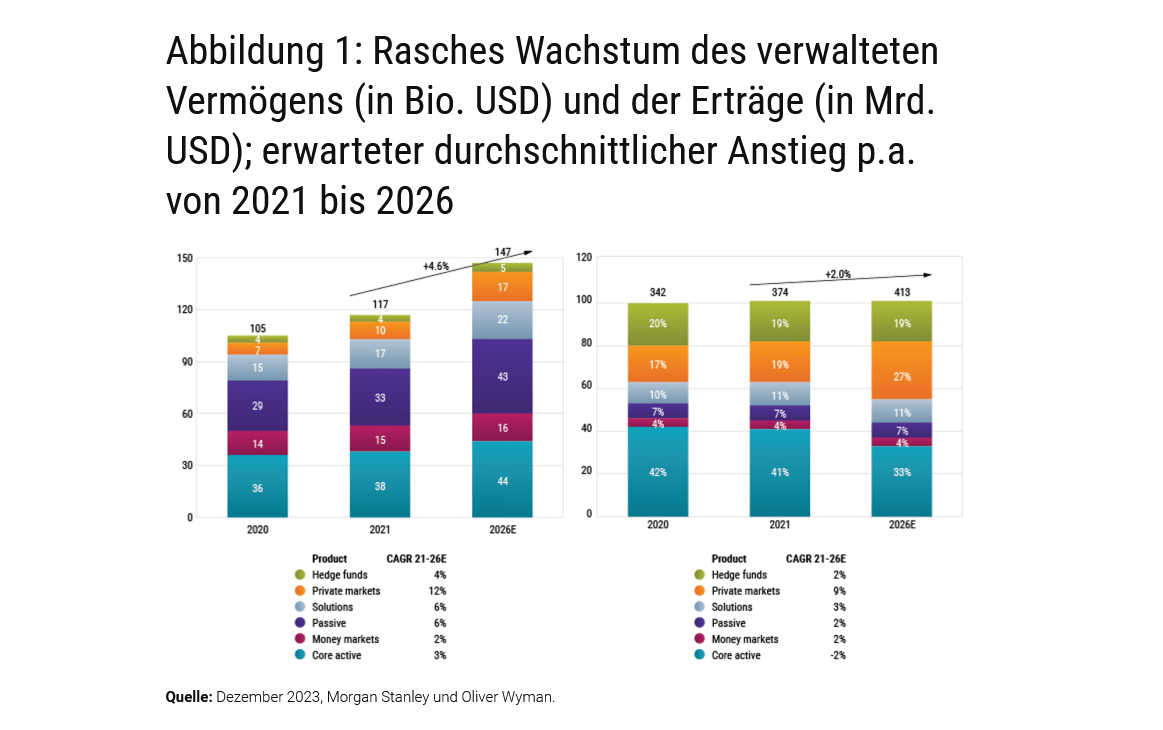

Im traditionellen Asset Management ist eine Verlagerung von aktiven zu passiven Anlagen zu beobachten. Gleichzeitig stehen die Verwaltungs- und Vertriebsgebühren bei beiden Varianten unter Druck. In jüngster Zeit waren sogar Abflüsse aus passiven Anlagen zu verzeichnen, während aktive Asset Manager weiterhin intensiv um Marktanteile kämpfen. Im Gegensatz dazu haben Manager alternativer Assets ein klareres langfristiges Wachstumsprofil. Denn in den Bereichen traditionelles Private Equity, Alternative Credit, Infrastruktur, langfristiges Kapital und Green Finance wird für die kommenden Jahren ein Anstieg des verwalteten Vermögens erwartet. Abbildung 1 zeigt, dass die Kategorie der privaten Assets dreimal so schnell wachsen wird (9 % p.a.) wie die nächsthöheren Wachstumskategorien (passive Anlagen und Lösungen).

Die

vorhersehbaren Kapitalzuflüsse, die der längerfristigen Natur der

Verbindlichkeiten entsprechen, sind für Pensionsfonds besonders

attraktiv. Unterdessen streben andere Anlegertypen nach

Diversifizierungsmöglichkeiten und Chancen, die auf öffentlichen Märkten

nicht verfügbar sind. Ein

weiteres Merkmal der derzeitigen Situation ist, dass reichlich

Liquidität zum Einsatz verfügbar ist. Trotz gedämpfter Dynamik an den

Kapitalmärkten waren in den letzten Jahren bei führenden Managern von

Vehikeln für Credit, Infrastruktur und permanentes Kapital

(Versicherungen, Privatvermögen) starke Kapitalzuflüsse zu verzeichnen.

Unternehmen wie Brookfield, Carlyle, KKR, CVC und Ares ist in einem

schwierigen Umfeld in beeindruckender Höhe Kapital zugeflossen. Bain

& Company schätzt, dass im gesamten Bereich alternativer Anlagen,

der Buyout-Fonds, Private Credit, Risikokapital, Immobilien und

Infrastruktur umfasst, 2rund 3,9 Billionen US-Dollar zum Einsatz bereitstehen.

Die

Zuversicht, dass alternative Anlagen in den kommenden Jahrzehnten

florieren werden, spiegelt sich in der Branche wider: KKR zitierte auf

seinem Investorentag 2024 Daten von Preqin, wonach das verwaltete

Vermögen bis 2028 mit einer durchschnittlichen Wachstumsrate von 12 %

p.a. auf 24 Billionen USD steigen wird. Nach Ansicht von KKR sind

Investitionen in die Infrastruktur eine besonders attraktive

Gelegenheit, um die Energiewende, die weitere Digitalisierung und die

Dekarbonisierung im weiteren Sinne zu ermöglichen. All dies bedeutet

Investitionen in vielen verschiedenen Infrastrukturbereichen wie

Verkehr, Versorgung, Energie, Digitaltechnik und Industrie. KKR schätzt

das Gesamtvolumen der Infrastrukturinvestitionen bis 2040 auf 100 Bio.

US-Dollar.

Das ungenutzte Potenzial in der gesamten Anlageklasse ist hoch

Den

größten Anteil daran hat das noch nicht investierte Kapital der

Buyout-Fonds. Dieser hat mit einem Wert von 1,2 Billionen US-Dollar, die

Ende 2023 zur Investition bereitstehen, laut Bain einen historischen

Höchststand erreicht. Auch die Schwierigkeiten beim Ausstieg sind

offensichtlich: Laut Bain werden sich die durch Übernahmen finanzierten

Exits im Jahr 2023 weltweit auf 345 Mrd. US-Dollar belaufen – dies

markiert ein 10-Jahres-Tief und einen Rückgang um 44 % gegenüber 2022.

In der Zwischenzeit scheinen die Zinsen bei 4-5 % zu verharren. Vor dem

Hintergrund eines sich verbessernden Kapitalmarktumfelds im Jahr 2024

und wahrscheinlich irgendwann sinkender Zinsen wird die Branche

insgesamt jedoch wieder interessanter. Angesichts erhöhter Bewertungen

muss man eine klare Entscheidung treffen, in wen man investieren will –

und zwar auf Grundlage der Qualität des Geschäfts, der Fähigkeit,

Kapital aufzubringen, einzusetzen und zu veräußern, sowie der relativen

Bewertungen.

Dies wird

wahrscheinlich dazu führen, dass aus der ohnehin nur kleinen Gruppe von

rund 20 führenden Managern alternativer Assets, zu denen Blackstone,

KKR, Ares, EQT und Partners Group gehören, eine noch kleinere Gruppe von

Gewinnern hervorgeht.

Privat Credit dürfte von Basel 3-Regulierungsdruck auf die Banken profitieren

Neben

traditionellen Private Equity-Anlagen ist der Bereich Private Credit

die größte alternative Assetklasse, die besicherte Papiere, Leveraged

Finance, Asset Backed Finance und Gewerbeimmobilien umfasst. Ein

wichtiger Wachstumsfaktor sind die strengeren

Basel-3-Eigenkapitalvorschriften, die große US-Banken dazu zwingen, mehr

Kapital vorzuhalten. Schätzungen gehen davon aus, dass pro 100

US-Dollar risikogewichteter Aktiva 2 Dollar an zusätzlichem Kapital

benötigt werden. Das bedeutet, dass die US-Banken ihr Eigenkapital um

schätzungsweise 16 % erhöhen müssen.

„Private Credit kann die Lücke schließen“

Dies

ist eine gute Nachricht für auf Private Credit spezialisierte Manager

alternativer Assets, da sie in diese Lücke springen können. Sie haben

zwei wesentliche Vorteile gegenüber Banken und Versicherungen: 1. Sie

müssen kein Kapital für die Kredite vorhalten, da sie externes Kapital

in Fondsstrukturen einsetzen. 2. Sie können in der Regel viel schneller

arbeiten als Banken, Versicherer und Kreditsyndikate und bieten den

Kreditnehmern schnellere und maßgeschneiderte Lösungen. Laut Preqin Pro

wird sich das Volumen des Bereichs Private Credit von 2023 bis 2028 in

etwa verdoppeln (von 1,4 Billionen US-Dollar auf fast 3 Billionen Dollar

an Assets). Morgan Stanley schätzt, dass der Anteil der Manager

alternativer Assets am gesamten adressierbaren Private Credit-Markt von

32 Billionen US-Dollar zunehmen wird (während 1,4 Billionen Dollar heute

nur einem Anteil von 4,4 % entsprechen). Macquarie, Intermediate

Capital Group, Ares, Apollo und KKR gehören zu den führenden und am

besten positionierten Akteuren. Sie verfügen über ein breites und

umfangreiches Angebot an Private Credit-Angeboten, besitzen umfangreiche

Origination Funnels und haben Zugang zu permanenten Kapitalvehikeln wie

den Bilanzen von Versicherern. Wir

haben festgestellt, dass der Kostendruck relativ konstant ist, da

Talente im Bereich des Managements alternativer Assets recht teuer sind

und waren. Wichtig ist jedoch, dass die größeren Asset Manager zunehmend

Vergütungen aus Carry-Erträgen zahlen. Die Carry-Einnahmen stammen aus

Erträgen, die sich aus dem Verkauf von Unternehmen mit einem Gewinn

gegenüber den ursprünglich getätigten Investitionen ergeben. Viele

Manager alternativer Assets haben die Erträge aus den höher angesehenen

und belohnten Management-Einnahmen erhöht, indem sie einen Teil der

Ausgaben für die Gesamtvergütung auf Carry-Einnahmen verlagert haben,

wofür ein deutlich niedrigerer Marktmultiplikator vergeben wird. Diese

strukturelle Entwicklung wird unseres Erachtens die Bewertungen der

führenden Manager alternativer Assets unterstützen. Dadurch fließt ein

größerer Teil der Carry-Erträge an die Investmentpartner, die

Carry-Erträge mehr schätzen als (Aktien-)Investoren.

Große Manager alternativer Assets setzen auf Carry-Erträge, um Talente zu vergüten

Kapitalmärkte beleben sich wieder

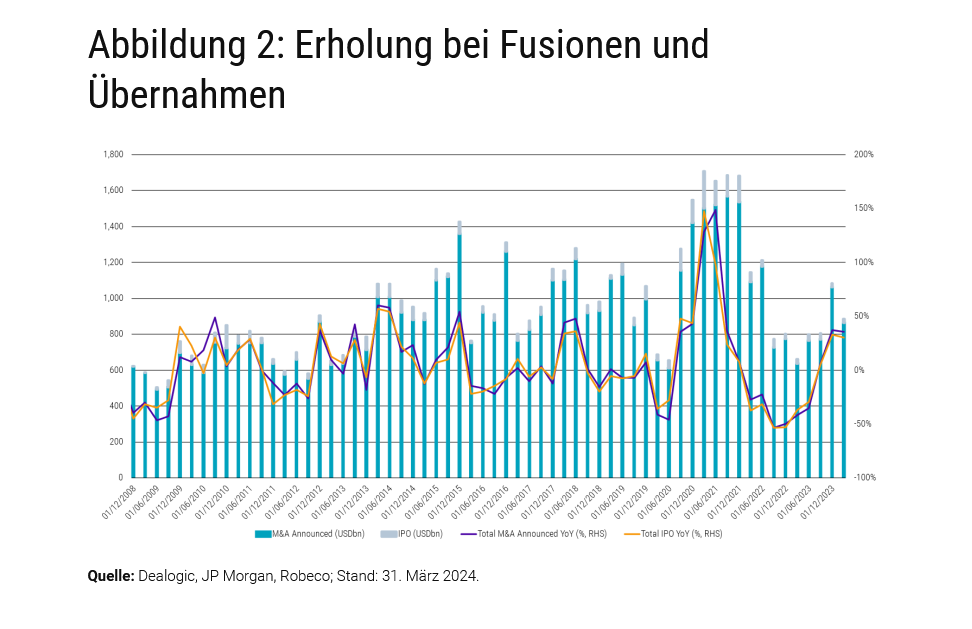

Wir registrieren derzeit zwei Entwicklungen, die eindeutig positiv für den Bereich der alternativen Anlagen sind. Das Schwungrad der Kapitalmärkte beginnt sich zu drehen, und die Aktivitäten in den Bereichen M&A und Börsengänge nehmen nach zwei Jahren der Inaktivität wieder zu. Laut EY3 lagen die Fusions- und Übernahmetätigkeiten Ende April um 30 % höher als im selben Zeitraum des Vorjahrs. Dies zeigt sich auch im Transaktions-Volumen von Dealogic, das sich gegenüber den Werten von Anfang 2023 erholt hat.

Dies dürfte dazu beitragen, Kapital an die Investoren auszuschütten, was eine Voraussetzung für die Beschaffung neuer Mittel ist. Ein weiterer begünstigender Faktor könnten sinkende längerfristige Zinsen sein. Die Abkehr von den Nullzinsen hat sicherlich dazu beigetragen, die Märkte wieder zu aktivieren. Dessen ungeachtet sind Unternehmen, die während der Nullzinsphase Kredite aufgenommen haben, mit einem hohen Volumen an fälligen Schulden konfrontiert. Im Bereich Private Credit könnte dies zu Problemen führen, da die Unternehmen bei höheren Zinsen mehr Eigenkapital zur Refinanzierung bestehender Kredite benötigen. Erfreulicherweise waren die (privaten) Kapitalgeber bisher bereit, zusätzliche Mittel bereitzustellen. Eindeutig positiv wäre es, wenn die Zentralbanken die Zinsen senken würden. Dies würde bei geringeren Inflationserwartungen auch zu einem Rückgang der längerfristigen Zinsen führen. Noch vorteilhafter wäre jedoch der Übergang zu einer Renditekurve mit positiver Steigung, die den besten Hintergrund für Anlagen in Manager alternativer Assets und Lebensversicherer bietet.

Fazit

Der Bereich Alternative Asset Management (einschließlich Private Equity, Infrastrukturanlagen, private Immobilieninvestitionen und Private Credit) bietet sehr gute Wachstumschancen sowohl für das verwaltete Vermögen als auch für die Erträge, da die Gebührenniveaus in der Regel sehr nachhaltig sind. Um die richtigen Anlagekandidaten im Bereich Alternative Asset Management zu finden, muss man sich mit der historischen Erfolgsbilanz und der Bewertung befassen. Dazu gehört auch die Berechnung des Nettogegenwartswerts des aktuellen und des erwarteten zukünftigen Gewinns. Die Manager müssen imstande sein, neues Kapital zu beschaffen, aus bestehenden Anlagen auszusteigen und vor allem die Investments so zu verwalten, dass bessere operative Ergebnisse erzielt werden. Denn Financial Engineering allein reicht nicht aus, um angemessene Renditen zu erzielen. Wir sind davon überzeugt, dass eine ausgewählte Gruppe globaler Manager alternativer Assets in der Lage sein wird, den Großanteil des gesamten (und wachsenden) verfügbaren Ertragsvolumens für sich zu gewinnen. Unsere New World Financials-Strategie hat ihre Gewichtung in diesem Teil der Asset Management-Branche in den letzten 12 Monaten erhöht.

Fußnoten

1 Is private equity actually worth it? – Financial Times – 5. März 2024

2 Global Private Equity Report 2024 – Bain & Company

3 „‚There’s money everywhere‘: Milken conference-goers look for a dealmaking revival“ – Financial Times, 10. Mai 2024

Die Informationen auf der nachfolgenden Website der Robeco Deutschland, Zweigniederlassung der Robeco Institutional Asset Management B.V., richten sich ausschließlich an professionelle Kunden im Sinne von § 31a Abs. 2 Wertpapierhandelsgesetz (WpHG) wie beispielsweise Versicherungen, Banken und Sparkassen. Die auf dieser Website dargestellten Informationen sind NICHT für Privatanleger bestimmt und entsprechen nicht den für Privatanleger maßgeblichen gesetzlichen Bestimmungen.

Diesen Beitrag teilen: