Edmond de Rothschild: US-Märkte - kommt jetzt die große Rotation?

Die Anleger behalten die Nerven. Donald Trumps Sieg bei der US-Präsidentschaftswahl hat an den Märkten keine großen Turbulenzen ausgelöst. Nach dem ersten Schock ist jetzt der richtige Zeitpunkt für einen Blick auf die Positionierung.

23.11.2016 | 14:33 Uhr

Wird aus dem Wahlergebnis eine neue Marktdynamik entstehen?

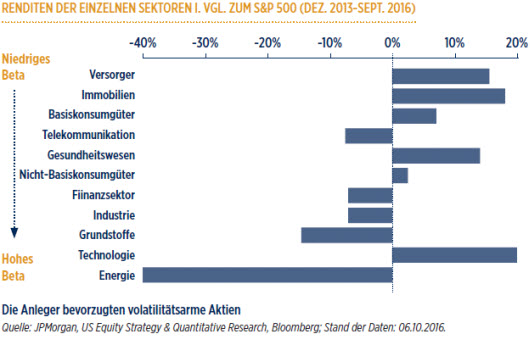

Über zwei Jahre lang haben Anleger Bewertungskennzahlen ignoriert und bevorzugt Aktien mit langfristigem Wachstumspotenzial gekauft. Im Fokus standen dabei konjunkturunempfindliche Unternehmen mit geringer Anfälligkeit für einen wirtschaftlichen Einbruch. Diese ausgeprägte Risikoaversion war ungünstig für den substanzwertorientierten Ansatz unseres Investmentteams. Zurückhaltende Szenarien zum US-Wirtschaftswachstum und Sorgen über die Entwicklung der Unternehmensgewinne belasteten viele Titel.

Donald Trumps bevorstehender Einzug ins Weiße Haus hat die Situation verändert. Sein Wahlsieg wird die Rückkehr zu normalen Renditen auf lang laufende Anleihen beschleunigen und den Preisauftrieb verstärken. Beide Tendenzen setzten in den Sommermonaten ein und haben sich seitdem wegen der Aussicht auf eine Umsetzung von Trumps Wahlprogramm verstärkt. Eine sich ändernde Wahrnehmung in Bezug auf die Inflation ist ein starker Katalysator für eine neue Marktdynamik, während die erwartete Verschiebung der Zinsstrukturkurve eine Rotation in puncto Anlagestil ausgelöst hat.

Dieser Übergang bedeutet das Ende für einen Markt der zwei Geschwindigkeiten und dürfte in den nächsten sechs Monaten zu einem Rückgang der Bewertungsabstände führen.

Donald Trumps erste Äußerungen als designierter Präsident stehen in krassem Gegensatz zu seiner populistischen Wahlkampfrhetorik und werden zyklische Aktien dorthin zurückbringen, wo sie hingehören.

Welcher Anlagestil wird gute Performance bringen?

Die Sektorrotation begann am Tag nach Donald Trumps Wahlerfolg. Da die Unsicherheit inzwischen geschwunden ist, können sich die Märkte jetzt wieder auf Bewertungskennzahlen und Fundamentaldaten konzentrieren. Bestimmte Kategorien von Substanzaktien werden davon profitieren, dass unter Trump die Betonung wieder auf Deregulierung liegen wird.

An erster Stelle ist hier der nicht zyklische Gesundheitssektor zu nennen, der eine gute Vorhersagbarkeit bietet – vor allem in Bezug auf das Gewinnwachstum. Pharmatitel wie die des Botox-Herstellers Allergan besitzen zudem attraktive Bewertungskennzahlen und Risiko-Rendite-Profile. Nach Hillary Clintons Wahlniederlage ist das Risiko geschwunden, dass der Preisdruck bei Medikamenten zunimmt, und es sollte jetzt weniger Hürden für Fusionen und Übernahmen geben.

Dass Regulierungsvorhaben jetzt auf Eis gelegt werden, ist gut für Aktien von Kreditinstituten wie die Bank of America und von Lebensversicherern wie MetLife. Die Anleger setzen gewissermaßen darauf, dass Trump sein Wahlversprechen halten und das nach der Finanzkrise von 2008 verabschiedete Dodd-Frank-Gesetz aufweichen wird. Finanztitel sollten zudem von steigenden Zinssätzen profitieren, denn die Wirtschaftspolitik des neuen US-Präsidenten zielt klar auf Wachstum ab und wird die Inflation anheizen.

Ansonsten ist zu erwarten, dass sich im Infrastrukturbereich tätige Unternehmen sowie auf die Binnenwirtschaft fokussierte Firmen, die in den Genuss von Steuersenkungen kommen werden, erfreulich entwickeln. Das neue Umfeld dürfte auch für Unternehmen, die Anlagen für die Industrie und die Energiewirtschaft wie Ölpipelines oder Baumaschinen – wie die Firma Caterpillar – herstellen, vorteilhaft sein.

Ist es nicht bereits zu spät für eine "Value"-Strategie?

Es ist nicht zu spät, sich entsprechend zu positionieren. Einige der führenden Sektoren, wie der Finanz- und der Gesundheitssektor, in denen Edmond de Rothschild Asset Management übergewichtet ist, haben verlorenen Boden noch nicht wieder gut gemacht.

In den nächsten sechs Monaten dürften sich unsere Portfolios dank der für zyklische Aktien günstigen Rahmenbedingungen recht gut entwickeln. Die US-Notenbank Fed wird wahrscheinlich im Dezember ihre Leitzinsen erhöhen, was an den Märkten aber schon seit Wochen eingepreist wird. Und vor dem Amtsantritt des 45. US-Präsidenten am 20. Januar 2017 werden ohnehin keine großen Entscheidungen getroffen, sodass Anlegern Zeit bleibt, sich zu positionieren. Mittelfristig werden wir allerdings darauf achten, ob es Hinweise auf Risiken wie wachsenden Protektionismus, einen raschen Inflationsanstieg und geopolitischen Isolationismus sowie darauf gibt, ob Trumps Konjunkturförderprogramm tatsächlich Wirkung entfaltet.

Der Marktkommentar als pdf-Dokument.

Diesen Beitrag teilen: