NN IP: Asiatische Anleihemärkte bieten Chancen

Nach einer halbjährigen Wackelpartie wurde das Rohstoffunternehmen Noble Group mit Sitz in Hongkong im Dezember/Januar schließlich von Investment Grade auf High Yield heruntergestuft. Die Folgen wiegen schwer.

03.05.2016 | 13:51 Uhr

Noble fiel nicht nur aus mehreren Investment-Grade-Indizes, die 2020 Anleihen der Gruppe gaben im Dezember und Januar um 22 Prozentpunkte nach. Inmitten des Kursrutsches schossen die Renditen um 35 Prozent nach oben. Damit ist die Noble Group ein Paradebeispiel für einen „Fallen Angel“.

In den Religionen Abrahams sind „gefallene Engel“ Himmelswesen, die aus dem Himmel auf die Erde verbannt wurden. Auf den Anleihemärkten ist diese Bezeichnung für Bonds reserviert, denen das geheiligte Investment-Grade-Rating im Tausch gegen ein High-Yield-Rating aberkannt wurde.

Damit sind „Fallen Angels“ nicht nur von reinen Investment-Grade-Indizes ausgeschlossen, auch börsengehandelte Fonds (ETFs), die diese Indizes nachbilden, sind gezwungen, diese Anleihen abzustoßen – in der Regel mit Verlust. Pensionsfonds und Banken halten oftmals nur High-Grade-Titel in ihren Portfolien. So dürfen Publikumsfonds im Rahmen von Singapurs nationaler Altersversorgung nur bis zu 5 Prozent ihres Vermögens in hochverzinsliche Anleihen investieren.

Nobles Fall ist jedoch nicht ungewöhnlich. Im Gegenteil: Der „Sündenfall“ des Unternehmens entspricht einem globalen Trend. So fielen im Jahr 2015 die 32 EM-Unternehmensanleihen aus dem IG-Index Barclays Global Aggregate, 2014 waren es nur sieben und 2013 nur sechs. Zu diesen „gefallenen Engeln“ zählen auch der staatliche brasilianische Ölriese Petrobras* sowie zahlreiche russische Banken und die größten Erdölunternehmen des Landes.

Dieser Trend wird wohl anhalten, denn Rohstoffproduzenten sind infolge des chronischen Überangebots und schwacher Preise besonders von Herabstufungen betroffen. In diesem Frühjahr hat Moody’s bereits die Ratings hunderter Öl-, Gas- und Bergbauunternehmen rund um den Globus auf Beobachtung gesetzt und damit die Weichen für den „Sündenfall“ weiterer „Engel“ gestellt.

Chinas Konjunkturabschwung stellt eine weitere zunehmende Belastung für die Anleihemärkte dar: Der Ausblick für chinesische Staatsanleihen wurde dieses Jahr von stabil auf negativ heruntergestuft. Bislang nehmen die Märkte diese Änderungen mit relativem Gleichmut hin, doch besteht das Risiko, dass Chinas Staatsanleihen von aktuell AA- herabgestuft werden. Das wiederum hätte negative Folgewirkungen für chinesische Unternehmensanleihen, deren Ratings sich von denen für Staatsanleihen ableiten.

Doch es ist durchaus nicht alles düster in diesem Anlageumfeld. So sind die Folgen niedriger Rohstoffpreise für Asien weniger ausgeprägt als für andere Regionen. Asien ist ein Nettorohstoffimporteur und nur 10 Prozent des asiatischen Anleiheuniversums besteht aus Rohstoff- und Ölunternehmen. Auf EM-Unternehmen entfallen demgegenüber 21 Prozent. Bei zahlreichen regionalen Produzenten handelt es sich um Staatsunternehmen, die auch weiterhin die Unterstützung ihrer Regierungen genießen, unabhängig vom Geschäftsumfeld. Damit sinkt das Ausfallrisiko.

Hinzu kommt, dass Chinas langfristige Perspektiven trotz kurzfristiger Volatilität weiterhin solide sind. Zwar sank das Wachstum in 2015 auf 6,9 Prozent (von über 10 Prozent in 2010), doch diese Verlangsamung ist Folge des allmählichen Wandels des chinesischen Wirtschaftsmodells. Konsum und Dienstleistungssektor verdrängen allmählich das produzierende Gewerbe und Investments als Konjunkturlokomotive des Landes. Was Reformen betrifft, so hat die Regierung bereits signalisiert, dass sie die Überkapazitäten in ineffizienten Branchen angehen wird. Die Umsetzung dieser Veränderungen braucht Zeit, denn China will seine Stabilität nicht riskieren.

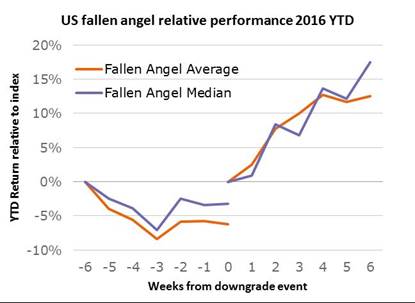

Als Investoren, die sich seit 1996 an den asiatischen Anleihemärkten engagieren, sehen wir „Fallen Angels“ vor allem als Gelegenheit, Rentenwerte zu günstigen Margen aufzunehmen. Eine von Barclays Research am US-Rentenmarkt durchgeführte Studie bestätigt unsere Erfahrung: „Fallen Angels“ schneiden zwar vor der Herabstufung schlechter ab als der Investment-Grade-Index, outperformen aber deutlich in den sechs Wochen nach der Herabstufung. Seit Beginn des Jahres haben „Fallen Angels“ in den USA den breiteren High-Yield-Markt um über 10 Prozent übertroffen und spiegeln damit ein in der Vergangenheit beobachtetes Muster in zeitlicher Nähe zu Downgrades wider.

Relative Performance von US Fallen Angels 2016 YTD

Quelle: Barclays Research, 21.03.2016

Im Anschluss an den anfänglichen Schock über Nobles Herabstufung sind die Renditen seit ihrem Höchststand von 35 Prozent auf 18 Prozent zurückgegangen. Relativ gesehen, übertraf Noble den JPMorgan Asia Credit High-Yield Corporate Index im zweiten und dritten Monat nach Herabstufung um 22 Prozentpunkte. Das lässt vermuten, dass der anfängliche Kursrutsch übertrieben war und aller Wahrscheinlichkeit nach durch Zwangsverkäufe ausgelöst wurde, da der Titel nicht mehr in den IG-Indizes vertreten war.

Anstatt „Fallen Angels“ gänzlich zu vermeiden und sich strikt an IG-Indizes zu orientieren, ist eine sorgfältige Titelauswahl unserer Erfahrung nach einträglicher. Letztlich ist es Sache des Anlegers, zu prüfen, ob die Kreditrahmendaten des Emittenten den Preisverfall rechtfertigen. Diese Prüfungen sind Teil unseres Tagesgeschäfts. Denn schließlich ist „der intelligente Anleger ein Realist, der von Pessimisten kauft und an Optimisten verkauft“ (frei nach Benjamin Graham, Wirtschaftswissenschaftler und Investor).

Diesen Beitrag teilen: