Edelmetallrally: Weshalb Gold- und Silberinvestments in jedes Portfolio gehören

Edelmetallaktien bieten Anlegern gleich zwei wichtige Vorteile für ihr Portfolio: eine effektive Diversifizierung und eine operative Hebelwirkung bei steigenden Gold- und Silberpreisen. Eine professionelle Auswahl der Titel ist entscheidend.

07.06.2024 | 06:40 Uhr

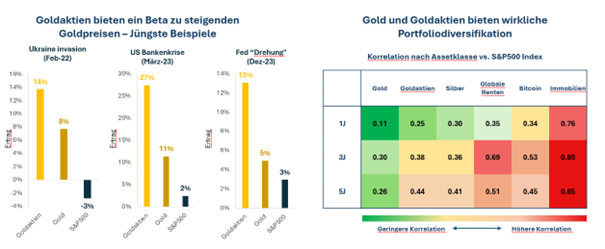

Bert Flossbach macht es und Jens Ehrhardt macht es. Die beiden renommierten Fondsmanager veredeln ihre Mischportfolios mit Gold- und Silberinvestments, um ihre milliardenschweren Portfolios stabiler aufzustellen. Denn die Diversifizierungsvorteile einer Allokation in den Edelmetallsektor sind überzeugend. Wie die nachstehende Tabelle zeigt, bietet physisches Gold die größten Vorteile, während Goldaktien ähnlich unkorreliert sind. Auch über längere Zeiträume bleibt die Korrelation zwischen Goldanlagen und US-Aktien gering. Über einen Zeitraum von drei Jahren weisen Gold und Goldaktien nur eine Korrelation von 0,3 bzw. 0,38 mit dem S&P500 auf, während die Performance von Anleihen, Immobilien und Bitcoin deutlich näher am S&P500 liegt.

Dieser Zusammenhang ist leicht nachzuvollziehen. Gerade in wirtschaftlich und politisch turbulenten Zeiten flüchten viele Anleger aus den konjunkturabhängigen Assetklassen in sichere Investmenthäfen wie Gold und Silber. Somit gleichen Edelmetalle häufig Verluste auf der Aktien- und Anleiheseite aus.

Ein zweiter wichtiger Grund, in Edelmetallaktien zu investieren, besteht darin, ein Beta bei steigenden Gold- und Silberpreisen zu erzielen. Soll heißen: Die Kursgewinne der Förderunternehmen steigen im Vergleich zu den Edelmetallnotierungen überdurchschnittlich. Diese operative Hebelwirkung entsteht, da Minengesellschaften bei steigenden Edelmetallpreisen ihre Gewinnspannen ausweiten können. Denn wie im Artikel vom 24.5.2024 beschrieben, erzielen Goldaktien in Bullenmärkten in der Regel eine 2-5-fache Hebelwirkung gegenüber dem Goldpreis. Dieser Effekt lässt sich einfach erklären: Wenn die Gesamtkosten pro Unze für ein Unternehmen beispielsweise bei 1000 US-Dollar liegen und der Goldpreis bei 2000 US-Dollar, beträgt der Gewinn pro Unze 1300 US-Dollar. Steigt der Goldpreis um 20 Prozent auf 2400 US-Dollar, erhöht sich der Gewinn der Unternehmen bei nahezu gleichbleibenden Kosten um 40 Prozent. Es gibt daher nur wenige Aktiensegmente, die in kurzer Zeit so starke Kursgewinne aufweisen können.

Wie das nachstehende Schaubild zeigt, hat sich diese

Hebelwirkung auch während der jüngsten Erholung des Goldsektors ausgezahlt. Die

Goldrally wiederum ist auf einen neuen strukturellen Bullenmarkt

zurückzuführen, der durch massive Käufe aus Asien, von Zentralbanken und

Derivate-Investoren auch weiter angetrieben wird, wie hier nachzulesen ist.

Da es sich jedoch bei den Minenunternehmen um einen sehr speziellen Aktiensektor mit besonderen Charakteristika handelt, kann es für Privatanleger schwierig sein, ohne nötiges Knowhow in diesen Bereich zu investieren. Aktives Management ist somit ein Schlüssel zum Erzielen höherer Renditen im Vergleich zu passiven Anlagen in diesem Sektor.

Quelle: Bloomberg. Stand der Daten: 29. März 2024. Angaben in USD. Anmerkungen: Die Invasion in der Ukraine umfasst den 24.2.22-8.3.22, die US-Bankenkrise den 8.3.23-5.4.23, der „Pivot“ der Fed den 12.12.23-24.12.23. Goldaktien werden durch den GDX dargestellt.

Die Performance der Edelmetallaktienstrategie von Bakersteel in den vergangenen Monaten zeigt den Wert eines aktiven Managements und unterstreicht die Bedeutung eines Engagements im Mid-Cap-Bereich des Edelmetallsektors. Eine sorgfältige, auf Value-Risiko basierende Aktienauswahl und die Konzentration auf ein fundamentales Beta zum Gold-, bzw. Silberpreis bleiben Kernelemente dieser Anlagestrategie, die ein erhebliches Aufwärtspotenzial bei gleichzeitiger Begrenzung der Abwärtsrisiken bietet.

Ein aktuelles Beispiel hierfür ist der Silbersektor, der eine überzeugende taktische Chance für Anleger bietet. Der Silbersektor war in den letzten Jahren mit einem unverhältnismäßig starken Ausverkauf im Vergleich zu Goldaktien konfrontiert, hat aber in der Vergangenheit in einem Edelmetall-Bullenmarkt im Vergleich zu Gold bessere Renditen erzielt. Baker Steel sieht eine erhebliche Unterbewertung bei Silberaktien sowie ein erhebliches Aufwärtspotenzial für den Silbersektor insgesamt, da die steigende industrielle Nachfrage, insbesondere für die Photovoltaik, und der Mangel an neuen Produktionskapazitäten auf ein bedeutendes Angebotsdefizit in den kommenden Jahren hindeuten.

Am 14.6.2024 können Sie an dieser Stelle den vollständigen Kommentar zum Edelmetallsektor lesen.

Diesen Beitrag teilen: