William Blair: Chinas Stahlkrise zieht globale Kreise

Der chinesische Stahlmarkt erlebt einen starken Abschwung, der sich auf die Branche weltweit auswirkt, die Spannungen im Welthandel verschärft und den Protektionismus verstärkt.

16.10.2024 | 09:46 Uhr

Wir sind der Meinung, dass Anleiheninvestoren in Schwellenländern (EM) vorsichtig sein sollten, da sich die Situation auf die Wirtschaft auswirken, die politische Instabilität fördern und in vielen Ländern zu Handelsspannungen führen könnte.

Schwache Inlandsnachfrage lässt Stahlpreise abstürzen

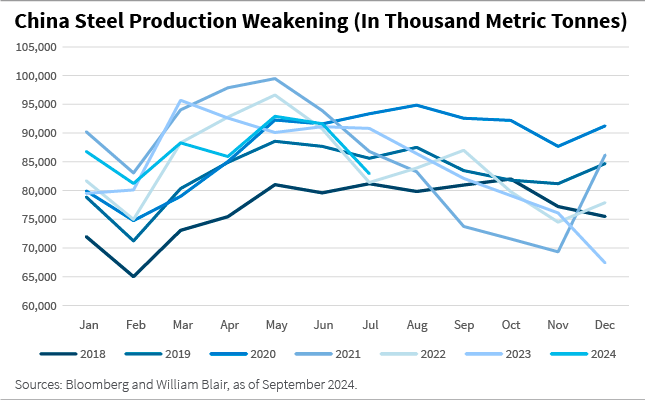

Die chinesische Inlandsnachfrage nach Stahl ist aufgrund des anhaltenden Abschwungs im Immobiliensektor und des schwachen Wirtschaftswachstums eingebrochen. Mehrere Stahlwerke haben sich selbst sanktioniert, indem sie die Stahlproduktion drosselten, was die chinesische Stahlproduktion im August erneut sinken ließ.

Das Ergebnis war ein Rückgang der Inlandspreise. Die Stahlpreise in China sind im vergangenen Monat aufgrund der schwachen Nachfrage weiter gefallen. Ohne einen bedeutenden Infrastruktur- oder Immobilienanreiz wird sich diese Situation unserer Meinung nach in nächster Zeit kaum ändern.

Wir sehen auch keine Anzeichen für eine landesweite Drosselung der Stahlproduktion, die den sinkenden Stahlpreisen einen Boden hätte bieten können.

Verluste der Stahlhersteller vertiefen sich

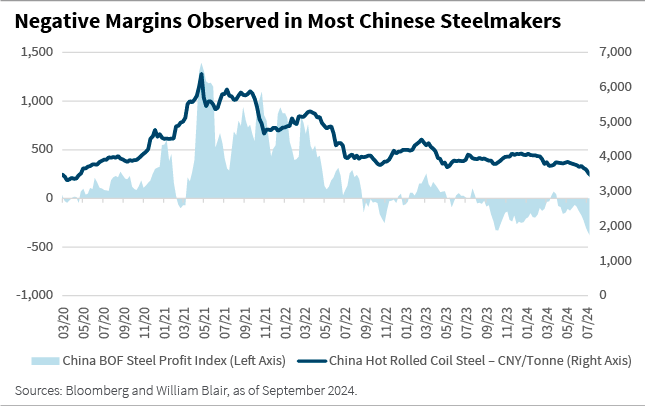

Erschwerend kommt hinzu, dass die Kosten für die zur Stahlproduktion erforderlichen Materialien und Verfahren nicht so stark gesunken sind wie die Preise, was die Stahlmargen drückt. Laut Mysteel, einem Daten- und Analyseanbieter mit Schwerpunkt auf der Stahlindustrie, insbesondere in China, sind derzeit nur etwa 5 % der chinesischen Stahlhersteller in der Lage, Gewinne zu erzielen.

Die Notlage der Branche wurde vom Vorsitzenden des größten Stahlherstellers der Welt, Baowu Steel, hervorgehoben, der 7 % der weltweiten Produktion ausmacht. Er warnte den Markt, sich auf einen anhaltenden Winter einzustellen, da die Situation schwerwiegender sei als die Abschwünge von 2008 und 2015. Diese Abschwünge konnten schließlich durch umfangreiche Konjunkturmaßnahmen überwunden werden.

Stahlproduktexporte steigen und Spannungen im Welthandel nehmen zu

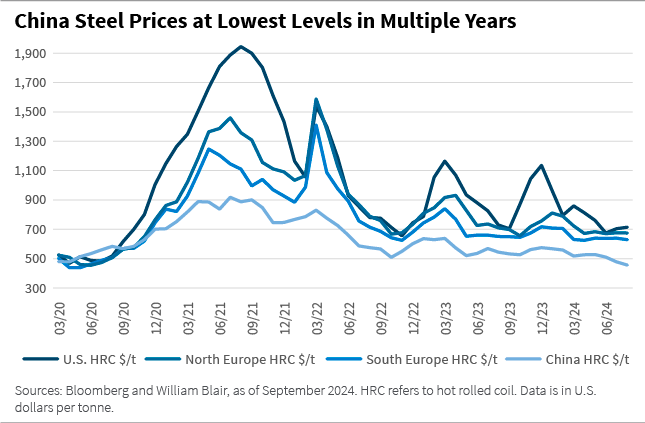

China ist mit Abstand der größte Stahlproduzent der Welt. Aufgrund seiner Größenvorteile, günstigeren Inputkosten und Überkapazitäten sind die Stahlpreise im Inland niedriger als in anderen Regionen wie Europa und den Vereinigten Staaten. Diese Preisunterschiede werden in der obigen Grafik mit dem Titel „China Steel Prices at Lowest Levels in Multiple Years“ hervorgehoben.

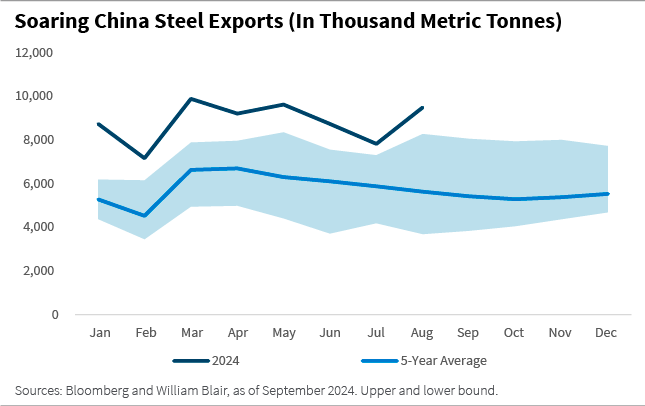

Die Kombination aus schwacher Inlandsnachfrage, Überkapazitäten und höheren internationalen Preisen hat dazu geführt, dass Überschüsse in den Export gelenkt werden. In diesem Jahr sind die chinesischen Stahlexporte stark angestiegen und liegen nun 50 % über dem Fünfjahresdurchschnitt und 19 % höher als im gleichen Zeitraum des Vorjahres. Tatsächlich sind die chinesischen Stahlexporte im Jahr 2024 auf dem höchsten Stand seit 2015-2016, als der Sektor mit einem weiteren Abschwung konfrontiert war.

In vielen Ländern jedoch bedroht der Zustrom von billigen chinesischen Stahlimporten die lokalen Stahlproduzenten, die Mühe haben, mit den deutlich günstigeren Importen zu konkurrieren. Diese Dynamik veranlasst viele Länder dazu, Schutzmaßnahmen in Form von Zollerhöhungen oder Antidumpingzöllen zu ergreifen.

Anfang des Jahres begannen lateinamerikanische Länder wie Mexiko, Chile und Brasilien, die Zölle auf chinesischen Stahl zu erhöhen, ein Schritt, der bald von den Vereinigten Staaten und der Europäischen Union nachvollzogen wurde. Vor kurzem haben sich auch wichtige asiatische Handelspartner Chinas, darunter Indien und Thailand, dieser Welle des Protektionismus angeschlossen. Dies könnte die wirtschaftlichen Beziehungen auf die Probe stellen, da China in vielen Ländern Lateinamerikas und Asiens ein wichtiger Käufer und Investor ist.

Direkte Zölle und Abgaben schützen die Stahlindustrie weltweit jedoch nicht vollständig, da billiger chinesischer Stahl über Umschlagrouten in viele Länder gelangt.

Wahrscheinliche Auswirkungen auf den globalen Eisenerzmarkt

Die schlechte Lage auf dem chinesischen Stahlmarkt hat erhebliche Auswirkungen auf den globalen Eisenerzmarkt, da Eisenerz der wichtigste Rohstoff für die Stahlproduktion ist und China mit einem Anteil von etwa 75 % am gesamten seewärtig transportierten Eisenerz der größte Abnehmer von Eisenerz ist.

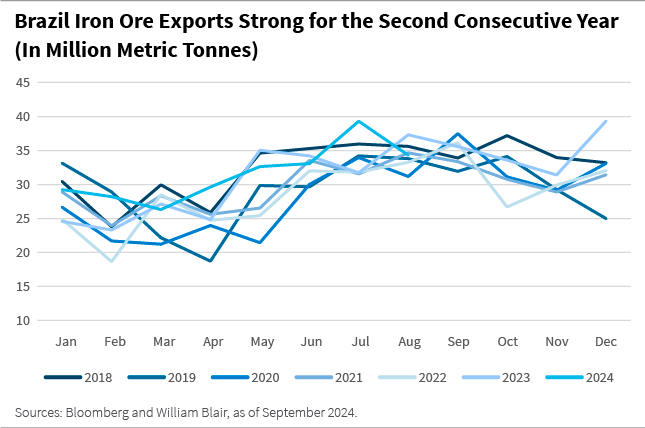

Trotz der schwachen Nachfrage nach Eisenerz ist das Angebot weiterhin hoch, was zu höheren Lagerbeständen führt. Insbesondere sind die Eisenerzexporte des weltweit zweitgrößten Produzenten, Brasilien, in diesem Jahr bisher um 6 % gegenüber 2023 gestiegen, was ein starkes Jahr für das Eisenerzangebot war. Dies hat zu steigenden Eisenerzbeständen in chinesischen Häfen geführt und die Preise sind weiteren Abwärtsrisiken ausgesetzt.

Auswirkungen für Anleger in Schwellenländeranleihen

Der Abschwung auf dem chinesischen Stahlmarkt ist für Anleger in Schwellenländeranleihen von Bedeutung, da sich die Situation auf die Wirtschaft auswirken, die politische Instabilität fördern und in vielen Ländern zu Handelsspannungen führen könnte.

Viele Schwellenländer, wie Brasilien und Südafrika, sind wichtige Exporteure von Rohstoffen (wie Eisenerz), die für die Stahlproduktion unerlässlich sind. Eine Verlangsamung der chinesischen Stahlnachfrage kann zu einer geringeren Nachfrage nach diesen Rohstoffen führen, was wiederum geringere Exporteinnahmen in diesen Ländern zur Folge hat.

Darüber hinaus könnte anhaltendes Stahldumping mehrere Stahlproduzenten in Schwellenländern in den Ruin treiben. Dies würde wahrscheinlich zu politischer Instabilität führen, da der Sektor in vielen Ländern ein wichtiger Arbeitgeber ist.

Schließlich können der Zustrom von Stahlimporten und die als Reaktion darauf ergriffenen protektionistischen Maßnahmen zu Währungsschwankungen und Handelsspannungen in Schwellenländern führen. Diese Unsicherheit kann den Handel und die Kapitalströme stören, zu höheren Kreditkosten und Herausforderungen beim Schuldendienst führen.

Während diese Bedingungen für Anleger in Schwellenländeranleihen Chancen bieten können, Wertpotenziale in diesem Sektor aufzudecken, bleiben die kurzfristigen Risiken für die wirtschaftliche Stabilität und die Marktvolatilität erheblich, sodass die Situation für Anleger in Anleihen kritisch ist und genau beobachtet werden muss.

Alexandra Symeonidi, CFA, ist Unternehmenskreditanalystin im Emerging Markets Debt Team von William Blair.

Der China BOF Steel Profit Index misst die Rentabilität der chinesischen Stahlproduzenten, insbesondere derjenigen, die das Basic-Oxygen-Furnace-Verfahren (BOF) anwenden. Er spiegelt die aktuelle Nachfrage und die Gewinnspannen in der chinesischen Stahlindustrie wider. China hot rolled coil steel bezieht sich auf ein Maß für die Stahl-Spotpreise in China.

Diesen Beitrag teilen: