William Blair: EM-Dept glänzen inmitten globaler Unsicherheit

Die Schuldtitel der Schwellenländer (EM) entwickelten sich im dritten Quartal 2024 gut, da die robuste Wirtschaftslage, die rückläufige Inflation und die zunehmenden Aussichten auf eine Lockerung der Geldpolitik die Stimmung der Anleger für festverzinsliche Anlagen weiterhin stützten – und im Großen und Ganzen rechnen wir für den Rest des Jahres damit.

24.10.2024 | 10:02 Uhr

Es gibt Risiken, die zu einer höheren Volatilität führen könnten. Geopolitische Spannungen (einschließlich einer möglichen militärischen Eskalation in der Ukraine und zunehmender Spannungen im Nahen Osten) sind sicherlich besorgniserregend. Wir werden auch die US-Präsidentschaftswahlen genau beobachten und die möglichen Auswirkungen ihres Ausgangs auf die Weltwirtschaft bewerten. Wir glauben jedoch nicht, dass diese Risiken das Potenzial haben, unseren positiven Ausblick für die Anlageklasse zu beeinträchtigen.

Insbesondere sehen wir einen besonderen Wert in hochverzinslichen Krediten mit hohem Beta und sind weiterhin für eine Spread-Kompression bei Hochzins-/Investment-Grade-Anleihen positioniert. Wir bevorzugen auch Länder mit einem leichteren Zugang zu multilateralen und bilateralen Finanzmitteln. Schließlich glauben wir, dass es im Universum der Unternehmensanleihen Chancen gibt, die unserer Meinung nach robuste Fundamentaldaten, einen niedrigen Ausfallausblick, eine günstige Angebotsdynamik aufgrund des anhaltend negativen Nettofinanzierungsbedarfs und einen positiven Spread gegenüber Staatsanleihen bieten, insbesondere am vorderen Ende der Kurve.

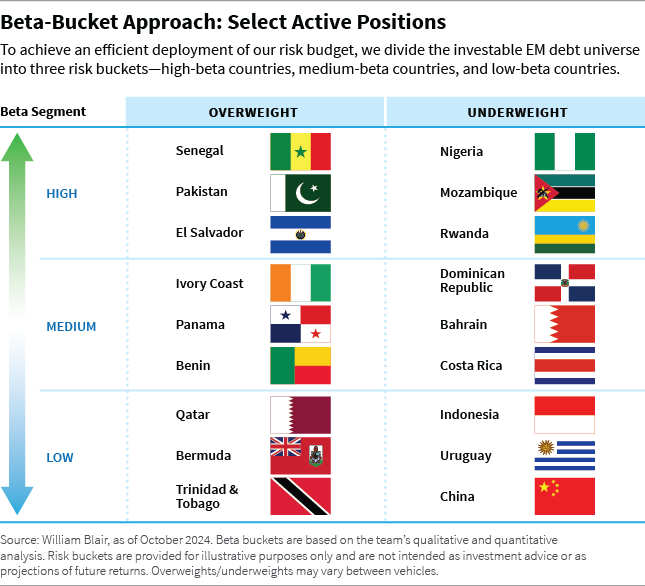

Im Folgenden schlüsseln wir einige unserer größten aktiven Positionen nach Beta-Klassen auf, nach denen wir unser Risikobudget aufteilen.

High-Beta-Bereich

Im High-Beta-Bereich sind unsere größten Übergewichtungen im Senegal, in Pakistan und El Salvador zu finden, während unsere größten Untergewichtungen in Nigeria, Mosambik und Ruanda zu finden sind.

Senegal (Übergewichtung): Wir gehen davon aus, dass sich die Kreditkennzahlen des Senegal in den kommenden Jahren im Zuge der Entwicklung seines aufstrebenden Ölsektors deutlich verbessern werden. Die Parlamentswahlen haben zwar kurzfristig zu einer gewissen politischen Unsicherheit geführt, bieten dem neuen Präsidenten jedoch die Möglichkeit, seine Macht zu festigen und seine Reformagenda mit einer parlamentarischen Mehrheit umzusetzen.

Pakistan (übergewichtet): Die makroökonomischen Bedingungen haben sich verbessert, und durch Leitzinssenkungen dürften sich die Schuldendienstkosten des Landes verringern. Der Internationale Währungsfonds (IWF) hat außerdem eine neue erweiterte Fondsfazilität in Höhe von 7 Milliarden US-Dollar für Pakistan genehmigt und damit den Weg für Reformen geebnet.

El Salvador (übergewichtet): Die Haushaltsaussichten haben sich verbessert, und wir sehen eine erhöhte Wahrscheinlichkeit für eine Unterstützung durch den IWF. Wir beobachten die Situation jedoch genau. Obwohl die Regierung von Nayib Bukele eine verstärkte Haushaltsdisziplin signalisiert, glauben wir, dass der größte Stolperstein für eine IWF-Vereinbarung die Verwendung von Bitcoin als gesetzliches Zahlungsmittel durch das Land ist, was der IWF ablehnt.

Wir glauben, dass der größte Stolperstein für eine IWF-Vereinbarung mit El Salvador die Verwendung von Bitcoin als gesetzliches Zahlungsmittel durch das Land ist.

Nigeria (untergewichtet): Wir behalten unsere untergewichtete Position aufgrund der im Vergleich zu den Mitbewerbern des Landes knappen Bewertungen und des Potenzials für ein erhöhtes Angebot bei. Obwohl bei den Reformen Fortschritte erzielt wurden – darunter die lokale Ölförderung und eine kostenorientierte Kraftstoffpreisgestaltung –, gehen wir davon aus, dass die strukturellen Herausforderungen Nigerias schrittweise angegangen werden. Wir warten auch auf die Ausgabe weiterer Eurobonds, die eine attraktivere Möglichkeit bieten könnten, unsere Untergewichtung zu reduzieren.

Mosambik (untergewichtet): Wir halten keine Position, da die Spreads relativ eng sind und es zu Verzögerungen beim Bau von Flüssiggasanlagen kommen könnte. Die Präsidentschaftswahlen im Oktober 2024 bergen ebenfalls politische Unsicherheiten.

Ruanda (untergewichtet): Wir halten keine Position, da die Bewertungen knapp sind und wir grundlegende Bedenken hinsichtlich der doppelten Defizite Ruandas haben.

Mittleres Beta

Im mittleren Beta-Bereich sind unsere größten übergewichtigen Positionen in der Elfenbeinküste, Panama und Benin, während unsere größten untergewichtigen Positionen in der Dominikanischen Republik, Bahrain und Costa Rica liegen.

Elfenbeinküste (übergewichtet): Wir glauben, dass das Land über sich verbessernde Fundamentaldaten und attraktive Bewertungen im Vergleich zu seinen Mitbewerbern verfügt. Die Elfenbeinküste weist weiterhin ein robustes Wirtschaftswachstum auf, wobei steuerpolitische und administrative Maßnahmen die Haushaltskonsolidierung unterstützen, was dazu beitragen könnte, die moderaten Risiken einer Überschuldung zu mindern.

Panama (übergewichtet): Wir sind optimistisch, dass die neue Regierung die Herausforderungen in den Bereichen Haushalt und Wachstum angehen wird, erkennen jedoch die Unsicherheit hinsichtlich der Umsetzung an und sind der Ansicht, dass die Bewertungen trotz eines potenziellen Herabstufungsrisikos im späteren Verlauf des Jahres 2024 attraktiv bleiben.

Benin (übergewichtet): Die Bewertungen sind attraktiv und die technischen Daten sind unserer Meinung nach stark. Die wirtschaftlichen Fundamentaldaten werden durch die Wachstumsdynamik und die starke Haushaltslage, die durch Steuereinnahmen angetrieben wird, gestützt. Darüber hinaus unterstützt der IWF die Reformagenda der Regierung.

Katar ist aufgrund seiner niedrigen fiskalischen Gewinnschwelle nach wie vor am widerstandsfähigsten in der Region gegenüber fallenden Ölpreisen.

Dominikanische Republik (untergewichtet): Die Bewertungen sind unserer Ansicht nach trotz einer positiven fundamentalen Entwicklung unattraktiv.

Bahrain (untergewichtet): Wir sehen regionale geopolitische Risiken, schwache Bemühungen bei der Steuerreform, niedrigere Ölpreise und knappe Bewertungen.

Costa Rica (untergewichtet): Trotz starker Fundamentaldaten sind die Bewertungen unserer Meinung nach unattraktiv, da die Spreads erheblich geschrumpft sind.

Low-Beta-Bereich

Im Low-Beta-Bereich sind unsere größten übergewichteten Positionen in Katar, Bermuda sowie Trinidad und Tobago und unsere größten untergewichteten Positionen in Indonesien, Uruguay und China.

Katar (übergewichtet): Während sich die Spreads in Katar im Laufe des Quartals leicht von niedrigen Niveaus ausweiteten, stiegen die Anleihekurse aufgrund der hohen Sensibilität gegenüber fallenden Renditen für US-Staatsanleihen. Grundsätzlich bleibt Katar aufgrund seiner niedrigen fiskalischen Gewinnschwelle in der Region am widerstandsfähigsten gegenüber fallenden Ölpreisen.

Bermuda (übergewichtet): Wir ziehen die Bewertungen und Fundamentaldaten Bermudas anderen Staatsanleihen mit niedrigem Beta vor. Die Anleihen Bermudas weisen ähnliche Bewertungen wie die von Peru und Chile auf, zeigen jedoch eine stärkere fundamentale Entwicklung mit weniger institutioneller Unsicherheit.

Trinidad und Tobago (übergewichtet): Wir haben kürzlich eine übergewichtete Position eingenommen, da die Bewertungen im Vergleich zu anderen Staaten mit niedrigem Beta attraktiver sind.

Enge Bewertungen und unvorhersehbare regulatorische Risiken für staatliche Unternehmen rechtfertigen unsere untergewichtete Position in China.

Indonesien (untergewichtet): Die Bewertungen sind unserer Ansicht nach weiterhin unattraktiv. Der Ausblick des Landes hat sich nach den Präsidentschaftswahlen im Februar eingetrübt, da die neue Regierung den Schwerpunkt auf das Wirtschaftswachstum verlagert und es zu einer potenziellen fiskalischen Fehlentwicklung kommen könnte. Trotz dieser Risiken halten wir verschiedene Unternehmenspositionen, die auf robusten Fundamentaldaten basieren.

Uruguay (untergewichtet): Aus unserer Sicht sind die Bewertungen schlecht. Während die Fundamentaldaten der Kredite weiterhin stark sind, sind die Anleihepreise seit der COVID-19-Pandemie gesunken, was den Spielraum für eine Verengung der Spreads einschränkt.

China (untergewichtet): Enge Bewertungen und unvorhersehbare regulatorische Risiken für staatliche Unternehmen rechtfertigen unsere untergewichtete Position. Die jüngste geldpolitische Lockerung und die erwarteten fiskalischen Anreize könnten die Binnennachfrage und den angeschlagenen Immobiliensektor ankurbeln. Wir halten selektive Unternehmensanleihen auf der Grundlage einer Bottom-up-Analyse mit attraktiven Spreads gegenüber Staatsanleihen.

Marco Ruijer, CFA, ist Portfoliomanager im Emerging Markets Debt Team von William Blair.

Diesen Beitrag teilen: