Aktive ETFs: Das müssen Anleger wissen

Immer mehr traditionelle Fondshäuser drängen auf den noch kleinen Markt der aktiven ETFs. Anleger können sich über kostengünstige Zugänge zu bewährten Strategien freuen. Teil 1 unserer neuen Serie: Weshalb der Markt für aktive ETFs so boomt

02.07.2024 | 07:15 Uhr von «Anna-Maria Borse»

Wenn Cathie Wood von ihren Favoriten spricht, klingt das, als ob sie diskretionär einen Aktienfonds steuert. Letztendlich ist das auch genau das, was die medienaffine Fondsmanagerin macht. Offiziell ist Woods Flaggschiff, der ARK Innovation ETF, jedoch kein klassischer Aktienfonds, sondern ein sogenannter aktiver ETF. Seit April sind die ARK-ETFs auch in Europa erhältlich.

Mit der gewählten Fondshülle liegt die bekannte US-Managerin voll im Trend. Immer mehr Fondsgesellschaften bringen mittlerweile diskretionäre Strategien im ETF-Mantel auf den Markt. Im US-Markt stecken schon sieben Prozent der ETF-Gelder in solchen aktiven ETFs, berichtet das Analysehaus Morningstar. Auch in Europa steigen Anzahl und Volumen der aktiven ETFs. Nach Morningstar-Schätzung waren Ende März rund 34 Milliarden Euro in aktiven ETFs investiert, was einem Anteil von rund zwei Prozent am gesamten europäischen ETF-Vermögen entspräche.

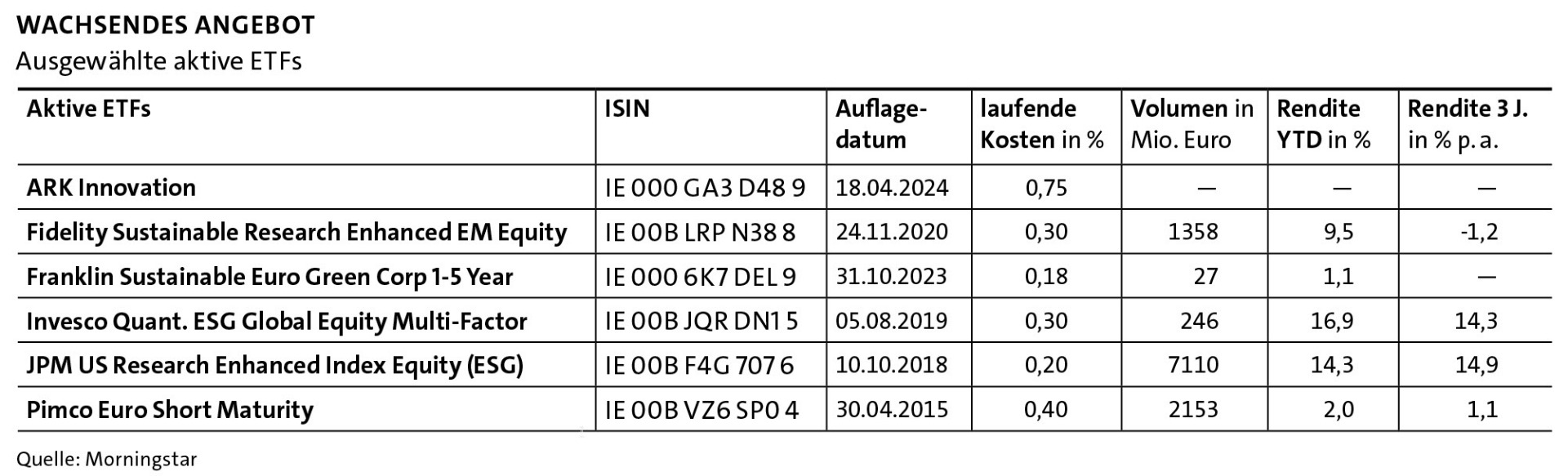

An der Deutschen Börse notieren inzwischen140 aktive ETFs. In Europa sind 18 Emittenten mit aktiven ETFs am Start, darunter auch die großen ETF-Anbieter. Dominierend in Bezug auf das verwaltete Vermögen sind jedoch einige große, auf klassische aktiv gesteuerte Fonds spezialisierte Häuser wie J. P. Morgan und Fidelity. Aktive ETFs nutzen die Vorteile der ETF-Hülle, bilden aber keinen Standardindex ab, sondern weichen bewusst davon ab. Meist geht es darum, einen Index zu schlagen, manchmal aber auch um regelmäßige Erträge oder eine besondere Kombination von Duration, Rendite und Bonität. Zunehmend fungiert die ETF-Hülle auch als preiswerter Zugang zu bewährten Strategien der Fondshäuser.

Niedrige Kosten

„Aktive ETFs haben an Popularität gewonnen, weil sie eine kostengünstige Alternative zu teuren aktiven Fonds sind“, befindet Christopher Johnson von Morningstar. Ihm zufolge sind aktive ETFs im Schnitt mit laufenden Kosten von 0,27 Prozent im Jahr belastet. „Der Trend zu Active ETFs wird weitergehen. Das zeigt sich auch am steigenden Kundeninteresse“, prognostiziert Stefan Kuhn von Fidelity. Er verweist auch auf das Marktumfeld mit inzwischen hohen Bewertungen und diversen Unsicherheitsfaktoren. „Hierfür bieten sich aktive ETFs an, wenn sie auf einer sorgfältigen Analyse der im Portfolio enthaltenen Firmen beruhen.“

Milliarden unter Verwaltung

Größter Emittent im europäischen Markt für aktive ETFs ist J. P. Morgan. Die Amerikaner haben aktuell 52 aktive ETFs an der Deutschen Börse gelistet, überwiegend Aktien-ETFs. Der schon im Oktober 2018 lancierte ETF JPM US Research Enhanced Index Equity (ESG) verwaltet heute mehr als sieben Milliarden Euro. Sein Ziel: den S & P 500 Index zu schlagen.

Dafür setzt J. P. Morgan auf den „Enhanced Index“-Ansatz, der sich seit 1986 als Lieferant von „konsistentem Alpha“ bewährt habe. Heute werden bei diesem Konzept auch ESG-Faktoren berücksichtigt. ETF-Portfolio und -Wertentwicklung weichen allerdings nicht wirklich vom S & P 500 Index ab. Eine nennenswerte Überrendite konnte mit diesem aktiven ETF in den vergangenen fünf Jahren nicht erzielt werden.

Nächstgrößter Emittent, gemessen an der Zahl der angebotenen aktiven ETFs, ist Fidelity, gefolgt von Invesco, Franklin Templeton, AXA und der französischen Boutique Ossiam. Fidelity hat 15 aktive ETFs an der Deutschen Börse gelistet. Wie J. P. Morgan setzt auch Fidelity auf Research-gestützte Strategien und eine Allokation nahe der jeweiligen Benchmark.

Einer der größten aktiven ETFs von Fidelity ist der Sustainable Research Enhanced Emerging Markets Equity ETF mit 1,4 Milliarden Euro Vermögen. Bezugsindex ist hier der Schwellenländerindex MSCI Emerging Markets, der übertroffen werden soll. Ökologische und soziale Aspekte werden ebenfalls beachtet. In den vergangenen gut drei Jahren seit Auflegung blieb jedoch auch dieser aktive ETF hinter passiven ETFs auf den MSCI Emering Markets Index zurück.

Der im April in Europa lancierte ARK Innovation ETF weicht dagegen als „High-Conviction“-ETF klar von Standardindizes ab. Bei diesem Fonds geht es um Unternehmen, die an „disruptiver Innovation” beteiligt sind. Schwerpunkte sind aktuell neben Tesla die Kryptoplattform Coinbase, der Streamingspezialist Roku sowie Block, ein Anbieter für mobiles Bezahlen. Sie werden ergänzt durch kleinere Werte wie Uipath, Crspr Therapeutics, Roblox, und Zoom. Cathie-Wood-Fans müssen für die angebotene Expertise allerdings tief in die Tasche greifen: Mit 0,75 Prozent sind die laufenden Kosten des ETFs außergewöhnlich hoch.

Zu den Veteranen im Bereich der aktiven ETFs gehören Renten-Kurzläufer und Geldmarktfonds. Der größte ist der Pimco Euro Short Maturity ETF, der auf maximale laufende Erträge bei Kapitalerhalt und täglicher Liquidität zielt. Der ETF investiert in ein aktiv gemanagtes Portfolio von Euro-Kurzläufern mit Investment-Grade. Pimco wirbt mit einem „im Liquiditätsmanagement erfahrenen Expertenteam“ und einem umfassenden Research-Prozess.

Der auf Unternehmensanleihen setzende JPM EUR Corporate Bond Research Enhanced Index (ESG) ETF will hingegen den Bloomberg Euro Corporate Index schlagen, einen Euro-Unternehmensanleihen-Index. Dafür investiert er in auf Euro lautende Investment-Grade-Unternehmensanleihen. Seit Jahresanfang steht allerdings ein kleines Renditeminus zu Buche, auf Dreijahressicht sieht es nicht besser aus.

Nachhaltige Rentenpapiere

Auf „grüne“ Anleihen konzentriert sich ein noch recht kleiner, im vergangenen Oktober aufgelegter aktiver ETF von Franklin Templeton. Der Franklin Sustainable Euro Green Corp 1–5 Year ETF investiert in grüne Unternehmensanleihen mit Laufzeiten bis zu fünf Jahren. Der ETF ist nach SFDR als Artikel-9-Fonds eingestuft. Unter normalen Marktbedingungen investiert er mindestens 75 Prozent seines Vermögens in Anleihen, die offiziell als grüne Anleihen klassifiziert sind. Der Rest entfällt auf Anleihen, die das Fondsmanagement als nachhaltig einstuft.

Xtrackers, iShares, Vanguard und Amundi haben ebenfalls aktive Multi-Asset-ETFs im Programm. Am größten sind zwei ETFs von Xtrackers, der Xtrackers Portfolio ETF und der kleinere Xtrackers Portfolio Income ETF. Beide sind schon seit mehr als zehn Jahren verfügbar. Sie setzen auf ein global diversifiziertes Aktien-Anleihen-Portfolio. Die aktiven ETF-Mischfonds von Amundi, iShares und Vanguard verfolgen eine ähnliche Strategie.

Diesen Beitrag teilen: