Serie Aktive ETFs: Die besten gemanagten Aktien-ETFs

Aktiv gemanagte ETFs erfreuen sich immer größerer Beliebtheit. Die Emittenten reagieren darauf mit neuen Produkten. Insbesondere im Bereich der Aktienfonds.

19.07.2024 | 14:00 Uhr von «Matthias von Arnim»

Wer als Anleger in den vergangenen Jahren in passive ETFs (Exchange Traded Funds) investiert oder regelmäßig angespart hat, hat im Prinzip nichts verkehrt gemacht. Insbesondere die US- und Welt-Indizes entwickelten sich hervorragend. Der Pferdefuß an der Sache war, dass nur wenige Aktienwerte die Kursentwicklung der Indizes – und damit der entsprechenden ETFs – getrieben haben. Das Rückschlagspotenzial für die passiven Produkte ist entsprechend hoch. Denn wenn die Aktienkurse der wenigen Kurstreiber fallen, müssen alle Index-Produkte ihre Bestände reduzieren. Sie befeuern durch ihre Verkäufe den Trend dann auch noch selbst. Klassische, aktiv gemanagte Fonds können sich dem entziehen. Denn hier entscheiden Manager über die Anlagestrategie. Das ist ihr entscheidender Vorteil gegenüber Index-ETFs. Nachteil: Klassische Aktienfonds sind deutlich teurer.

Eine Alternative sind aktiv gemanagte Aktien-ETFs. Sie kombinieren die Vorteile von traditionellen Indexfonds mit der Flexibilität und den potenziellen Renditen aktiven Managements. Anders als passive ETFs, die lediglich einen Index nachbilden, streben aktiv gemanagte ETFs danach, durch die Auswahl einzelner Aktien oder durch bestimmte Anlagestrategien den Markt zu schlagen. Denn sie werden von professionellen Portfoliomanagern geführt, die aufgrund ihrer Expertise und Analysen Entscheidungen treffen, um Renditen zu maximieren und Risiken zu minimieren. Aktiv gemanagte ETFs bieten somit eine dynamischere Anlagestrategie im Vergleich zu ihren passiven Gegenstücken, die lediglich den Markt widerspiegeln.

Die Vorteile von aktiv gemanagten Aktien-ETFs auf einen Blick

Outperformance-Potenzial: Dank der aktiven Verwaltung besteht die Möglichkeit, den Markt zu übertreffen, was insbesondere in volatilen Marktphasen vorteilhaft sein kann.

Flexibilität und Anpassungsfähigkeit: Manager können schnell auf Marktveränderungen reagieren und ihre Portfolios entsprechend anpassen. Dies ermöglicht eine schnellere Anpassung an neue wirtschaftliche Bedingungen oder Unternehmensentwicklungen.

Transparenz und Liquidität: Wie alle ETFs bieten auch aktiv gemanagte ETFs tägliche Liquidität und hohe Transparenz, da die Fonds meist täglich ihre Bestände offenlegen.

Diversifikation: Aktiv gemanagte Aktien-ETFs bieten eine breite Diversifikation, da sie oft in eine Vielzahl von Aktien aus verschiedenen Sektoren und Regionen investieren. Durch das aktive Management können Klumpenrisiken im Portfolio vermieden werden.

Die Nachteile

Abhängigkeit vom Management: Der Erfolg der aktiven ETFs hängt stark von den Fähigkeiten und Entscheidungen der jeweiligen Fondsmanager ab. Eine falsche Entscheidung oder Strategie kann zu unterdurchschnittlichen Renditen führen.

Geringere Vorhersehbarkeit: Im Vergleich zu passiven ETFs, deren Performance sich leicht an einem Index messen lässt, ist die Performance aktiv gemanagter ETFs schwerer vorherzusagen und kann stark variieren.

Die Marktführer und die Nachrücker

Der Markt für aktiv gemanagte Aktien-ETFs wird von einigen der größten und renommiertesten Investmentgesellschaften dominiert. Zu den bedeutendsten Emittenten zählen ARK Invest, JP Morgan Asset Management, Fidelity Investments, T. Rowe Price und BlackRock. In den vergangenen zwölf Monaten ist die Szene in Bewegung geraten. Neben den bisherigen Marktführern haben auch BNP Paribas und First Trust in diesem Jahr aktive ETFs in Europa aufgelegt.

Der Markt für aktiv gemanagte ETFs wächst

Aktive börsengehandelte Fonds repräsentieren aktuell rund 36 Milliarden Euro Assets under Management. Das ist gemessen am Gesamtmarkt für ETFs noch nicht viel. Denn allein im ersten Halbjahr 2024 summierten sich die gesamten Zuflüsse in europäische UCITS-ETF auf ein Rekordhoch von 102 Milliarden Euro. Doch der Nettozuwachs für aktiv gemanagte ETFs betrug im zweiten Quartal im Vergleich zu den ersten drei Monaten 30 Prozent. Der Gesamtmarkt ist in diesem Zeitraum nur um zehn Prozent gewachsen.

Sollte sich der europäische Markt ähnlich wie in den USA entwickeln, könnte sich der Trend noch weiter verstärken: In den vergangenen zwei Jahren waren über zwei Drittel aller neuen ETFs in den USA aktiv. Europa holt hier bereits schnell auf. Insbesondere das hohe Interesse an Aktien-ETFs war zuletzt der wesentliche Motor für die anziehenden Mittelzuflüsse in den ersten beiden Quartalen 2024. So entfielen 76,6 Milliarden Euro auf Aktien-ETFs und 25,1 Milliarden Euro auf Anleihe-ETFs.

Nachhaltigkeit ist Performance-Trumpf

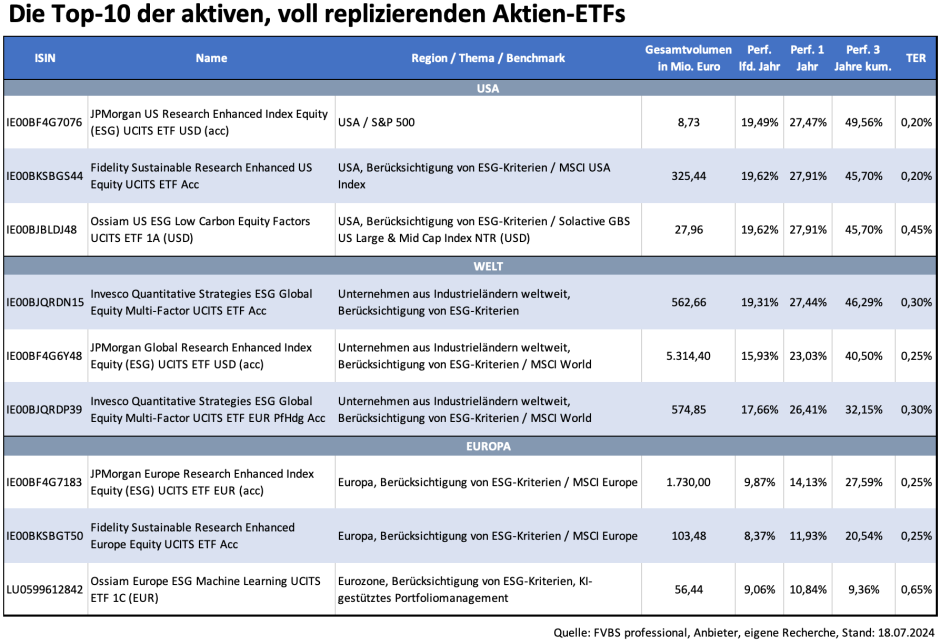

Sieht man sich die Performancedaten der aktiv gemanagten ETFs für die wichtigsten Märkte an, überraschen neben den Platzhirschen J.P. Morgan AM und Fidelity vor allem zwei Anbieter mit sehr guten Zahlen: Invesco und Ossiam (siehe Tabelle). Bei den weltweit anlegenden ETFs stellt Invesco sogar zwei der Top-3-Fonds. Auffällig sind zudem die Performanceunterschiede bei Europa- und Welt-ETFs. Hier wird tatsächlich sichtbar, dass die Fonds aktiv gemanagt werden und nicht blind den Indizes folgen. Bei den US-Produkten ist dies weniger offensichtlich.

Bemerkenswert ist zudem, dass alle aktiven Aktien-ETF-Performancespitzenreiter, die jeweils zu den besten drei ihrer Gruppe gehören, ausdrücklich Nachhaltigkeits-Kriterien bei ihrer Anlagepolitik berücksichtigen.

Fazit: Aktiv gemanagte Aktien-ETFs bieten eine attraktive Möglichkeit für Anleger, die eine Alternative zu passiven Indexprodukten suchen und dabei auf die Kosten achten. Die Wahl des richtigen Fonds und Managers ist hierbei entscheidend, um von den Vorteilen dieser Anlageform zu profitieren.

Diesen Beitrag teilen: