US-Nebenwerte als Wahlgewinner

Der Wahlsieg der Republikaner in den USA könnte für US-Nebenwerte-Fonds wie den L&G Russell 2000 US Small Cap Quality der Startschuss für eine Rally sein. Denn die neue Regierung dürfte alles daran setzen, dass die Binnenkonjunktur brummt. Davon würde der US-Mittelstand besonders profitieren.

12.11.2024 | 09:30 Uhr von «Jörn Kränicke »

Index

In der Welt der Aktienindizes ist der Russell 2000 die Benchmark für kleinere US-Mid- und Small Caps. Damit ist er das Pendant zu den großen Blue-Chip-Indizes wie dem S&P 500 oder dem Dow Jones. Der Russell 2000 wirft den Blick auf Amerikas Mittelstand und kleinere Unternehmen. Er bildet die untere Marktkapitalisierung des Russell 3000 Index ab, der die 3000 größten börsennotierten Unternehmen des Landes umfasst. Während der Russell 3000 den gesamten Markt abdeckt, konzentriert sich der Russell 2000 auf die kleinen und mittelgroßen Unternehmen. Diese Firmen sind oft die wahren Wachstumstreiber, die ein hohes Potenzial bieten, aber auch größere Schwankungen zeigen können. Für Anleger, die Chancen abseits der Schwergewichte suchen, ist der Russell 2000 ein spannender Index. Um dies Risiken, die in dem 2000 Titel umfassenden Index abzumildern, gibt es die verschiedensten Derivate auf den Index. Legal & General hat etwa einen ETF auf den Russell 2000 Quality Index im Programm.

Aufbau und Konstruktion des Russell 2000

Der „normale“ Russell 2000 Index ist ein rein marktkapitalisierungsgewichteter Index. Das bedeutet, dass die Unternehmen entsprechend ihrer Börsenbewertung gewichtet sind. Die Gewichtung reicht vom kleinsten Unternehmen, das in den Index aufgenommen wird, bis zu denjenigen Unternehmen, die an der Schwelle zur Mid-Cap-Kategorie stehen. Im Gegensatz zu Indizes wie dem S&P 500, die oft von wenigen Schwergewichten dominiert werden, ist die Zusammensetzung im Russell 2000 breiter gestreut. Tatsächlich entfallen im Russell 2000 nur rund drei Prozent des Indexgewichts auf die zehn größten Unternehmen, im Gegensatz zu 34 Prozent im S&P 500. Dies sorgt für eine ausgeprägtere Diversifikation und ein ausgewogeneres Bild der US-Wirtschaft, das viele Branchen und Unternehmen unterschiedlichster Prägung abdeckt. Bei der Quality Version des Index werden die Titel jedoch nicht nach ihrer Marktkapitalisierung gewichtet, sondern hier kommt es auf die Qualität der Unternehmen an. „Wir definieren Qualität als zusammengesetztes Maß für Rentabilität und Verschuldung eines Unternehmens. Im Index sind die Titel so gewichtet, dass ein Quality-Exposure von 0,4 für den gesamten Aktienkorb gegenüber dem Vergleichsindex Russell 2000 erreicht wird. Das Ausmaß der Höhergewichtung jedes Titels hängt von dessen Qualität ab. Die Marktkapitalisierung von Aktien mit besseren Qualitätsmerkmalen wird nach oben korrigiert und umgekehrt“, erklärt Elisa Piscopiello, ETF Analystin bei LGIM. Wertpapiere mit einem Gewicht von weniger als zwei Basispunkten werden aus dem Index entfernt. Die Qualitätskriterien im Russell 2000 Quality Index umfassen drei wesentliche Faktoren: Hohe Eigenkapitalrendite (Return on Equity, ROE): Unternehmen mit einer hohen ROE weisen eine effizientere Kapitalnutzung auf, was langfristig auf stabiles Wachstum und Profitabilität hindeutet. Dies ist besonders in wirtschaftlich unsicheren Zeiten ein Zeichen von Stärke. Geringe Verschuldung: Der Quality Index bevorzugt Unternehmen mit niedrigerer Verschuldung. In einem Umfeld höherer Zinsen reduziert dies die Risiken für die Unternehmen und kann sie widerstandsfähiger gegen wirtschaftliche Schwankungen machen. Stabile Gewinnentwicklung: Der Quality Index enthält nur Unternehmen, die eine gleichmäßige Gewinnentwicklung und Ertragslage aufweisen. Diese Stabilität schützt in volatilen Phasen vor größeren Schwankungen und gibt Anlegern mehr Sicherheit. Der Russell 2000 Quality Index enthält also nur Unternehmen, die strenge Qualitätskriterien erfüllen, was das Risiko reduziert und die Widerstandsfähigkeit in volatilen Marktphasen erhöhen kann.

Diversifikation

Für Anleger, die ein diversifiziertes Engagement am US-Aktienmarkt anstreben, gibt es attraktivere Alternativen zum zunehmend auf die Top-Titel konzentrierten S&P 500. Ein etabliertes Maß für die Marktkonzentration ist laut Piscopiello der Herfindahl-Hirschman-Index (HHI). Dabei bedeute ein höherer Wert eine stärkere Konzentration. „Ende August 2024 lag der HHI für den S&P 500 bei 185, während er beim Russell 2000 nur zwölf betrug. Das bedeutet, dass der Small-Cap-Index 15-mal weniger konzentriert ist“, so die ETF-Analystin. Auch sektorbedingt gibt es klare Unterschiede: Während der S&P 500 stark auf Technologiewerte setzt, umfasst der Russell 2000 eine Vielzahl von Sektoren wie Industrie, Gesundheitswesen und Konsumgüter. Diese Vielfalt macht ihn zu einem interessanten Instrument, um die gesamte Bandbreite der US-Wirtschaft abzubilden, besonders in den oft vernachlässigten Bereichen kleinerer Unternehmen.

Die Small-Cap-Dynamik

Die Small-Cap-Aktien im Russell 2000 unterliegen stärkeren Schwankungen als ihre großen Pendants im S&P 500. Sie reagieren oft empfindlicher auf wirtschaftliche Veränderungen und Marktbewegungen, was zu einer höheren Volatilität führt. Dennoch wird das Potenzial von Small Caps oft in Aufschwungphasen sichtbar, wenn kleinere Firmen schneller auf wirtschaftliche Chancen reagieren und in ihrer Nische schneller wachsen können als die etablierten Player.

Portfolio

Der ETF enthält 1035 Titel, wobei die zehn größten Positionen mit nur 5,9 Prozent gewichtet sind. Zu den zehn größten Positionen zählen etwa Hamilton Lane (0,8%), Alkermes (0,7%), MARA 0,6%), Lantheus (0,6%), Essent Group (0,6%), Ensign Group (0,6%), Fabrinet (0,5%) oder auch Corcept Therapeutics (0,5%). Der Branchenmix ist recht ausgewogen. Am stärksten sind Gesundheitstitel mit 17,7 Prozent gewichtet. Gefolgt von Finanzwesen (17,4%), Industrie (16,9%), IT (13,3%), Nicht-Basiskonsumgüter (10,1%) sowie Immobilien (6,4%).

Rendite-Risiko-Verhältnis

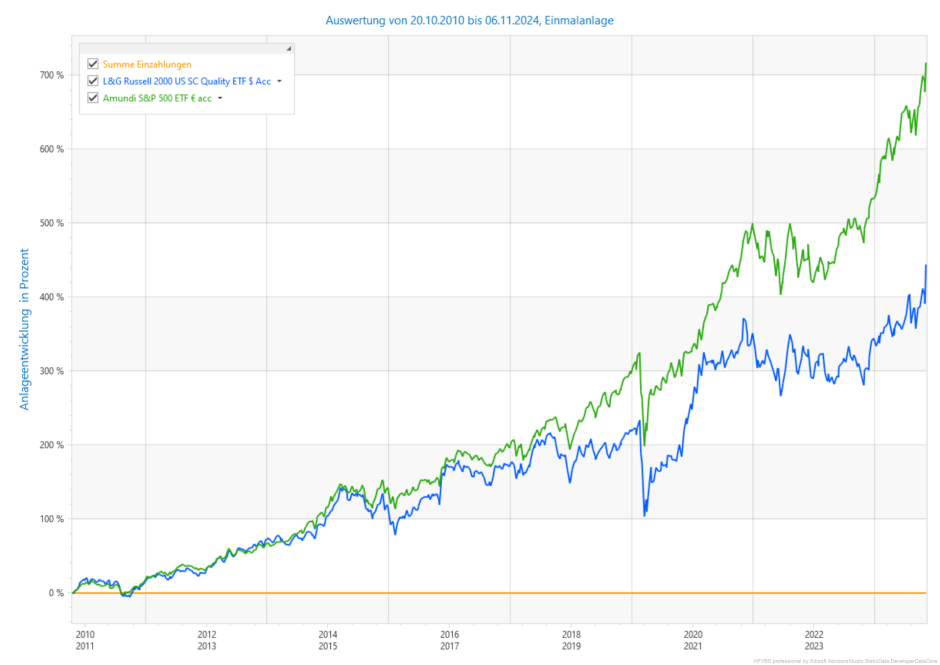

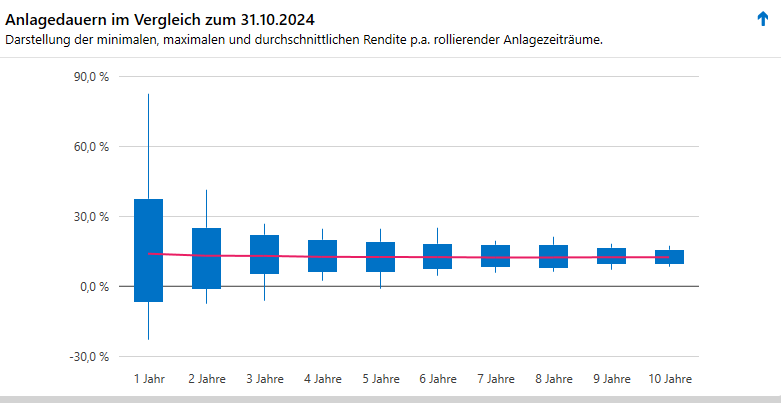

Wenn man die Entwicklung des Russell 2000 Quality mit dem S&P 500 vergleicht, sieht man die massive Underperformance in de vergangenen Jahren. Der S&P 500 hat in den vergangenen fünf Jahren rund 105 Prozent zugelegt. Beim Russell 2000 waren nur knapp 62 Prozent. Zudem war der Standardwerteindex etwa 30 Prozent weniger volatil. Historisch gesehen haben sich jedoch Small Caps immer besser als Standartwerte entwickelt. Nicht umsonst wird in der Fachliteratur von der Small Cap Prämie gesprochen. Die Datenbibliothek von Kenneth French an der Universität Dartmouth reicht fast ein ganzes Jahrhundert zurück. Er errechnet, dass US-Small Caps zwischen 1927 und 2023 rund zwei Drittel der Zeit besser abgeschnitten haben als Large Caps - und zwar im Durchschnitt um 2,85 Prozent pro Jahr. Auch in den vergangenen Monaten hat sich das Blatt auch schon gewendet und Small Caps entwickeln sich besser als Large Caps.

Fazit: Der L&G Russell 2000 US Small Cap Quality ist eine wertvolle Ergänzung für Anleger, die den amerikanischen Mittelstand abdecken und das Wachstum kleinerer Unternehmen in ihr Portfolio integrieren möchten. US-Nebenwerte gelten als der ultimative Tipp für 2025. Der L&G Fonds hat sein Volumen seit Mai bereits verdoppelt.

| Kategorie | Aktien/USA Nebenwerte |

| KVG | LGIM Managers (Europe) Limited |

| ISIN | IE00B3CNHJ55 |

| WKN | A0Q8H2 |

| Auflegung | 29.08.2008 |

| Fondsvermögen | 156,2 Mio. USD |

| Ausgabeaufschlag | bis 0,0 % |

| Laufende Kosten p. a. | 0,30 % |

| Erfolgsgebühr | nein |

| Börsenhandel | ja |

| Wertentwicklung 1 Jahr (per 11.11.24) | 35,7 % |

| Wertentwicklung 5 Jahre (per 11.11.24) | 74,4 % |

| Volatilität 5 Jahre (per 11.11.24) | 21,3 % |

| Internet | https://fundcentres.lgim.com/de |

Diesen Beitrag teilen: