Notenbanken in der Zwickmühle

Lange haben die Notenbanken beim Thema Inflation weggeschaut, doch leider lassen sich Fakten selten lange ignorieren. Interessanterweise gibt es ausreichend eigene Studien der Notenbanken, welche den Ernst der aktuellen Lage im historischen Kontext bestätigen.

11.04.2022 | 09:23 Uhr

Aber zu gerne scheinen die Notenbanken die durch massive Geldmengenausweitung und niedrigen Inflationsraten verschleierte, ökonomische Situation in ihrer Politik auszuklammern. Dass die Inflationsraten seit über 20 Jahren „künstlich“ niedriger ausgewiesen wurden, als sie es in der „echten“ Welt tatsächlich waren, lassen wir jetzt mal weg. Auch das Glück spielte sicherlich eine Rolle, da durch die Globalisierung Deflation importiert wurde und damit ebenfalls half, die Inflation trotz enormer Geldmengenausweitung niedrig zu halten – aber das ist nochmal ein anderes Thema.

Der erste Unterschied zu historisch ähnlichen Situationen ist der, dass das frisch gedruckte Notenbankgeld direkt an die Bevölkerung verteilt worden ist. Dieses erreichte die Wirtschaft fast ohne Umwege und führte nach Beendigung der Lockdowns zu einer verstärkten Nachfrage. Da aber die Lieferketten massiv gestört waren (und immer noch sind!), wurden die Preise für die verfügbaren Güter angehoben. Auch die Statistik arbeitete gegen die Notenbanken, da die Energiepreise von einem sehr niedrigen Niveau nach oben durchstarteten (siehe Grafik unten).

Quelle: Statistisches Bundesamt (Destatis), 2022

Die Hoffnung auf eine Beruhigung hat sich in diesem Jahr nicht erfüllt und jetzt wird es spannend werden, welche Maßnahmen von Seiten der Notenbanken tatsächlich ergriffen werden.

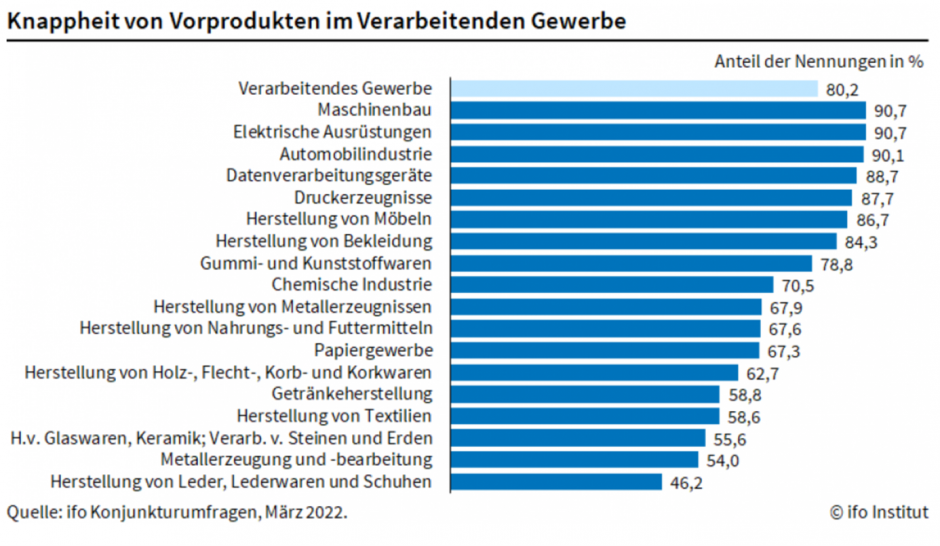

Das vergangene Jahr war also bereits geprägt von schlechten Nachrichten. Die erwartete Erholung im Jahr 2021 wurde in das Jahr 2022 „verschoben“. Die unten stehende Grafik des IFO verdeutlicht eindeutig die Knappheit in der Materialbeschaffung des produzierenden Gewerbes. Folgerichtig ruderten nun die Volkswirte erneut ordentlich zurück, sodass das Narrativ der Inflation nun auch die breite Masse erreicht hat.

Die Börse scheint dies zum jetzigen Zeitpunkt zu ignorieren und erneut eine Beruhigung „einzupreisen“. Ob hier nicht eher Wunschdenken statt tatsächliche Faktenlage Quelle dieses Gedankens ist, bleibt abzuwarten. So äußerten sich mehrere Vorstände und Experten ziemlich skeptisch (https://www.n-tv.de/wirtschaft/BASF-Chef-Schwerste-Krise-seit-Zweitem-Weltkrieg-droht-article23239710.html) und unterstützen damit nicht ganz so euphorisch die positive Sichtweise der Aktienanleger.

Spanien erreichte mit 9,8% Inflation schon fast die Marke von 10%. Über die dortigen Streiks und Knappheit bei Lebensmitteln wird in der breiten Masse heute noch wenig berichtet (https://www.wsws.org/de/articles/2022/04/02/spai-a02.html) - die Meldungen aus der Ukraine überlagern derzeit alle anderen Nachrichten. Auch Deutschland tendiert mit +7,3% Inflation momentan in diese Richtung. Dennoch hüllt sich die EZB weiter in Schweigen.

Die Rendite der 10-jährigen Bundesanleihen überschritt zuletzt die +0,8% Marke. Nächste Widerstände liegen dann erst im Bereich von +1,15/1,50%. Kurzfristig sollte eine Erholung möglich sein, aber die massiven Abwärtstrends sind nun gebrochen. Lange Laufzeiten stellen momentan eher einen Klotz am Bein dar und sollten vorerst gemieden werden. Die kursunterstützend auf Aktien wirkenden tiefen und teils negativen Zinsen dürften sich nun mittel- bis langfristig umkehren und eine dauerhafte Belastung der Bewertungsmultiplikatoren darstellen.

Fazit: Die Notenbanken müssen versuchen, die Inflation einzufangen, ansonsten dürfte dies den Unmut in der Bevölkerung verstärken. Die Politik hat teilweise schon reagiert, die EZB allerdings noch nicht. Erhöht man die Zinsen, könnte die Wirtschaft in die Rezession abgleiten. Lässt man die Inflation weiter eskalieren, könnte die Wirtschaft in eine Rezession abgleiten. Eine klassische Zwickmühle und es bleibt weiter spannend, ob die EZB einen Weg aus diesem Dilemma finden wird. Eine gute Portion Skepsis erscheint uns allerdings angebracht.

Der Autor:

Norbert Wolk, geboren 1963 im Rheinland, ist Geschäftsführer der Barbarossa asset management und Fondsmanager des Barbarossa Europäischer Stiftungsfonds. Bereits in seiner Diplomarbeit beschäftigte er sich mit dem Thema „Risikomanagement mit Optionen auf Aktien“, wodurch er sich bereits in frühen Jahren auf dieses spezielle Kapitalmarkt-Thema spezialisierte. Bei der Deutschen Bank in Frankfurt genoss Norbert Wolk eine halbjährige Ausbildung mit anschließendem Aufenthalt in Chicago am anerkannten International Trading Institut von Toni Saliba und stieg anschließend als Marketmaker an der damaligen Deutschen Terminbörse ein, heute Eurex. Nach erfolgreichen Stationen bei der Deutschen Bank, Sal Oppenheim und weiterer Wertpapierhandelshäuser wechselte er schließlich 2012 vom Handel ins Consulting. Seit 2021 managet er den Barbarossa Europäischen Stiftungsfonds, der Anlegern neben zuverlässigen Renditen eine funktionierende und verlässliche Absicherung gegen Extremrisiken ermöglichen möchte.

Barbarossa asset management:www.barbarossa-am.de

Diesen Beitrag teilen: