Robeco: Schluss mit dem Gejammer über die US-Zinsstrukturkurve

Die Befürchtungen, dass die invertierte Zinsstrukturkurve in den USA eine Rezession ankündigt, sind völlig unangebracht, meint Robeco-Experte Lukas Daalder.

09.01.2018 | 10:47 Uhr

In aller Kürze

- Die Abflachung der US-Zinsstrukturkurve hat unangebrachte Befürchtungen vor einer Rezession ausgelöst

- Die flachere Kurve ist kein Merkmal für geringeres Wachstum, und die Invertierung ist kein Verkaufssignal

- Die Steigung der Zinsstrukturkurve ist für Anleger im Jahr 2018 ohne Bedeutung

Die Befürchtung hat sich verbreitet, dass ein flacher Kurvenverlauf, auf der die Renditeunterschiede zwischen Staatsanleihen mit kürzeren und längeren Laufzeiten abgebildet werden, ein schlechtes Omen ist. „Dies hat zu viel Unruhe geführt, weil Anleger behaupten, es wäre ein Zeichen für das Ende der Wachstumsphase in den USA“, meint Daalder, Chief Investment Officer bei Robeco Investment Solutions.

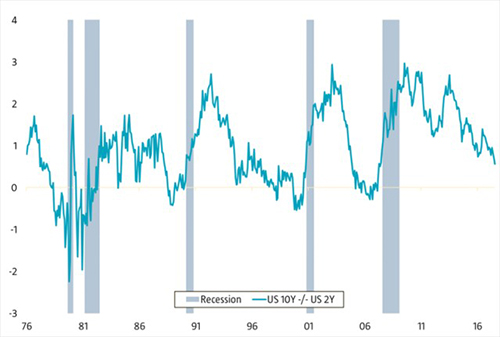

„Die Leute sind vor allem deswegen beunruhigt, weil seit Mitte der 1970er Jahre allen Rezessionen eine Phase mit umgekehrter Zinsstrukturkurve, bei der die Rendite zehnjähriger Papiere niedriger war als die der zweijährigen Anleihen, vorausgegangen ist. Dieses Phänomen war ein korrektes Signal bei fünf von fünf Rezessionen. Und weder Ökonomen („null von den letzten sieben“) noch die Aktienmärkte („neun der letzten fünf“) können einen derartig guten Prognoseerfolg für sich beanspruchen.“

Eine fallende Zinsstrukturkurve ist gleichzusetzen mit Unheil – so wirkt es jedenfalls.)

„Obwohl der Kurvenverlauf ein zuverlässiger Frühindikator zu sein scheint, gibt es mehrere Gründe für meine Überzeugung, dass das ganze Thema einer kurz bevorstehenden Rezession völlig übertrieben ist.“

Vorsicht vor falschen Signalen

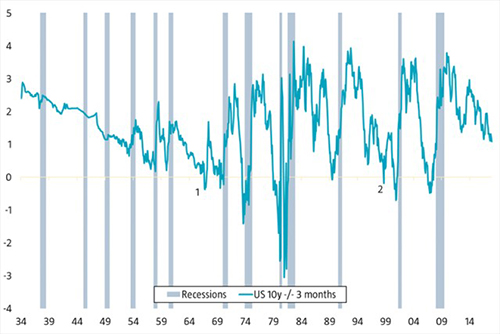

Daalder führt zunächst an, dass eine invertierte Zinsstrukturkurve als Frühwarnsystem nicht unfehlbar ist. Das gilt vor allem dann, wenn die Durationen der verwendeten Anleihen sich ändern, wie aus dem Diagramm unten hervorgeht. „Die Sache sieht etwas anders aus, wenn wir das Zeitfenster etwas erweitern, zum Beispiel durch einen Wechsel von der Rendite zweijähriger Schatzanleihen zu einem 3-Monats-Zinssatz“, erklärt er.

„Hier haben wir nun zwei falsche Signale: Weder die Invertierung von 1966 noch die von 1998 waren Vorzeichen einer Rezession. Offenkundig „führt“ nicht jede invertierte Zinsstrukturkurve zu einer Rezession. Es ist klar, dass die Zinsstrukturkurve nicht immer als zuverlässiges Frühwarnsystem fungiert hat. Und es ist fraglich, ob sie in den heutigen Zeiten der Zentralbankinterventionen an den Anleihemärkten immer noch dasselbe Prognosepotenzial wie zuvor hat.“

Quelle: St Louis Fed, Siller und Robeco)

Warum also halten sich die Befürchtungen so hartnäckig, obwohl in den USA bei Verwendung von 2-jährigen Anleihen oder 3-Monats-Zinssätzen am kurzen Ende überhaupt keine Anzeichen für eine umgekehrte Zinsstrukturkurve zeigen? Sie wurden durch die Hinweise der Fed, dass sie im Jahr 2018 die Zinsen um drei Viertelpunkte zu erhöhen erwartet, ausgelöst. Dadurch würden die Leitzinsen zum ersten Mal seit 2008 über zwei Prozent steigen, sagt Daalder.

„Wenn man Zinserhöhungen um 75 Basispunkte auf die 2-jährigen Renditen aufschlägt und gleichzeitig die 10-Jährigen Renditen konstant hält ... voila: Hier ist sie, die invertierte Zinsstrukturkurve“, erläutert Daalder. „Wenn die Dinge nur so einfach wären. Hier werden mehrere wichtige Annahmen vorausgesetzt, die alle hinterfragt werden können.“

Wie viele Zinsschritte?

„Erstens haben wir in den letzten Jahren beobachten können, dass die Erwartungen der Fed üblicherweise zu optimistisch sind, wenn es um Zinserhöhungen geht. Dementsprechend erwarten die Finanzmärkte nur einen Anstieg der Zinssätze um 50 Basispunkte, wie sich am Federal Funds Future für Dezember 2018 erkennen lässt.

Und zweitens ist der Zusammenhang zwischen dem Leitzins der Federal Reserve und den 2-jährigen Renditen ziemlich undeutlich. Aber die allergrößte - und am wenigsten wahrscheinliche - Annahme ist, dass die Renditen der 10-jährigen Papiere im Jahr 2018 unverändert bleiben. Das würde bedeuten, dass die Märkte für Staatsanleihen nicht durch den kontinuierlichen Abbau der Anleihenbestände der Fed und anderen Themen wie zum Beispiel den Steuererleichterungen durch die Trump-Regierung oder das knappe Arbeitsangebot beeinflusst würden.

Anders formuliert: würde die Fed die Zinssätze infolge der laufenden Wachstumsteigerung erhöhen, würde jedoch unterstellt, dass genau dies keine Auswirkungen auf die Anleihen hätten. Diese Geschichte klingt wenig plausibel.“

18-monatige Zeitverzögerung

Daalder meint, dass es selbst dann nicht bedeuten würde, dass eine Rezession vor der Tür steht, wenn es letztendlich zu einer Invertierung der Zinsstrukturkurve käme. „Historisch betrachtet hat es immer weitere 18 Monate gedauert, bis die Rezession einsetzte“, erläutert er. „Angesichts der Tatsache, dass die Aktienkurse üblicherweise vier Monate vor einer Rezession zu sinken beginnen, wird klar, dass dies kein besonders zuverlässiges Verkaufssignal ist - jedenfalls gegenwärtig nicht.“

„Ein weiterer Irrtum ist, dass die Steigung der Zinsstrukturkurve ein Indikator für die grundlegende Stärke einer Volkswirtschaft ist. Wenn das so wäre, würde klar, warum die Besorgnis angesichts des flacheren Kurvenverlaufs zunimmt: Die Abflachung würde eine noch niedrigere Wachstumsrate signalisieren, als wir sie in den letzten Jahren gesehen haben.”

„Aus historischer Perspektive hat es aber keinen deutlichen Zusammenhang zwischen diesen beiden Faktoren gegeben. Weder in den späten 1980er Jahren noch in den späten 1990ern fiel die Abflachung der Zinsstrukturkurve mit einer niedrigeren Wachstumsrate zusammen. Stattdessen war diese sogar höher. Bei einer Betrachtung des Wachstums und der Zinsstrukturkurve während der aktuellen Expansionsphase könnte man sogar behaupten, dass die Beziehung invers gewesen zu sein scheint.“

Diesen Beitrag teilen: