Die Angst vor dem Coronavirus treibt den Goldpreis

Wenn die Angst regiert, steigt der Goldpreis. Das ist auch aktuell wieder zu beobachten: Der Preis für eine Feinunze Gold strebt auf 1.700 Dollar zu. Goldminenfonds profitieren von der Entwicklung. Lohnt sich der Einstieg noch?

26.02.2020 | 07:30 Uhr

Angst essen Seele auf. So könnte man das Verhalten von Anleger beschreiben, wenn die Unsicherheit zunimmt und die Hoffnung auf eine weitere positive Entwicklung der Wertpapiermärkte schwindet. Anleger, die rechtzeitig in Gold investiert haben, sind in der Regel Profiteure in solchen Situationen – zumindest mit ihrem Gold-Depotanteil.

Das ist auch aktuell zu beobachten. Die Medienberichte über die weltweite Ausbreitung des Coronavirus hat gleich zwei Wirkungen auf Anleger: die zunehmende Angst um die eigene Gesundheit und die Befürchtung, dass die Wirtschaft weltweit nachhaltig beeinträchtigt werden könnte. Wie groß die Angst vor der Krise ist, lässt sich derzeit an der Entwicklung des Goldpreises ablesen. Am Dienstag stieg der Preis für eine Feinunze (31,1 Gramm) des gelben Edelmetalls zwischenzeitlich auf 1.688 US-Dollar. Das ist der höchste Stand seit dem 6. Januar 2013. In Euro kostet die Feinunze aktuell rund 1.520 Euro. Das ist Rekordniveau.

Goldanlagen sind so gefragt wie schon lange nicht mehr. Zum einen profitieren Indexfonds, die mit physischem Gold gedeckt sind (ETFs), zum anderen steigen die Kurse der Anteile von Goldminenfonds. Rational ist das zwar kaum zu erklären. Schließlich ist Gold weder ein wirksames Arzneimittel oder gar eine Impfung, noch produziert Gold einen Mehrwert. Die Lagerung kostet sogar Geld. Die Motivation der Goldkäufer ist tatsächlich eher defensiv: Wer Gold kauft, tut das, weil er von anderen Anlageklassen keine hohe Rendite oder sogar Verluste erwartet und/oder dem Papiergeld nicht mehr traut. Der Goldpreis ist deshalb eher ein Angstbarometer, das umso heftiger nach oben ausschlägt, je niedriger die Zinsen sind. Das sind sie derzeit. In Europa zahlen Banken sogar für Einlagen bei der Zentralbank. Und so schlägt das Barometer derzeit umso heftiger aus.

Jetzt noch Gold kaufen?

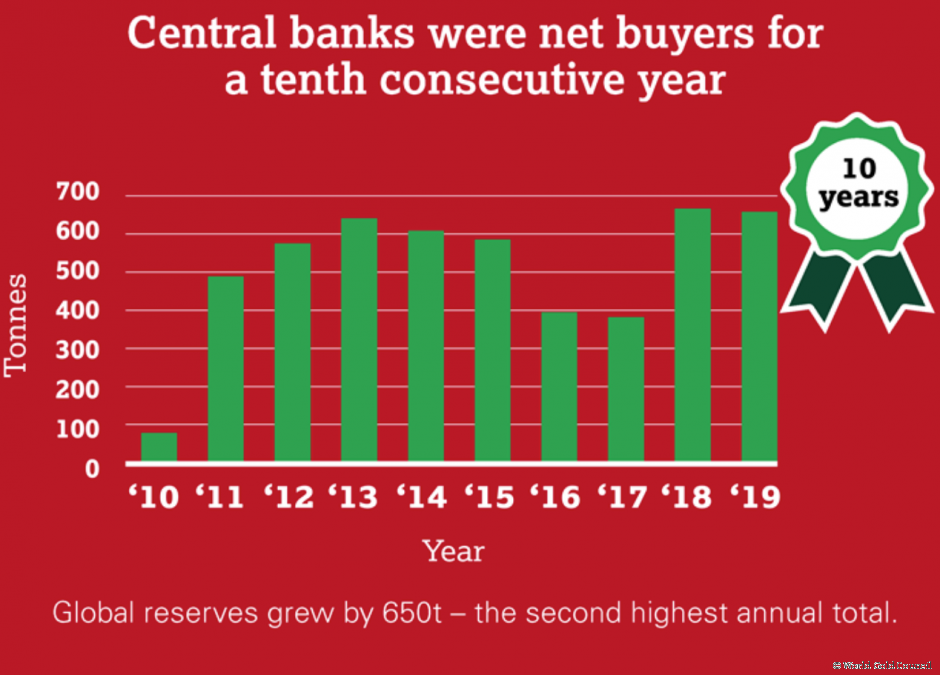

Angesichts des gestiegenen Preises stellt sich natürlich die Frage: Sollte man als Anlegeberater seinen Kunden jetzt noch Gold zum Kauf empfehlen? Das ist letztlich eine Glaubensfrage. Gold ist schließlich keine Anlageklasse mit Rendite-Perspektiven, sondern eine Art Versicherung mit dem Vertrauen darauf, dass andere Anleger in Krisenzeiten genauso denken und ebenfalls Gold kaufen. Was allerdings für eine Fortsetzung der aktuellen Gold-Rally spricht: Für den Preisauftrieb haben zuletzt nicht nur Corona-verängstigte Sparer gesorgt, sondern auch zunehmend Zentralbanken. Im Jahr 2019 kauften sie nach Angaben des World Gold Council insgesamt 650,3 Tonnen Gold – so viel wie noch nie in den vergangenen zehn Jahren. Es ist ein historischer Rekordwert.

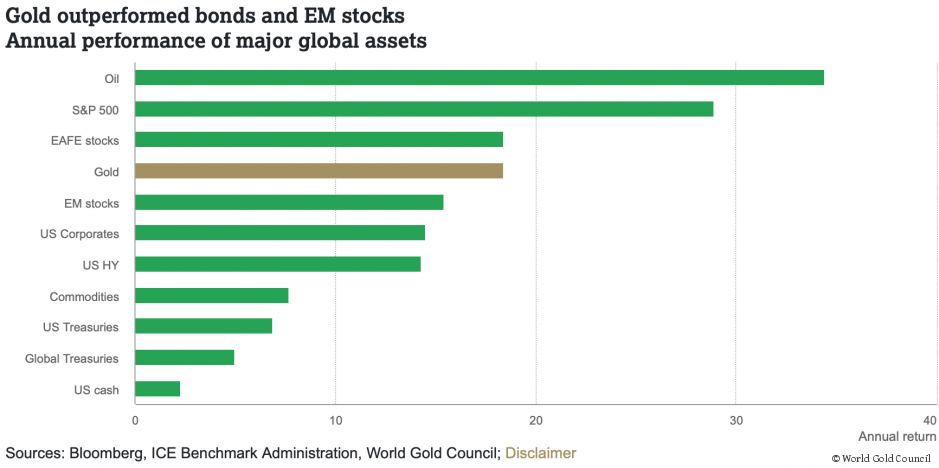

Kein Wunder: Zinsanlagen sind keine Konkurrenz mehr zum Gold. Vor die Alternative gestellt, Gold zu kaufen oder für das Ersparte sogar Zinsen zu zahlen, haben sich nicht nur Zentralbanken, sondern auch private Anleger für Gold entscheiden. Und so verwundert es nicht, dass Gold selbst im vergangenen Jahr, als die Aktienmärkte brummten, zu den fünf erfolgreichsten Anlagegruppen gehörte.

Goldminen als Hebelinvestment auf Gold

Finanzberater, deren Kunden nicht nur eine Absicherung wünschen, sondern in Gold auch eine Renditechance sehen, können diesem Wunsch gerecht werden, indem sie ihnen nicht einfach nur Gold oder Gold-ETFs, sondern Goldminenfonds empfehlen. Denn Minen sind in einer Gold-Hausse die großen Gewinner. Das lässt sich aktuell an der Entwicklung des NYSE ARCA Gold Bugs Index, kurz HUI, ablesen. Der Index enthält Minen-Unternehmen, die keine umfassenden Absicherungsgeschäfte an den Terminmärkten tätigen. Der Indexstand des HUI hat sich seit August 2018 fast verdoppelt und ist damit fast dreimal so schnell gestiegen wie der Goldpreis.

Diese beeindruckende Performance ist kein Zufall: Goldminen-Aktien sind quasi eine Anlage mit Hebelwirkung auf Gold. Denn ihre Gewinne berechnen sich aus der Differenz zwischen Förderkosten und Goldpreis. Ein Unternehmen, das 900 Dollar pro Feinunze an Gesamtförderkosten hat, macht bei einem Goldpreis von 1.000 Dollar einen Gewinn von 100 Dollar. Sinkt der Goldpreis um zehn Prozent, dann sinkt der Gewinn der Minengesellschaft um 100 Prozent auf null. Allerdings wirkt dieser Hebel auch umgekehrt bei steigendem Goldpreis. Und das passiert derzeit. Die Entwicklung des HUI in den vergangenen Monaten gibt dabei noch nicht einmal die Gewinnsteigerung der Unternehmen aus dem Index wieder. Und auch die Höherbewertung der noch nicht explorierten Goldbestände ist noch nicht vollständig in den Aktien-Kursen abgebildet. Es besteht also sogar noch Aufwärtspotenzial, selbst wenn der Goldpreis erst einmal stagnieren würde. Sollte der Goldpreis jedoch tatsächlich noch weiter steigen, könnten gerade die Aktienkurse von Goldminen-Gesellschaften erneut markant an Wert gewinnen.

Investieren in Goldminen-Fonds

Was Berater ihren Kunden auf jeden Fall auf den Weg geben sollten: Investitionen in einzelne Minengesellschaften sind riskant. Denn hier spielt nicht nur der Goldpreis eine Rolle, sondern auch Faktoren wie die rechtlichen, politischen und steuerlichen Rahmenbedingungen in den Förderländern oder auch die Beschaffenheit des Gesteins, die Höhe der Förderreserven, die Qualität der Projektpipeline und die Liquidität der einzelnen Minen-Unternehmen. Kurzum: Die Investition in Goldminen-Aktien ist nichts für Anfänger. Goldminen-Fonds, die von erfahrenen Spezialisten gemanagt werden, sind oft die bessere Wahl. Das zeigt auch ein Performance-Vergleich mit passiven Investments. Obwohl alle aktiv gemanagten Goldminen-Fonds höhere Gebühren verlangen als vergleichbare Index-ETFs, schneiden einige von ihnen sogar besser ab als ihre Passiv-Pendants.

Unter den aktiv gemangten Minenfonds gehört etwa der Multipartner Konwave Gold Equtiy (ISIN: LU0223332320), der überwiegend in kanadische Minengesellschaften investiert, mit einer 12-Monats-Performance von 58 Prozent zu den erfolgreichsten in diesem Zeitraum, ebenso wie der Earth Gold Fund (ISIN: DE000A0Q2SD8) mit einer Performance von rund 59 Prozent. Der Fonds investiert vor allem in kleinere und mittelgroße Minenunternehmen. Etwas enttäuscht hat zuletzt der Sprott-Falcon Gold Equity Fund (ISIN: LU0794519677). Verantwortlich für die Aktienauswahl ist die Gold-Legende John Hathaway, der seiner Anlagestrategie bereits seit fast 19 Jahren treu ist und der den Falcon Gold seit 2012 betreut. Seit der Übernahme durch das Edelmetall-Unternehmen Sprott des Milliardärs Eric Sprott hinkt der in Sprott-Falcon Gold Fund umbenannte Fonds mit einer Performance von nur 26 Prozent Plus in den vergangenen zwölf Monaten nicht nur der Konkurrenz etwas hinterher. Auch im Vergleich zu passiven Goldminen-ETFs wie dem ComStage NYSE Arca Gold Bugs (ISIN LU0488317701) und dem Market Access NYSE Arca Gold Bugs (ISIN LU0259322260), die jeweils mit einer 12-Monatsperformance von rund 42 Prozent glänzen können, sieht Hathaway derzeit nicht besonders gut aus. Über die Gründe kann nur gerätselt werden. Immerhin: Im Vergleich zu den mit physischem Gold hinterlegten Gold-ETCs wie Xetra-Gold (ISIN DE000A0S9GB0) oder EUWAX Gold II (ISIN DE000EWG2LD7) erzielt auch Hathaway noch eine leichte Outperformance.

Fazit: Anlageberater können spekulativ orientierten Anlegern, die eine Fortsetzung der Goldpreis-Hausse erwarten, eine Reihe von aktiv gemanagten Goldminenfonds empfehlen, die oft besser performen als passive Goldminen-Index-ETFs. Allerdings sollte nicht der Hinweis fehlen, dass die erhöhte Volatilität in diesem Segment nichts für Investoren mit schwachen Nerven ist. Der Hebeleffekt von Goldminen-Aktien zum Goldpreis wirkt nicht nur bei steigendem Goldpreis, sondern auch umgekehrt. Deshalb sind Goldminen-Fonds auch kein Langfrist-Investment im Sinne von „kaufen und liegen lassen“. Zur Strategie sollte auch der rechtzeitige Wiederverkauf gehören.

Diesen Beitrag teilen: