CONREN: Marktkommentar Q2 2021

Die Weltwirtschaft befindet sich weiter auf Wachstumskurs. COVID19 tritt für weite Teile der Weltwirtschaft immer weiter in den Hintergrund. In den USA wird das Bruttosozialprodukt das Vor-COVID-Level bereits im zweiten Quartal und in Europa voraussichtlich im dritten oder vierten Quartal erreichen.

06.08.2021 | 09:02 Uhr

Im Sommer letzten Jahres waren wir noch recht alleine mit einem

positiven Ausblick. Nun mehren sich die Stimmen für einen langfristigen,

sich selbst-tragenden Aufschwung. Seit nunmehr über einem Jahr

übertrifft das Wachstum die allgemeinen Erwartungen.

Es brummt also vielerorts und die Aussichten sind sehr positiv.

Nichtsdestotrotz sind wir vom Normalzustand in Leben und Wirtschaft noch

weit entfernt und Einiges wird sich für immer ändern.

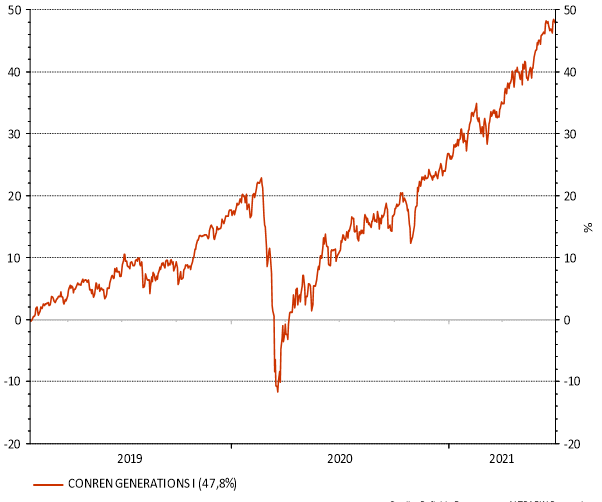

Der CONREN - Generations Family Business Equity hat in den letzten Monaten vom mitunter fullminanten Anstieg der Aktienkurse profitieren können:

Performance CONREN – Generations Family Business Equity

IA - Klasse in Prozent seit Auflage am 18. Januar 2019

Quelle: Refinitiv, CONREN Research GmbH, Stand: 30.06.2021 - Berechnungsmethode für die Fondsperformance nach BVI. Wertentwicklungen in der Vergangenheit sind kein Indikator für die zukünftige Wertentwicklung. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Doch was können wir für Aktien von europäischen Familienunternehmen für die Zukunft erwarten? Aktienmärkte haben ja viel bereits vorweggenommen. Können sie trotzdem weiter überproportionalen Vermögenszuwachs liefern? Wie dünn wird die Luft für Aktien, wenn die Wachstumsraten sich verlangsamen? Auf was müssen wir nun bei der Unternehmensauswahl besonders achten?

Wir bleiben für ausgewählte Aktien von Familienunternehmen sehr optimistisch. Die Wachstums- und Gewinndynamik nimmt aktuell weiter zu. Die Starken unter den Unternehmen konnten die Krise nutzen. Dazu sieht es auch gesamtwirtschaftlich nach weiterem Rückenwind aus: Die Wahrscheinlichkeit von Goldenen 2020igern nimmt weiter zu. Die Breite des Rebounds spricht für einen sich selbst-tragenden Aufschwung: Starker Konsum (hohe Sparquoten, „Revenge Buying“), hohe Fiskalausgaben, steigende Unternehmensinvestitionen, expansive Notenbanken, vielerorts steigende Häuserpreise. Selbst der totgesagte Welthandel entwickelt sich im letzten Quartal viel besser als vielerorts erwartet: ca. 25% über Frühling 2020 und ca. 5% über dem vierten Quartal 2019.

Das würde das Ende des "New Normals" bedeuten. Also unter anderem höhere Wachstumsraten und eine Steigerung der Produktivität (Unternehmen investieren mehr, Innovationen finden, nicht zuletzt aufgrund von COVID19, breite Anwendung). Vor einem solchen Hintergrund könnten wir etwas mehr Inflation, höhere Zinsen und weniger Notenbankunterstützung ganz gut verkraften. So oder so werden Realzinsen (nominaler Zins minus Inflation) noch eine ganze Weile negativ bleiben; in den USA und sicherlich in Europa. Es wird dann allerdings auch mehr Liquidität in die Realwirtschaft fließen, die dann nicht mehr für Finanzanlagen zur Verfügung steht.

Gleichzeitig dürfen wir die nach wie vor

hohe Ungewissheit und eine ganze Anzahl von Risiken nicht negieren. Die

Fallhöhe für Aktien steigt. Unternehmen müssen die Markterwartungen

weiter erfüllen oder gar übertreffen. Dazu sehen wir in einigen

Teilbereichen spekulative Blasen. Das kann nicht für immer gutgehen.

Weitere Risiken sind zum Beispiel eine schnell steigende, strukturelle

Inflation und die an Einfluß gewinnende Politik – also die Gefahr einer

Einschränkung des Welthandels, des stärkeren Eingreifens in die freie

Wirtschaft, höhere Steuern oder Wirtschaftskriege. Bei der

COVID19-Bekämpfung besteht unter anderem die Gefahr weiterer Mutationen

und einer Stockung beim Impffortschritt. Länder, die mit einer

"Zero-Tolerance"-Strategie bisher Erfolg hatten, und auch viele Emerging

Markets werden noch eine ganze Zeit durch das Virus geplagt werden

(Delta-Variante bei mitunter geringen Impfquoten). Das wird sich weiter

auf Tourismus, auf Geschäftsreisen und eben auch weiter auf globale

Lieferketten auswirken.

Wir befinden uns nach wie vor im Übergang der Phase „Phantasie“ zur

Phase „Realtität“. Die Hoffnungen der Markteilnehmer in bezug auf

Post-Krisen-Gewinne und Gewinnaussichten müssen die Unternehmen nun

bestätigen. Während wir in China eine für eine Pandemie klassische

"V-Shape"-Erholung gesehen haben, verlängern COVID-Mutationen und

Lockdowns die Erholungsphase und damit die Phantasie- oder

Hoffnungsphase in Europa. Auch Lieferengpässe führen dazu, dass

Nachfrage aufgeschoben werden muss. Es spricht vieles dafür, dass nach

der Bestätigung der Gewinnphantasien eine längere Wachstumsphase folgt.

Was können wir in dieser Marktphase erwarten? In den nächsten Monaten

wird die Produktion weiter boomen, um der Nachfrage hinterherzukommen

und Lager wieder aufzufüllen. Nach wie vor werden wir hohes, aber

abnehmendes Wachstum, von Wirtschaft, Umsätzen und Gewinnen verzeichnen.

Notenbanken werden ihr Engagement zurückfahren.

Wieso wird vor diesem Hintergrund die Einzeltitelauswahl und ein längerer Atem wichtiger?

- Nach der Panik im letzten Jahr wurden,

ausgehend von niedrigen Bewertungen, fast alle Aktien nach oben

gespühlt. Das wird so nicht weitergehen können. Einige Unternehmen

werden die in sie gesetzten Erwartungen enttäuschen.

- Wir sehen in einigen Teilbereichen

spekulative Blasen. Es gibt gewisse Themen, Branchen und Unternehmen,

auf die alle aufzuspringen versuchen. Das kann nicht für immer gut

gehen.

- Das Bewertungsniveau von Sektoren und Unternehmen wird wieder wichtiger.

- Disruptionen in vielen Industrien und

an vielen Stellen führen zu großen Gewinnern auf der einen und großen

Verlieren auf der anderen Seite.

- Die Politik wird noch mehr in die

Wirtschaft eingreifen: sei es eine umfangreichere Regulierung, das

Durchsetzen nationaler Interessen bzw. Populismus, höhere Steuern zur

Finanzierung von Defiziten, Regulierung der IT-Riesen, die Stärkung von

ESG-Kriterien, die Beschleunigung des Going Greens oder

Infrastrukturinvestitionen.

- Die Krise trennt die Spreu vom Weizen

(oft mit einer gewissen zeitlichen Verzögerung): die Stärkeren werden

noch stärker, die Schwachen scheiden aus.

- Natürlich wird es an den Aktienmärkten mehr Rücksetzter und eine höhere Volatilität, wie in jedem Übergang, geben: sei es aus Angst vor COVID19-Mutationen, vor Inflation, vor politischen Eingriffen oder aufgrund von Notenbankrhetorik.

Der mittel- und langfristige Ausblick ist

also recht positiv. Vieles spricht für eine weiterhin gute Entwicklung

von Aktien in Europa und vor allem für eine längere Wachstumsphase, in

der ausgesuchte Familienunternehmen sich überdurchschnittlich entwickeln

können. Der Übergang kann hier und da etwas holprig werden. Doch für

aktive, langfristig ausgerichtete Investoren wird die Chance sich zu

differenzieren wohl noch einige Zeit andauern.

Diesen Beitrag teilen: