Greiff AG: Warum der Greiff Systematic Allocation Fund ins Portfolio gehört!

Die Aktienmärkte sind weiterhin auf rutschigem Terrain – mit dem Greiff Systematic Allocation Fund sowohl für steigende als auch für fallende Aktienmärkte gewappnet sein. Mehr zum Fonds erfahren Sie im aktuellen Bericht!

16.10.2020 | 08:20 Uhr

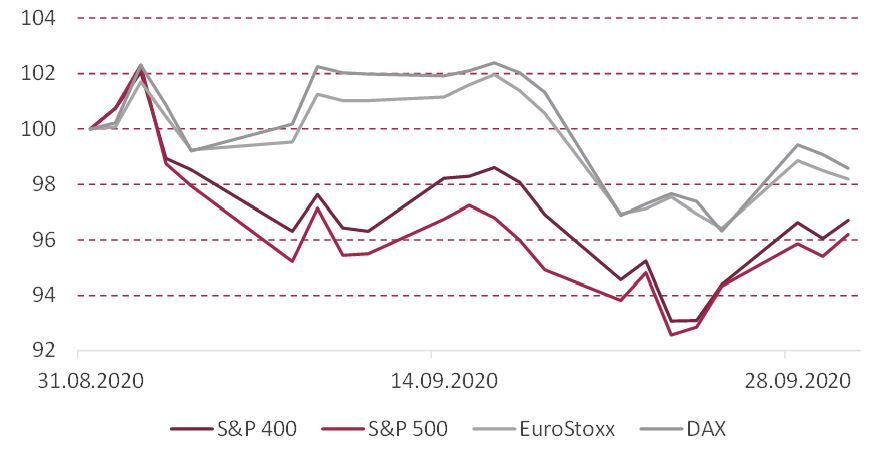

Die US-amerikanischen Aktienmärkte gaben im September 2020 zunächst deutlich nach, konnten sich jedoch zum Ende des Monats wieder leicht erholen. Die europäischen Indizes hielten sich hingegen zunächst recht stabil, korrigierten dann aber in der zweiten Hälfte ebenfalls (siehe Abbildung 1).

Abbildung 1: Wertentwicklung europäischer und US-Indizes im September 2020

Der S&P 500 verlor deutlich um ca. 3,8% und der S&P 400 um ca. 3,3%. Die europäischen Märkte DAX und Euro Stoxx verloren lediglich 1,4% bzw. 1,8% (siehe Tabelle unten).

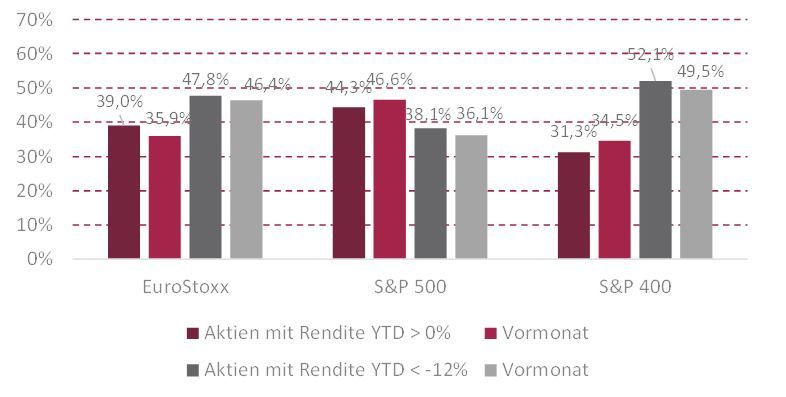

In Abbildung 2 ist ersichtlich, dass weiterhin weniger als 50% der Unternehmen der jeweiligen Indizes im positiven Bereich verharren (dunkelrot). Zwar erhöhte sich der Anteil der Unternehmen, welche eine positive Jahresrendite aufweisen beim Euro Stoxx (um ca. 3%-Punkte, Vergleich dunkelrot - hellrot), bei den amerikanischen Indizes nahm der Anteil hingegen ab. Beim S&P 400 sind nur knapp 31% der Aktien seit Jahresanfang positiv, wohingegen der S&P 500 immerhin noch 44% aufweisen kann.

Die überwiegende Mehrheit der Unternehmen, welche eine negative Rendite aufweisen, rentieren sogar (weiterhin) im Bereich von -12% und mehr (dunkelgrau). Sowohl im Euro Stoxx als auch im S&P 400 sind dies um die 50% aller Aktien. Auch der S&P 500 weist ebenfalls ca. 38% der Aktien aus.

Abbildung 2: Anteil Aktien ausgewählter Indizes mit Renditen größer 0% und kleiner -12% im September 2020 und im Vormonat

Es wird deutlich, dass viele Aktien noch nicht wieder das Vorkrisenniveau erreichen konnten, wie es die Entwicklung des S&P 500 und andere technologiebasierte Indizes erscheinen lassen. Viele Unternehmen sind immer noch stark von den zum größten Teil unabsehbaren Auswirkungen der Pandemie betroffen, wodurch sich ein anhaltend enormes Aufhol-, aber auch ein mögliches Rückschlagspotenzial ergibt.

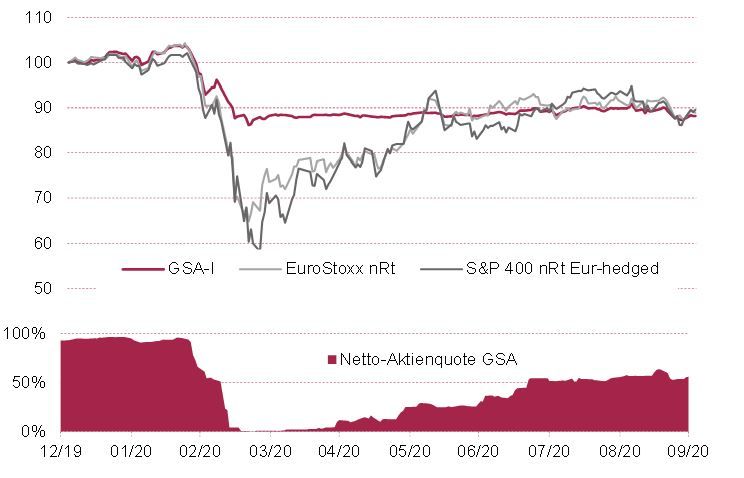

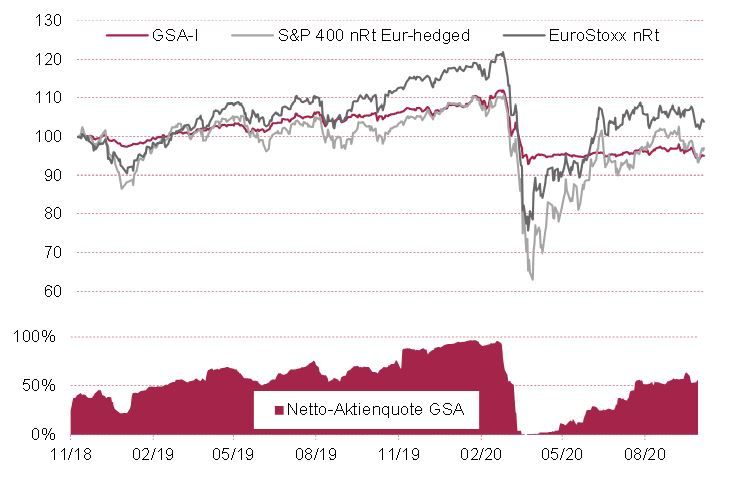

Ersichtlich ist dies auch in Abbildung 3. Hier wird der Greiff Systematic Allocation Fund im Vergleich zum Euro Stoxx und S&P 400 dargestellt. An der unmittelbar eingesetzten Erholung der Märkte partizipierte der Fonds nicht in vollem Maße, was an der niedrigen Aktienquote lag. Aktienpositionen werden erst dann aufgebaut, wenn die vorgegebenen Rahmenbedingungen für Einstiegssignale gegeben sind. Aufgrund der hohen Volatilität der Einzelaktien und der ursächlichen Unsicherheit über die zukünftigen Auswirkungen der Pandemiebekämpfung, lagen zunächst nur bei wenigen Aktientitel die notwendigen Rahmenbedingungen für einen Einstieg vor.

Der defensive Charakter des Fonds – besonders in Krisenzeiten - wird hierbei deutlich. Denn der Analyseprozess beabsichtigt, weitere Verluste möglichst zu vermeiden. Abbildung 3 zeigt, dass die Aktienmärkte trotz der starken Erholung das Verlustniveau des Greiff Systematic Allocation nur teilweise überschreiten konnten bzw. nach 6 Monaten nun (teilweise) auf gleicher Höhe sind. Die vorherige Verlustreduzierung ermöglicht es, Risiken zunächst gering zu halten und abzuwarten, bis die weltwirtschaftlichen Auswirkungen der Pandemie kalkulierbarer werden.

Abbildung 3: Entwicklung des Fonds seit Jahresanfang im Vergleich zu Aktienindizes

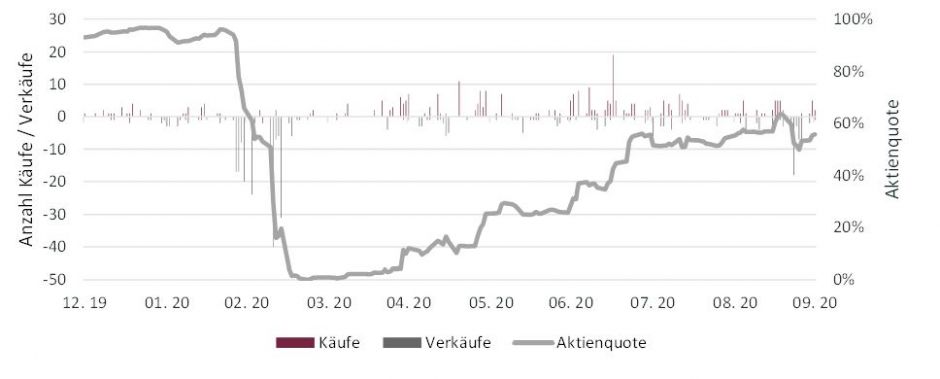

Abbildung 4 zeigt, wie sich die Aktienquote im Fonds von 95% auf 0% absenkte und sukzessive während der Corona-Pandemie wieder erhöht wurde. Die vertikalen Balken markieren die Anzahl verkaufter (Balken nach unten) und gekaufter (Balken nach oben) Aktienpositionen. Im Monat September stieg die Aktienquote zunächst auf über 60% an, wurde dann aber durch vermehrte Verkäufe wieder auf ca. 56% abgesenkt.

Abbildung 4: Entwicklung der Aktienquote seit Jahresanfang mit täglichen Käufen und Verkäufen

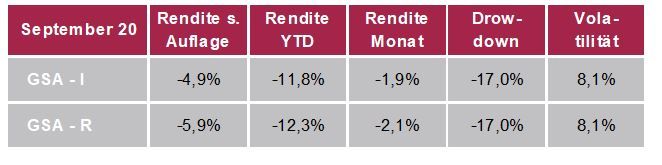

Bedingt durch die negative Richtung der europäischen und insbesondere auch der amerikanischen Unternehmen, beendete der Fonds den Monat September ebenfalls im Minus. Und auch die Anleihen mussten in diesem Monat geringfügige Verluste verbuchen. Das Monatsergebnis beläuft sich insgesamt auf -1,9%, wohingegen die Aktien mit -1,5% und die Anleihen mit -0,4% dazu beigetragen haben.

Seit Auflage erzielte der Fonds eine Rendite von -4,9% (-5,9% R-Tranche) mit einem maximalen Drawdown von 17% bei einer Volatilität von 8,1%.

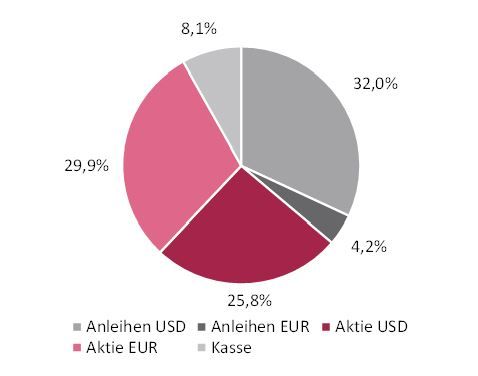

Das Portfolio war zum Stichtag mit 26% in US-Aktien und 30% in Euro-Aktien investiert (Netto-Exposure). Des Weiteren befanden sich ca. 32% des Fonds in US-Treasuries und 4% in Bundesanleihen. 8% waren in Kasse angelegt.

Das Portfolio war mit Blick auf die Sektoren breit diversifiziert. Das größte Gewicht weist zum Stichtag die Branche „Industrie“ mit ca. 13% auf, danach folgen die Sektoren „Versorger“ (7%) und „Handel“ mit jeweils 5%.

Abbildung 5: Aufteilung des Fondsbestands zum Monatsultimo

In Abbildung 6 ist die Entwicklung des Fonds seit Auflage zu sehen. Das Ziel des Fonds ist es, langfristig eine aktienmarktähnliche Rendite bei reduzierten Verlustphasen zu erzielen. Dabei wird in Hausse-Phasen eine erhöhte und in Baisse-Phasen eine niedrige Aktienquote angestrebt. In der Kürze der Zeit bewies der Fonds bereits, dass er beides mit der zugrundeliegenden Allokations-Systematik erreichen kann.

Abbildung 6: Entwicklung des Fonds seit Auflage

Ausblick

Aufgrund der ausgewogenen Aktienquote ist der Fonds aktuell sowohl für weiter steigende Aktienkurse als auch für plötzlich auftretende Korrekturen gewappnet. Bei Letzteren kann die Aktienquote schnell wieder reduziert werden, um größere Verluste zu vermeiden. Entspannt sich die Situation weiterhin, bietet die aktuelle Aktienquote bereits Möglichkeiten zur Partizipation, die nach und nach weiter ausgebaut werden kann.

Weitere Informationen

Ein Interview mit dem Fondsmanager des Greiff Systematic Allocation Fund aus Zeiten vor der Corona-Krise finden Sie hier (hier klicken) zu hinterlegender Link: https://vimeo.com/389634122/ed7d5a9c76

Lesen Sie aktuelle Informationen zur Aufstellung des Greiff Systematic Allocation Fund, mindestens einmal wöchentlich. News lesen (hier klicken)

Mehr Informationen zum Greiff Systematic Allocation Fund finden Sie hier: Zur Fondswebseite (hier klicken)

Quelle Schaubilder: Greiff AG

Disclaimer: Dieses Dokument richtet sich ausschließlich an Kunden der Kundengruppe „Professionelle Kunden“ gem. § 31 a Abs. 2 WpHG und / oder „GeeigneteGegenparteien“ gem. § 31 a Abs. 4 WpHG und ist nicht für Privatkunden bestimmt. Die Verteilung an Privatkunden ist nicht beabsichtigt. Es dient ausschließlich Informationszwecken und stellt keine Finanzanalyse im Sinne des §34b WpHG, keine Anlageberatung, Anlageempfehlung oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten dar. Historische Wertentwicklungen lassen keine Rückschlüsse auf ähnliche Entwicklungen in der Zukunft zu. Diese sind nicht prognostizierbar. Alleinige Grundlage für den Anteilerwerb sind die Verkaufsunterlagen zum Sondervermögen. Verkaufsunterlagen zu allen Sondervermögen der Monega Kapitalanlagegesellschaft mbH sind kostenlos bei Ihrem Berater / Vermittler, der zuständigen Depotbank oder bei der Monega Kapitalanlagegesellschaft mbH unter www.monega.de erhältlich. Alle angegebenen Daten sind vorbehaltlich der Prüfung durch die Wirtschaftsprüfer zu den jeweiligen Berichtsterminen. Die Ausführungen gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Für die Richtigkeit der hier angegebenen Informationen übernimmt Greiff capital management AG keine Gewähr. Änderungen vorbehalten. Quellen: Bloomberg, eigene Berechnungen. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung.

Diesen Beitrag teilen: