WisdomTree: Defensive Assets Teil 8 - Fähigkeit zur Anpassung als Schlüssel zum Erfolg

Die Artikelserie zielt darauf ab, im Grundsätzlichen darzustellen, welche Wirkung defensive Assets in Portfolios haben, wenn die Zeiten unsicher sind. Diesmal untersucht Autor Pierre Debru, wie Anleger ihr Portfolio in unsicheren Zeiten aufstellen können.

09.04.2020 | 12:56 Uhr

von Pierre Debru, Director, Research, WisdomTree

Dies ist der achte und letzte Teil unserer Artikelreihe zu defensiven Vermögenswerten: „Die Offensive gewinnt das Spiel, die Defensive die Meisterschaft“.

In den vergangenen 7 Folgen dieser Reihe haben wir uns ausschließlich darauf konzentriert, wie Vermögenswerte ausgewählt und verwendet werden können, um den Schutz eines Portfolios vor Kapitalverlusten zu erhöhen. Wie in den letzten Wochen veranschaulicht, stehen Anlegern hier jedoch andere Wege offen. Dazu gehört die dynamische Vermögensallokation. Diese Technik verwendet die Rotation zwischen Vermögenswerten oder Anlageklassen als Hauptinstrument zur Risikobegrenzung. In diesem Beitrag konzentrieren wir uns auf systematische, regelbasierte Methoden, um besser zu verstehen, wie sie funktionieren und was sie zu den Portfolios der Anleger beitragen könnten.

Taktische Vermögensallokation versus Risikominderungsstrategien

Zwei wesentliche Bereiche stehen im Mittelpunkt der dynamischen Vermögensallokation: Taktische Vermögensallokation und Risikominderungsstrategien.

Die

taktische Vermögensallokation zielt darauf ab, die Gewichtung von

Vermögenswerten und Anlageklassen aktiv auszugleichen und anzupassen, um

die Portfoliorendite zu maximieren und das Marktrisiko im Vergleich zu

einer bestimmten Benchmark (normalerweise die langfristigen

Anlagerichtlinien der Anleger oder die strategische Asset Allocation)

unter Verwendung qualitativer oder quantitativer Signale niedrig zu

halten.

Diese Signale können in mehrere Kategorien fallen, z.B.:

- Das „Fed-Modell“-Signal: Es vergleicht die Aktienrenditen mit den nominalen Anleiherenditen und investiert in den Vermögenswert mit der höheren Rendite

- Konjunkturzyklus- /makroökonomische Signale: Laufzeitspreads, Inflation, Industrieproduktion usw.

- Fundamentale Bewertungssignale: Dividendenrendite, das Kurs-Buchwert-Verhältnis (P/B), das Kurs-Gewinn-Verhältnis (P/E) usw.

- Dynamiksignale: Bisherige Performance der Vermögenswerte als Allokationssignale

Risikominderungsstrategien verwenden eine vordefinierte Methode, um ein bestimmtes Risikoziel zu erreichen, nämlich Volatilität, Tracking Error Target, Cap oder einen maximalen Drawdown über einen bestimmten Zeitraum. Diese Methoden umfassen zum Beispiel:

- Vol Target - gewichtet die Vermögenswerte regelmäßig neu, um sicherzustellen, dass die Volatilität des Portfolios innerhalb eines vordefinierten Bereichs bleibt.

- CPPI oder Constant Proportion Portfolio Insurance - stellen ein Gleichgewicht zwischen einem riskanten Vermögenswert (normalerweise Eigenkapital) und einem sicheren Vermögenswert (normalerweise bargeldähnliche Instrumente) her, um sicherzustellen, dass niemals ein vordefiniertes Verlustniveau erreicht wird.

Das Ziel dieser Ausführungen ist es, die Wirksamkeit zweier Beispiele für taktische Asset Allocations und zweier beispielhafter Strategien zur Risikominderung mit der klassischen statischen Allokation, dem Illustrative Portfolio 60/40 (monatlicher Ausgleich zwischen europäischen Aktien und EUR Aggregate) zu vergleichen, um ihre Funktionsweise zu verstehen.

Eine taktische Vermögensallokation kann die statische Allokation verbessern, dies ist jedoch möglicherweise nicht so einfach

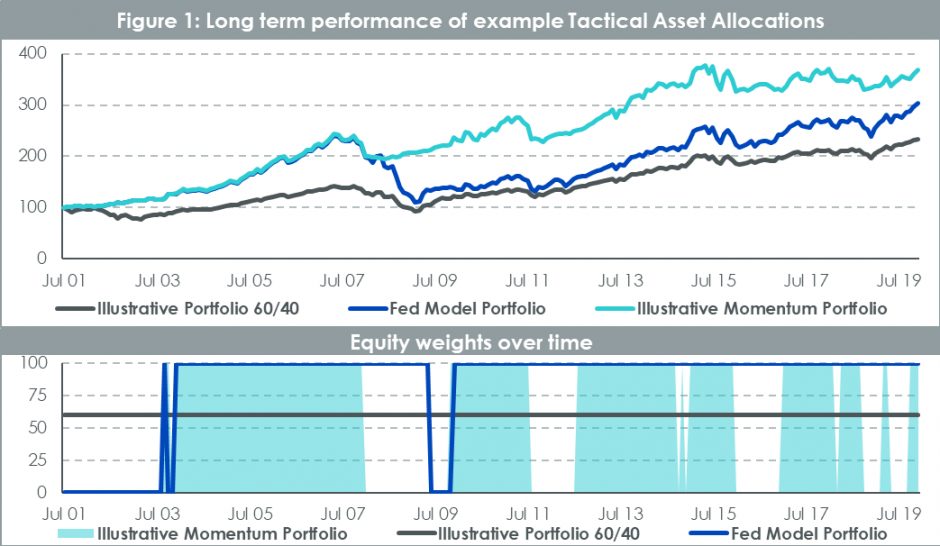

Beginnend mit der taktischen Vermögensallokation konzentrieren wir uns auf:

- Das Illustrative Fed-Modellportfolio, das seinen Vermögenswerten in Europa-Aktien (Europe STOXX 600 net TR Index) monatlich 100 Prozent zuweist, wenn die Ertragsrenditen über der Rendite nominaler Staatsanleihen liegen, oder 100 Prozent im Bloomberg Barclays EUR Aggregate TR Index, wenn dies nicht der Fall ist.

- Das llustrative Dynamikportfolio, das seinen Vermögenswerten in europäischen Aktien monatlich 100 Prozent zuweist, wenn sie in den letzten 12 Monaten den EUR Fixed Income (über Bloomberg Barclays EUR Aggregate TR) übertroffen haben, oder 100 Prozent im Bloomberg Barclays EUR Aggregate TR Index, wenn dies nicht der Fall ist.

In den 18,5 Jahren übertraf selbst eine einfache dynamische Allokation wie diese das Illustrative Portfolio 60/40 deutlich. Aus Abbildung 1 geht sehr deutlich hervor, dass das Illustrative Dynamikportfolio dieses Ergebnis fast vollständig erreichte, indem es den Drawdown von 2008 reduziere und zu Beginn der Krise auf festverzinsliche Wertpapiere umgestellte, während das Illustrative Fed-Modellportfolio dies nicht tat. Beide Portfolios leiden unter „falsch positiven“ Wechseln, d. h. Allokationsschwankungen, die keine positiven Ergebnisse erbrachten, aber von der Zeit, zu der die Strategie funktioniert hat, überwältigt werden.

Quelle: WisdomTree, Bloomberg. Zeitraum: Juli 2001 bis Dezember 2019. Die Berechnungen basieren auf monatlichen Renditen in EUR. Die historische Performance ist kein Anhaltspunkt für die künftige Performance und jedes Investment kann im Wert sinken.

Wenn wir uns die Wertentwicklung dieser Beispielportfolios seit Jahresbeginn ansehen, stellen wir fest, dass das Illustrative Fed Model Portfolio große Verluste erleidet, -22,6 Prozent Ende März, als das Illustrative Portfolio 60/40 -14,4 Prozent verliert. Dieses begann das Jahr mit einer 100 prozentigen Aktienallokation und versäumte das rechtzeitige Rebalancing vor dem unerwarteten Drawdown. Das Illustrative Momentum Portfolio verzeichnet in Minus von 12,5 Prozent allein wegen eines Anleihen-Rebalancing Ende Februar.

Strategien zur Risikominderung können konsistente Ergebnisse liefern

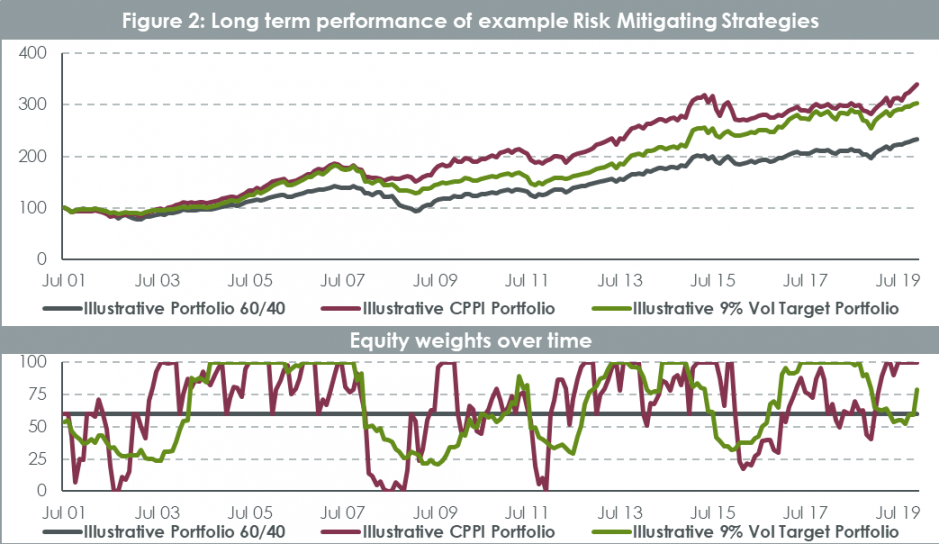

In diesem Blog sehen wir uns zwei Beispiele für klassische Risikominderungstechniken an:

- Das

Illustrative 9 % Vol. Target-Portfolio, das monatlich zwischen Europe

Equity (Europe STOXX 600 Netto-TR-Index) und EUR Aggregate (Bloomberg

Barclays EUR Aggregate TR Index) aufgeteilt wird, indem das realisierte

Volumen beider Vermögenswerte in den letzten 12 Monaten sowie die

Gewichtungen berechnet werden, die im Berichtszeitraum eine Volatilität

von 9 Prozent ergeben hätten (ohne Berücksichtigung von

Korrelationseffekten). Wir

haben 9 Prozent als Ziel ausgewählt, da dies über den gesamten Zeitraum

ein ähnliches Risikoprofil wie bei den 60/40 ergeben würde.

- Das Illustrative CPPI-Portfolio, das monatlich zwischen Europe Equity (Europe STOXX 600 Netto-TR-Index) und EUR Aggregate (Bloomberg Barclays EUR Aggregate TR Index) aufgeteilt wird. Auf Kalenderjahresbasis darf das Portfolio zu Jahresbeginn nicht unter eine Untergrenze von 90 Prozent des Portfoliowerts fallen. Die Strategie berechnet jeden Monat die Differenz zwischen dem aktuellen Wert des Portfolios und seiner Untergrenze und multipliziert diese mit 6 (dem Multiplikator), um das Aktienexposure zu bestimmen. Zu Jahresbeginn beträgt die Aktienallokation daher 60 Prozent. Sie steigt, wenn das Portfolio gut abschneidet und sinkt, wenn dies nicht der Fall ist.

Auch in den 18,5 Jahren haben diese einfachen Allokationen das Illustrative Portfolio 60/40 deutlich übertroffen. Beide Beispielportfolios weisen eine ähnliche Volatilität wie das Illustrative 60/40-Portfolio auf (rund 9 Prozent) und haben in der Vergangenheit dennoch eine stabilere Performance erzielt.

Quelle: WisdomTree, Bloomberg.Zeitraum: Juli 2001 bis Dezember 2019. Die Berechnungen basieren auf monatlichen Renditen in EUR. Die historische Performance ist kein Anhaltspunkt für die künftige Performance und jedes Investment kann im Wert sinken.

Seit Jahresbeginn litten auch diese beiden Beispielportfolios unter Verlusten von 16,4 Prozent bzw. 14,8 Prozent und taten sich schwer, mit der Geschwindigkeit der Stimmungsschwankugen auf den Märkten fertig zu werden.

Momentum, überraschend starker Schutzmechanismus für Portfolios

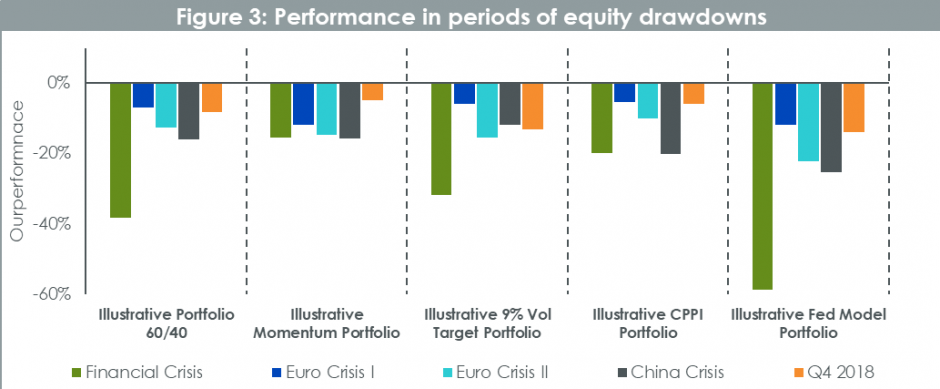

Konzentrieren wir uns abschließend auf die Wertentwicklung dieser Portfolios in Zeiten von Eigenkapitalverlusten. Beginnend mit den 4 größten Drawdowns bei Aktien (wir haben den Tech Bubble-Drawdown aufgrund von Datenbeschränkungen weggelassen (d. h. das Portfolio kann erst ein Jahr nach den Vermögenswerten selbst beginnen).

Es ist zu beobachten, dass die Technik der Risikominderung die Größe der Drawdowns im Durchschnitt reduzierte. Das Illustrative CPPI-Portfolio übertraf das Illustrative 60/40 in vier von fünf Perioden und das illustrative 9 % Vol-Zielportfolio in drei. Die taktischen Asset Allocation-Ergebnisse liefern gemischte Ergebnisse. Zum Teil, weil die Portfolios mit binären 0 Prozent oder 100 Prozent sehr einfach aufgestellt sind, aber auch, weil sie auf Prognosesignalen beruhen, um die relative Performance der Assets zu antizipieren. Diese ist, wie wir wissen, immer zufällig. Das Illustrative Momentum-Portfolio schneidet jedoch mit der besten Performance in 2 der 4 Drawdown-Perioden ziemlich gut ab.

Die historische Performance ist kein Anhaltspunkt für die künftige Performance und jedes Investment kann im Wert sinken. Finanzkrise (Juli 2007 bis März 2009), Eurokrise I (April 2010 bis Juli 2010), Eurokrise II (My 2011 bis Oktober 2011), China-Krise (April 2015 bis Februar 2016) und Q4 2018.

Abbildung 4 konzentriert sich auf die neun schlechtesten europäischen Aktienquartale seit 2002, und wir stellen das gleiche Verhalten wie zuvor fest. Das Illustrative Fed-Modell-Portfolio schneidet entweder sehr gut oder sehr schlecht ab und tendiert dazu, schlechter abzuschneiden als die anderen. Das Illustrative Dynamikportfolio schneidet sieben Mal sehr gut ab. Das illustrative 9% Vol Target-Portfolio und das illustrative CPPI-Portfolio liefern durchweg konsistente Ergebnisse. Tatsächlich verbessert sich das illustrative CPPI-Portfolio in allen Zeiträumen gegenüber dem illustrativen Portfolio 60/40.

Die historische Performance ist kein Anhaltspunkt für die künftige Performance und jedes Investment kann im Wert sinken.

In den vergangenen acht Wochen beleuchteten wir, wie Anleger ihr Portfolio auf Resilienz vorbereiten können. Das Gleichgewicht zwischen Schutz und Aufwärtspotenzial zu wahren ist eine schwierige Aufgabe. Wir hoffen jedoch, dass die Anleger in Abhängigkeit von ihren eigenen Anlagezielen und -beschränkungen in dieser Artikelreihe einige Ideen und Anregungen aufgreifen konnten. Sei es durch eine dynamische Vermögensallokation, die das Gleichgewicht zwischen zyklischen und defensiven Assets oder durch die Auswahl asymmetrischer defensiver Assets, wie beispielsweise Gold-, Qualitäts- und Dividendenaktien oder Staatsanleihen, wiederherstellt.

Wichtige Hinweise

Dieses Material wurde von WisdomTree und seinen verbundenen Unternehmen erstellt und soll nicht für Prognosen, Research oder Anlageberatungen herangezogen werden. Zudem stellt es weder eine Empfehlung noch ein Angebot oder eine Aufforderung zum Kauf bzw. Verkauf von Wertpapieren oder zur Übernahme einer Anlagestrategie dar. Die geäußerten Meinungen wurden am Herstellungsdatum getätigt und können sich je nach den nachfolgenden Bedingungen ändern. Die in diesem Material enthaltenen Informationen und Meinungen wurden aus proprietären und nicht proprietären Quellen abgeleitet. Daher übernehmen WisdomTree und seine verbundenen Unternehmen sowie deren Mitarbeiter, Führungskräfte oder Vertreter weder die Haftung für ihre Richtigkeit oder Zuverlässigkeit noch die Verantwortung für anderweitig auftretende Fehler und Auslassungen (einschließlich Verantwortlichkeiten gegenüber einer Person aufgrund von Fahrlässigkeit). Die Verwendung der in diesem Material enthaltenen Informationen erfolgt nach eigenem Ermessen des Lesers. Wertsteigerungen in der Vergangenheit lassen keinen Schluss auf zukünftige Ergebnisse zu.

Hier für Sie zum Nachlesen die bereits veröffentlichten Teile der Artikelserie zu Defensive Assets:

- Teil 1: „Die Offensive gewinnt das Spiel, die Defensive die Meisterschaft“.

- Teil 2: Über die Wirkung von Aktienstrategien

- Teil 3: Was Anleihelaufzeiten im Portfolio bewirken

- Teil 4: Risk-On oder Risk-Off, was treibt die Währungsperformance an?

- Teil 5: Gold - wertvoller Verbündeter im Kampf gegen die Negativperformance von Aktien

- Teil 6: Defensive Vermögenswerte: Währungen, ein kraftvolles taktisches Overlay

- Teil 7: Verluste zu vermeiden ist einfacher, als sie wieder gut zu machen

Diesen Beitrag teilen: