[1] Goldman Sachs, September 2022

[2] Internet World Stats, Juli 2022

[3] Gartner, Juli 2022

[4] eMarketer, Mai 2021

[5] Amazon, ABI Research, September 2022

[6] Pitchbook-NVCA Venture Monitor, Juni 2022

Pictet AM: Technologie – Rosige Aussichten für Privatanleger

Technologie

Private Equity

Der Technologiesektor mag im Moment vielleicht nicht ganz so beliebt sein, aber nach unserem Dafürhalten gibt es viele Anlagemöglichkeiten, insbesondere an den privaten Märkten.

31.10.2022 | 08:49 Uhr

Die Bewertungen von Technologieunternehmen sind unter dem Einfluss der

schwierigen makroökonomischen Bedingungen – hohe Inflation, steigende

Zinssätze und Abkühlung des Wachstums – von ihren Höchstständen stark

zurückgegangen. Ende September verzeichnete der BVP NASDAQ Emerging

Cloud Index einen Verlust von 51% im bisherigen Jahresverlauf und die

NASDAQ büsste 34% ein. Im Vergleich dazu ist der S&P500 um 25%

gesunken – das macht Technologie zu einem der grössten globalen

Sektor-Verlustbringer des Jahres.

Hat der Technologiesektor also seine besten Tage hinter sich? Weit gefehlt.

Zunächst einmal sind private Unternehmen aus dem Technologiesektor bei

weitem nicht so schwach oder anfällig wie die aktuellen

Bewertungsniveaus vermuten lassen. Im Jahr 2021 konnten sich Unternehmen

Finanzierungsmittel in noch nie dagewesener Höhe beschaffen – sie sind

also bestens mit Kapital ausgestattet. Das bedeutet auch, dass es keine

Masseninsolvenzen, wie wir sie bei dem Tech-Einbruch in den frühen

2000er Jahren erlebt haben, geben dürfte.

Darüber hinaus

erzielt das durchschnittliche „Einhorn“ – private Unternehmen mit

Bewertungen von mehr als 1 Mrd. US-Dollar – aktuell einen Jahresumsatz

von 108 Mio. US-Dollar, während es bei Unternehmen, die während der

Dot-Com-Blase an die Börse gingen, nur 18 Mio. US-Dollar waren.1

Mit anderen Worten: Die heutige Technologie-Kohorte ist viel

etablierter, erzielt mehr Umsatz und ist damit besser auf die künftigen

Unwägbarkeiten vorbereitet. Die Gründungsteams von Technologiefirmen

sind ausserdem von einem ganz anderen Kaliber als damals; es kehren

immer mehr „alte Hasen“ mit spannenden neuen Ideen in den Markt zurück.

Nicht minder wichtig sind die fundamentalen Trends, die das Wachstum des privaten Technologiesektors stützen.

Das Innovationstempo zieht an. Noch nie war es so einfach, ein

Technologieunternehmen zu gründen, da alle Tools online frei zugänglich

sind. Die Cloudinfrastruktur, das Herzstück des digitalen Ökosystems,

wächst im Jahresvergleich um fast 50 Prozent. Unterdessen wird die

Internetnutzung weiter ansteigen. Man vergisst leicht, dass das Web

trotz seiner rasanten Verbreitung 31 Prozent der Weltbevölkerung noch

nicht erreicht hat.2 Und dann gibt es noch 5G: Zusammen mit

dem Internet der Dinge verspricht die nächste Generation drahtloser

Technologie eine Abdeckung bis in den kleinsten Winkel.

Auch

die IT-Ausgaben der Unternehmen dürften stabil bleiben. Das

Beratungsunternehmen Gartner prognostiziert, dass Unternehmen im Jahr

2023 weitere 100 Mrd. US-Dollar für Software ausgeben werden, was dem

Markt ein Wachstum von 900 Mrd. US-Dollar jährlich beschert.3

Cybersicherheit wird eine weitere Quelle für geschäftliche

Investitionen sein. Da die Anzahl und die Kosten von Cyberangriffen in

den letzten Jahren erheblich gestiegen sind, haben Unternehmen und

öffentliche Verwaltungen ihre Investitionsbudgets für immer

intelligentere Cybersicherheitslösungen erhöht.

Und im

Einzelhandel wird der E-Commerce weiter wachsen. Unternehmen können

ihre Kunden direkt und in einer Art und Weise ansprechen, wie es vor ein

paar Jahren noch nicht möglich war. Es wird erwartet, dass der globale

E-Commerce-Markt in diesem Jahr auf einen Wert von 5,55 Bio. US-Dollar

ansteigen wird, das ist ein Fünftel des globalen Einzelhandels.4

Amazon, der führende Player der Branche, setzt mittlerweile mehr als

370.000 Roboter (2017: 100.000) in seinen Logistikzentren ein5, wo alle zwei Stunden 1 Million Pakete in den Versand gehen.

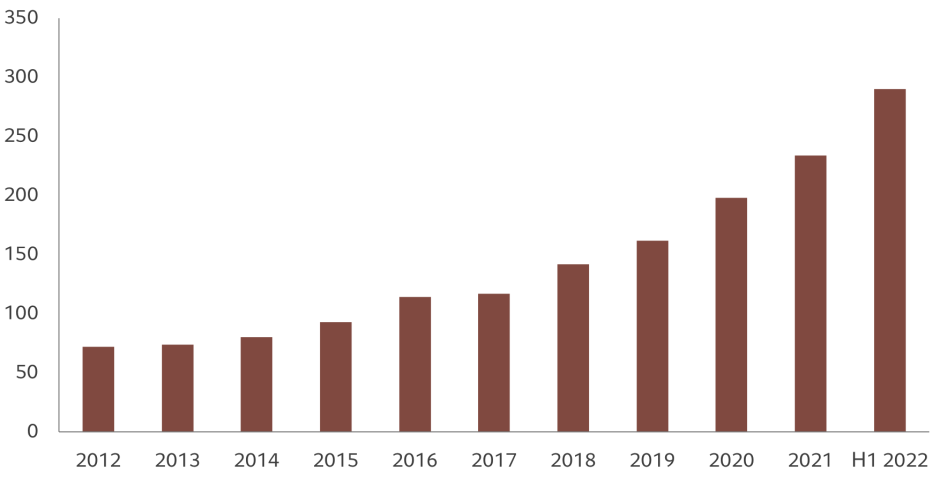

Entscheidend ist, dass ausreichend Kapital zur Verfügung steht, um

private Technologieunternehmen dabei zu unterstützen, zu wachsen und

innovativ zu sein. Allein in den USA warten Venture-Capital-Firmen nur

darauf, ihr Geld – mehr als 290 Mrd. US-Dollar – zur Verfügung stellen

zu können (siehe Abbildung 1).6

Abbildung 1 – Investitionsfreudig: Kumulierter Risikokapital-Überhang in den USA, in Mrd. USD

PE overhang.png

Quelle: PitchBook-NVCA Venture Monitor. Daten beziehen sich auf den Zeitraum 01.01.2012–30.06.2022.

Für erfahrene Anleger an privaten Märkten bietet der Technologiesektor attraktive Chancen.

Natürlich ist es wichtig, sorgfältig auszuwählen. Heute wohl mehr denn je. Wir gehen davon aus, dass die Kluft zwischen stärkeren und schwächeren Unternehmen grösser werden wird. Sicherlich wird es Firmenausfälle geben. Aber es wird auch viele Erfolgsgeschichten geben. Wir haben gesehen, wie aus früheren Abwärtszyklen legendäre Technologieunternehmen hervorgegangen sind, und auch dieses Mal dürfte es nicht anders sein.

Um diese Shooting Stars ausfindig zu machen, ist es unserer Meinung nach wichtig, sich auf nachhaltige Geschäftsmodelle zu konzentrieren. Es steht kein günstiges Kapital mehr zur Verfügung, um mal eben das Wachstum zu fördern, im Gegenteil: Die Unternehmen werden um einiges härter arbeiten müssen, um Spitzenergebnisse zu erzielen. Wenn die Zinssätze steigen und sich die Präferenzen der Anleger von Wachstum zu Substanz verschieben, liegt der Fokus stärker auf der Rentabilität und dem Potenzial, nachhaltige Gewinne zu erzielen. Entscheidend ist das Verständnis der sogenannten „Unit Economics“, d.h. der Einnahmen und Kosten in Bezug auf eine einzelne Einheit, der Kosten für die Kundenakquise, der Bruttomargen, der Amortisationszeit und der Netto-Bleiberaten.

Eine wohlüberlegte Portfoliozusammenstellung kann ebenfalls dazu beitragen, hohe Anlagerenditen zu erzielen. Im Gegensatz zu vielen Mitbewerbern investieren wir in Technologie über das gesamte Spektrum hinweg – von Risikokapital in der Frühphase über Wachstum bis hin zu kontrollierten Buyout-Transaktionen. Auf diese Weise können wir das Risiko im aktuellen Marktumfeld ausgleichen und sind gleichzeitig in Unternehmen mit unterschiedlichen Reifegraden investiert. Darüber hinaus können wir durch die Kombination von Fondsinvestitionen und direkten Co-Investments ein attraktives Risiko-Rendite-Portfolio mit herausragendem Potenzial aufbauen.

Ein weiterer Erfolgsfaktor ist die Qualität des Fondsmanagers. Die Fonds, mit denen wir zusammenarbeiten, stellen nicht einfach nur Kapital bereit, sondern leisten auch Unterstützung mit Ressourcen und Services, die einen echten Mehrwert bringen.

Sie verfügen in der Regel über hochqualifizierte interne Teams, die bei Herausforderungen wie Recruiting, Aufbau von Go-to-Market-Funktionen, Finanzplanung und -berichterstattung sowie kommerzielle Markteinführung unterstützen. Privatmarktanleger haben viel mehr Möglichkeiten, Einfluss auf die Unternehmen zu nehmen, in die sie investieren, was deren Erfolgschancen erhöht.

Sektoren, die überzeugen

Innerhalb der Technologiebranche sehen wir fünf Segmente als besonders vielversprechend an:

- Unternehmenssoftware – Unternehmen haben einen starken Anreiz, digitaler zu werden, um Prozesse zu rationalisieren, Kosten zu senken, ihre Geschäftsmodelle zukunftssicher zu machen und – was immer wichtiger wird – Mitarbeiter zu gewinnen. Software spielt bei dieser Transformation eine entscheidende Rolle.

- Fintech – Vom Private Banking über Investments bis hin zu Geschäftskonten und internationalen Transaktionen: Der Finanzsektor wird immer mehr High-Tech und ist nicht mehr einer kleinen Gruppe grosser Banken vorbehalten. Neue Funktionalität, die durch „Software as a Service“ oder „Banking as a Service“ ermöglicht wird, wird die Wertschöpfungsketten im Finanzdienstleistungssektor auf den Kopf stellen.

- Cybersicherheit – Cyberkriminalität nimmt rasant zu, im Hinblick auf die Komplexität, die Anzahl der Vorfälle und das Ausmass der Angriffe. Die Risiken haben sich vervielfacht, da immer mehr Menschen von zu Hause aus mit privaten Geräten arbeiten. Auf die Cybersicherheit entfällt heute ein viel grösserer Teil der IT-Budgets des Unternehmen, und auch der Datenschutz ist ein wichtiger Wachstumsbereich.

- Consumer Internet – Während der Covid-19-Pandemie haben die Menschen ihre Arbeit, ihr Studium, ihre Einkäufe, ihren Sport und ihre Freizeitaktivitäten erfolgreich in den digitalen Raum verlagert. Wir gehen davon aus, dass sich dieser Trend fortsetzen wird, insbesondere bei der jüngeren, technologieaffinen Generation, die immer mehr Verbrauchermacht für sich beansprucht.

- Industrie 4.0 – Die Industrie setzt auf Technologie, von der Software bis zur Hardware. Von der Automatisierung beispielsweise wird der gesamte Produktions- und Lieferkettenprozess erfasst, einschliesslich Logistik und Verpackung sowie Planung von Gebäuden und Arbeitsmitteln.

Obwohl sich diese fünf Bereiche des Technologiesektors in einem frühen Entwicklungsstadium befinden, dürften sie alle von der Entwicklung der Blockchain-Technologie profitieren – ein Bereich, der derzeit viel Kapital und Arbeitskräfte anzieht.

In unseren fünf vielversprechendsten Sektoren glauben wir, dass die privaten Märkte eine grosse Vielfalt an Anlagemöglichkeiten und das Potenzial sehr attraktiver risikobereinigter Renditen bieten.

Marketingdokument. Alle Formen von Kapitalanlagen sind mit Risiken

verbunden. Der Wert von Anlagen und die daraus erzielten Erträge sind

nicht garantiert und können sowohl steigen als auch fallen, so dass Sie

den ursprünglich investierten Betrag möglicherweise nicht

zurückerhalten.

Pictet Asset Management 2022 Alle Rechte vorbehalten. Bitte lesen Sie die Geschäftsbedingungen, bevor Sie die Website konsultieren.

Einige der auf dieser Website veröffentlichten Fotos wurden von Stéphane

Couturier, Magnus Arrevad, Lundi 13, Phovea, 13Photo, Magnum Photos,

Club Photo Pictet aufgenommen.

Diesen Beitrag teilen: