bakersteel: Gold trotzt dem Sturm - Haben wir den Boden gesehen?

Angesichts steigender wirtschaftlicher Risiken scheinen US-Zinserhöhungen für Gold eingepreist zu sein.

02.08.2022 | 09:11 Uhr

Der Goldsektor sieht sich derzeit mit widersprüchlichen makroökonomischen und marktbezogenen Kräften konfrontiert, da positive Nachfragefaktoren wie die steigende Inflation, zunehmende wirtschaftliche Risiken und geopolitische Spannungen durch Gegenwind für Gold ausgeglichen werden, vor allem durch die stärksten US-Zinserhöhungen und den stärksten US-Dollar seit zwei Jahrzehnten.

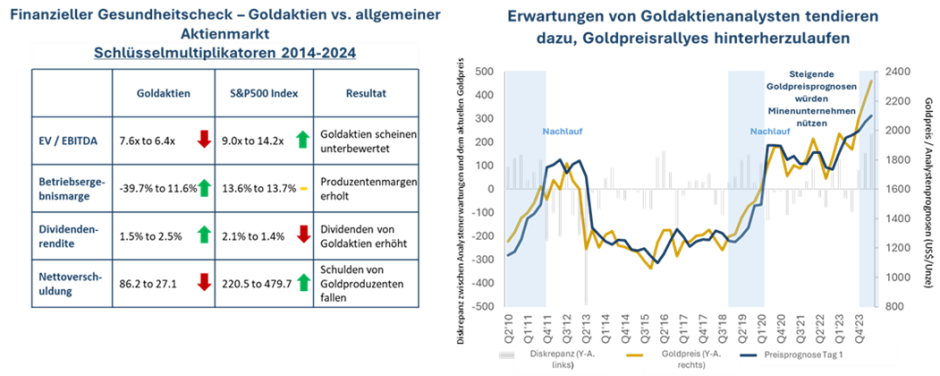

Unter diesen schwierigen Marktbedingungen ist der Goldpreis seit Anfang 2022 in US-Dollar um etwa 5 % gesunken. Dennoch scheint das Metall im Vergleich zu den globalen Aktienmärkten, die weitaus stärkere Verluste hinnehmen mussten, da sich Anleger auf die strengeren monetären Bedingungen einstellen, widerstandsfähig zu sein. Goldminenunternehmen haben sich schlechter entwickelt als physisches Gold und mussten in den letzten Monaten einen stärkeren Ausverkauf hinnehmen, obwohl viele Produzenten von starken Gewinnspannen und disziplinierter Kostenkontrolle profitieren und weiterhin überdurchschnittlich hohe Dividenden zahlen.

Die globalen Marktbedingungen verändern sich rasch, und da die Risiken für das Weltwirtschaftswachstum zunehmen, sehen wir für den angeschlagenen Goldsektor eine Veränderung der Lage voraus. Höhere Kreditkosten, Schocks in der Lieferkette und rückläufige Verbraucherausgaben deuten auf ein langsameres Wachstum in den Volkswirtschaften hin, die bereits durch die höchste Inflation seit den 1970er Jahren und die Restauswirkungen der COVID-19-Pandemie angeschlagen sind. Wenn der Zinserhöhungszyklus in den USA zu Ende geht und sich die Aufmerksamkeit der politischen Entscheidungsträger auf die Unterstützung der sich verlangsamenden Volkswirtschaften verlagert, erwarten wir eine Rückkehr der Dynamik für Gold und Goldaktien.

Steht Gold am Wendepunkt?

1. Reale Vermögenswerte wie Gold sind so positioniert, dass sie überdurchschnittlich abschneiden werden. Gold ist der ultimative reale Vermögenswert und bietet eine Absicherung gegen die anhaltende Inflation sowie einen Schutz des Portfolios gegen das Risiko eines wirtschaftlichen Abschwungs. In der Vergangenheit haben sich Gold und Goldaktien in Zeiten der Rezession und Stagflation besser entwickelt als die allgemeinen Aktienmärkte und auch in Zeiten des Inflationswachstums eine gute Performance gezeigt.

2. Scharfe Zinsziele scheinen eingepreist zu sein und die Katalysatoren für die Erholung des Goldes sind klar. Ein Unterschreiten der Zinserhöhungsziele der Fed würde wahrscheinlich eine Rallye bei Edelmetallen auslösen. In der Zwischenzeit dürfte die angebotsseitige Inflation anhalten, was für eine Erholung der Edelmetalle in der zweiten Hälfte des Jahres 2022 spricht.

Eine Reihe von Indikatoren deutet darauf hin, dass ein Wendepunkt für den Goldsektor kurz bevorstehen könnte. Wichtig ist, dass Gold begonnen hat, sich besser zu entwickeln als der allgemeine Aktienmarkt, was nach einem Jahrzehnt der Underperformance den Beginn einer Trendwende markieren könnte. Darüber hinaus hat sich die anhaltend starke Performance von Gold in den wichtigsten Währungen (mit Ausnahme des US-Dollars) in früheren Zyklen als positives Signal erwiesen und verdeutlicht die verzerrenden Auswirkungen der aggressiven Fed-Politik auf den Goldmarkt.

Quelle: Baker Steel intern, Bloomberg. Stand: 18. Juli 2022. Bitte beachten Sie, dass Gold in Hauptwährungen EUR, GBP, AUD und ZAR beinhaltet.

Die hohe Inflation ist da - warum hat sich Gold bisher nicht besser entwickelt?

Die Inflation hat in den USA und in Europa den höchsten Stand seit mehreren Jahrzehnten erreicht, was auf eine Vielzahl von Faktoren zurückzuführen ist, von der wieder anziehenden Verbrauchernachfrage nach der COVID-Krise bis hin zu den Herausforderungen auf der Angebotsseite aufgrund blockierter Lieferketten und der extremen Anspannung auf den Arbeitsmärkten. Der Russland-Ukraine-Konflikt hat diese Herausforderungen noch verschärft und die Lebensmittel- und Energiepreise in die Höhe getrieben.

Eine hohe Inflation hat den Gold- und Silberpreisen ebenso wie anderen Rohstoffen in der Vergangenheit Auftrieb gegeben, doch die aggressive Rhetorik der US-Notenbank hat die Stimmung der Anleger gegenüber dem Sektor getrübt, da die politischen Entscheidungsträger ungeachtet der ernsthaften Risiken, die höhere Zinssätze für das Wirtschaftswachstum und die Wirtschaftstätigkeit darstellen, entschlossen an ihrem Kernziel der Inflationsbekämpfung festhalten. Steigende Realzinsen, auch im Minusbereich, sind in der Regel negativ für Gold, und da die Aufmerksamkeit der Anleger und Marktkommentatoren in den letzten Monaten weiterhin fest auf die Geschwindigkeit und das Ausmaß der US-Zinserhöhungen fixiert war, wurde der Goldpreis bisher von einer inflationsbedingten Aufwertung abgehalten.

Mit dem Fortschreiten des Zinserhöhungszyklus nähern wir uns jedoch einem Wendepunkt, an dem der Spielraum für weitere Zinserhöhungen aufgrund der schwerwiegenden Auswirkungen auf verschuldete Unternehmen und Verbraucher geringer wird und sich der Fokus der politischen Entscheidungsträger wahrscheinlich auf den Schutz der Beschäftigung verlagern wird. Wir sind der Ansicht, dass das restriktive Zinserhöhungsprogramm nun weitgehend im Goldsektor eingepreist ist, so dass sich jede Änderung der Politik hin zu einer akkommodierenden Haltung als Katalysator für die nächste Haussephase bei Gold erweisen dürfte, zumal die Inflation, die unserer Ansicht nach überwiegend angebotsseitig bedingt ist, durch Zinserhöhungen wahrscheinlich nicht vollständig gebändigt werden kann.

Den ausführlichen Beitrag "Gold trotzt dem Sturm - Haben wir den Boden gesehen?" lesen Sie hier als PDF.

Diesen Beitrag teilen: