William Blair: Stärkeres zweites Halbjahr für Schwellenländeranleihen?

Trotz der wenig inspirierenden Performance der Schwellenländeranleihen im zweiten Quartal erwartet William Blair eine stärkere zweite Jahreshälfte, die durch ein robustes Wirtschaftswachstum, niedrigere globale Zinsen und eine Verbesserung der globalen Liquiditätsbedingungen gekennzeichnet ist.

06.08.2024 | 09:49 Uhr

Dazu erläutert Marco Ruijer, CFA, Portfoliomanager im Team für Schwellenländeranleihen von William Blair:

Makrokräfte treiben die Performance

EM-Schuldtitel werden von zwei vorherrschenden makroökonomischen Kräften angetrieben - dem globalen Wirtschaftswachstum und den globalen Liquiditätsbedingungen - und wir haben eine konstruktive Sicht auf die kurzfristige Dynamik der Weltwirtschaft und erwarten eine allmähliche Verbesserung der globalen Liquiditätsbedingungen.

Was die globale Wirtschaftsdynamik betrifft, so glauben wir, dass die Weltwirtschaft weiterhin in der Nähe des potenziellen Wachstumsniveaus expandieren sollte. Unserer Ansicht nach dürfte die US-Wirtschaft trotz erster Anzeichen einer Verlangsamung widerstandsfähig bleiben, die wirtschaftlichen Bedingungen in Europa dürften sich weiter normalisieren, und die chinesischen Konjunkturprogramme dürften die Wirtschaftstätigkeit weiterhin unterstützen.

Im Hinblick auf die globalen Liquiditätsbedingungen erwarten wir, dass sich der globale Disinflationsprozess, wenn auch allmählich, fortsetzt und in den entwickelten Volkswirtschaften eine Senkung der Leitzinsen in Sicht ist. Die schrittweise Aufhebung der geldpolitischen Beschränkungen dürfte unserer Meinung nach in der zweiten Jahreshälfte zu niedrigeren globalen Zinssätzen und verbesserten Liquiditätsbedingungen führen.

Wir glauben, dass Schwellenländeranleihen eine attraktive Anlagemöglichkeit im Bereich der festverzinslichen Wertpapiere darstellen.

In der Zwischenzeit bleibt das Wachstum in den Schwellenländern erstaunlich stark. Die Rohstoffpreise sind günstig. Die Desinflation schafft Möglichkeiten für eine Lockerung der Geldpolitik, und einige Zentralbanken in den Schwellenländern haben bereits mit der Lockerung begonnen. Wir gehen davon aus, dass sich das Wachstumsgefälle zwischen den aufstrebenden Volkswirtschaften und den entwickelten Märkten in den nächsten Jahren auf über 2 % beschleunigen wird, was die Kapitalströme in die aufstrebenden Volkswirtschaften ankurbeln dürfte.

Gleichzeitig sind die Fundamentaldaten der Schwellenländerkredite in den meisten Ländern nach wie vor stabil. Starke multilaterale Organisationen - darunter der Internationale Währungsfonds (IWF), die Weltbank und regionale Entwicklungsbanken - sowie bilaterale Organisationen haben Ländern, die Schwierigkeiten haben, sich auf dem Markt zu refinanzieren, umfangreiche und erschwingliche Mittel zur Verfügung gestellt.

Alles in allem sind wir der Ansicht, dass Schwellenländeranleihen eine attraktive Anlagemöglichkeit im Bereich der festverzinslichen Wertpapiere bieten, da die Bewertungen nach wie vor attraktiv sind, die Renditeniveaus über dem langfristigen Durchschnitt liegen, die realen Zinsunterschiede im Vergleich zu den Industrieländern hoch sind und die Währungen vielerorts unterbewertet bleiben.

Dennoch sind die geopolitischen Spannungen besorgniserregend, insbesondere die mögliche militärische Eskalation in der Ukraine (die die NATO-Länder in den Konflikt hineinziehen würde) und die Spannungen im Nahen Osten. Wir werden auch die Präsidentschaftswahlen in den USA genau beobachten.

Hauptchancen für EM-Anleiheanleger

Generell sind wir der Ansicht, dass sich für Anleger in Schwellenländeranleihen mehrere attraktive Möglichkeiten bieten. Erstens versuchen wir, attraktive reale und nominale Renditen durch ein Engagement in Wertpapieren mit langer Laufzeit zu erzielen. Zweitens glauben wir, dass das globale Marktumfeld die Outperformance von hochverzinslichen Krediten mit hohem Beta weiterhin begünstigen wird. Drittens sehen wir Spielraum für eine grundlegende Differenzierung und bevorzugen Länder mit einem leichteren Zugang zu multilateralen und bilateralen Finanzierungen. Und schließlich beeinträchtigt das Umfeld höherer und längerer Zinssätze zwar die Kreditqualität von Unternehmen am Rande, doch haben viele Unternehmensemittenten ihre Laufzeiten verlängert und verfügen über Refinanzierungsmöglichkeiten.

Ein Blick auf die potenziellen Chancen: Übergewichten/Untergewichten

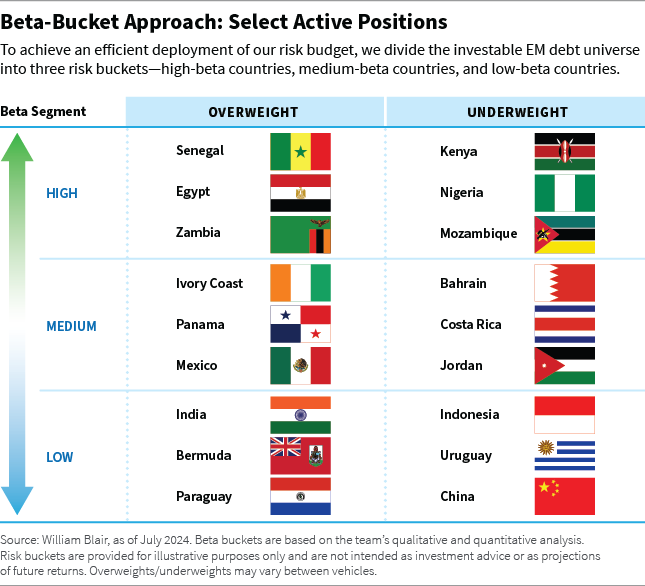

Im Folgenden werden einige unserer größten aktiven Positionen nach Beta-Kategorien aufgeschlüsselt, wie wir unser Risikobudget zuordnen.

High-Beta-Eimer

Im Eimer mit hohem Beta sind unsere größten übergewichteten Positionen in Senegal, Ägypten und Sambia, während unsere größten untergewichteten Positionen in Kenia, Nigeria und Mosambik liegen.

Senegal (übergewichtet). Wir glauben, dass sich die Kreditkennzahlen Senegals mit der Entwicklung des aufstrebenden Ölsektors deutlich verbessern werden. In der Zwischenzeit haben sich die politischen Risiken verringert, nachdem die Opposition die Präsidentschaftswahlen gewonnen hat. Während die Kampagne der Opposition auf populistischen Forderungen beruhte, deuten die Ernennungen von Ministern unter der neuen Regierung auf eine Fortsetzung der Wirtschaftsreformen und eine vorsichtige makroökonomische Politik hin.

Ägypten (Übergewichtung): Wir sehen die Bewertungen konstruktiv und sind der Ansicht, dass die kurzfristigen Fundamentaldaten durch die Finanzhilfe bilateraler und multilateraler Geber sowie durch umfangreiche ausländische Direktinvestitionen regionaler Investoren unterstützt werden sollten.

Sambia (übergewichten): Nach der Umstrukturierung und dem Umtausch in zwei leistungsfähige Anleihen, von denen eine einen Auslöser für eine Erhöhung der Kuponzahlungen hat, halten wir Sambia für attraktiv. Diese Auslöser werden wahrscheinlich in den kommenden Jahren erreicht. Trotz des derzeitigen Schocks durch die Dürre bleiben unsere Aussichten für Sambias Fundamentaldaten im Großen und Ganzen positiv. Wir rechnen mit weiterer finanzieller Unterstützung, um die negativen Auswirkungen abzumildern.

Wir glauben, dass die Regierung der gewählten mexikanischen Präsidentin Claudia Sheinbaum Pardo Pemex unterstützen wird.

Kenia (untergewichtet): Die kenianischen Behörden wollen den Bedarf an Haushaltskrediten reduzieren, stehen aber vor Herausforderungen bei der Umsetzung von Maßnahmen zur Erhöhung der Einnahmen. Angesichts des derzeitigen politischen Klimas wird es zunehmend schwieriger, die Haushaltskonsolidierung durch Steuererhöhungen zu erreichen: So hat der Präsident vor kurzem ein Finanzgesetz, das mehrere steuerliche Maßnahmen vorsah, aufgrund breiter öffentlicher Proteste nicht unterzeichnet. Weitere Ausgabenkürzungen dürften sich ebenfalls als schwierig erweisen, was den aktuellen makroökonomischen Plan im Rahmen eines IWF-Reformpakets in Frage stellt.

Nigeria (untergewichtet): Nigeria ist im Vergleich zu seinen Konkurrenten günstig bewertet und hat nur langsame Fortschritte bei den Wirtschaftsreformen gemacht. Dem Regime bleiben nur noch 18 Monate, um sich auf die Umsetzung der Reformen zu konzentrieren, bevor es sich wahrscheinlich auf die nächsten Wahlen konzentrieren wird. Wir warten weiterhin auf die Emission weiterer Eurobonds durch Nigeria, die ein attraktiveres Angebot darstellen könnten, um unsere Untergewichtung zu reduzieren.

Mosambik (untergewichtet): Wir halten derzeit keine Position in Mosambik aufgrund des relativ engen Spreads und möglicher Verzögerungen bei der Entwicklung des Flüssigerdgassektors. Darüber hinaus deuten die bevorstehenden Präsidentschaftswahlen im Oktober 2024 darauf hin, dass eine Straffung der Finanzpolitik unwahrscheinlich ist, was zu politischen Risiken und Unsicherheiten führen könnte.

Mittleres Beta-Eimerchen

Im mittleren Beta-Bereich sind unsere größten übergewichteten Positionen in der Elfenbeinküste, Panama und Mexiko, und unsere größten untergewichteten Positionen in Bahrain, Costa Rica und Jordanien.

Elfenbeinküste (übergewichtet): Wir sind der Ansicht, dass die Elfenbeinküste im Vergleich zu ihren Konkurrenten günstig bewertet ist. Die Verschuldung des Landes stützt sich außerdem auf solide Fundamentaldaten und die Unterstützung durch Entwicklungspartner, einschließlich des IWF. Die Behörden von Côte d'Ivoire werden 2024 weitere Mittel vom IWF im Rahmen der Resilienz- und Nachhaltigkeitsfazilität erhalten. Unserer Ansicht nach wird der friedliche politische Übergang nach den Präsidentschaftswahlen im Senegal auch das Vertrauen in den politischen Prozess in der Elfenbeinküste im Hinblick auf die Wahlen im nächsten Jahr stärken.

Panama (übergewichtet): Wir sind optimistisch, dass die neue Regierung versuchen wird, die fiskalischen und wachstumspolitischen Herausforderungen Panamas in Angriff zu nehmen, sind uns aber bewusst, dass es Unsicherheiten hinsichtlich der Umsetzung gibt. Daher bevorzugen wir eine eher konvexe Position und haben eine kleine Übergewichtung am langen Ende der Kurve. Außerdem sind wir der Meinung, dass die Bewertungen trotz des Risikos einer potenziellen Herabstufung gegen Ende des Jahres 2024 attraktiv bleiben.

Indien verfügt über ein relativ hohes Wirtschaftswachstum, robuste Kreditbedingungen und eine wahrscheinlich kontinuierliche Politik.

Mexiko (Übergewichtung): Wir haben einen Teil unseres Risikos in Pemex aufgrund der Bewertungen reduziert, aber unser Gesamtausblick ist konstruktiv, weil wir glauben, dass die Regierung der gewählten Präsidentin Claudia Sheinbaum Pardo Pemex unterstützen sollte, was im Laufe der Zeit zu einer Spread-Kompression führen könnte.

Bahrain (untergewichtet): Unsere Positionierung basiert auf einer Kombination aus relativ schwachen fiskalischen Reformbemühungen, einer Verschlechterung der regionalen geopolitischen Risiken und knappen Bewertungen.

Costa Rica (untergewichtet): Die Fundamentaldaten sind nach wie vor gut, aber die Bewertungen sind unserer Meinung nach unattraktiv, da sich die Spreads erheblich verringert haben.

Jordanien (untergewichtet): Der Konflikt im Nahen Osten beeinträchtigt die jordanische Wirtschaft durch einen starken Rückgang des Tourismus, was die potenzielle Kreditwürdigkeit Jordaniens verringert. Diese Herausforderungen wurden durch eine stärkere internationale Unterstützung weitgehend ausgeglichen, aber die geopolitischen Risiken bleiben erhöht.

Low-Beta-Eimer

Im Low-Beta-Bereich sind unsere größten übergewichteten Positionen in Indien, Bermuda und Paraguay, und unsere größten untergewichteten Positionen in Indonesien, Uruguay und China

Indien (übergewichtet): Wir haben eine neutrale Spread-Duration-Position in quasi-staatlichen Risiken auf der Grundlage knapper Bewertungen, sind aber durch selektives Engagement in Unternehmensanleihen übergewichtet. Indien zeichnet sich durch ein relativ hohes Wirtschaftswachstum, robuste Kreditbedingungen und wahrscheinliche politische Kontinuität nach den Wahlen Anfang des Jahres aus, bei denen die National Democratic Alliance von Premierminister Narendra Modi die Mehrheit im Parlament behielt.

Bermuda (Übergewichtung): Wir bevorzugen die Bewertungen und Fundamentaldaten von Bermuda gegenüber denen anderer Staaten mit niedrigem Beta. Bermudas Anleihen sind ähnlich bewertet wie die von Peru und Chile, aber wir glauben, dass das Land eine stärkere fundamentale Entwicklung mit weniger institutioneller Unsicherheit aufweist.

Paraguay (Übergewichtung): Wir bevorzugen auch Paraguays Bewertungen und Fundamentaldaten im Vergleich zu anderen Staatsanleihen mit niedrigem Beta. Obwohl Paraguay im bisherigen Jahresverlauf hinterherhinkte, sind wir der Meinung, dass sich das Land auf einem verbesserten fundamentalen Pfad befindet und für die Low-Beta-Kategorie attraktive Bewertungen aufweist.

Indonesien (untergewichtet): Die fundamentalen Aussichten des Landes haben sich nach den Präsidentschaftswahlen im Februar eingetrübt, und es besteht das Risiko einer fiskalischen Schieflage, sollte die neue Regierung die Ausgaben erhöhen. Darüber hinaus könnten eine Verlangsamung der Einnahmen aus Rohstoffexporten und ein anhaltend starker US-Dollar die Außenhandelspositionen schwächen. Insgesamt halten wir die Bewertungen für unattraktiv.

Uruguay (untergewichtet): Unserer Ansicht nach sind die Bewertungen schlecht. Die Kreditfundamentaldaten sind nach wie vor solide, aber die Anleihekurse sind seit der COVID-19-Pandemie erheblich gesunken, was unseres Erachtens den Spielraum für eine weitere Spreadeinengung begrenzt.

China (untergewichtet): Die Spread-Bewertungen sind eng und die regulatorischen Risiken für chinesische Staatsunternehmen sind unvorhersehbar. Der Binnenkonsum ist schwach, und die Erholung des Immobilienmarktes verläuft langsam. Auf der Grundlage einer Bottom-up-Analyse halten wir ausgewählte Unternehmensanleihen, bei denen wir ein gewisses Aufwärtspotenzial sehen.

Marco Ruijer, CFA, ist Portfoliomanager im Team für Schwellenländeranleihen von William Blair.

Diesen Beitrag teilen: