AB: Aktienanleger brauchen Überzeugung bei Untergewichtungen

Portfoliomanager sollten immer eine gute Erklärung für ihre untergewichteten Positionen haben. Aktuell mehr denn je.

09.09.2024 | 08:06 Uhr

Aktienfondsmanager sprechen gerne über die Aktien, die sie besitzen. Sie sprechen aber in der Regel nicht so viel über die Aktien, die sie nicht besitzen. In stark konzentrierten Märkten, in denen eine kleine Gruppe großer Aktien die Erträge erzielt, ist es wichtig, von untergewichteten Positionen überzeugt zu sein.

Untergewichtungen können in konzentrierten Märkten schaden

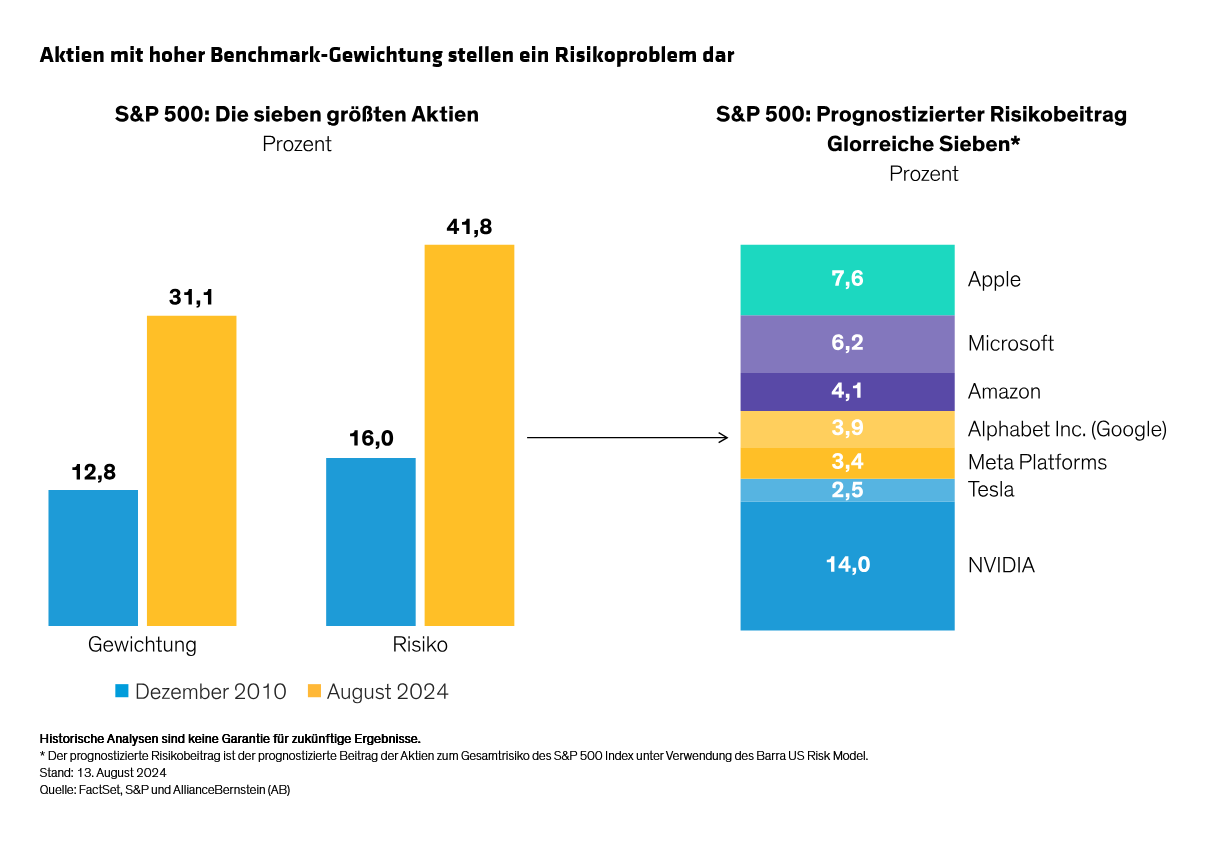

In diversifizierten Marktumgebungen spielten Untergewichtungen für die relative Wertentwicklung keine so große Rolle. Aber in den letzten Jahren sind die Märkte zunehmend enger geworden. Zuerst kamen die sogenannten FAANG-Aktien, dann die „Glorreichen Sieben“. Die letztgenannte Gruppe – Alphabet, Amazon, Apple, Meta Platforms, Microsoft, NVIDIA und Tesla – machte am 16. August zusammen 31,1 % des S&P 500 und 21,6 % des MSCI World Index aus. Sie haben auch die Markterträge seit Ende 2022 überproportional beeinflusst. Während die Erträge innerhalb der Gruppe in letzter Zeit divergierten, hatten aktive Manager, die nicht mindestens eine Benchmark-Gewichtung der sieben Megacaps hielten, in den letzten zwei Jahren einen inhärenten Nachteil (Abbildung).

Für wachstumsorientierte Anleger ist das Problem noch größer. Technologieaktien machen heute fast 50 % des Russell 1000 Growth Index aus; Technologie- und Kommunikationsdienstleistungsunternehmen zusammengenommen machen gar mehr als 60 % dieses Index aus.

Was ist dieses Mal anders?

Die Marktkonzentration ist nicht neu. Zum Ende der Dotcom-Blase im

März 2000 machten Technologieaktien fast 50 % des Russell 1000 Growth

und fast ein Drittel des S&P 500 aus. Vor der globalen Finanzkrise

im Jahr 2008 machten Finanzwerte etwa 40 % des MSCI World Value Index

aus.

Doch selbst wenn man diese Episoden berücksichtigt, ist es ungewöhnlich,

dass eine so kleine Gruppe von Aktien ein so unverhältnismäßig großes

Gewicht im Index hat. Von September 1989 bis Juli 2024 hatten die zehn

größten Aktien im S&P 500 beispielsweise einen durchschnittlichen

Anteil von 21,2 % am Index, verglichen mit 34,4 % heute.

Die Zeiten sind jedoch vorbei, in denen ein Portfoliomanager einfach

sagen konnte: „Ich mag die Aktie nicht, also werde ich sie nicht

besitzen.“ Heute kann die Nichtbeteiligung an einem Megacap wie Apple

oder Nvidia die größte relative Risikoposition im Portfolio darstellen

und erfordert daher ein entsprechendes Maß an Überzeugung.

Die Anlagephilosophie ist wichtig

Kunden kaufen aktive Portfolios auf der Grundlage ihrer

Anlagephilosophie. Ein Wachstumsportfolio könnte beispielsweise auf der

Überzeugung beruhen, dass profitable Unternehmen mit

Reinvestitionschancen die Möglichkeit bieten, steigende Erträge zu

erzielen. Ein Aktienportfolio mit geringer Volatilität könnte auf einer

Philosophie beruhen, die in Qualitätsunternehmen eine Möglichkeit sieht,

das Abwärtsrisiko zu verringern, aber auch in hohem Maße an steigenden

Märkten zu partizipieren.

Diese Philosophien fließen in den Aktienauswahlprozess ein.

Wachstumsorientierte Portfolios könnten auf Unternehmen abzielen, die

sich durch eine hohe Qualität auszeichnen, zum Beispiel durch eine hohe

Kapitalrendite oder ein beständiges Gewinnwachstum. Substanzorientierte

Portfolios kaufen keine Aktien mit hohen Bewertungen und sollten klare

Kriterien anwenden, um Katalysatoren zu identifizieren, die eine

Wertsteigerung einer Aktie auslösen könnten.

Zeitweilige Fehlerträge gehören dazu

Manchmal kann es vorkommen, dass eine Strategie aufgrund ihrer

Philosophie einen wichtigen Markttrend verpasst, was die Überzeugung des

Anlegers von seinem Portfolio erschüttern kann.

Denken Sie an den Dotcom-Boom. In den späten 1990er-Jahren, als die

Bewertungen von Technologieunternehmen in die Höhe schnellten, schnitten

Substanzaktienportfolios unterdurchschnittlich ab. Doch als die

Dotcom-Blase platzte, schnitten viele Substanzwerte besser ab, weil die

Märkte die unterbewerteten Unternehmen belohnten, die von der

Dotcom-Euphorie ausgenommen waren.

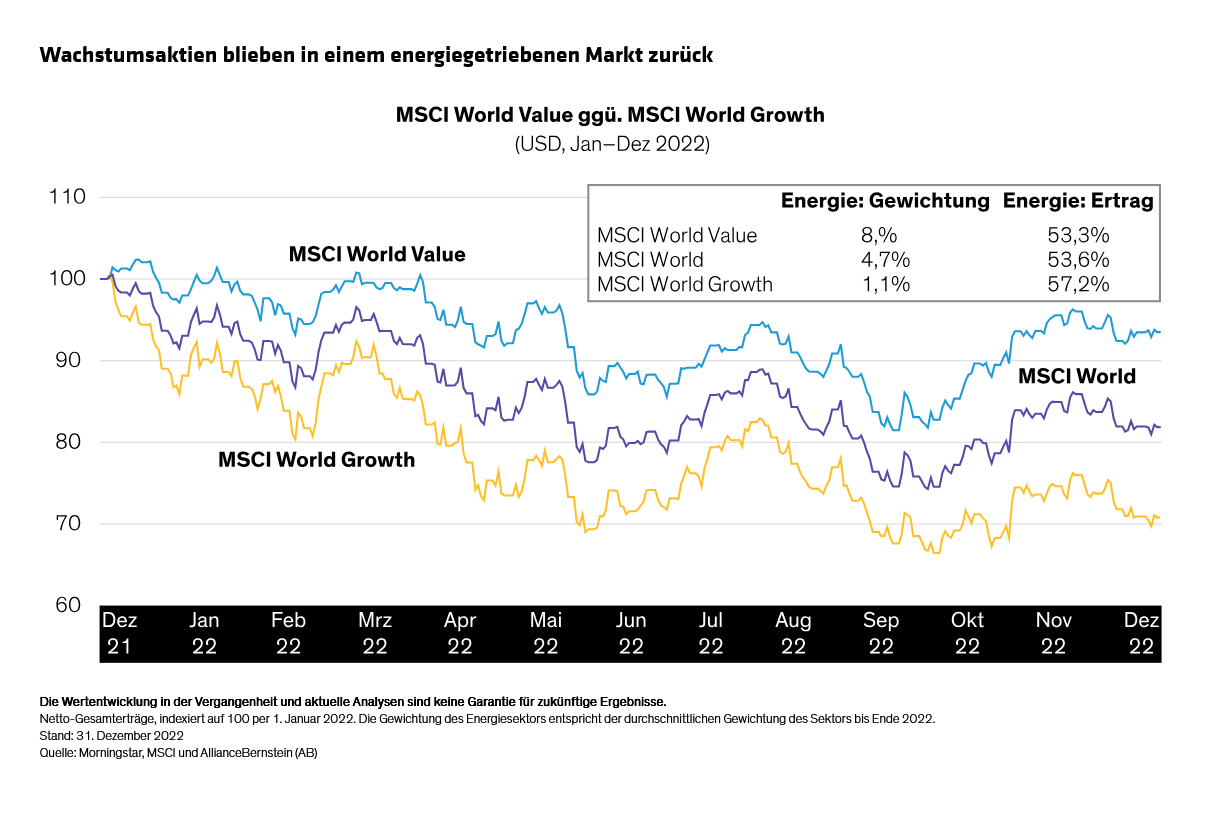

In jüngster Zeit ist der Anstieg der Energiepreise, der durch den

Einmarsch Russlands in die Ukraine im Jahr 2022 ausgelöst wurde, ein

weiteres Beispiel dafür. Energieaktien sind in der Regel in

Substanz-Portfolios enthalten, während Wachstums-Portfolios kaum

profitierten (Abbildung). Zum damaligen Zeitpunkt hätten die

meisten wachstumsorientierten Anleger niemals erwartet, dass ihre

Portfolios große Positionen im wachstumsschwächeren, zyklischeren

Energiesektor eingehen würden. Mit anderen Worten: Perioden von

unterdurchschnittlicher Performance gehören bei Aktienstrategien mit

klar definierten Anlagephilosophien einfach dazu.

Die heutigen Märkte stellen einzigartige Herausforderungen dar. Das liegt daran, dass sich die Konzentration auf eine viel solidere Gruppe von Unternehmen richtet als in früheren Phasen. Zu den „Glorreichen Sieben“ gehören großartige Unternehmen, aber einige der Bestandteile passen möglicherweise nicht zu den Philosophien und Prozessen aktiver Anlagephilosophien – selbst für einige Wachstumsmanager. Portfoliomanager stehen vor einer schwierigen Gratwanderung: Sie müssen sich daran halten, was eine attraktive Aktie gemäß ihrer Philosophie ausmacht, und gleichzeitig die Risikomerkmale des Gesamtportfolios berücksichtigen. Auf dem heutigen, stark konzentrierten Markt kann es daher vorkommen, dass das größte Risiko des Portfolios in einer Aktie liegt, die man nicht besitzt.

Überzeugung entwickeln bei Aktien, die man nicht besitzt

Wie können Aktienmanager also damit umgehen?

Erstens müssen Aktienportfolios, die eine Megacap-Aktie meiden oder

untergewichten, eine solide These für die Position im Einklang mit der

Anlagephilosophie entwickeln. Rechtfertigt das künftige Gewinnpotenzial

die aktuelle Bewertung? Ist die Geschäftsqualität des Unternehmens so

gut wie angenommen? Glauben Sie, dass die Investitionen des Unternehmens

in Künstliche Intelligenz (KI) langfristig einen ausreichenden Ertrag

erzielen werden? Sind die Manager des Unternehmens gute

Kapitalverwalter? Die Beantwortung dieser Fragen kann helfen zu

entscheiden, ob das Unternehmen in das Portfolio gehört oder nicht.

Zweitens müssen Anleger, die eine Riesenaktie untergewichten, die

Fortschritte des Unternehmens weiter beobachten. In einigen Fällen

können sich verändernde Anzeichen ein Umdenken erfordern.

Portfoliomanager müssen bereit sein, den Kurs zu ändern und eine Aktie

hinzuzufügen, wenn dies gerechtfertigt ist, selbst wenn starke Gewinne

verpasst wurden.

Drittens sollten Sie nach anderen Wegen suchen, um das

Wachstumspotenzial der Megatitel anderweitig zu nutzen. Angesichts der

starken Wertentwicklung in jüngster Zeit sind die Bewertungen der

„Magnificent Seven“ gestiegen. Aktienanleger könnten Chancen finden,

sich an anderen KI-getriebenen Unternehmen zu beteiligen, die von

denselben Trends profitieren, aber viel günstiger sind, etwa in den Schwellenländern.

Hinterfragen Sie Ihren Manager

Kunden sollten ihren Portfoliomanager auffordern, die Gründe für

große untergewichtete Positionen zu erläutern, und hinterfragen, warum

gehaltene Positionen attraktiver sind, um ihre Fundamentaldaten und

relativen Bewertungen zu verstehen, und sicherzustellen, dass alle diese

Entscheidungen mit der Philosophie des Portfolios übereinstimmen.

Die Umsetzung einer aktiven Anlagephilosophie erfordert Beständigkeit

und Disziplin – auch dann, wenn sie nicht wie erwartet zu funktionieren

scheint. Wir sind der Meinung, dass Anleger durch eine transparente

Kommunikation der Gründe für eine Anlagephilosophie Vertrauen in die

Fähigkeit eines Portfolios gewinnen können, langfristiges

Ertragspotenzial zu erzielen, ohne übermäßige Risiken durch übergroße

Positionen in einer kleinen Gruppe von sehr großen Aktien einzugehen.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Verweise auf bestimmte besprochene Wertpapiere stellen keine Anlageempfehlungen von AllianceBernstein L.P. dar.

MSCI übernimmt keine ausdrückliche oder stillschweigende Gewährleistung oder Verantwortung und kann für die hierin enthaltenen MSCI-Daten nicht haftbar gemacht werden.

Die MSCI-Daten dürfen nicht weitergegeben oder als Grundlage für andere Indizes, Wertpapiere oder Finanzprodukte genutzt werden. Dieser Bericht wurde von MSCI nicht genehmigt, überprüft oder selbst erstellt.

Dies ist eine Marketing-Anzeige. Diese Informationen werden von AllianceBernstein (Luxemburg) S.à.r.l. gegeben, einer im Luxemburger Handels- und Unternehmensregister (R.C.S.) eingetragenen Gesellschaft mit beschränkter Haftung. Luxemburg B 34 305, 2-4, rue Eugène Ruppert, L-2453 Luxemburg. AllianceBernstein S.à.r.l. unterliegt der Aufsicht durch die Aufsichtskommission des Finanzsektors (CSSF). Dies wird nur zu Informationszwecken angegeben und ist nicht als Anlageberatung oder Aufforderung zum Kauf eines Wertpapiers oder einer sonstigen Anlage zu verstehen. Die hier geäußerten Ansichten und Meinungen basieren auf unseren internen Prognosen und geben keine zuverlässigen Hinweise auf die zukünftige Marktperformance. Die Fondsanlagen können an Wert gewinnen und verlieren, und es kann vorkommen, dass die Anleger nicht den vollen angelegten Betrag zurückerhalten. Die Performances der Vergangenheit bieten keine Gewähr für zukünftige Ergebnisse.

Diese Informationen richten sich lediglich an Privatpersonen und sind nicht für die Öffentlichkeit bestimmt.

© 2024 AllianceBernstein L.P.

Diesen Beitrag teilen: