Capital Group: Die Zukunft der Aktienmärkte

Wie könnten sich die Aktienmärkte jetzt entwickeln? Werden weiterhin einige wenige Technologie-Large-Caps die Spitze bilden oder rücken andere Aktien nach?

12.12.2024 | 05:40 Uhr

Die US Federal Reserve (Fed) hat auf ihrer Septembersitzung den Leitzins gesenkt. Die Geschichte lehrt uns, dass jetzt ein guter Zeitpunkt für Aktienanlagen sein dürfte – wenn eine Rezession ausbleibt.

Nach unseren Analysen ist es nicht ungewöhnlich, dass sich Technologieaktien in Marktphasen wie der aktuellen besser entwickeln als andere Sektoren, vor allem vor einem Zinssenkungszyklus der Fed. Wenn es danach zu einer weichen Landung kam, wurde der Markt in der Regel breiter. Aber dazu muss eine Rezession in den USA vermieden werden.

Kann die USA einer Rezession entgehen?

Die Prognose von Rezessionen ist von Natur aus schwierig, aber aus unserer Sicht sprechen mehrere Faktoren für eine positive Wertentwicklung der Aktienmärkte in den nächsten zwölf Monaten. Ein stabiler Arbeitsmarkt, der Auftrieb durch den IRA und den Chips Act1, sowie Anzeichen dafür, dass US-Verbraucher und -Schuldner die schlimmsten Folgen der höheren Zinsen bereits hinter sich haben, sind nur einige der Faktoren, die dafür sorgen dürften, dass es der Fed gelingen wird, eine Rezession zu abzuwenden. Jared Franz, Volkswirt bei Capital Group, sieht die Möglichkeit eines „Benjamin-Button-Szenarios“ für die US-Wirtschaft, bei dem ein Zyklus nicht in der Rezession mündet, sondern sich die Entwicklung in der späten Phase umkehrt und die Wirtschaft wieder in eine mittlere Zyklusphase eintritt.

Natürlich gibt es auch gute Gründe, vorsichtig zu bleiben. Die übermäßig hohen Ersparnisse, die während der Pandemie in den Industrieländern entstanden sind, sinken. Dies dürfte zu nachlassenden Konsumerwartungen beitragen.

Nach einer Zinssenkung der Fed könnte die Aktienmarktspitze breiter werden

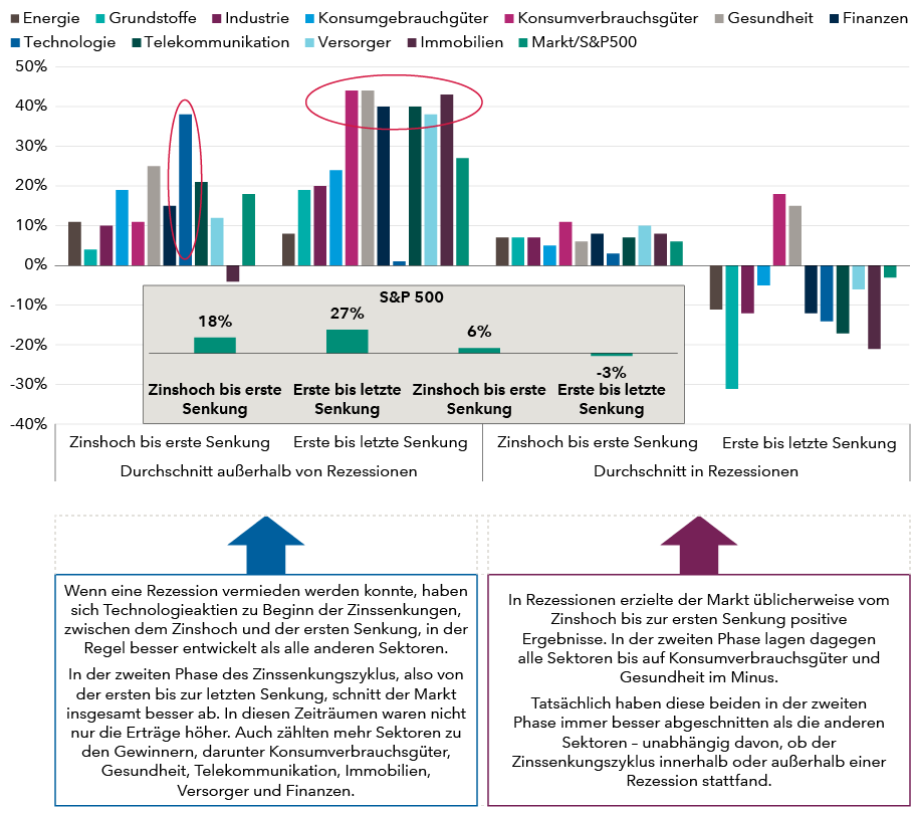

Wir haben uns Zinssenkungszyklen seit 1982 angesehen – innerhalb und außerhalb von Rezessionen – und betrachtet, wie sich einzelne Sektoren entwickelt haben.

Von den letzten sieben Zinssenkungszyklen der Fed fanden drei außerhalb von Rezessionen und vier innerhalb von Rezessionen statt.

Wir haben beide Fälle untersucht, und dazu die Senkungszyklen in zwei Phasen aufgeteilt: Vom Zinshöhepunkt bis zur ersten Senkung und von der ersten Senkung bis zur letzten.

Durchschnittliche Erträge des S&P 500 Index: Rezessionen und Phasen außerhalb von Rezession seit 1982

Vom Zinshöhepunkt bis zur ersten Senkung und von der ersten bis zur letzten Senkung

Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse.

Berechnung für Zinssenkungszyklen von 1982 bis März 2020. Quellen: Bloomberg, Capital Strategy Research. Die letzten sieben Zinssenkungszyklen: drei außerhalb von Rezessionen, vier während Rezessionsphasen

Wie ist das Ergebnis? Bei einer weichen Landung können mehr und unterschiedliche Unternehmen/Sektoren erfolgreich sein und Technologieaktien übertreffen.

Was bedeutet das für Investoren?

Neben Big Tech gibt es längerfristige Trends wie die weltweite Energiewende, Entwicklungen im Gesundheitswesen wie Medikamente gegen Adipositas und die Umstrukturierung der globalen Lieferketten.

Das heißt nicht, dass man auf Technologieaktien oder Papiere von US-Unternehmen verzichten sollte. Nach wie vor sind unsere Portfoliomanager und Analysten für eine Technologieunternehmen zuversichtlich und trauen ihnen hohe Erträge zu. Auch dürften zahlreiche Unternehmen aus verschiedenen Branchen das langfristige Potenzial der KI zugutekommen. Dies können aktive Investoren nutzen, indem sie die künftigen Gewinner der KI-Wertschöpfungskette erkennen. Wichtig ist aber, auf die Bewertungen und die Konzentrationsrisiken ihrer Portfolios zu achten.

Eine Strategie, die nicht zu stark in einem bestimmten Sektor oder Thema investiert, sondern breiter aufgestellt ist könne sich gut entwickeln. Zudem profitierte sie vermutlich von mehr Wachstumsfaktoren.

Die Zukunft der Aktienmärkte ist keine Einbahnstraße, sieht aber eher nach einer großen breiten Straße aus als nach einem engen Gässchen.

1 IRA: Inflation Reduction Act, CHIPS and Science Act: Creating Helpful Incentives to Produce Semiconductors and Science Act

Katharine Dryer ist Head of Equity Business Development der Europe and Asia Client Group. Sie hat 25 Jahre Investmenterfahrung und ist seit einem Jahr im Unternehmen. Dryer hat einen Master in Modern and Medieval Languages von der University of Oxford und einen MBA von der Cass Business School. Dryer arbeitet in London.

Andy Budden ist Investmentdirektor bei Capital Group. Er hat 30 Jahre Investmenterfahrung und ist seit 19 Jahren im Unternehmen. Zu Beginn seiner Laufbahn bei Capital war er als Investmentexperte tätig. Er hat einen Master und einen Bachelor in Ingenieurwissenschaften von der University of Cambridge und ist Mitglied des Institute of Actuaries. Budden arbeitet in Singapur.

Die Ergebnisse der Vergangenheit sind kein Hinweis auf künftige Ergebnisse. Man kann nicht direkt in einen Index investieren. Indizes sind keine gemanagten Produkte. Der Wert und Ertrag von Anlagen können schwanken, sodass Anleger ihr investiertes Kapital ganz oder teilweise verlieren können. Diese Informationen sind weder Anlage-, Steuer- oder sonstige Beratung noch eine Aufforderung, irgendein Wertpapier zu kaufen oder zu verkaufen.

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung am Tag der Veröffentlichung dieses Dokuments wieder. Sie entspricht möglicherweise nicht der Meinung anderer Mitarbeiter von Capital Group oder dessen Tochtergesellschaften. Alle Angaben beziehen sich auf den genannten Zeitpunkt (falls nicht anders angegeben). Einige Informationen stammen möglicherweise aus externen Quellen, und die Verlässlichkeit dieser Informationen kann nicht garantiert werden.

Die Capital-Group-Unternehmen managen Aktien in drei Investmenteinheiten, die ihre Anlageentscheidungen unabhängig treffen und unabhängig voneinander auf Hauptversammlungen abstimmen. Die Anleihespezialisten sind für das Anleihenresearch und das Anleihemanagement im gesamten Unternehmen verantwortlich. Bei aktienähnlichen Anleihen werden sie aber ausschließlich für eine der drei Einheiten tätig.

Copyright © 2024 Capital Group. Alle Rechte vorbehalten.

Diesen Beitrag teilen: