Capital Group: In die wachstumsstärksten Volkswirtschaften der Welt investieren

Weltweit können die Kurse weiter zulegen. Die Marktvolatilität kann für Chancen sorgen – wenn man weiss, wo, erklärt Akira Fuse, Investmentdirektor Tokio bei Capital Group.

07.12.2018 | 10:08 Uhr

Seit Jahresbeginn haben viele Unsicherheitsfaktoren die Märkte weltweit irritiert. Wie sieht es jetzt aus, und gibt es noch Grund zum Optimismus?

Ja. Ich glaube, dass selbst in diesen unsicheren Zeiten die Märkte noch Wachstumschancen bieten. Die Weltwirtschaft wächst überdurchschnittlich, auch wenn die Konjunktur nicht mehr so synchron ist und das Wachstum in den letzten Quartalen niedriger war. So wächst die Industrieproduktion in Europa und Asien aufgrund der geringen Bestellungen aus dem Ausland nicht mehr so stark. Insgesamt bleibt die europäische Wirtschaft aber stabil, trotz neuer politischer Probleme. In Asien könnten die strafferen Kreditbedingungen und der eskalierende Handelskonflikt zwischen den USA und China die chinesische Konjunktur unerwartet stark bremsen. Für die Emerging Markets sind länderspezifische Risiken, die Probleme des Welthandels und der starke US-Dollar Herausforderungen. Doch trotz der jüngsten Schwäche steigen die Gewinne vieler Emerging-Market-Unternehmen weiter. Die Dynamik nimmt zu.

Unter den Industrieländern stehen die USA klar an der Spitze. Unternehmenssteuersenkungen, Lohnerhöhungen, die niedrige Arbeitslosigkeit und die hohe Konsumnachfrage haben für Wachstum gesorgt. So sehr sich die Welt auch über eine der längsten Haussen in der US-Geschichte freut, so sehr machen die hohen Bewertungen mancher Aktienmarktsegmente Sorgen.

Für uns als Langfristinvestoren ist Marktvolatilität aber eine Chance. Wir achten genau auf neue Langfristtrends, insbesondere an den Emerging Markets, wo das Wirtschaftswachstum höher ist als in den Industrieländern. Wir sind davon überzeugt, dass wir diese Chance mit unseren sorgfältigen Analysen und einem selektiven Ansatz nutzen können. Gerade in Zeiten wie diesen muss man wählerisch sein und genau auf die Fundamentaldaten achten.

Doch die Zeiten waren für die Emerging Markets nicht einfach. Wie stehen sie im Vergleich zu den Industrieländern heute da?

Negative Schlagzeilen zu den Emerging Markets sind nichts Neues. In manchen Ländern, etwa in Argentinien und Brasilien, gibt es tatsächlich wirtschaftliche Turbulenzen. Aber man kann nicht alle über einen Kamm scheren. Oft sieht man die Assetklasse als Einheit, doch sie enthält sehr unterschiedliche Länder in unterschiedlichen Entwicklungsphasen, und auch politisch sind nicht alle gleich stabil. Die höhere Volatilität der Emerging Markets ist daher keine Überraschung. Aber mit dem richtigen Investmentansatz kann man sie nutzen.

Aus fundamentaler Sicht scheinen Emerging-Market-Aktien recht überverkauft, sodass sie im Vergleich zu Industrieländertiteln jetzt attraktiv bewertet sind. Viele Emerging-Market-Unternehmen haben gute Fundamentaldaten. Ihre Gewinne wachsen stark; für die kommenden zwölf Monate ist mit einem zweistelligen Anstieg zu rechnen.

Interessant für Investoren sind auch die Fremdwährungsreserven der einzelnen Länder. Der Internationale Währungsfonds hält Reserven in Höhe von 100% bis 150% für ausreichend, gemessen an seinem Assessing-Reserve-Adequacy-Indikator. Nach den Schätzungen für 2018 haben Argentinien, Mexiko und Indonesien Reserven in dieser Höhe. Indien, Brasilien und Russland liegen sogar noch darüber, sodass sie Fremdwährungsschulden sehr gut zurückzahlen können. Ich glaube, dass selbst das aktuelle Marktumfeld Chancen bietet, wenn man weiss, wo.

Zu Beginn sprachen Sie über Langfristtrends an den Emerging Markets. Sagen Sie uns noch ein paar Worte dazu?

Es gibt mehrere langfristige Entwicklungen, die wir nutzen wollen. Eine davon, das Entstehen einer Mittelschicht in den Schwellenländern, ist vielen Investoren bereits bekannt. Sie verändert das Einkaufsverhalten in einem noch nie da gewesenen Tempo. In China steigt schon seit Langem die Nachfrage nach Luxusgütern, während das Interesse an Basisgütern abnimmt. Neuerdings werden ausserdem weniger Markenartikel nachgefragt. Dafür steigt das Interesse an Auslandsreisen, insbesondere bei Millennials, die immer mehr Wert auf spannende Reiseerfahrungen legen. Die Reisebranche ist daher stark gewachsen, mit den Emerging Markets an der Spitze.

Nach Einschätzung der UN-Welttourismusorganisation reisten Chinesen 2017 über 142 Millionen Mal ins Ausland. Niemand gab dabei mehr Geld aus; 2017 entfielen 258 Milliarden US-Dollar und damit ein Fünftel der weltweiten Tourismusausgaben auf Touristen aus China. Aber auch Touristen aus Russland und Brasilien zählen zu denen mit den höchsten Ausgaben.

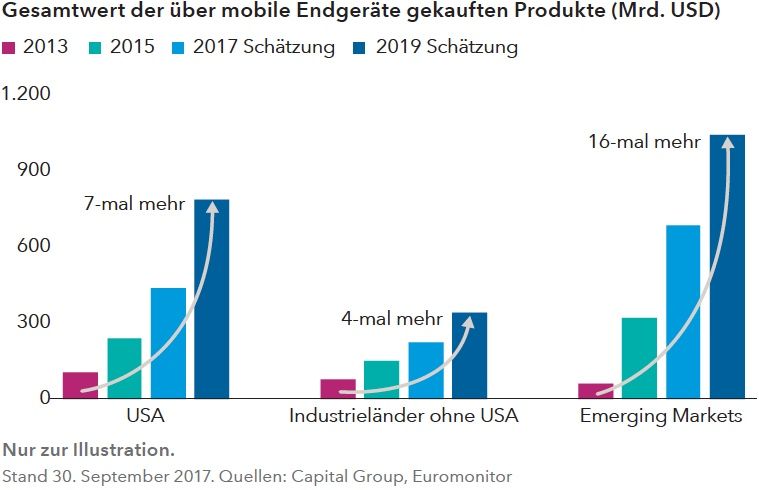

Das Wachstum der Mobilfunktechnologie in den Emerging Markets ist ebenfalls interessant. Die rasch zunehmende Verbreitung von Mobiltelefonen verändert das Verbraucherverhalten weltweit, aber nirgendwo stärker als in schnell wachsenden Emerging Markets wie China, Indien und Brasilien. Bei der mobilen Zahlungsabwicklung wachsen chinesische Technologieunternehmen enorm und lassen mit ihrem Entwicklungstempo Silicon Valley hinter sich.

Welche Unternehmen dürften von diesen Langfristtrends profitieren?

Wir haben über das Wachstum der Mobiltechnologie und die grosse Bedeutung chinesischer Internetfirmen in diesem neuen Sektor gesprochen. Ein gutes Beispiel ist Alibaba, das den E-Commerce in China entscheidend voranbringt. Alibaba hat eine leistungsstarke Plattform, auf der Nutzer für unterschiedliche Dinge Geld ausgeben können – für Abonnements, Werbung und Kundenbindungsprogramme, und natürlich verdient Alibaba auch Provisionen bei Onlinekäufen. Der grösste Shopping-Event von Alibaba, der jährliche „Singles Day“, verzeichnete jedes Jahr aufs Neue Rekordumsätze. 2017 wurden 90% der Umsätze am Singles Day über Mobiltelefone erzielt.

Alibaba wiederum hält einen grossen Anteil an Alipay, der grössten Zahlungsabwicklungsplattform Chinas. Ausserdem hat Alibaba weltweit expandiert und seine wichtigen E-Commerce-Seiten Tmall und Taobao für Nutzer in anderen Ländern geöffnet. Aliyun, die Cloud-Computing-Sparte des Unternehmens, stellt über einer Million Kunden in China Cloud- und Datenanalysedienstleistungen zur Verfügung. Alibaba ist letztlich Amazon, eBay, Facebook, YouTube, Microsoft Azure, Google Maps und PayPal zusammen.

Ein Beispiel für ein Unternehmen, das aus unserer Sicht vom wachsenden Interesse an Auslandsreisen profitieren könnte, ist der Flugzeughersteller Airbus. Wenn die Nachfrage nach Auslandsreisen steigt, kaufen Fluggesellschaften treibstoffeffizientere Flugzeuge mit grösserer Reichweite. Airbus kann sich daher über viele Bestellungen freuen; am 30. September 2018 entsprachen sie etwa der Produktion von neun Jahren. Weltweit dürfte die Zahl der Flugpassagiere mittel- bis langfristig weiter stabil wachsen, nicht zuletzt aufgrund der neuen Mittelschicht in den Emerging Markets. Wie gross das Potenzial durch die wachsende Mittelschicht ist, sieht man daran, dass bislang erst knapp ein Viertel der Weltbevölkerung jemals eine Flugreise unternommen hat.

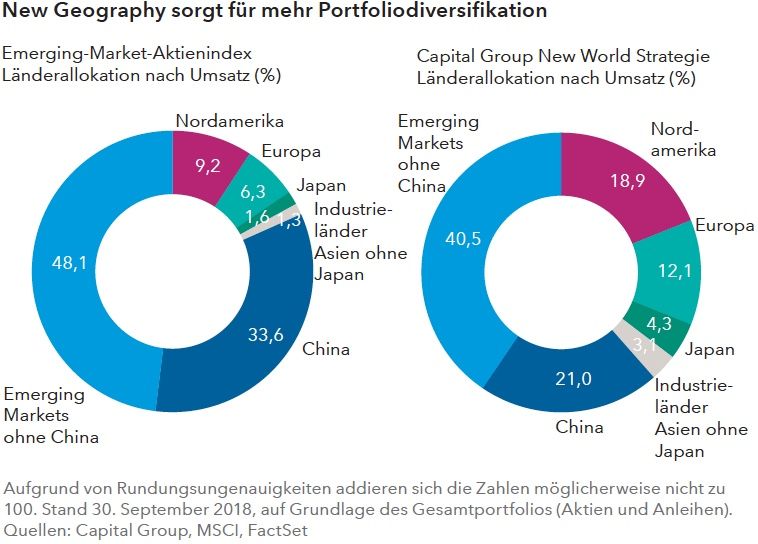

Auch wenn Airbus seinen Sitz in den Niederlanden hat und in Europa gut etabliert ist, erzielt es einen Grossteil seiner Umsätze in den Emerging Markets. Entscheidend ist, wo ein Unternehmen seine Umsätze erzielt und nicht, wo es seinen Sitz hat. Wenn man sich das bewusst macht, kann man sein Geschäftsmodell besser verstehen. Wir nennen dies „The New Geography of InvestingSM“ – das neue Länderkonzept.

Wie funktioniert diese New Geography of Investing in der Praxis?

Wir setzen darauf, wo ein Unternehmen geschäftlich tätig ist, also Umsätze erzielt, und nicht, wo es seinen Sitz hat. Dieses einfache Konzept ist bei internationalen Investitionen wichtig.

Unser Investmentteam stellt daher Fragen wie: Wo erzielt ein Unternehmen Umsätze durch den Verkauf von Gütern und Dienstleistungen? In welchen Regionen erwirtschaftet es Gewinne? Wie verteilen sich die Aktiva und die Geschäftsaktivitäten des Unternehmens auf die einzelnen Regionen?

Bei potenziellen Investmentmöglichkeiten achten wir darauf, wo ein Unternehmen seine Umsätze erzielt, um ein diversifizierteres Portfolio zusammenzustellen.

Die New World Strategie nutzt die New Geography of Investing und hat einen eigenen Ansatz, um vom Wachstumspotenzial der Emerging Markets zu profitieren. Wie gut passt das Konzept zum derzeitigen Marktumfeld?

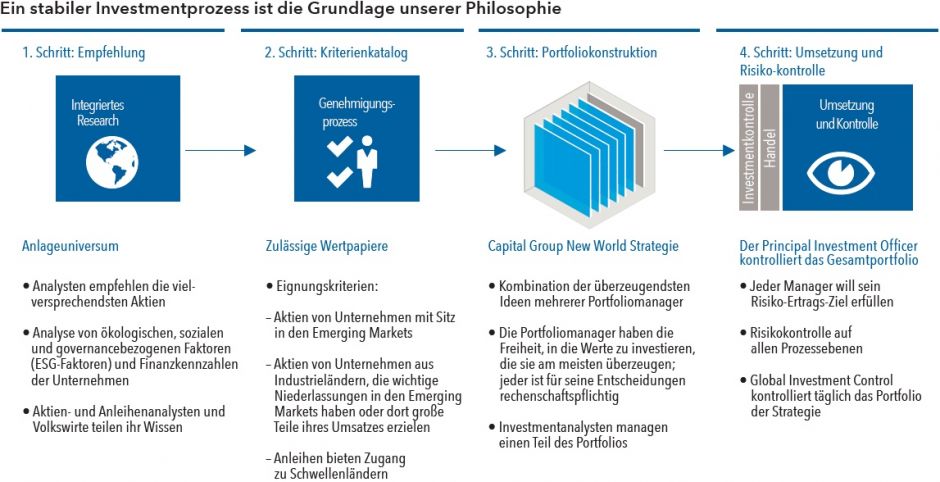

New World ist eine unserer erfolgreichsten Strategien in den USA. Wir wollen Anlagechancen durch langfristige Wachstumstrends nutzen, etwa durch die zuvor erwähnten.

Anlageziel von New World ist langfristiger Wertzuwachs durch Investitionen in Aktien von Unternehmen, die in den sogenannten Entwicklungsländern, meist klassischen Emerging Markets, sehr präsent sind. Wir investieren also auch in Unternehmen und Multinationals mit Sitz in einem Industrieland, die einen Grossteil ihres Geschäfts in den Emerging Markets betreiben – in deren Aktien, aber auch in Fremdkapitaltitel. Dass wir auch in Anleihen investieren können, ist eine Besonderheit unseres Konzepts. Sie können für unsere Portfoliomanager dann interessant sein, wenn der Aktienmarkt des Landes noch unreif ist, aber die Wirtschaft schnell wächst.

Unsere Strategie zeichnet sich durch einen globalen, mehrdimensionalen Ansatz aus. Wir wollen das Wachstumspotenzial der Emerging Markets optimal nutzen, einer sehr heterogenen Gruppe von Ländern, Märkten und Unternehmen. Ausserdem können wir mit unserem Ansatz in Branchen investieren, in denen Regulierungen die Anlagemöglichkeiten beschränken. Ich denke etwa an die Sektoren Finanzen, Versorger und Einzelhandel.

New World haben wir zwar erst 1999 aufgelegt, doch reicht unsere Emerging-Market-Erfahrung bis in die 1980er-Jahre zurück, als uns die Weltbank mit dem Management des ersten Emerging-Market-Aktienfonds beauftragte.

Wir glauben, dass wir aufgrund unserer über 30-jährigen Erfahrung in diesem von Natur aus komplexen Markt Erfolg haben können.

Wer in den Emerging Markets investiert, setzt nicht mehr nur auf Industriegüter für den Export. Wir müssen die langfristige Entwicklung von Konsum und Binnenwirtschaft beobachten, die oft ganz anders verläuft. Gerade im derzeitigen Umfeld braucht man ein gewisses Know-how, um die Besonderheiten von Emerging-Market-Anlagen zu erfassen. Die Portfoliomanager von New World haben jahrzehntelange Erfahrung, und drei von ihnen managen die Strategie bereits seit ihrer Einführung. Jeder dieser Manager möchte gut geführte Unternehmen mit nachhaltigen Wettbewerbsvorteilen finden.

Wie werden die Einzelwertideen im New World Portfolio umgesetzt? Und wie schaffen Sie Mehrwert für Investoren?

Unsere Analysten präsentieren ihre vielversprechendsten Anlageideen auf einem Investmentforum, wo über sie diskutiert wird. Die Ideen werden kritisch hinterfragt. Am Ende steht ein Evaluierungsprozess. Wir wollen Aktien finden, die die Anforderungen der Strategie voll und ganz erfüllen. Nur dann werden sie ins Portfolio aufgenommen.

Wenn wir dabei Makrofaktoren berücksichtigen, geschieht dies vor allem mit fundamentalem Einzelwertresearch. Unsere Analysten führen unabhängige Analysen durch und arbeiten dabei oft mit anderen Analysten und Portfoliomanagern zusammen. Bevor sie in eine Aktie investieren, besuchen sie die Produktionsstätten des Unternehmens und treffen sich mit seinen Kunden, Wettbewerbern und Zulieferern weltweit. Auch nach der Anlage finden solche Besuche weiter statt.

Die Erkenntnisse der Analysen werden in ein internes System eingepflegt, das die Daten zu Unternehmen und Branchen aus vielen Ländern zusammenfasst. Insgesamt haben wir eine 80-jährige Datenhistorie. Aber die Papierform kann sich stark von dem unterscheiden, was wir vor Ort sehen. Auf unseren Researchreisen bauen wir daher Kontakte auf. Es ist nicht ungewöhnlich, dass unsere Investmentanalysten und Portfoliomanager viele Managementgenerationen der Unternehmen kennen, die sie beobachten und in die sie investieren. Wir glauben, dass kontinuierliches Vor-Ort-Research langfristiges Investieren ausmacht. Damit wollen wir Mehrwert für unsere Stakeholder und Kunden erreichen.

Diesen Beitrag teilen: