AB: Ein neuer Ansatz für Anleiheninvestments - Systematisches Investieren

Anleger am Anleihenmarkt suchen schon länger einen Ansatz, der attraktive, reproduzierbare, unkorrelierte aktive Erträge bietet. Hat das Warten nun ein Ende?

05.07.2024 | 12:07 Uhr

Vor dem Hintergrund höherer Zinsen bieten die Märkte wieder interessante Erträge, während ein schwierigeres Konjunkturumfeld mehr Spielraum für die aktive Anleihenauswahl eröffnet. Aber wie können Anleger solche Chancen kontinuierlich ausnutzen? Eine Lösung können aus unserer Sicht systematische Ansätze für Investitionen an den Anleihenmärkten sein, die darüber hinaus auch in hohem Maße anpassbar sind.

Was ist ein systematischer Ansatz für die Anleihenmärkte?

Systematische Investitionen in Anleihen sind ein aktiver Ansatz mit dem Ziel, die Benchmarks der Anleihenmärkte zu übertreffen. Bei diesem Ansatz basieren Anlageentscheidungen auf einem dynamischen Multi-Faktor-Prozess. Er stützt sich auf Prognosefaktoren, die nachweislich mit einer überdurchschnittlichen Wertentwicklung verbunden sind. Im Rahmen eines quantitativen, KI-gestützten Entscheidungsprozesses wird eine Rangliste aller Anleihen auf dem Markt erstellt. Sie richtet sich nach der Übereinstimmung mit den besagten Prognosefaktoren, um so eine überdurchschnittliche Wertentwicklung (Alpha) durch eine Bottom-up-Titelauswahl zu erzielen.

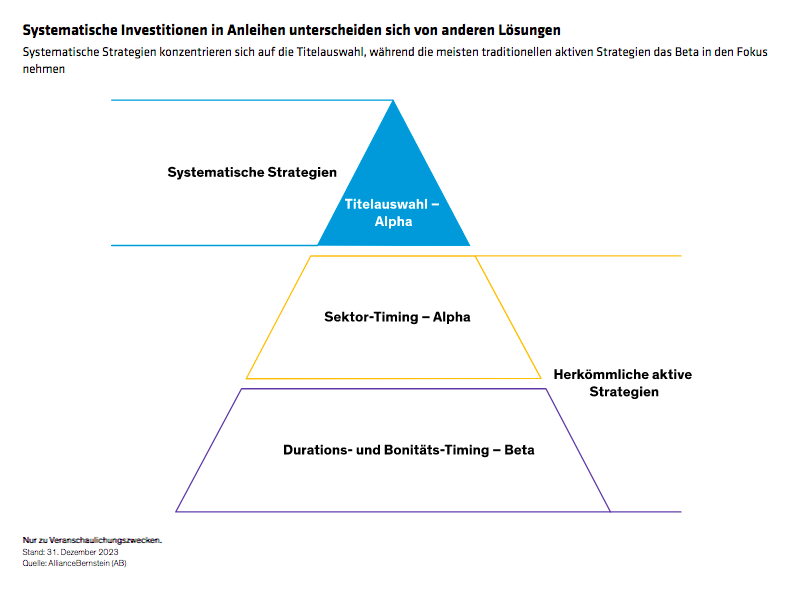

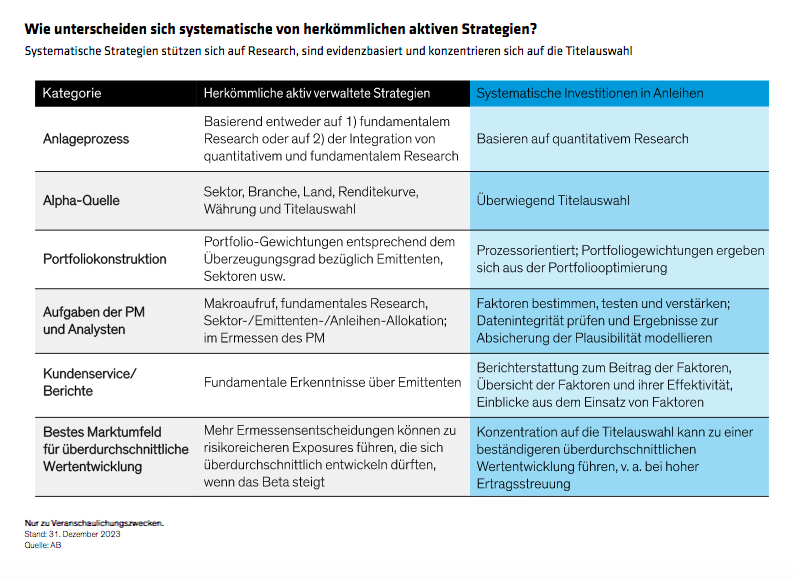

Diese systematische Methode weicht von traditionellen aktiven Ansätzen ab, bei denen zumeist die Duration und das Exposure gegenüber dem Kreditmarkt (Beta) sowie Sektorschwerpunkte im Vordergrund stehen (Abbildung).

Da systematische Ansätze von anderen Faktoren für die Wertentwicklung abhängen, unterscheiden sich ihre Erträge wahrscheinlich von denjenigen traditioneller aktiver Strategien und können diese ergänzen. Die aktiven Erträge durch die Titelauswahl bei systematischen Strategien korrelieren naturgemäß nur wenig mit der Benchmark und mit wesentlichen Risikoprämien. Daher können diese Strategien ein effektives Mittel zur Diversifizierung eines Anleihenportfolios sein.

Darüber hinaus können systematische Ansätze problemlos angepasst werden, sodass Fondsmanager ihre Portfolios exakt nach den Kundenvorlieben gestalten und zugleich ein solides Wertentwicklungspotenzial aufrechterhalten können.

Wie funktionieren die Prognosefaktoren?

Risikofaktoren wie das Zinsrisiko (Duration) oder die Spread-Duration (die Sensitivität des Preises einer Anleihe gegenüber Veränderungen ihres Bonitätspreads) zeigen, wie Markttreiber die Wertpapierkurse beeinflussen können. Systematische Strategien suchen nach Faktoren mit einer großen Vorhersagekraft, um immer wieder die Wertpapiere mit dem besten risikobereinigten Ertragspotenzial zu finden. Es handelt sich dabei also um Prognosefaktoren. Dies können marktwertbezogene Faktoren (z. B. Wert und Momentum) oder unternehmensspezifische fundamentale Faktoren (z. B. Qualität) sein. Die anhand von Prognosefaktoren gewonnenen Erkenntnisse werden genutzt, um große Mengen an historischen Marktdaten zu analysieren. Auf dieser Grundlage werden Wertpapiere ausgewählt, die die passenden Merkmale besitzen, um mit überdurchschnittlicher Wahrscheinlichkeit den Markt zu übertreffen (Abbildung).

Die Anwendung von Faktorstrategien in der Praxis

Führende Fondsmanager mit einem systematischen Ansatz verfügen über umfangreiche Research-Datenbanken und hochmoderne interne Quant-Plattformen. So können sie Hunderte von spezifischen Faktoren erkennen und nutzen. Nicht jeder Faktor kommt in einem systematischen Portfolio stets zur Anwendung, aber die Fondsmanager können je nach Marktumfeld hin- und herwechseln, wenn sich die Anlagebedingungen ändern und die Effizienz der Faktoren dementsprechend schwankt.

Ansätze, die auf Prognosefaktoren beruhen, gehen ursprünglich auf die Aktienmärkte zurück. Dort können Benchmarks relativ einfach aufgebaut werden und die Preisgestaltung ist weitgehend transparent. Demgegenüber gibt es faktorbasierte Ansätze noch nicht sehr lange an den Anleihenmärkten, die größer, komplexer und in mehrere unterschiedliche Handelspools aufgeteilt sind. Alle diese Merkmale führen dazu, dass die Liquidität und die Preisgestaltung auf den Anleihenmärkten weniger klar nachvollziehbar sind.

Moderne Technologie und Analysen sind daher entscheidend für den Erfolg von systematischen Ansätzen auf den Anleihenmärkten. Auch die akademische Forschung spricht für den Einsatz von Prognosefaktoren bei Investitionen in Anleihen; es bedarf jedoch gründlicher Tests und Kompetenzen hinsichtlich der praktischen Umsetzung, um erfolgreiche Portfolios aufzubauen.

Aufbau eines systematischen Portfolios: Prognosefaktoren kombinieren

Im Rahmen eines systematischen Ansatzes wird jede Anleihe in der Benchmark anhand mehrerer Prognosefaktoren bewertet. Daraus ergibt sich eine Reihe von Scores für jedes Wertpapier. Beispielsweise kann eine Anleihe einen hohen Score für Value, aber einen niedrigen für Momentum haben. Anschließend werden die verschiedenen Faktor-Scores mit einem Faktor-Kombinationsmodell zusammengefasst, woraus sich ein einziger Faktor-Gesamtscore für jedes Wertpapier ergibt.

Das Modell verwendet zwei Kriterien, um anhand der Faktor-Scores ein Portfolio zu erzeugen: Vorhersagekraft und Korrelation mit anderen Faktoren. Diese werden mit einem Algorithmus gewichtet, der auf einem maschinellen Lernverfahren beruht. Die Faktor-Gesamtscores der verschiedenen Anleihen werden dabei unter Berücksichtigung anderer Optimierungs- und Risikobeschränkungen eingestuft, darunter insbesondere: Limits hinsichtlich Anleihe, Emittent, Sektor, ESG-Faktoren, Duration, Spread, Liquidität und Transaktionskosten. Auf diese Weise strebt das Modell überdurchschnittliche risikobereinigte Erträge durch die Abwägung der Vorhersagekraft gegen strenge Risikokontrollen an.

Drei entscheidende Erfolgsfaktoren

In diesem relativ neuen Bereich fiel die Wertentwicklung der systematischen Investitionen in festverzinsliche Produkte mancher Anbieter enttäuschend aus, da die tatsächlichen Erträge nicht den Ergebnissen entsprachen, die laut den Rückvergleichen zu erwarten waren. Aus unserer Sicht bestehen drei häufige Mängel, nämlich das Vertrauen auf statische Faktoren, die Nutzung unzuverlässiger Daten und die Unfähigkeit, Liquidität zu beschaffen und Ideen effektiv umzusetzen. Dies verdeutlicht die Bedeutung der drei „Säulen“, auf die sich effiziente systematische Strategien stützen:

Ein dynamischer Faktoransatz. Die Marktbedingungen ändern sich ständig, und so variiert auch die Effizienz unterschiedlicher Faktoren von Markt zu Markt oder auch zu verschiedenen Zeitpunkten. Der Carry (Rendite) beispielsweise kann im Investment-Grade-Segment der Anleihenmärkte ein starker Faktor sein, aber nicht im High-Yield-Segment, denn dort ist das Ausfallrisiko ein bedeutenderer Treiber der Wertentwicklung. Folglich ist es unbedingt geboten, die Faktoren kontinuierlich zu bewerten und dynamisch zu steuern.

Große Datenmengen. Zuverlässige Daten sind eine unabdingbare Voraussetzung für den Aufbau effektiver systematischer Strategien. Anleger mit einem systematischen Ansatz benötigen enorme Mengen an Daten, die sauber (frei von Anomalien und Inkonsistenzen) und umfassend sind und sehr weit zurückreichen. Diese Daten zu sammeln ist mühevoll und erfordert intensives Research. Die erfassten Daten müssen aus einem breiten Spektrum von Kennzahlen der Anleihenmärkte stammen, Analysen der Unternehmensfinanzen in mehreren Bereichen zu bestimmten Zeitpunkten umfassen und viele festverzinsliche Anlageklassen global abdecken.

Liquiditätserwägungen. Firmen, die die Liquidität einer Anleihe nicht effektiv bewerten können, sind nicht in der Lage, ihre Anlageideen umzusetzen. Um sich auf einem Markt zu behaupten, der immer schneller neue Informationen verarbeitet und darauf reagiert, müssen erfolgreiche Anleihenfondsmanager eine Technologie einsetzen, die alle externen Handelsplattformen für Anleihen zentral zusammenfasst. Die erforderliche Liquidität für die gewünschten Transaktionen zu finden ist eine grundlegende Voraussetzung für die Steuerung der Faktorgewichtungen eines Portfolios. Tatsächlich steht die Beschaffung ausreichender Liquidität zu attraktiven Preisen grundsätzlich an erster Stelle, denn Transaktionen werden bei einer systematischen Strategie nur ausgeführt, wenn ihre Kosteneffizienz durch Tests bestätigt wurde.

Fragen, die Sie Ihrem Fondsmanager mit einem systematischen Ansatz stellen können

Steuert Ihr Prozess die Faktoren dynamisch? Wie viele Faktoren werden einbezogen?

Systematische Strategien mit einem breiten und dynamisch gewichteten Spektrum an Faktoren liefern nach unseren Erkenntnissen bessere Ergebnisse als solche, die auf weniger Faktoren beruhen und statische Faktorgewichtungen verwenden.

Haben Sie die Liquiditätsanalyse in Ihren Anlageprozess eingebettet?

Im Vergleich zum Aktienhandel bergen festverzinsliche Wertpapiere viel größere Herausforderungen, denn sie erfordern mehr manuellen Einsatz und sind weniger transparent und weniger liquide. Dies ist vor allem ein Problem für Aktienfondsmanager, die auf den Anleihenmarkt umschwenken wollen.

Folglich ist es wichtig, als erstes die Liquidität zu bewerten. Fortgeschrittene systematische Ansätze umfassen Informationen zur Liquidität, die dazu beitragen, dass genau die vom jeweiligen Modell ausgewählten Anleihen beschafft werden können. Dies steht im Gegensatz zu einfacheren Ansätzen, bei denen eine Liste von Anleihen unter Berücksichtigung bestimmter Kriterien an den Trading Desk gesendet wird, woraufhin anschließend diejenigen Anleihen gekauft werden, die gerade verfügbar sind, auch wenn es sich nicht um die erste Wahl des Modells handelt. Wenn aktuell nicht genügend Anleihen zum Kauf erhältlich sind, kann sich zudem der Handel verzögern, weil der Prozess wieder von vorne beginnt.

Wie umfassend sind Ihre Daten?

Umfangreiche, saubere Daten, die gewissenhaft zusammengetragen wurden und viele Jahre abdecken, sind die Grundlage für robustes systematisches Investieren. Hüten Sie sich vor Fondsmanagern, die mit Daten aus kurzen Zeiträumen arbeiten und/oder minderwertige Datensätze gekauft haben.

Wie binden Sie KI in Ihren Prozess ein?

Fondsmanager können auf vielen Ebenen eines systematischen Prozesses Mehrwert durch maschinelle Lernverfahren schaffen.

Die Vorteile der KI reichen von Zeiteinsparungen und Effizienzsteigerungen (Erkennung von Preismustern, um fehlende Daten rasch und zuverlässig zu imputieren) bis hin zu Qualitätsverbesserungen (verbesserte Analyse mehrerer Bewertungsfaktoren, um neue Signale besser zu erkennen und die Effektivität bestehender Signale zu erhöhen). Fondsmanager, die die Stärken der KI nicht nutzen, laufen Gefahr, schon bald abgehängt zu werden.

Ist Ihr Anlageansatz ausschließlich quantitativ?

Die Aufnahme quantitativer Experten in ein größeres Fixed-Income-Team, zu dem fundamental ausgerichtete Anleihenprofis wie z. B. Portfoliomanager und Händler gehören, kann unserer Ansicht nach große Vorteile haben. Ein breiterer Erfahrungsschatz kann die Ausführung verbessern und so die Transaktionskosten senken, die Perspektive erweitern, praktische Einblicke liefern und Plausibilitätsprüfungen ermöglichen, was die Bewertung der Faktoren und die Feinkalibrierung der Modelle erleichtert. Außerdem kann das Team Risiken und Chancen aufzeigen, die zuvor womöglich nicht im Rahmen von Rückvergleichen erkundet wurden, so beispielsweise die Vorteile durch die Einbindung von Neuemissionen in einen systematischen Prozess.

Entsteht eine „Blackbox“ durch Ihren Prozess?

Das systematische Investieren in Anleihen ist ein aktiver Ansatz, der auf der Erkennung, Auswahl und Überwachung von Prognosefaktoren beruht und menschlichen Input erfordert. Während ein Modell die Faktorgewichtungen bestimmt und maßgeblich für Daten-Rückvergleiche ist, hat das menschliche Zutun wesentliche Bedeutung bei der Prüfung der Faktoren und bei der Entscheidung, welche neuen Faktoren hinzukommen und welche anderen dafür wegfallen.

Ihr Fondsmanager sollte nicht nur zeigen, dass er die Faktoren versteht, sondern auch, dass er neue Faktoren erkennen, die Effektivität der Faktoren bewerten und den Faktormix des Portfolios ändern kann, wenn sich die Bedingungen ändern.

Wie würden Sie Ihre Ergebnisse beschreiben?

Anleger sollten erwarten, dass robuste systematische Ansätze ein geringeres Kreditrisiko als traditionelle aktive Produkte aufweisen, weil sie sich verstärkt auf die Titelauswahl konzentrieren und die Sektor- und Kreditrisiken stärker kontrollieren. Aus den gleichen Gründen erwarten wir, dass starke Fondsmanager mit einem systematischen Ansatz auch eine höhere Upside- und eine niedrigere Downside-Capture bei hohen Information Ratios aufweisen.

Eine Idee, deren Zeit gekommen ist

Wir erachten systematische Investitionen in Anleihen als eine Idee, deren Zeit gekommen ist. Dank der folgenden Merkmale bieten sie eine Möglichkeit, aktiv auf attraktive, wiederholbare und unkorrelierte risikobereinigte Erträge hinzuarbeiten:

- Fundamentale Titelauswahl und -Strukturierung zahlreicher Einzelbestände

- Ein hohes Maß an Risikokontrolle, wodurch systematische Portfolios vergleichsweise weniger anfällig gegenüber starken Rückgängen sind, wenn negative Zins-, Kredit- und sonstige Ereignisse durch die Auswirkungen von Einzelfaktoren eintreten

Dank dieser Konzentration auf eine überdurchschnittliche Wertentwicklung durch die Auswahl von Einzeltiteln und strenge Risikokontrollen stellen systematische Ansätze eine gute Ergänzung der meisten traditionellen aktiven Anleihenstrategien dar und können die Diversität von Portfolios potenziell hochwirksam steigern.

Anleger sind zurzeit mit einem Umfeld konfrontiert, in dem sich die Bedingungen schnell wandeln, immer mehr Daten verfügbar sind und gewohnte Paradigmen durch das Aufkommen der KI verändert werden. Ein moderner systematischer Ansatz, der auf diese neuen Entwicklungen gestützt ist, kann nach unserer Ansicht einen objektiven, evidenzbasierten Weg hin zu konsistenteren risikobereinigten Erträgen aus festverzinslichen Anlagen aufzeigen.

Für weitere Informationen empfehlen wir Ihnen unser Weißbuch Systematic Fixed-Income Investing Comes of Age.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Dies ist eine Marketing-Anzeige. Diese Informationen werden von AllianceBernstein (Luxemburg) S.à.r.l. gegeben, einer im Luxemburger Handels- und Unternehmensregister (R.C.S.) eingetragenen Gesellschaft mit beschränkter Haftung. Luxemburg B 34 305, 2-4, rue Eugène Ruppert, L-2453 Luxemburg. AllianceBernstein S.à.r.l. unterliegt der Aufsicht durch die Aufsichtskommission des Finanzsektors (CSSF). Dies wird nur zu Informationszwecken angegeben und ist nicht als Anlageberatung oder Aufforderung zum Kauf eines Wertpapiers oder einer sonstigen Anlage zu verstehen. Die hier geäußerten Ansichten und Meinungen basieren auf unseren internen Prognosen und geben keine zuverlässigen Hinweise auf die zukünftige Marktperformance. Die Fondsanlagen können an Wert gewinnen und verlieren, und es kann vorkommen, dass die Anleger nicht den vollen angelegten Betrag zurückerhalten. Die Performances der Vergangenheit bieten keine Gewähr für zukünftige Ergebnisse.

Diese Informationen richten sich lediglich an Privatpersonen und sind nicht für die Öffentlichkeit bestimmt.

© 2024 AllianceBernstein L.P.

Jetzt weiterlesen

Dieser Inhalt ist für professionelle Anleger bestimmt. Mit Klick auf "Weiter" bestätigen Sie, dass Sie ein professioneller Anleger sind und stimmen unserer Datenschutzerklärung zu.

Weiter

Diesen Beitrag teilen: