AB: Warum der Euro-Hochzinsmarkt das Risiko lohnen könnte

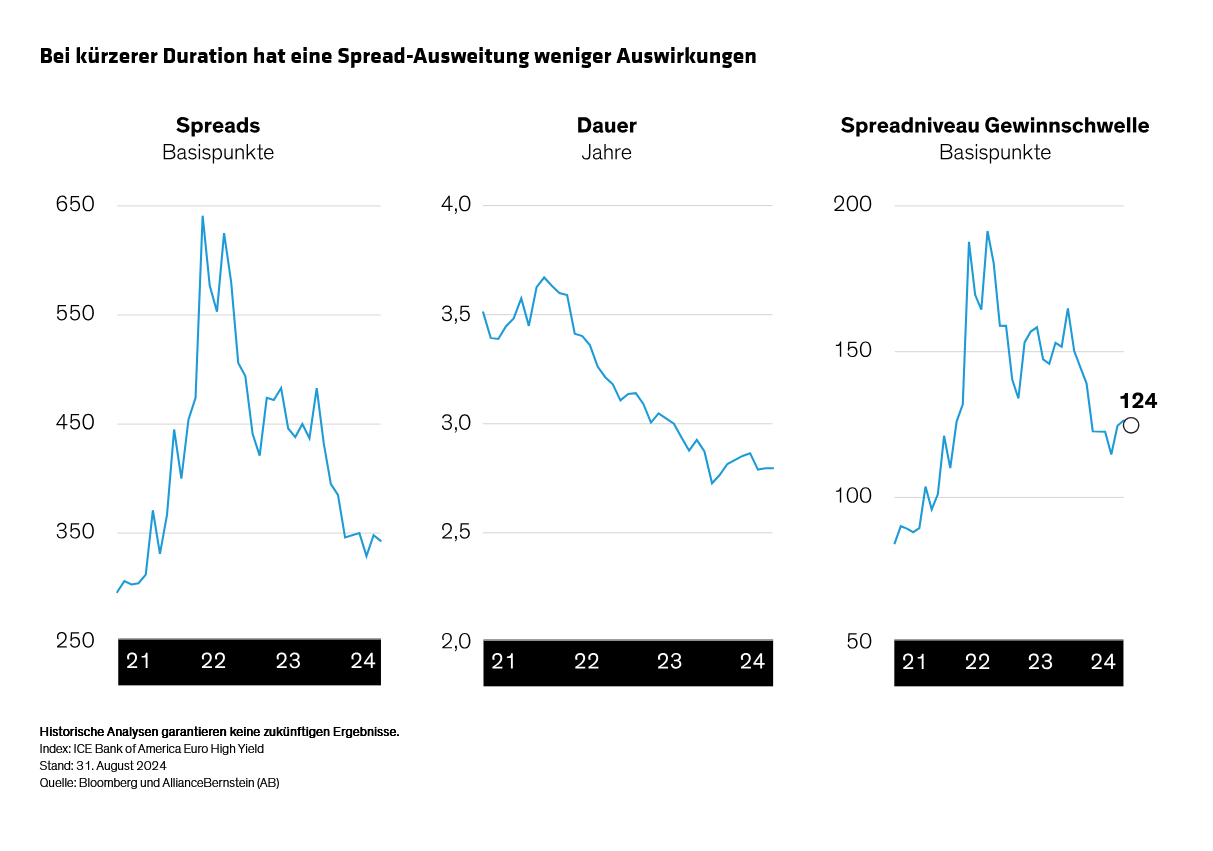

Wir denken, dass sich Anleger von engeren Spreads und anstehenden Fälligkeiten nicht vom Euro-Hochzinsmarkt abschrecken lassen sollten.

21.10.2024 | 07:32 Uhr

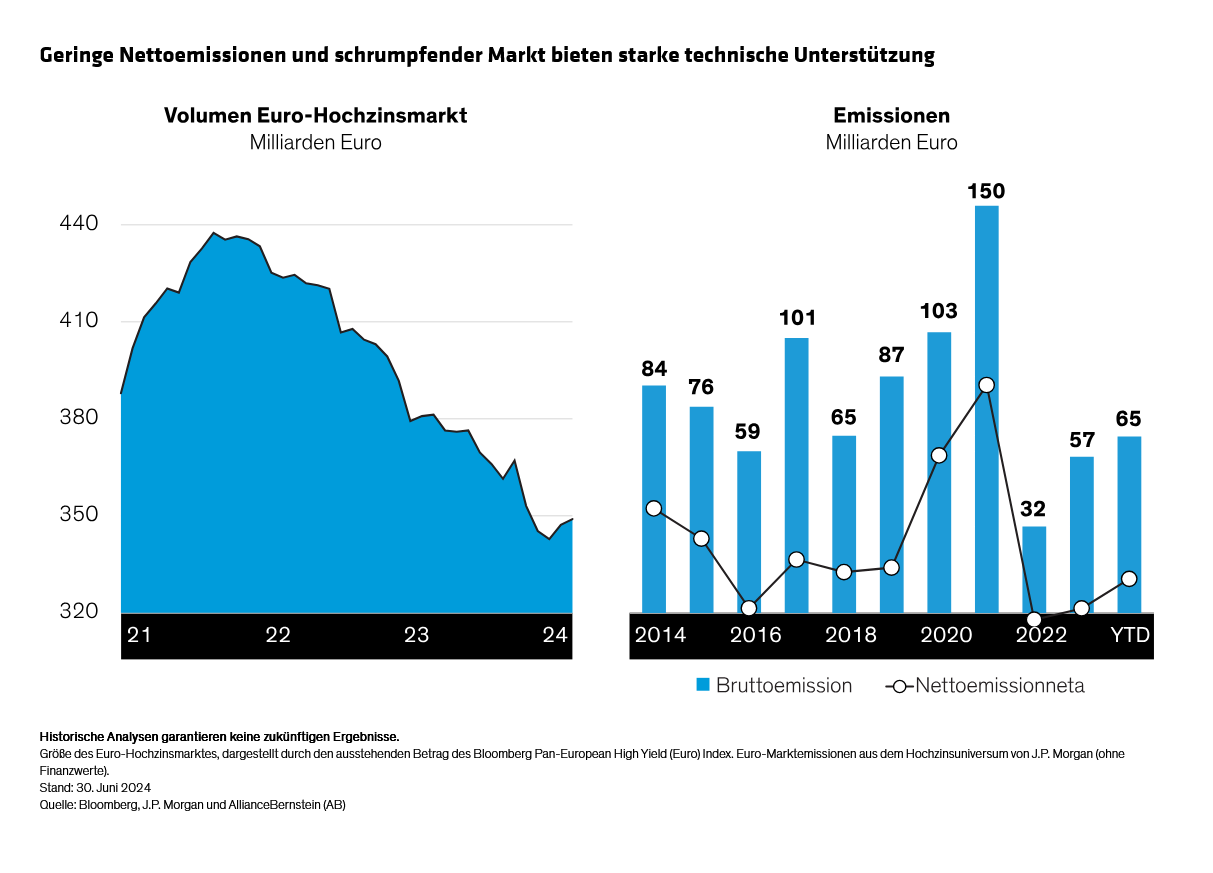

Nach zehn Jahren extrem niedriger Zinsen sehen sich europäische Unternehmen nun mit höheren Zinsen und einem verlangsamten Wachstum im Euroraum konfrontiert. Euro-Hochzinsanleihen scheinen in zweierlei Hinsicht anfällig zu sein: Die Spreads liegen am engeren Ende ihrer historischen Bandbreite, und die Emittenten müssen in den nächsten zwei Jahren einen großen Teil ihrer Gesamtverschuldung refinanzieren. Es gibt jedoch mehrere Gründe, warum wir glauben, dass diese Sorgen übertrieben sein könnten.

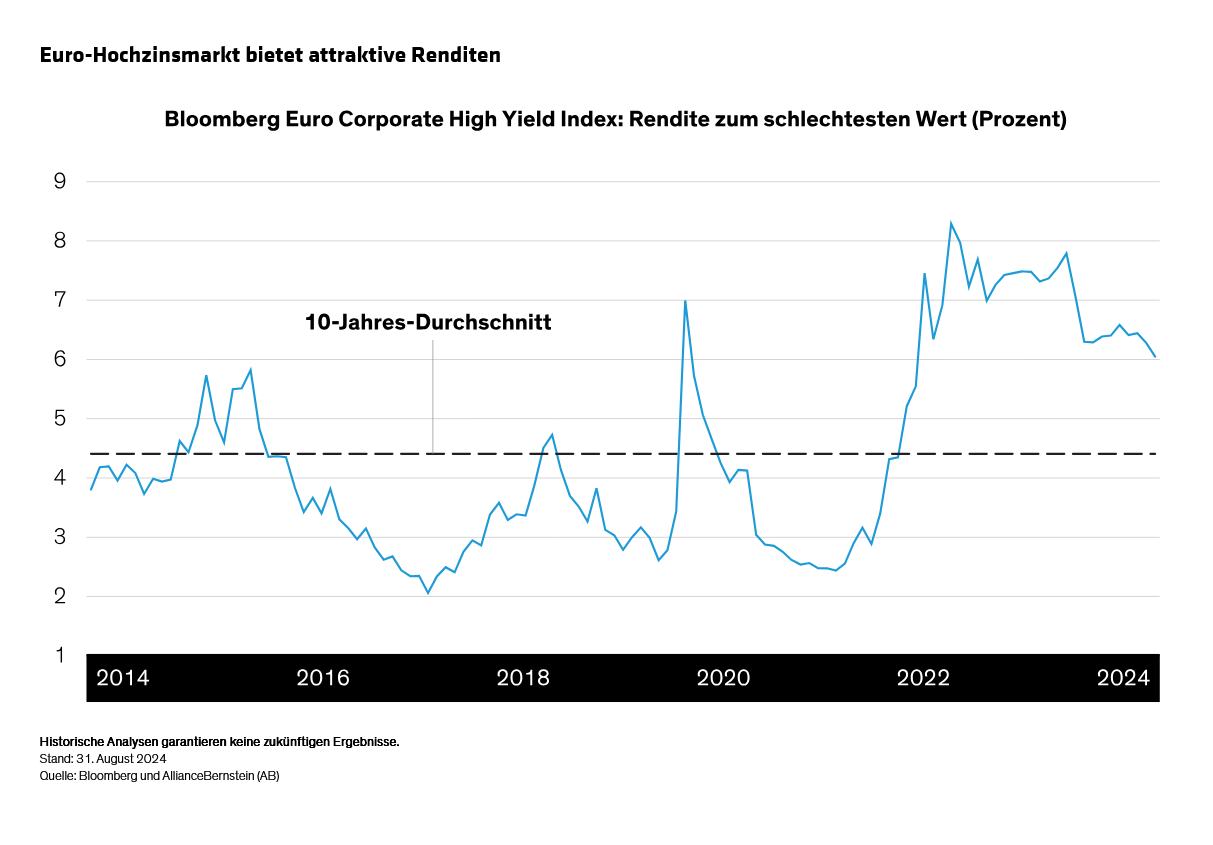

Hohe Renditen können Risiken ausgleichen

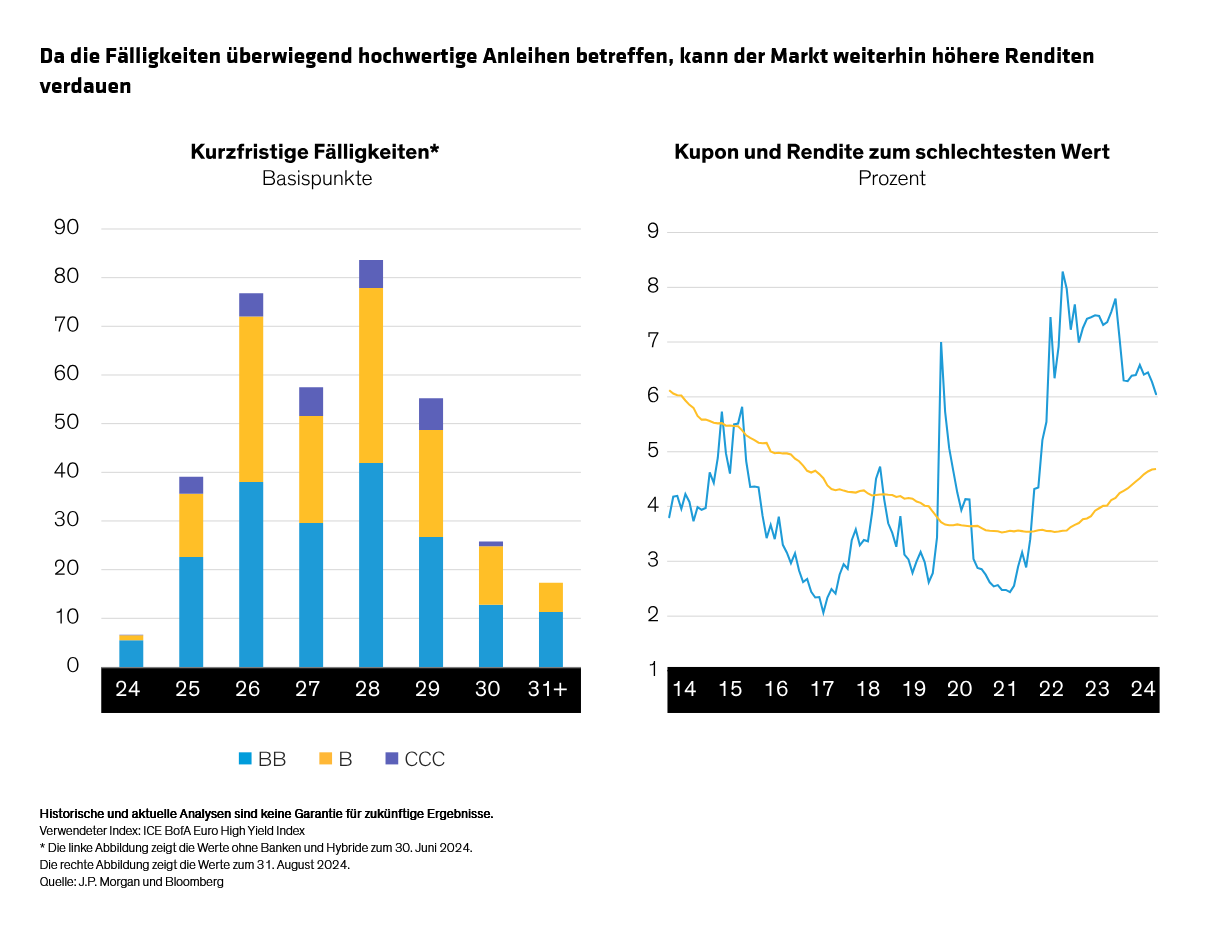

Die Inhaber von Euro-Hochzinsanleihen werden unserer Meinung nach für die Risiken gut entschädigt. Mit rund 6 % sind die Renditen im historischen Vergleich hoch (siehe Abbildung).

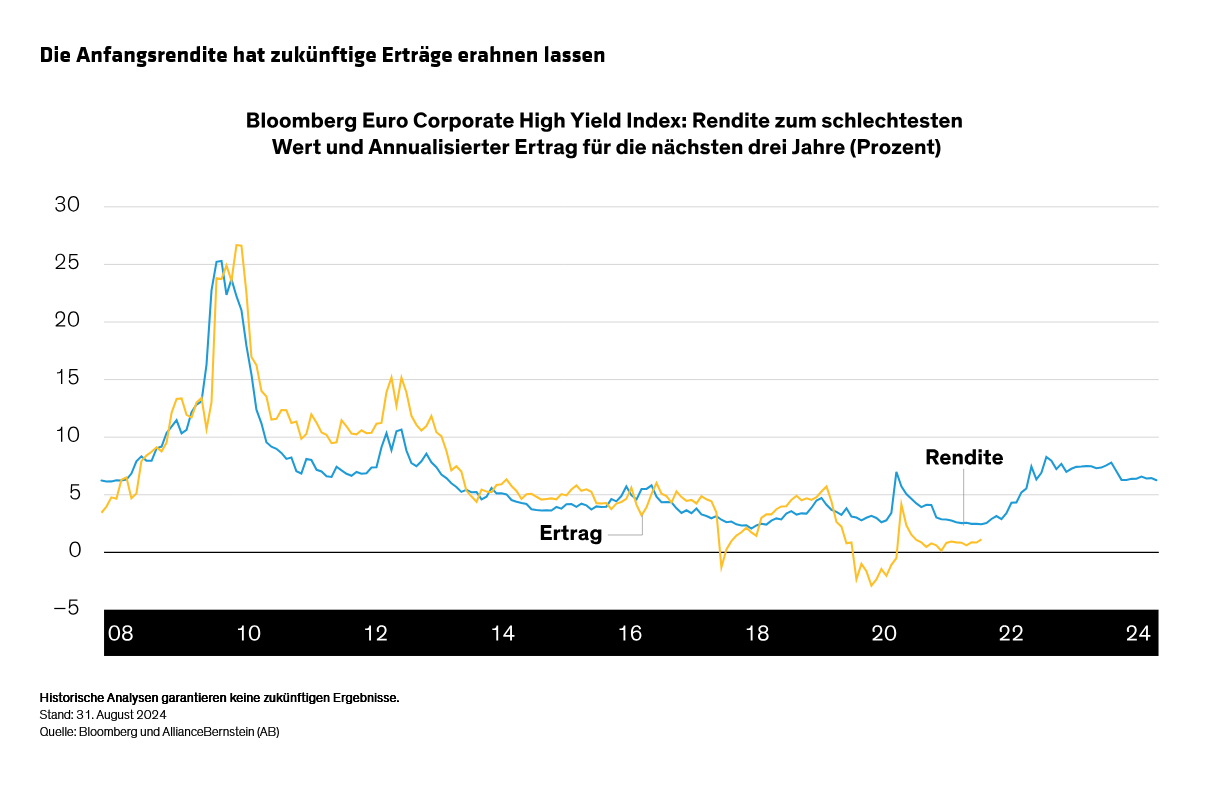

In der Vergangenheit war die Anfangsrendite ein starker Indikator für den Ertrag in den nächsten drei Jahren (siehe Abbildung). Daher erscheinen uns die aktuellen Renditen attraktiv – insbesondere angesichts der Tatsache, dass die Europäische Zentralbank (EZB) die Zinsen senkt. Wir erwarten sechs Senkungen im Jahr 2025.

Nahende Fälligkeiten sind nicht so schlimm

Während der extremen Niedrigzinsphase nutzten die Emittenten die Chance, die Laufzeiten ihrer Anleihen zu verlängern und sich zu sehr niedrigen Renditen zu refinanzieren. Infolgedessen liegt der durchschnittlich gezahlte Kupon bei nur 4,5 %, verglichen mit den heutigen Finanzierungskosten von etwa 6,0 %. Und da die Renditen weiter sinken, werden die Finanzierungskosten in der Spitze wahrscheinlich niedriger sein, als der Markt bisher erwartet hat.

Obwohl die Fälligkeiten bis 2028 zunehmen, befinden sie sich größtenteils im höherwertigen Teil des Marktes, der besser in der Lage ist, mit den gestiegenen Finanzierungskosten umzugehen (siehe Abbildung).

Zudem ist der Umfang der notleidenden Kredite gering und konzentriert sich auf den unteren B/CCC-Teil des Marktes, sodass wir nicht davon ausgehen, dass das zu einem systemischen Problem wird.

Angesichts des starken Ertragspotenzials am Euro-Hochzinsmarkt sind wir der Meinung, dass Anleger sich nicht von Sorgen abschrecken lassen sollten, die sich als übertrieben erweisen könnten.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Dies ist eine Marketing-Anzeige. Diese Informationen werden von AllianceBernstein (Luxemburg) S.à.r.l. gegeben, einer im Luxemburger Handels- und Unternehmensregister (R.C.S.) eingetragenen Gesellschaft mit beschränkter Haftung. Luxemburg B 34 305, 2-4, rue Eugène Ruppert, L-2453 Luxemburg. AllianceBernstein S.à.r.l. unterliegt der Aufsicht durch die Aufsichtskommission des Finanzsektors (CSSF). Dies wird nur zu Informationszwecken angegeben und ist nicht als Anlageberatung oder Aufforderung zum Kauf eines Wertpapiers oder einer sonstigen Anlage zu verstehen. Die hier geäußerten Ansichten und Meinungen basieren auf unseren internen Prognosen und geben keine zuverlässigen Hinweise auf die zukünftige Marktperformance. Die Fondsanlagen können an Wert gewinnen und verlieren, und es kann vorkommen, dass die Anleger nicht den vollen angelegten Betrag zurückerhalten. Die Performances der Vergangenheit bieten keine Gewähr für zukünftige Ergebnisse.

Diese Informationen richten sich lediglich an Privatpersonen und sind nicht für die Öffentlichkeit bestimmt.

© 2024 AllianceBernstein L.P.

Diesen Beitrag teilen: