XAIA Investment: Hohe Liquidität am CDS-Markt

Der Bericht zur Marktdynamik von Credit Default Swaps (CDS) zeigt, dass der CDS-Markt zwischen 2019 und Mitte 2024 robust und liquide geblieben ist, trotz wechselnder Marktbedingungen.

12.12.2024 | 05:30 Uhr

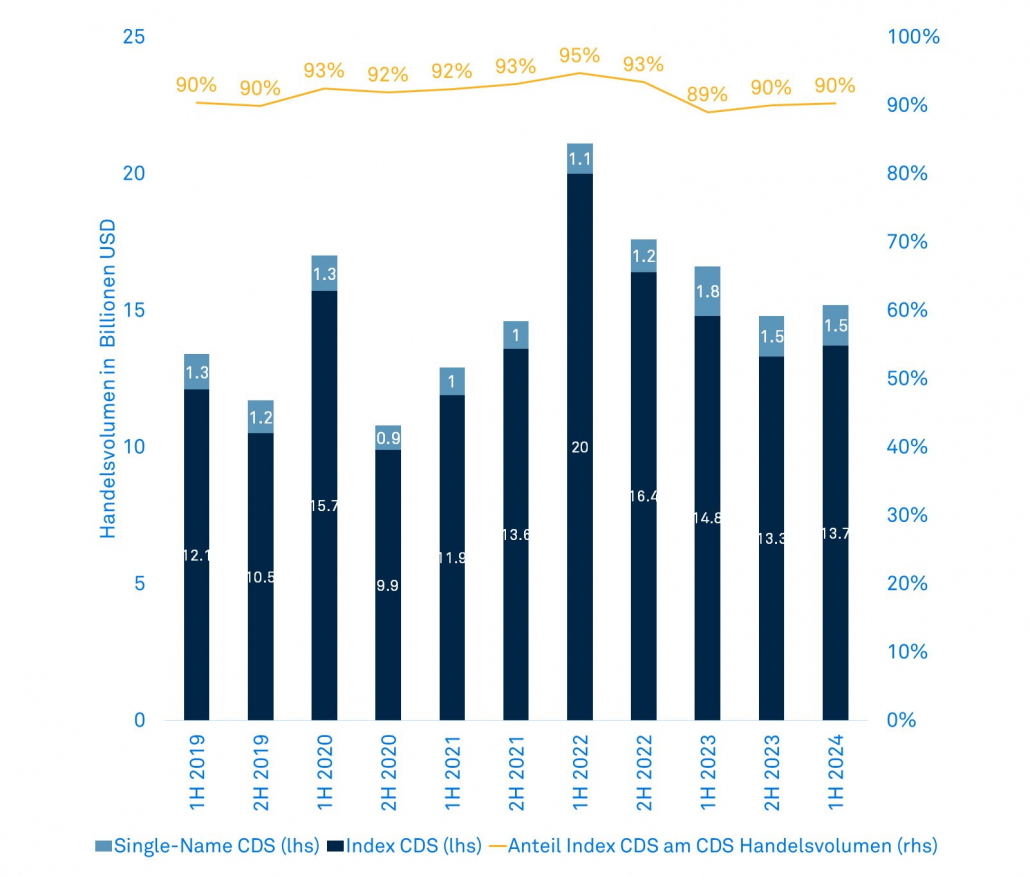

Während das Handelsvolumen 2022 mit 38,7 Billionen USD ein Hoch erreichte, hat es sich 2024 auf ein immer noch überdurchschnittliches Niveau stabilisiert. Auffällig ist, dass Index-CDS den Markt dominieren (mit einem Anteil von über 90 %), während Single-Name CDS im Jahr 2023 einen Anstieg erlebten, getrieben durch steigende Zinsen und Druck im Bankensektor.

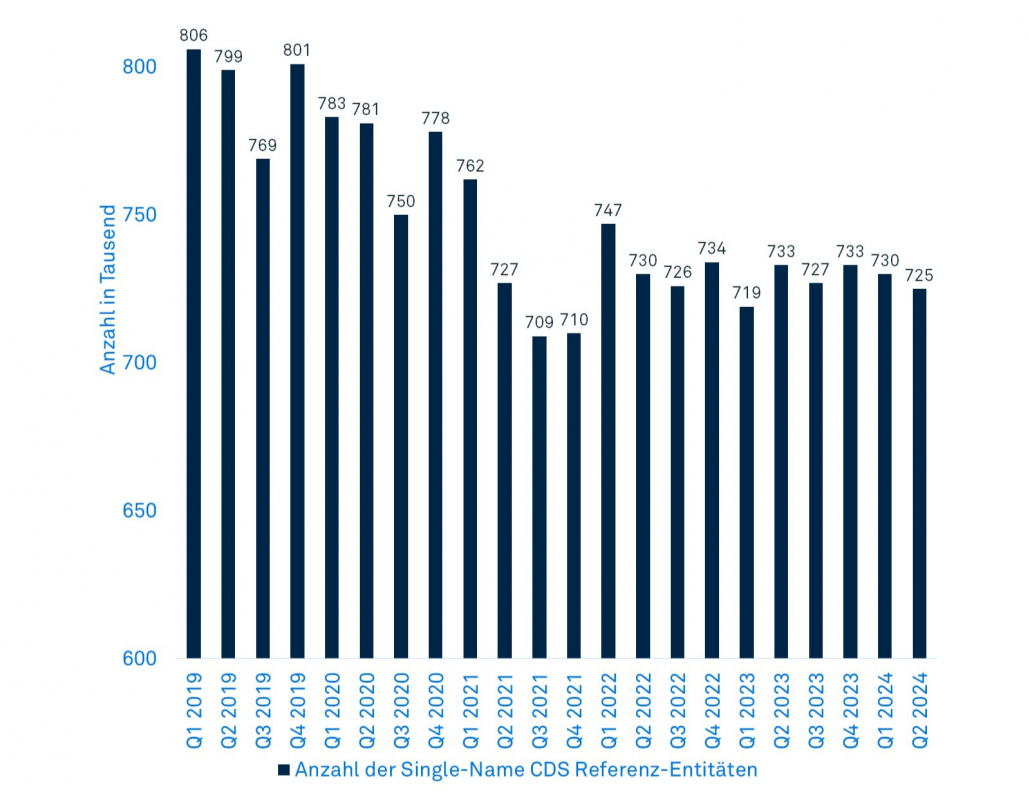

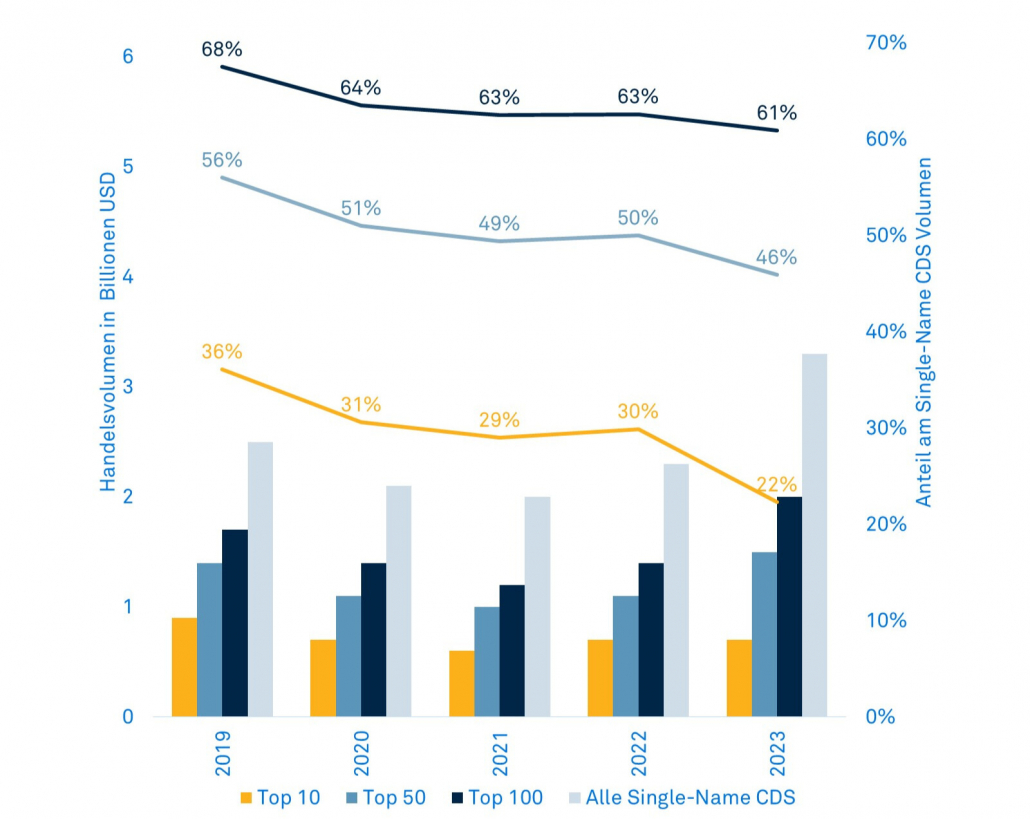

Ein bemerkenswerter Trend ist die erhöhte Diversifikation im Single-Name-Bereich: Während weniger Referenz-Entitäten gehandelt wurden, hat die Aktivität bei weniger verbreiteten Referenz-Entitäten zugenommen. Dies bietet spezialisierten Investoren Chancen, von spezifischen Risiken und Sondersituationen zu profitieren.

Ende November veröffentlichte die ISDA (International Swaps and Derivatives Association) ihre Analyse zum CDS-Markt. Dieser Bericht bietet sowohl erfahrenen CDS-Investoren als auch Neulingen einen guten Überblick über die Dynamiken am CDS-Markt.

Der Bericht bezieht sich auf den Zeitraum 1. Januar 2019 bis 30. Juni 2024; wenn von „Aktivität“ die Rede ist, dann beschreibt dies die Handelsvolumina.

In Grafik 1 ist der CDS-Gesamtmarkt (also Index-CDS und Single-Name CDS) abgebildet. Es zeichnet sich ab, dass die Handelsaktivität in 2024 vermutlich auf einem ähnlichen Niveau wie im Vorjahr sein wird. Auch wenn dies einen Rückgang gegenüber dem Jahr 2022 darstellt, als CDS in einem Nominal von 38.7 Billionen USD gehandelt wurden, so liegt das aktuell gehandelte Volumen immer noch über dem Durchschnitt der Jahre 2019 bis 2021.

Grafik 1 / Quelle: ISDA

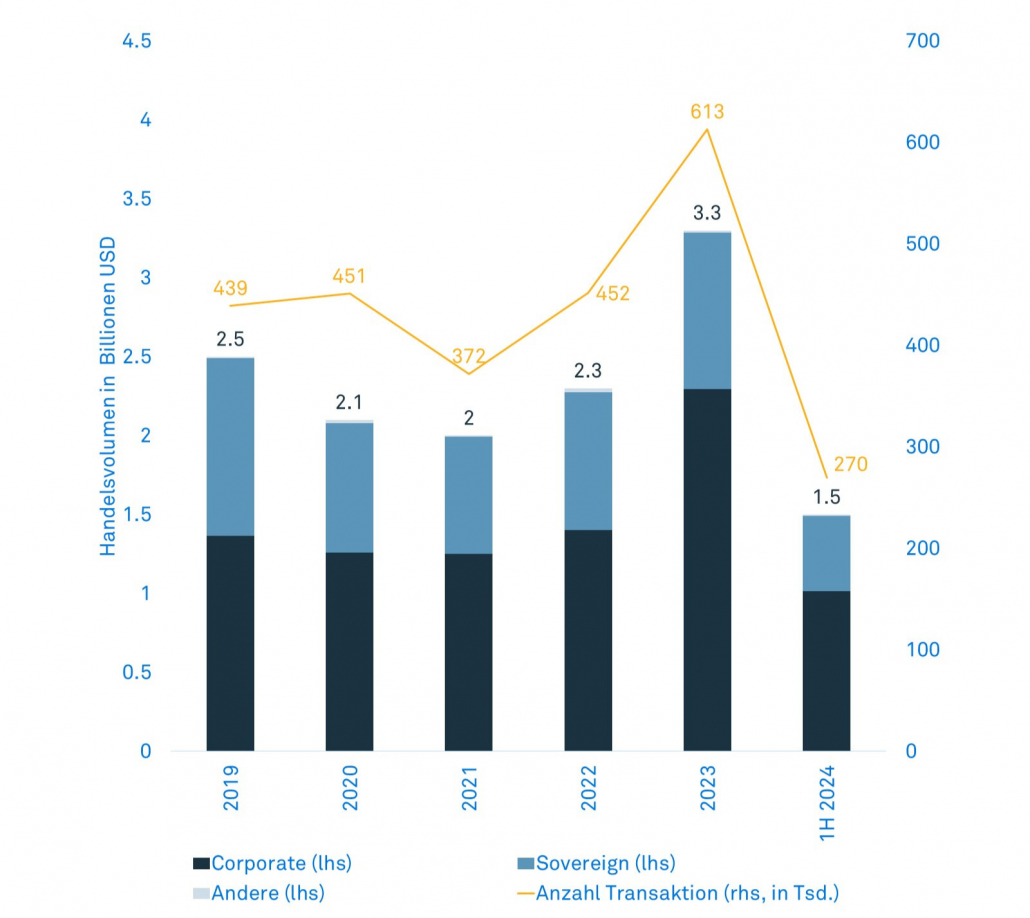

In Grafik 1 ist ebenfalls der Anteil von Index CDS am gesamten CDS-Handelsvolumen abgebildet. Dieser Anteil lag das erste Halbjahr 2022 bei 95 % und für das zweite Halbjahr bei 93 %, weshalb das erhöhte Gesamt-Handelsvolumen in diesem Jahr auf eine höhere Aktivität bei Index CDS zurückzuführen ist. Der Markt für Single-Name CDS setzt sich hauptsächlich aus CDS auf Unternehmen (Corporate) und CDS auf Staaten (Sovereign) zusammen. Erstere waren auch der Treiber für den spürbaren Anstieg der Aktivität im Jahr 2023, was in Grafik 2 abgebildet ist. Ursächlich hierfür können steigende Zinsen und der Druck auf den Bankensektor gesehen werden.

Grafik 2 / Quelle: ISDA

Auch wenn die Handelsaktivität bei Single-Name CDS im betrachteten Zeitraum angestiegen ist, ist gleichzeitig die Anzahl der Referenz-Entitäten, auf welche CDS gehandelt wurden, zurückgegangen (siehe Grafik 3). Demnach wurden im zweiten Quartal 2024 CDS auf 725 unterschiedliche Referenz-Entitäten gehandelt, während es in 2019 noch Quartale mit über 800 gab.

Grafik 3 / Quelle: ISDA

Eine weitere interessante Beobachtung kann man bei der Entwicklung der meist gehandelten Referenz-Entitäten machen. So machten die Top 10 Referenzentitäten im Jahr 2019 36 % des gehandelten Single-Name CDS-Volumens aus – dieser Anteil liegt im Jahr 2023 bei nur noch 22 %. Eine ähnliche Entwicklung ist ebenfalls für die Top 50 und Top 100 Referenz-Entitäten in Grafik 4 abzulesen. Diese Tatsache spricht für eine höhere Dispersion und deutet auf eine gestiegene Handelsaktivität auf kleineren und weniger verbreiteten Referenz-Entitäten hin.

Grafik 4 / Quelle: ISDA

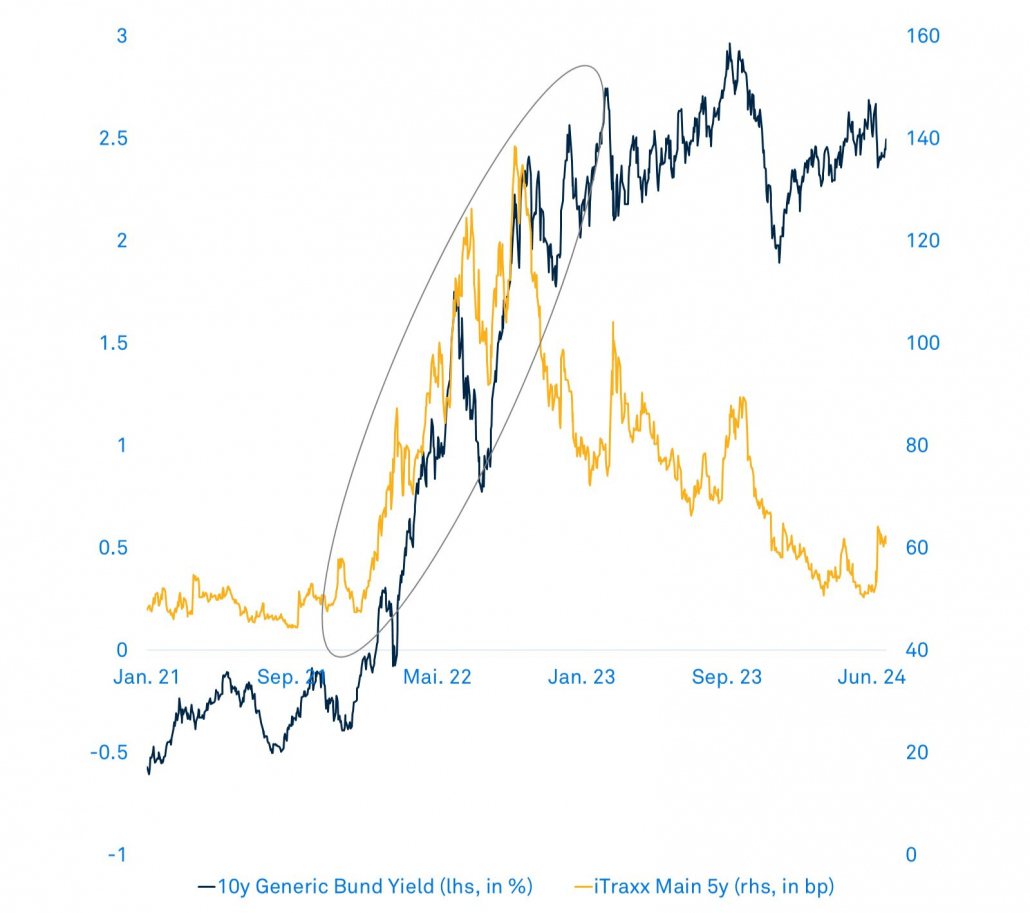

Abschließend werden die Entwicklungen der Handelsaktivität bei Index CDS und Single-Name CDS verglichen. Wie eingangs anhand von Grafik 1 gezeigt, ist das Handelsvolumen bei Index CDS im Jahr 2022 auf 36,4 Billionen USD angestiegen und im Folgejahr wieder auf 28,1 Billionen USD zurückgegangen. In Grafik 2 erkennt man den Anstieg der Handelsvolumen auf Single-Name CDS erst für das Jahr 2023. Der Grund für diesen Zeitversatz liegt darin, dass im Jahr 2022 zunehmende Inflationssorgen und damit einhergehende Zinserhöhungen seitens der Notenbanken sowie geopolitische Unsicherheiten die Nachfrage nach einer systematischen Absicherung in Form von Index-CDS erhöht haben. Dieser Zusammenhang lässt sich auch gut erkennen, wenn man bspw. die 10-jährige Bund Rendite mit dem iTraxx Main (CDS-Index referenzierend auf europäische IG-Unternehmen) ansieht – siehe Grafik 5.

Grafik 5 / Quelle: Bloomberg

Mit abnehmenden Inflationsrisiken im Jahr 2023 ging dann auch die Nachfrage nach Index-CDS als Absicherung und damit die Handelsaktivität zurück – wohingegen sich der einzelnamenspezifische Absicherungsbedarf konkretisiert und zu einer Erhöhung der Volumina bei Single-Name CDS geführt hat.Die Entwicklungen im CDS-Markt zeigen, dass dieser nach wie vor sehr liquide ist und offensichtlich von vielen Investoren genutzt wird, um ihr Kreditrisiko sowohl gegen systemische als auch Einzelnamen-spezifische Risiken abzusichern bzw. derivativ Kreditrisiko aufzubauen. Auf der anderen Seite nehmen Sondersituationen wie bspw. bei Atos zu, welche v.a. von darauf spezialisierten Investoren genutzt werden. Dies zeigt, dass der CDS-Markt nach wie vor unterschiedlichsten Investoren interessante Möglichkeiten bietet, ihre Investment-Strategien umzusetzen.

Fazit für die XAIA-Fonds

Die Entwicklungen im CDS-Markt unterstreichen die große Bedeutsamkeit des Marktsegments – auch im Single-Name Bereich – was für die von XAIA gemanagten Fonds, die auf marktneutrale Strategien setzen, eine wichtige Voraussetzung darstellt.

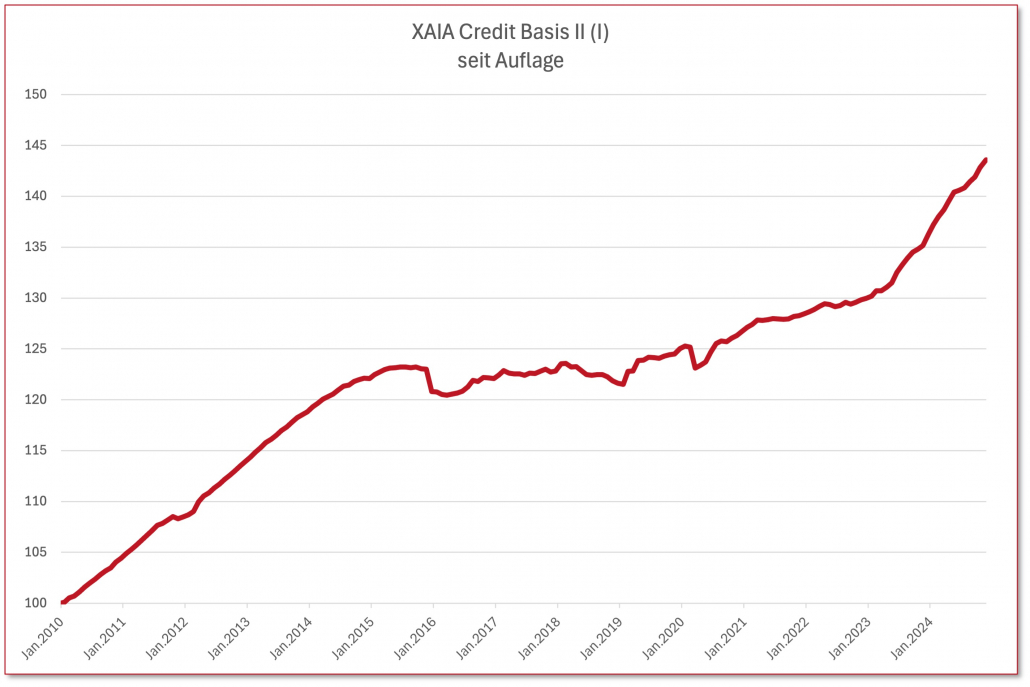

Grafik 6 / Quelle: Morningstar

Die im XAIA Credit Basis II umgesetzte Strategie der Bond-CDS-Basis nutzt Einzelnamen-CDS, um Anleihe-Investments vollumfänglich gegen Kreditausfälle abzusichern. Die hohe Liquidität im CDS-Markt unterstützt die Flexibilität und Diversifikation dieser Anlagestrategie. Der Fonds verzeichnet seit Jahresbeginn eine Performance von 5,29 % (Stand: 30.11.2024) und liegt somit erneut über dem avisierten Ertragsziel von 3-Monats-Euribor + 1,5 %. Auch für das kommende Jahr kann davon ausgegangen werden, dass dieser Performance-Pfad fortgesetzt wird.(Von Nadja Ferger, XAIA Investment GmbH)

XAIA Anlagestrategie im Erklärvideo (YouTube)

Fonds:

XAIA Credit Basis II –

LU0462885301 / LU0946790796

XAIA Credit Debt Capital –

LU0644384843 (I) / LU0946790952Gesellschaft:

XAIA Investment GmbH

Diesen Beitrag teilen: