abrdn: Europäische Wohnimmobilien - Zeit, ein wenig zu leben

Wie sieht die Zukunft des europäischen Wohnsektors aus? Wir diskutieren die Chancen.

12.08.2024 | 07:10 Uhr

Jetzt, da die Zinssätze ihren Höchststand hinter sich gelassen haben und sich die Immobilienbewertungen stabilisieren, ist unserer Meinung nach der richtige Zeitpunkt gekommen, um einen neuen Blick auf den Wohnsektor zu werfen. Im Zuge einer Preiskorrektur in der gesamten Assetklasse und auf der Grundlage der zugrunde liegenden Performance-Charakteristiken des Sektors wird der europäische Wohnimmobilienmarkt wieder attraktiver für Anleger. Aufgrund seiner Widerstandsfähigkeit, inflationsgebundenen Cashflows, konsistenten risikobereinigten Renditen und eines wachsenden Anlageuniversums gibt es für Anleger genügend Gründe, sich erneut mit den Chancen und Möglichkeiten des Sektors zu befassen.

Neben unseren anderen jüngsten Veröffentlichungen, die sich mit der Erschwinglichkeit von Mieten, europäischem Studentenwohnen (in Englisch) und unserem detaillierteren Überblick über den europäischen Wohnungsmarkt (in Englisch) befassen, soll dieser Beitrag zusammenfassen, warum Wohnen heute als der von Investoren bevorzugte Sektor in Europa gilt.

Wir sind der Meinung, dass es an der Zeit ist, einen neuen Blick auf den Wohnsektor zu werfen.

Charakteristiken des Wohnsektors

In den vergangenen zwei Jahrzehnten waren europäische Wohnimmobilien ein attraktiver Sektor für Immobilieninvestments, der andere Sektoren in Bezug auf die risikobereinigten Renditen übertraf. Nach Angaben von MSCI erzielten europäische Wohnimmobilien zwischen 2001 und 2023 eine jährliche Rendite von 7,2 % und wiesen dabei zugleich die geringste Volatilität in Bezug auf die Gesamtrendite aller Immobiliensektoren auf. Die Widerstandsfähigkeit des europäischen Wohnens zeigte sich besonders während der Covid-19-Pandemie. Unsere eigenen Daten zeigen, dass die Mieteinnahmen nur um 3 % zurückgingen, verglichen mit z.B. 15 % bei Einzelhandelsimmobilien. Die jüngste Korrektur des Immobilienmarktes hat jedoch auch die Wohnimmobilien nicht verschont, deren Werte als Reaktion auf das höhere Zinsumfeld fielen. Gewerbeimmobilien waren jedoch viel stärker betroffen.

Widerstandsfähigkeit sollte auch in Zukunft ein wesentliches Merkmal sein. Der Wohnsektor sieht sich weit weniger negativen Einflüssen durch flexibles Arbeiten, E-Commerce, Automatisierung oder operative Obsoleszenz durch technologischen Wandel ausgesetzt. Wir werden immer Bäder, Küchen, Wohnräume und ein Bett zum Schlafen brauchen. Langfristige Entscheidungen im Bereich der privaten Immobilien müssen durch die Überzeugung von der Relevanz der zugrundeliegenden Nutzung der Gebäude für die absehbare Zukunft gestützt werden. Der Wohnbereich hat von allen Immobiliensektoren den klarsten und einfachsten langfristigen Nutzungshorizont. Deshalb steht er bei den Investoren ganz oben auf der Kaufliste.

Wohnimmobilien haben von allen Sektoren den klarsten und einfachsten langfristigen Nutzungshorizont. Deshalb steht er bei den Investoren ganz oben auf der Kaufliste.

Gesamterträge und Risikomerkmale in den verschiedenen Immobiliensektoren

Quelle: MSCI Pan-European Index, abrdn Juni 2024

Wachsendes Anlageuniversum

Wir sind der Meinung, dass die Größe des institutionell investierbaren europäischen Wohnimmobilien-Universums eine kritische Masse erreicht hat, um paneuropäische Wohnstrategien zu fördern. Mit geschätzten 1,5 Billionen Euro machen Wohnimmobilien einen überraschenden Anteil von 36 % des gesamten europäischen Immobilienmarktes aus, in den investiert werden kann. JLL schätzt, dass in den sieben größten deutschen Städten fast 20.000 neue Wohnungen durch die Umwandlung von Büro- in Wohnimmobilien entstehen werden. Dies unterstreicht die zunehmende Bedeutung und den Umfang des Sektors als Teil des breiteren Immobilienmarktes.

Die Investitionen in den europäischen Wohnsektor sind in den letzten zehn Jahren erheblich gestiegen und haben das Interesse grenzüberschreitender und institutioneller Anleger geweckt. Im Jahr 2024 wurden 16,5 Mrd. EUR in diesen Sektor investiert, was 23 % aller Immobilieninvestments in Europa entspricht und den höchsten Anteil aller Sektoren darstellt. Auch innerhalb der Region ist eine zunehmende Dynamik zu beobachten. Im Jahr 2013 entfielen 50 % der gesamten Wohninvestments in Europa auf Deutschland. Im laufenden Jahr ist der Anteil Deutschlands auf nur noch 20 % gesunken, wobei das Vereinigte Königreich, Frankreich, Schweden, die Niederlande und Spanien einen wachsenden Anteil des Kapitals auf sich vereinen.

Mit Blick auf die Zukunft zeigen Umfragen über die Investitions-Absichten der Investoren, dass sie in den nächsten 12 Monaten den Wohnsektor bevorzugen wollen. Dies deutet darauf hin, dass der Sektor weiter wachsen und sich von seinem Marktanteil dem reiferen US-Markt annähern wird.

Und es wird noch mehr Wachstum geben. In der Definition des Begriffs "Living" schließen wir aufstrebende Untersektoren ein, wie Studentenwohnheime, Seniorenwohnheime, Serviced Apartments, Einfamilienhausvermietungen und Co-living. Alle diese Bereiche weisen eine starke Grundnachfrage auf, die den privaten Mietsektor und die "Build-to-Rent"-Segmente weiter ergänzt. In der Studie „Emerging Trends in Real Estate Europe 2024“ von PWC machen diese Teilbereiche des Wohnens fünf der zehn von Investoren bevorzugten Segmente aus. Das Vereinigte Königreich, Frankreich, Spanien und die nordischen Länder bieten besonders gute Möglichkeiten in diesen zusätzlichen Teilsektoren des Wohnens, was die potenzielle Breite der Wohnstrategien in ganz Europa weiter erhöht.

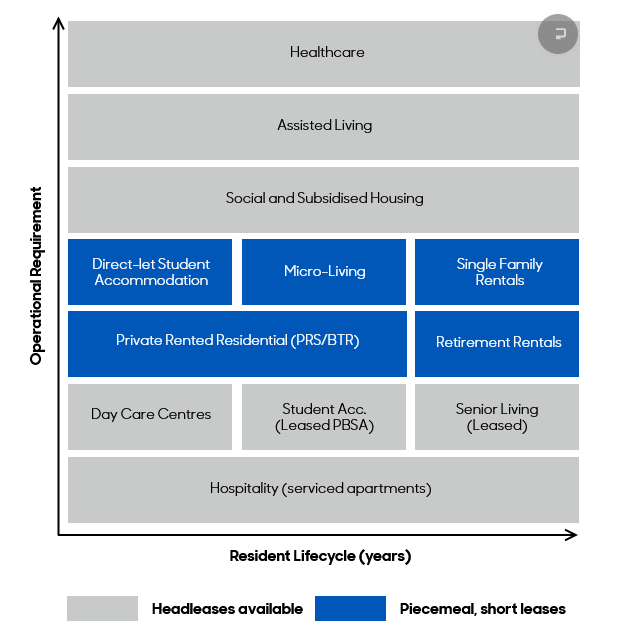

Investierbare Living- Subsektoren im Lebenszyklus und ihre indikative operative Intensität

Source: abrdn, June 2024

PBSA = Purpose Built Student Accommodation

Dieses Wachstum hat jedoch nicht nur das Expansionspotenzial für spezialisierte Wohnimmobilienfonds auf dem gesamten Kontinent gefördert. Auch institutionelle Produkte, die in der Regel in rein gewerbliche Sektoren investieren, erhöhen ihr Engagement in Wohnimmobilien. Im Jahr 2023 entfielen 14 % des paneuropäischen MSCI-Immobilienfonds-Index auf Wohnimmobilien (5,6 % im Jahr 2019), womit sie nur knapp hinter dem Einzelhandel mit 15 % liegen.

Nachfrage- und Angebotsdynamik

Wichtige Nachfragetreiber wie die eingeschränkte Erschwinglichkeit von Wohneigentum, Urbanisierung, Nettozuwanderung und andere demografische Veränderungen beleben den Sektor weiterhin. Es wird erwartet, dass die europäischen Städte zwischen 2022 und 2035 im Durchschnitt um 6 % wachsen werden, während der Neubau von Wohnungen in den nächsten zwei Jahren um 10 % zurückgehen wird. Die Leitindikatoren befinden sich auf einem niedrigen Niveau, wobei die Daten aus Deutschland symptomatisch für den gesamten europäischen Markt sind. Den Daten des Münchner IFO-Indikators zufolge haben sich die deutschen Bauunternehmen seit fast 25 Jahren nicht mehr so negativ über die zukünftige Entwicklung geäußert. Sie planen den schnellsten Personalabbau seit der globalen Finanzkrise, während die Kapazitätsauslastung (ein Maß für die Auslastung der Auftragsbücher) auf dem niedrigsten Stand seit über 10 Jahren liegt. Die sinkenden Aussichten für neue Angebote sind angesichts des steigenden Bedarfs erschütternd.

Die daraus resultierende Herausforderung der Erschwinglichkeit von Wohnraum birgt Risiken, die Investoren verstehen und bewältigen müssen. Sowohl die Indexierung der Mieten als auch das Wachstum der Mieten auf dem freien Markt erreichten 2022 zweistellige Werte, während die Gesamtmieten in ganz Europa bis zum ersten Quartal 2024 um weitere 7 % stiegen. Regulatorische Reaktionen auf diesen Mietdruck spielen ebenfalls eine entscheidende Rolle bei der Gestaltung der Investitionslandschaft, wobei sich diese Maßnahmen als nachteilig auf das Angebot ausgewirkt haben. Eine Diversifizierung über mehrere Länder hinweg ist eine Möglichkeit für Anleger, ihre Abhängigkeit von politischen Veränderungen in einem bestimmten Markt zu verringern. Sie können sich auch auf das mittlere Marktsegment oder das preisgedämpfte Wohnen konzentrieren, wobei das Verhältnis von Miete zu Haushaltseinkommen 30 bis 40 % nicht überschreiten sollte.

Die Bedeutung von Qualität und Nachhaltigkeit

Nachhaltigkeit und Energieeffizienz sind zu einem zentralen Thema geworden, das den Wert von Immobilien und Investmentsentscheidungen beeinflusst. Das EU Building Stock Observatory (BSO) schätzt, dass 38 % der Wohnungen im Zeitraum vor 1970 gebaut wurden, und nur 12 % dieses Anteils modernisiert wurden, um die Klimaziele zu erreichen. Angesichts der immer näher rückenden Dekarbonisierungsfristen verändern regulatorische Entwicklungen, die die Energieeffizienz fördern, die Investitionskriterien. Nachhaltigkeit ist jetzt ein entscheidender Faktor für die künftige Performance.

Man denke nur an die neue Kohlendioxidsteuer, die von der deutschen Bundesregierung 2023 eingeführt wurde und die einen höheren Anteil der CO2 auf Vermieter von weniger effizienten Gebäuden abwälzt. Um die Emissionen auszugleichen, müssen Kohlenstoffeinheiten gekauft werden. Die Kosten für diese Einheiten sind derzeit festgelegt, aber es ist eine schrittweise Erhöhung bis 2025 geplant, bevor sie dann an den Börsen gehandelt werden, wo die Preisgestaltung sehr viel unsicherer sein wird. In einem Sektor, in dem die Maximierung des Nettobetriebseinkommens durch Kostenkontrolle der Schlüssel zum Erfolg ist, werden Steuern auf schwächere Gebäude die Bedeutung von Qualität und Nachhaltigkeit als Leistungsfaktoren weiter erhöhen.

Die regulatorischen Entwicklungen zur Förderung der Energieeffizienz verändern die Investitionskriterien. Nachhaltigkeit ist jetzt ein entscheidender Faktor für die künftige Performance.

Abschließende Gedanken...

Der Wohnsektor ist zwar ein widerstandsfähiger Immobiliensektor, aber wir glauben, dass er zum jetzigen Zeitpunkt des Immobilienzyklus eine überzeugende Investmentmöglichkeit darstellt. Der Wohnsektor zeichnet sich durch langfristige strukturelle Nachfragetreiber, ein geringes Angebot, Wachstumspotenzial und differenzierte Fundamentaldaten in den einzelnen Teilsektoren aus. Im Zuge der Marktentwicklung werden anpassungsfähige Strategien, die der Nachhaltigkeit Vorrang einräumen und auf den Erschwinglichkeitsdruck reagieren, wahrscheinlich der Schlüssel zu einem langfristigen Anlageerfolg sein.

Risikohinweis

Investitionen beinhalten Risiken. Der Wert von Anlagen und die daraus entstehenden Erträge können sowohl fallen als auch steigen, und es ist möglich, dass ein Investor weniger als den investierten Betrag zurückerhält. Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf zukünftige Ergebnisse zu.

Copyright © abrdn plc 2021-2024. All rights reserved.abrdn plc is registered in Scotland (SC286832) at 1 George Street, Edinburgh, EH2 2LL.

Diesen Beitrag teilen: