Franklin Templeton: Börsennotierte Infrastruktur - Chancen vor dem Hintergrund globaler Veränderungen wahrnehmen

In einer Zeit rasanten technologischen Fortschritts und zunehmender Fokussierung auf Nachhaltigkeit bietet Infrastruktur wichtige Anlagechancen. Erfahren Sie mehr von ClearBridge Investments.

01.10.2024 | 10:10 Uhr

Die wichtigsten Erkenntnisse

- Infrastrukturinvestitionen unterstützen den technologischen Fortschritt und die Umstellung auf saubere Energien.

- Infrastrukturanlagen können stabile Erträge und Portfoliodiversifizierung bieten.

- Durch niedrigere Zinsen werden Infrastrukturprojekte attraktiver.

Die Welt befindet sich im Umbruch: Technologische Fortschritte wie künstliche Intelligenz (KI) werden das tägliche Leben verändern. Gleichzeitig bleibt das Streben nach einer sauberen und sicheren Zukunft sowohl für Regierungen als auch für Bevölkerungen eine wichtige Priorität.

Zur Unterstützung dieser weitreichenden Veränderungen muss Infrastruktur weiterentwickelt und ausgebaut werden, was einzigartige Investitionsmöglichkeiten bietet. Neben den grundsätzlichen Vorteilen börsennotierter Infrastrukturanlagen – wie stabile Dividenden, Diversifizierung und Inflationsschutz – spricht heute vieles dafür, diesen Sektor in Betracht zu ziehen.

Die einzigartigen Merkmale, die für börsennotierte Infrastruktur sprechen

Börsennotierte Infrastruktur deckt wichtige Sektoren ab, darunter regulierte Versorger (Wasser, Strom, Gas, erneuerbare Energien) und nutzungsabhängige Anlagen (Schienenverkehr, Straßen, Flughäfen, Kommunikation, Häfen). Diese Anlagen sind für die Wirtschaftstätigkeit von zentraler Bedeutung und bieten aufgrund ihrer einzigartigen Merkmale ein attraktives Investitionspotenzial.

Die Attraktivität börsennotierter Infrastruktur liegt in ihrer Fähigkeit, stabile Ertragsströme zu generieren. Ausschlaggebend dafür ist das stetige Wachstum der zugrunde liegenden Anlagen, das regelmäßige Dividendenausschüttungen ermöglicht, die häufig über der Inflationsrate liegen. Aufgrund dieser Ertragsstabilität sind sie oftmals eine attraktive Wahl für Anleger, die bei wechselhaften wirtschaftlichen Bedingungen zuverlässige Renditen erzielen wollen.

Börsennotierte Infrastrukturanlagen bieten darüber hinaus wertvolle Diversifizierungsvorteile in Anlageportfolios. Sie zeigen eine geringe Korrelation mit traditionellen Anlageklassen wie Aktien und Anleihen und können die Stabilität des Gesamtportfolios erhöhen. Diese Widerstandsfähigkeit beruht darauf, dass Infrastrukturdienste von wesentlicher Bedeutung sind und die Nachfrage über Konjunkturzyklen hinweg stabil bleibt.

Außerdem ist der Umsatz von Infrastrukturanlagen häufig an die Inflation gekoppelt, sodass sie eine natürliche Absicherung gegen steigende Preise darstellen. Dadurch gewinnt der Sektor in Zeiten wirtschaftlicher Ungewissheit und Inflationsdrucks an Attraktivität.

Wichtige Trends nutzen

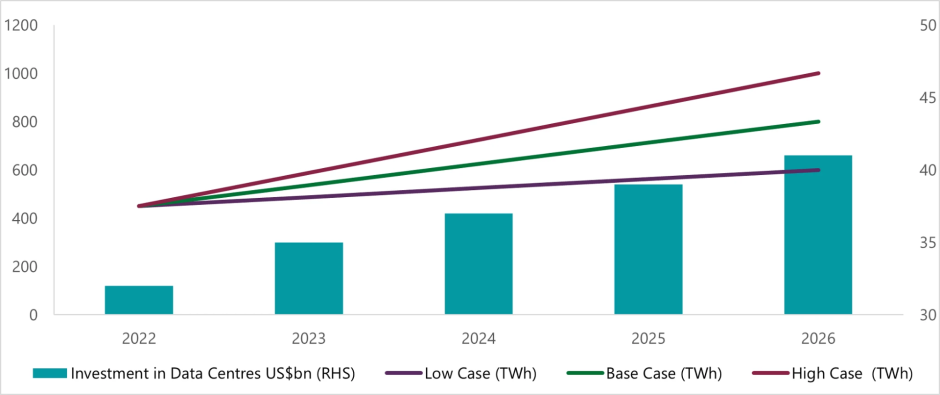

Neben diesen grundlegenden Vorteilen bietet Infrastruktur eine einzigartige Gelegenheit, von wichtigen Trends zu profitieren, die unsere Welt umgestalten. Das rasante Wachstum der KI verursacht einen beispiellosen Energiebedarf. In den nächsten fünf Jahren werden Verbraucher und Unternehmen voraussichtlich doppelt so viele Daten erzeugen wie in den letzten zehn Jahren. Um diese Entwicklung zu unterstützen, wollen große Technologieunternehmen 1 Bio. USD in Rechenzentren investieren, was den Energiebedarf erheblich steigern wird.

- In den nächsten fünf Jahren werden Verbraucher und Unternehmen voraussichtlich doppelt so viele Daten erzeugen wie in den letzten zehn Jahren.

- Große Technologieunternehmen werden in den nächsten fünf Jahren schätzungsweise 1 Bio. USD in Rechenzentren investieren.

- Es wird erwartet, dass der weltweite Strombedarf in den nächsten drei Jahren mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 14 % zunehmen wird.

- Racks in KI-Rechenzentren könnten siebenmal mehr Strom benötigen als herkömmliche Rechenzentrums-Racks, was die CAGR für den Strombedarf im hohen Szenario auf fast 20 % ansteigen lässt.

- Die weltweiten Investitionen in Rechenzentren dürften bis 2026 mit einer CAGR von 5 % auf 41 Mrd. USD zulegen.

Abbildung 1: Globale Stromnachfrage für Rechenzentren führt zu Investitionen

Quellen: Internes Research, McKinsey, 2024. Formel und Berechnung der durchschnittlichen jährlichen Wachstumsrate (Compound Annual Growth Rate, CAGR): Die CAGR ist die Rendite, die erforderlich wäre, damit der Anfangsbetrag einer Geldanlage auf den Endbetrag anwächst, unter der Annahme, dass die Gewinne am Ende jeder Periode des Anlagezeitraums wieder angelegt werden.

Ein weiterer wichtiger Trend ist die Umstellung auf saubere Energie. Infrastruktur ist von entscheidender Bedeutung für die Nutzung erneuerbarer Energiequellen, die schrittweise Stilllegung umweltschädlicher Kraftwerke, den Ausbau der Energienetze und die Umstellung auf sauberere Kraftstoffe wie Wasserstoff. Diese Maßnahmen sind für die Erreichung der globalen Dekarbonisierungsziele unerlässlich.

Um diese Veränderungen zu unterstützen, sind erhebliche Investitionen in die Netzinfrastruktur erforderlich. Dazu gehören die Aufrüstung veralteter Systeme, die Verbesserung der Ausfallsicherheit zum Schutz vor Risiken und die Neuausrichtung der Lieferketten, um näher am eigenen Standort zu sein. Erwartungen zufolge wird der weltweite Strombedarf in den nächsten drei Jahren mit einer jährlichen Wachstumsrate von 14 % zunehmen, was beträchtliche Investitionen erfordert. Die Investitionen in Rechenzentren werden voraussichtlich jährlich um 5 % wachsen und bis 2026 auf 41 Mrd. USD klettern.1 Infrastruktur spielt eine entscheidende Rolle, wenn es darum geht, diesen Energie- und Investitionsbedarf effizient zu decken.

Die Stärke von Infrastruktur liegt in ihrer Fähigkeit, sich diesen großen Trends anzupassen und sie zu unterstützen, womit sie eine stabile und attraktive Anlage darstellen kann. Da der Sektor die Fortschritte der KI nutzt, sich zu sauberer Energie verpflichtet und in eine starke Netzinfrastruktur investiert, halten wir ihn für gut positioniert, um in der sich verändernden Wirtschaftslandschaft Erfolg zu haben.

Die Auswirkungen sinkender Zinsen

Ein weiterer Impuls für Infrastruktur könnte in Form von niedrigeren Zinsen kommen. Vor Kurzem senkte die Europäische Zentralbank (EZB) erstmals seit fünf Jahren die Zinsen, und weitere große Zentralbanken dürften ihrem Beispiel folgen. Geringere Zinsen vermindern die Finanzierungskosten für globale Infrastrukturprojekte und machen sie für Anleger zunehmend attraktiv.

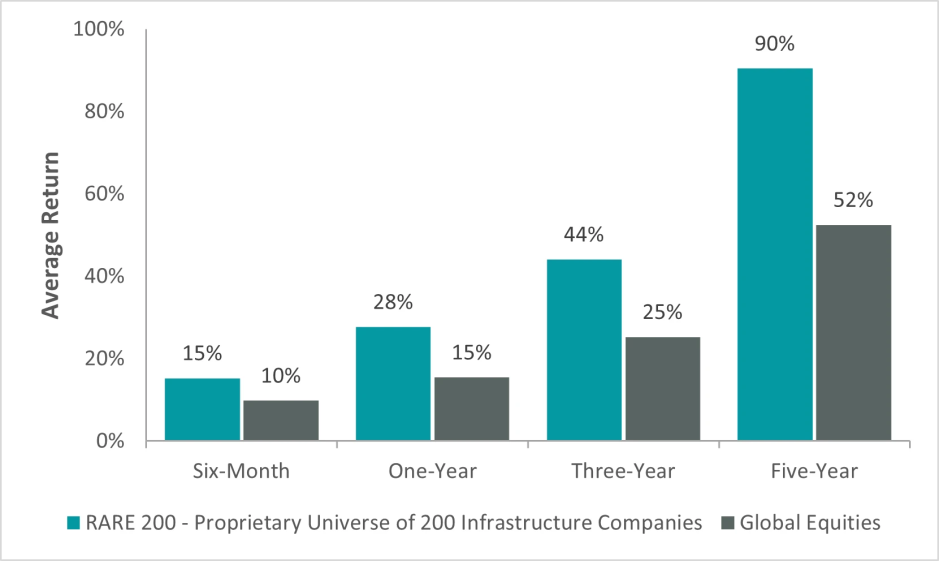

In der Vergangenheit haben globale börsennotierte Infrastrukturwerte nach Zinssenkungen der US-Notenbank (Fed) robuste Renditen erzielt und den breiteren globalen Aktienmarkt beständig übertroffen. Dieser Trend unterstreicht die Attraktivität von Infrastruktur in einem sich verändernden makroökonomischen Umfeld.

Abbildung 2: Wertentwicklung nach der letzten Zinsanhebung der Fed

Quellen: Internes Research von ClearBridge, Mai 2024, MSCI. Die Wertentwicklung der Vergangenheit ist kein Indikator für die zukünftigen Renditen.

- Diese Abbildung zeigt die durchschnittliche 6-Monats-, 1-Jahres-, 3-Jahres- und 5-Jahres-Performance von Infrastrukturanlagen nach der letzten Zinserhöhung der Fed vor Beginn eines Zinssenkungszyklus.

- Sie beinhaltet fünf Zinssenkungen der Fed in den Jahren 1989, 1995, 2001, 2007 und 2019, unabhängig von der Wirtschaftslage.

- Wir haben die einzelnen Aktien in unserem Kernuniversum (RARE 200) mit einem Stellvertreterindex für globale Aktien (MSCI ACWI) verglichen.

- Es wird deutlich, dass unser Kernuniversum von Infrastrukturaktien zu Beginn der letzten fünf Zinssenkungszyklen sowohl absolut als auch relativ überzeugende Renditen erzielt hat.

Das makroökonomische Umfeld geht nun von einer Periode mit potenziellem Gegenwind in eine Phase mit Rückenwind durch diese Zinsanpassungen über. Diese Verschiebung geht mit einem günstigen Bewertungsumfeld einher, wodurch der Sektor noch attraktiver wird. Infrastrukturanlagen sind nicht von sinkenden Zinsen abhängig. Ihre nachhaltige Stärke liegt vielmehr in der Tatsache, dass sie wesentliche Dienstleistungen und stabile Erträge erbringen, sowie in langfristigen thematischen Faktoren wie dem Wachstum von KI und der Dekarbonisierung.

Fazit: Die Zukunft von Infrastrukturanlagen

In einer Zeit rasanten technologischen Fortschritts und zunehmender Fokussierung auf Nachhaltigkeit bietet Infrastruktur wichtige Anlagechancen. Durch die Anpassung an und die Ermöglichung von diesen Veränderungen unterstützt Infrastruktur nicht nur das Wirtschaftswachstum, sondern bietet Anlegern auch potenziell stabile Renditen, Inflationsschutz und eine wertvolle Diversifizierung. Unserer Meinung nach kann die Wahrnehmung dieser Chancen heute beträchtliches Potenzial für die Zukunft freisetzen, weshalb Infrastruktur ein wichtiger Bestandteil einer zukunftsorientierten Anlagestrategie ist.

WO LIEGEN DIE RISIKEN?

Alle Anlagen sind mit Risiken verbunden, einschließlich des möglichen Verlusts des Anlagekapitals. Bitte beachten Sie, dass ein Anleger nicht direkt in einen Index investieren kann. Gebühren, Kosten oder Ausgabeaufschläge sind in den Renditen nicht gemanagter Indizes nicht berücksichtigt. Die Wertentwicklung der Vergangenheit stellt keine Garantie für die zukünftige Wertentwicklung dar.

Beteiligungspapiere unterliegen Kursschwankungen und sind mit dem Risiko des Kapitalverlusts verbunden.

Internationale Anlagen sind mit besonderen Risiken verbunden. Hierzu gehören Währungsschwankungen, gesellschaftliche, wirtschaftliche und politische Unsicherheiten, die zu erhöhter Volatilität führen können. Diese Risiken sind in Schwellenländern noch größer.

Rohstoffe und Währungen sind mit erhöhten Risiken verbunden, zu denen unter anderem Marktrisiken und politische Risiken, das Regulierungsrisiko sowie Risiken im Zusammenhang mit naturgegebenen Bedingungen gehören, sodass sie unter Umständen nicht für alle Anleger geeignet sind.

Diversifizierung ist keine Garantie für Gewinne und bietet keinen Schutz vor Verlusten. Dividenden können schwanken und sind nicht garantiert, und ein Unternehmen kann seine Dividende jederzeit kürzen oder streichen.

Anlagestrategien, die darin bestehen, thematische Anlagechancen zu identifizieren, und ihre Wertentwicklung können beeinträchtigt werden, wenn der Anlageverwalter die tatsächlichen Chancen nicht erkennt oder wenn sich das Thema auf nicht erwartete Weise entwickelt. Die Konzentration von Anlagen auf den Sektor Informationstechnologie (IT) sowie auf technologiebezogene Branchen birgt viel größere Risiken ungünstiger Entwicklungen und Kursbewegungen in diesen Branchen als eine Strategie, mit der in eine breitere Palette von Branchen investiert wird.

Diesen Beitrag teilen: