DJE - Multi Asset & Trends: Die Mischung macht den Erfolg

Anleihen, Aktien und Edelmetalle gewinnbringend kombinieren - Moritz Rehmann, Fondsmanager des DJE - Multi Asset & Trends, zeigt auf der TiAM-Investmentkonferenz am Tegernsee, wie es geht.

14.05.2024 | 06:40 Uhr von «P. Gewalt und M. von Arnim»

In seinem Vortrag „Bond is back mit einem Quantum Growth “ erklärt Rehmann, wie ein moderner Mischfonds, der auch auf Megatrends setzt, aus seiner Sicht jetzt idealerweise aufgestellt sein sollte. Dazu analysiert er zunächst verschiedene wirtschaftliche Indikatoren, die das Börsenjahr 2023 geprägt haben. Auffallend sei hier unter anderem die Konzentration von Indexgewinnen auf einige wenige Unternehmen, die als „US-Magnificent 7“ bekannt sind, sowie die Überperformance des MSCI World Growth im Vergleich zum MSCI World Value. Rehmann weist auch auf die Diskrepanz zwischen der Kommunikation der US-Notenbank Fed und den Markterwartungen zur Zinsentwicklung in den USA hin. Gleichwohl teile er die Einschätzung der meisten Marktteilnehmer, dass die Zinsen mittel- bis langfristig wohl sinken würden. Dies spreche aktuell für Investitionen in Anleihen. „Der Mischfondsmanager hat ja das große Privileg zwischen den Assetklassen wählen zu können. Und das ist auch genau das, was wir im DJE -Multi Asset & Trends aktiv umsetzen“, sagt Rehmann. „Wir überlegen genau, wo letztendlich der Mehrwert für den Kunden liegt.“

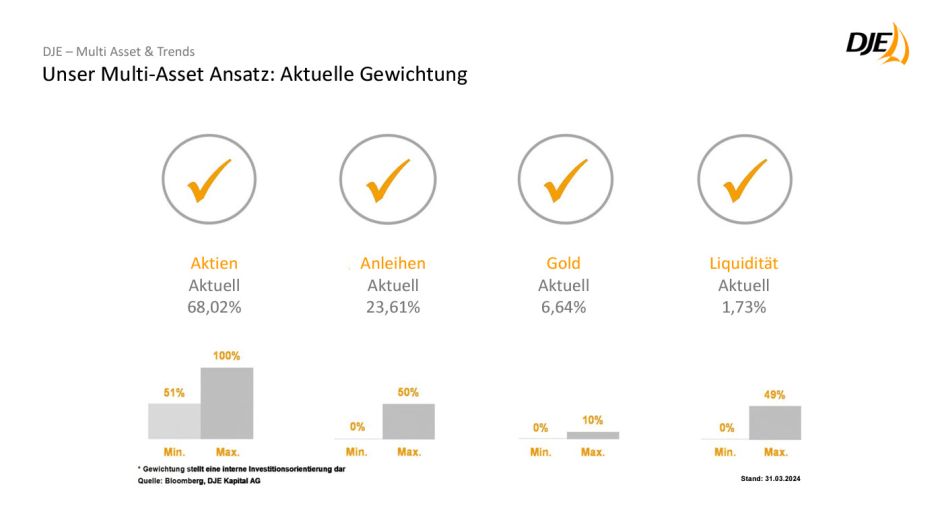

Insgesamt biete der Fonds Anlegern so einen flexiblen Zugang zu verschiedenen Assetklassen und investiere in strukturell wachsende Märkte unter Berücksichtigung der Risiken in unruhigen Zeiten. Rehmann betont die Bedeutung einer ausgewogenen Portfoliostrategie angesichts politischer Unsicherheiten und internationaler Krisen und beschreibt die Ausrichtung des von ihm betreuten DJE - Multi Asset & Trends wie folgt: Der Fonds investiere derzeit zu rund zwei Drittel in Aktien, 23 Prozent in Anleihen und sieben Prozent in Gold.

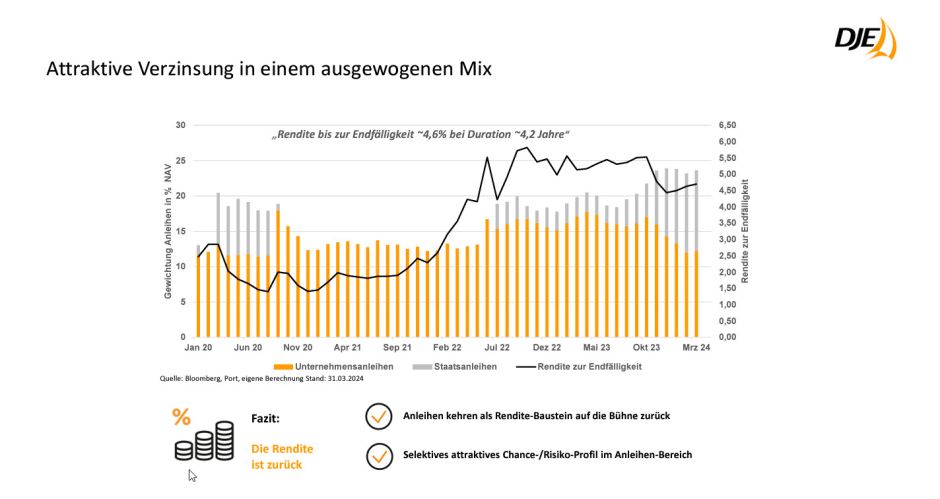

Rehmann betont, dass Anleihen nun wieder attraktiver würden. Er hebt die attraktive Verzinsung und das ausgewogene Chance-Risiko-Profil im Anleihen-Bereich hervor. „Wenn wir schon die Gelegenheit haben, Bonds mit guten Bonitäten mit um die fünf Prozent Rendite einzusammeln, dann nehmen wir das jetzt selbstverständlich wahr.“ Dafür spreche auch, dass jetzt die Chance bestehe, mit diesen Anleihen auf die nächsten vier bis fünf Jahre fix fünf Prozent per anno verdienen zu können. Aktuell betrage die Rendite der Zinspapiere im Portfolio des DJE - Multi Asset & Trends bis zur Endfälligkeit 4,6 Prozent bei einer Duration von durchschnittlich 4,2 Jahren. Innerhalb der Anlageklasse Bonds präferiert Rehman aktuell Staatspapiere. Dabei waren vor zwei Jahre beinahe nur Unternehmensanleihen im Fonds, da Staatsanleihen in der Nullzinsphase lange keine Rendite abwarfen. Inzwischen würden Staatsanleihen wieder 50 Prozent des Anleiheportfolios ausmachen. „Das heißt, wir haben zuletzt ganz überwiegend Staatsanleihen gekauft. Denn wir sehen momentan immer noch nicht, dass die Risikoprämien für Unternehmensanleihen so hoch sind, wie wir sie gerne hätten“.

Auf der Aktienseite setzt das Fondsmanagement vor allem auf strukturell wachsende Trends wie künstliche Intelligenz, Demografie und Gesundheit, Infrastruktur und Produktion, E-Commerce, digitales Leben, Marken und Luxus sowie grüne Technologie. „Alle unterschiedlichen Aktienthemen sollten jeweils eine starke strukturelle Wachstumskomponente besitzen, die von langfristigen Prognosen untermauert werden. Wenn das Marktwachstum in der Branche um die zehn Prozent oder mehr im Jahr beträgt, dann suchen wir die dazu passenden Aktien.“ Ein Beispiel sei der Gaming-Sektor, der über 13,6 Prozent bis 2030 im Jahr wachsen soll. Schon heute sei die Branche, nach Fernsehen, der umsatzstärkste Sektor im digitalen Medienbereich. „Experten gehen davon aus, dass der Sektor mit einem geschätzten Umsatz von bis zu 700 Milliarden US-Dollar bis 2030 zur absoluten Spitze aufsteigen wird.“

Im Portfolio des DJE - Multi Asset & Trends sind aktuell auf der Aktienseite insbesondere Finanz- und Versicherungswerte höher als im Vergleichsindex gewichtet, da diese von den gestiegenen Zinsen profitieren. „Das ist im Endeffekt das, was den Fonds ausmacht, sprich strukturelles Wachstum auf der Aktienseite, plus einer dank mittlerweile wieder sehr gute Chance-Risiko-Verhältnis auf der Anleiheseite sowie einem Goldanker, den wir als zusätzliche Sicherheitsmerkmal haben.“ So machen Gold und Silber aus Risikogründen aktuell etwa acht Prozent Anteil am Gesamtportfolio aus, das ist mehr als in geopolitisch ruhigeren Zeiten. Der Anteil der Edelmetalle könne im Fonds zwischen 0 und zehn Prozent betragen. Das aktuell etwas höhere Gewicht von Gold und Silber gehe zu Lasten der Aktienquote, „die ein bisschen niedriger ist, als sie sonst in einem geopolitisch stabilen Umfeld wäre.“, wie Rehman den versammelten Finanzberatern und Vermögensverwaltern erklärt. Sollte sich die geopolitische Situation stabilisieren, dann wäre die Goldquote wohl eher drei Prozentpunkte niedriger, die Aktienquote dagegen eher drei Prozentpunkte höher.

Aber auch so kann der DJE - Multi Asset & Trends schon mit sehr guten Renditezahlen aufwarten. Allein in diesem Jahr hat er über sechs Prozent Gewinn eingefahren. Auf Sicht der vergangenen zwölf Monate waren es sogar über 15 Prozent Plus. Und in seiner Morningstar-Peergroup hat sich der Fonds in den vergangenen drei und fünf Jahren ohnehin klar besser als der Durchschnitt der Konkurrenz entwickelt.

Diesen Beitrag teilen: