RBC BlueBay Asset Management: Reale Rendite mit Schwellenländeranleihen

Som Bhattacharya von RBC BlueBay Asset Management spricht auf der TiAM Investment-Konferenz über die stark verbesserten Aussichten der Emerging Markets-Anleihen.

30.05.2023 | 06:15 Uhr von «Peter Gewalt»

Anleihe-Investoren mussten vergangenes Jahr einige Kröten schlucken. Aufgrund der weltweiten Zinserhöhungen in diesem Zeitraum gingen die Bondkurse auf Tauchstation, die Verluste für Investoren waren schmerzhaft. Das Marktumfeld sei immer noch herausfordernd, erklärt Som Bhattacharya, Portfoliomanager im Emerging Markets-Team von RBC BlueBay Asset Management in seinem Vortrag. Doch durch die Entwicklungen an den Zinsmärkten ergäben sich nun auch wieder neue Chancen, die der Fixed Income-Spezialist RBC BlueBay Asset Management mit seiner Schwellenländer-Strategie ergreifen würde. „Wir sind überzeugt, dass Schwellenländeranleihen trotz einiger Herausforderungen eine attraktive Gelegenheit bieten, da sie in vielen Fällen erhebliches Aufwärtspotenzial und hohe Renditen bieten.“ Diese liegen für EM-Staatsanleihen in Hartwährung gemessen am JPMorgan EMBI Global Diversified Index bei rund neun Prozent. „Die Chance des Jahrzehnts“, wittert deshalb Bhattacharya und führt in seinem Vortrag eindrucksvoll aus, wo und wie Anleger sich jetzt aussichtsreich positionieren können.

Rendite Schwellenländeranleihen:

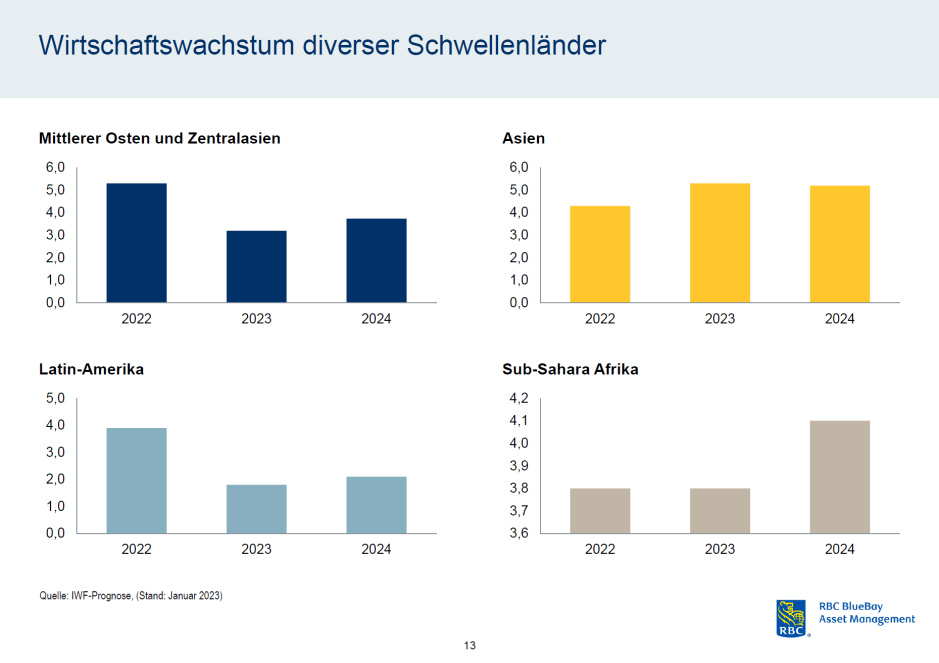

Neue Kraft schöpften die Rentenmärkte in den Emerging Markets aus verschiedenen Quellen. Erstens sei ein stärkeres Wachstum der aufstrebenden Volkswirtschaften im Vergleich zu den entwickelten Industriestaaten zu nennen, Bhattacharya. Denn selbst in dem aktuell schwierigen makroökonomischen Umfeld dürfte das konjunkturelle Plus in den Schwellenländern das der entwickelten Märkte übertreffen. Und in den kommenden Jahren könnte sich der Wachstumsunterschied zwischen Industrie- und Schwellenländern noch ausweiten. „Allerdings muss man auch innerhalb der Emerging Markets stark differenzieren, da die Länder und Regionen doch sehr unterschiedliche Ausgangspositionen haben.“ Das Powerhaus dürfte dabei Asien bleiben, meint Bhattacharya, da die asiatischen Volkswirtschaften dieses und nächstes Jahr im Schnitt um die fünf Prozent BIP-Wachstum aufweisen dürften. Die wirtschaftliche Öffnung Chinas nach der Corona-Pandemie und das Ende der Immobilienkrise im Milliardenreich bringe zusätzliche positive Impulse. So würden asiatische Länder und sonstige Schwellenländer vom Aufschwung des Tourismus durch chinesische Touristen profitieren.

Konjunktur Emerging Markets:

Ein zweites Plus für Emerging Markets-Anleihen sei, dass die Schwellenländer von ihrem orthodoxen geldpolitischen Kurs profitieren dürften. Denn im Gegensatz zu den Industriestaaten hätten viele Zentralbanken in den Schwellenländern schon ab 2020 die Zinsen erhöht und so erfolgreich die Inflation eingedämmt. Der Hauptnutznießer davon dürften lokale Vermögenswerte sein. Denn die Renditedifferenz zu den Industriestaaten fördere tendenziell auch die Stabilität der Landeswährung. Gleichzeitig hätten sich die Leistungsbilanzsalden, also die Gesamtgröße der Defizite und Überschüsse, dank einer Kombination aus höheren Exportrohstoffpreisen und gesunkenen Importen verbessert. Die dadurch entstehenden Handelsbilanzüberschüsse könnten nun genutzt werden, um bestehende Auslandsschulden zu bedienen. Mehrere Länder des Nahen Ostens, wie z. B. der Oman würden von dieser Dynamik profitieren und so Schulden abbauen.

Ein dritter positiver Aspekt für die Assetklasse Schwellenländeranleihen könnte eine positive Überraschung in der Geopolitik sein. „Unser Basisszenario ist, dass Russland und die Ukraine früher als von den Märkten erwartet zu einer Verhandlungslösung im Ukrainekrieg kommen werden,“ sagt Bhattacharya. Sollte sich dies bewahrheiten, dürften die Energiepreise sinken und der Weg für eine Abschwächung der globalen Inflation bereitet sein, der den Druck von den Notenbanken nehmen würde, weiter an der Zinsschraube zu drehen.

Dem stünden zwar auch Risiken wie etwa neue geopolitische Spannungsherde, sprich: China und Taiwan, und eine möglicherweise erhöhte Ausfallquote bei Anleihen gegenüber. Doch die Waagschale neige sich deutlich in Richtung Chancen. Positiv sieht Bhattacharya auch das Verhältnis von Duration, Kreditrating und Rendite bei den Emerging Markets Bonds. Im Vergleich zu europäischen und US-Anleihen wiesen Anleihen aus den Emerging Markets eine chancenreichere Bewertung aus, so der Rentenmarktexperte.

Zum Abschluss seines Vortrags präsentierte Bhattacharya Details zum RBC BlueBay Emerging Market Bond Fund (ISIN: LU0150849015). Dieser sei für Investoren geeignet, die eine Kombination aus laufenden Erträgen und Kapitalwachstumspotenzial durch ein Engagement in Staats- sowie Unternehmensanleihen aus den Schwellenländern suchen.

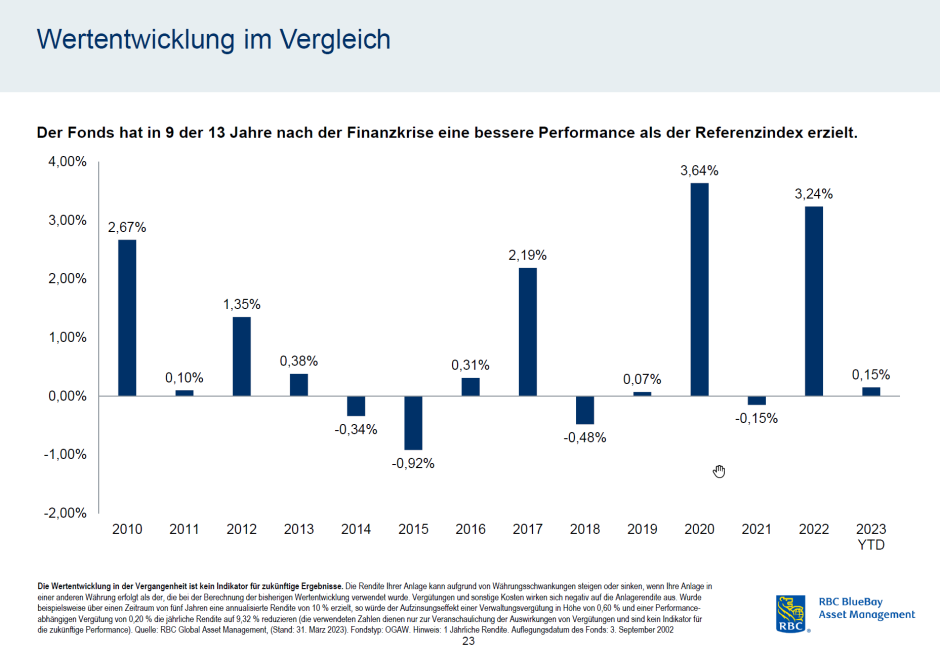

Der Hauptfokus des Fondsmanagements liege darin, gegenüber dem Vergleichsindex JPMorgan EMBI Global Diversified möglichst viel Alpha zu generieren. Wie erfolgreich der Fonds in den vergangenen Jahren gelenkt wurde, kann Bhattacharya anhand von Performance-Zahlen belegen. So hat der RBC BlueBay Emerging Market Bond Fund in neun der 13 Jahre nach der Finanzkrise eine bessere Performance als der Referenzindex erzielt. Gerade in schwierigen Marktphasen wie 2020 und 2022 habe der Fonds jeweils über 300 Basispunkte mehr geliefert als der Vergleichsindex.

Wertentwicklung RBC BlueBay Emerging Market Bond Fund:

Das Portfolio bestehe aus Staats- und Unternehmensanleihen in Fremdwährung, die meist in US-Dollar oder Euro notieren, um Anleger vor der traditionell hohen Volatilität der Schwellenländerdevisen zu schützen. Aktuell würde das Fondsmanagement gute Chancen in langlaufenden Anleihen sehen, darunter etwa von Mexikos Ölunternehmen Pemex oder Emittenten aus dem Mittleren Osten wie dem Oman. „Insgesamt werfen die Anleihen im Portfolio bis zu ihrer Endfälligkeit im Schnitt rund zehn Prozent Rendite ab“, betont Bhattacharya.

Aber auch ESG-Aspekte werden beim RBC BlueBay Emerging Market Bond Fund berücksichtigt, der als Artikel 8-Fonds eingeordnet ist. So seien Staatsanleihen von Malaysia ausgeschlossen, da die Regierung den UN-Anti-Foltervertrag nicht unterschrieben habe. Auf Unternehmensseite würden Zinspapiere von Konzernen nicht berücksichtigt, die etwa Waffen produzieren oder Kohle abbauen. „Wir arbeiten dabei aber nicht nur mit Ausschluss von Emittenten wegen der Verletzung von ESG-Regeln,“ betont Bhattacharya, „sondern auch mit einem starkem ESG-Engagement etwa durch direkte Gespräche mit dem Management, um langfristig deutliche Verbesserungen bei ESG-Problemen herbeizuführen.“

Diesen Beitrag teilen: