AB: Multi-Asset-Ausblick 2024 – Rückkehr zur Normalität

Nach den Extremen der Pandemie-Ära dürften sich Wachstum und Inflation im Jahr 2024 normalisieren. Was das für Multi-Asset-Anleger bedeutet.

09.02.2024 | 12:07 Uhr

Die Turbulenzen der Zeit nach der Pandemie dürften in diesem Jahr weiter abklingen, sodass sich die Anleger in einem weniger außergewöhnlichen Umfeld bewegen können. Die Inflation kühlt sich in den meisten großen Volkswirtschaften ab, was eine besonders erfreuliche Nachricht ist. In den USA stieg der Verbraucherpreisindex im Dezember im Jahresvergleich um 3,3 % und lag damit deutlich unter seinem Höchststand von 8,9 % im Juni 2022, aber immer noch über dem 2-Prozent-Ziel der Fed. Die Zentralbanken signalisieren allmählich ihre Bereitschaft, die Zinsen zu senken, falls dieser Trend anhält.

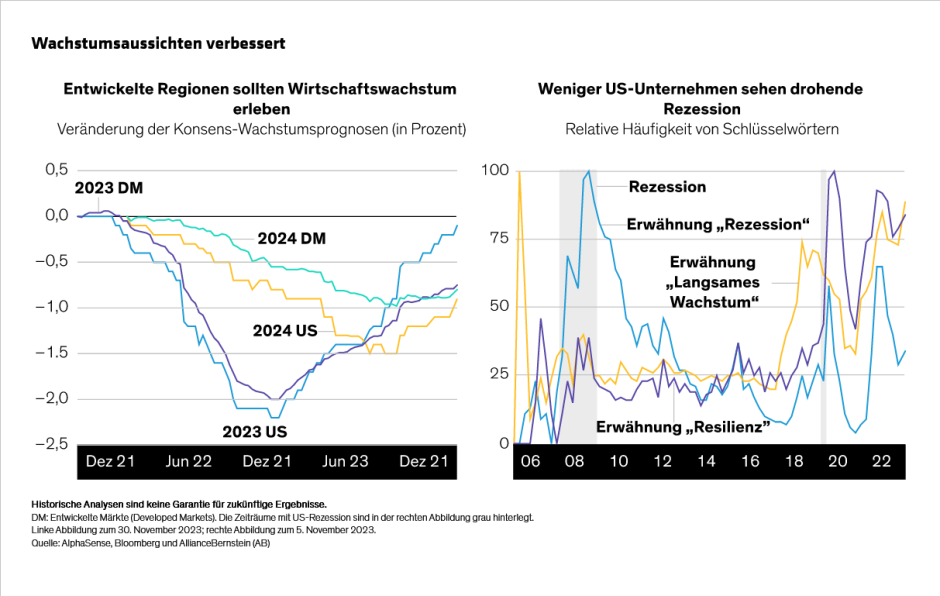

Rezessionsgespräche gehen über in Erwartungen für langsames Wachstum

Die Befürchtungen einer wirtschaftlichen Schrumpfung, die das Jahr 2023 beherrschte, haben sich gelegt. Heute herrscht Konsens über ein langsames, aber positives Wachstum für die Industrieländer (Abbildung 1, links). Auch die Unternehmen sind zunehmend optimistisch; in den Gewinnmitteilungen ist weniger von „Rezession“ die Rede, während die Hinweise auf „langsames Wachstum“ und „Widerstandsfähigkeit“ zugenommen haben (Abbildung 1, rechts).

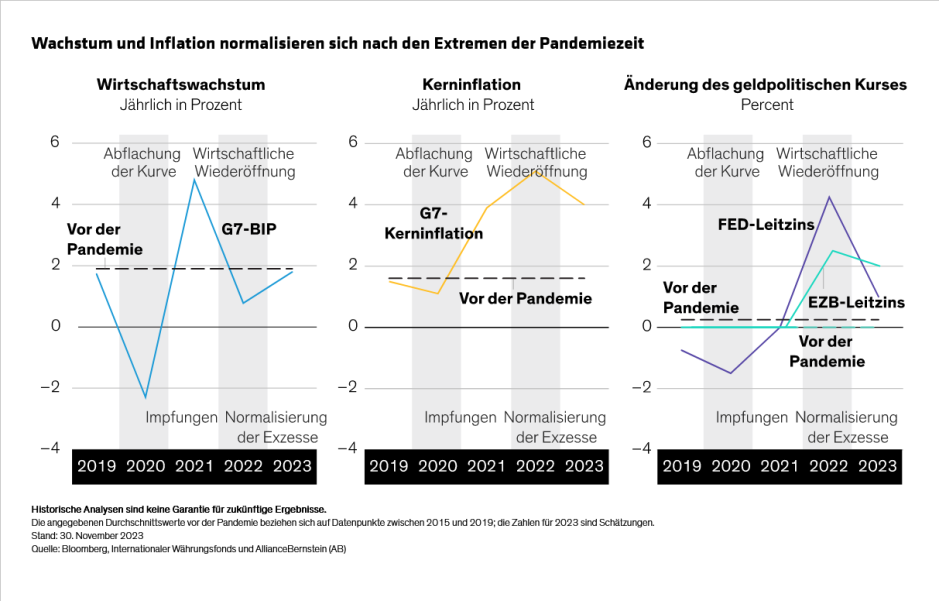

In den letzten Jahren hat die Weltwirtschaft eine Reihe von Extremen in Bezug auf Wirtschaftswachstum, Inflation und geldpolitische Maßnahmen durchlebt (Abbildung).

Im Jahr 2023 haben wir die Anfänge einer allmählichen Rückkehr zur Normalität gesehen. Die Kaufkraft der Verbraucher verbesserte sich, da die Inflation zurückging, der Dienstleistungssektor erholte sich, es wurden mehr Arbeitsplätze geschaffen, die überschüssigen Lagerbestände sanken und die Rohstoff- und Immobilienpreise kühlten sich ab. Für 2024 erwarten wir weitere Fortschritte in Richtung dieser „neuen Normalität“.

Höhere Ausgaben bei den Verbrauchern, geringere bei den Unternehmen

Bisher war die Widerstandsfähigkeit des Privatkonsums hauptsächlich

ein amerikanisches Phänomen. Die US-Verbraucher profitierten von

stärkeren Vermögenseffekten und einer geringen Anfälligkeit für

steigende Zinsen und waren bereit, ihre Sparquoten zu senken, um

weiterhin Geld auszugeben. Im Gegensatz dazu haben die europäischen

Verbraucher ihre Sparquoten erhöht, um den steigenden

Zinsverpflichtungen zuvorzukommen. Da die Inflation und die Zinsen nun

sinken, wird sich die Kauflust außerhalb der USA unserer Meinung nach

verbessern.

Wir gehen davon aus, dass die Arbeitsmärkte im Jahr 2024 robust bleiben,

die Schaffung von Arbeitsplätzen jedoch auf ein nachhaltigeres Niveau

zurückgeht. Das dürfte auch die Verbraucherausgaben weiter stützen.

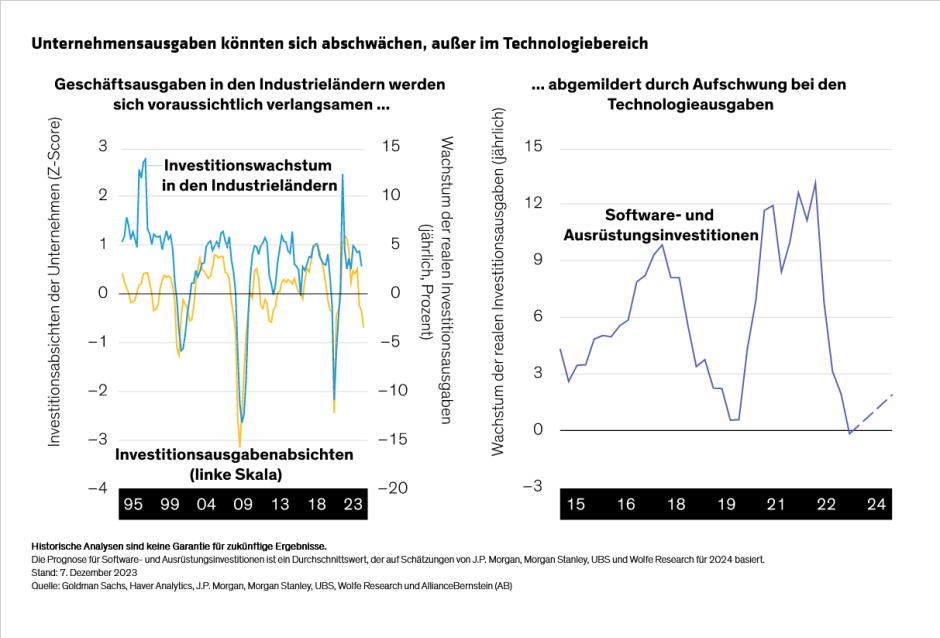

Die Unternehmensinvestitionen lassen in den Industrieländern nach,

nachdem sie zu Beginn des Aufschwungs nach der Pandemie lange Zeit

robust waren. Die Ausgabenabsichten sind eingebrochen, während die

fundamentalen Schätzungen nun auf ein Wachstum im niedrigen einstelligen

Bereich hindeuten (Abbildung).

Normalisierung der geld- und fiskalpolitischen Maßnahmen ist wahrscheinlich

Die Kombination aus annähernd normalem Wirtschaftswachstum und

nachlassender Inflation wird der Schlüssel zur Normalisierung der

Politik im Jahr 2024 sein. Aggressive Steuerausgaben haben die

US-Wirtschaft gestützt, aber die Auswirkungen auf das Wachstum lassen

nach. Der Internationale Währungsfonds rechnet für dieses Jahr mit einer

leicht kontraktiven Fiskalpolitik in den meisten großen

Volkswirtschaften.

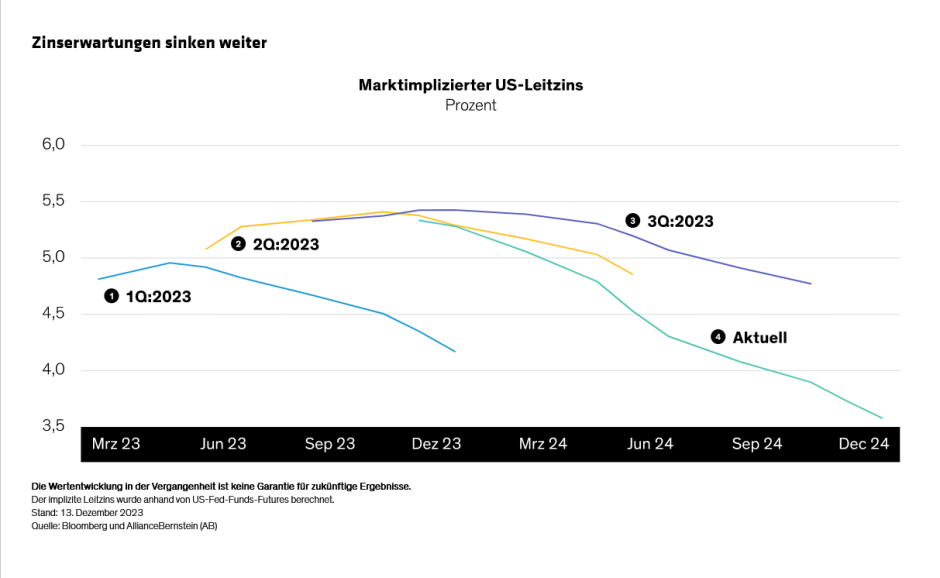

Auch die Ära der außergewöhnlich restriktiven Geldpolitik dürfte

allmählich zu Ende gehen. Die Zinserhöhungen dürften ihren Höhepunkt

erreicht haben, und für 2024 werden Zinssenkungen erwartet. Das dürfte

die Hypothekenzinsen senken und die Wohnungsbauinvestitionen fördern.

Die US-Märkte gehen von einer lockeren Politik aus, als die Projektionen

der Fed zeigen (Abbildung), eine Annahme, die auf die Probe gestellt werden könnte, wenn das Wachstum widerstandsfähig bleibt.

Was „Normalisierung“ für Multi-Asset-Anleger bedeutet

Wir gehen davon aus, dass die Normalisierung der Wirtschaftslage zu einer Rückkehr zu wachsenden Gewinnen führen wird. Während das Wirtschaftswachstum positiv war, wurden die Unternehmensgewinne im vergangenen Jahr durch Lageranpassungen, die Volatilität der Rohstoffpreise und die mangelnde operative Hebelwirkung bei Dienstleistungsunternehmen beeinträchtigt. Dieser Gegenwind hat nun nachgelassen, was unserer Meinung nach ein günstiges Umfeld für Aktien und andere Risikoanlagen schafft. Tatsächlich haben Aktien bei Zinssenkungen außerhalb von Rezessionen – was immer wahrscheinlicher wird – andere Anlagen überflügelt.

Achten Sie bei Aktien auf Wachstum und Qualität.

Die Aktien erholten sich im Jahr 2023, angeführt von einigen Tech-Namen; wir gehen davon aus, dass diese Dynamik angesichts des verbesserten Wirtschaftsbildes bis ins Jahr 2024 anhält. EU-Aktien dürften von den verbesserten Wachstumsaussichten profitieren, während eine allmähliche Erholung der Tech-Investitionen und die Aussichten für KI-US-Aktien weiter unterstützen könnten. Bei den Schwellenländern bleiben wir angesichts der gedämpften Wachstumsaussichten in China vorsichtig.

Anleihen bieten mehr Potenzial.

Anleihen erholten sich Ende 2023 und die Renditen liegen jetzt deutlich unter den Höchstständen vom Oktober. Obwohl die Märkte mehrere Zinssenkungen für 2024 eingepreist haben, sind wir der Meinung, dass Anleihen eine gute Diversifizierung bieten können, falls das Wachstum enttäuscht. In Anbetracht unserer relativ günstigen Konjunkturaussichten halten wir es für sinnvoll, bei der Allokation von Duration beziehungsweise Zinsrisiko nahezu neutral zu bleiben. Wir halten Staatsanleihen der USA und Großbritanniens für relativ attraktiv, da es dort mehr Spielraum für eine Normalisierung der Geldpolitik gibt.

Diversifizierende Anlageklassen bleiben wichtige Bausteine.

Angesichts des aktuellen Klimas halten wir ein neutrales Engagement

in Rohstoffen für die beste Lösung. Die Preise sind aufgrund der

gedämpften Güternachfrage und der verhaltenen Stimulierung durch China

auf das Niveau vor der Pandemie zurückgegangen, obwohl die anhaltenden

geopolitischen Risiken in bestimmten Szenarien ein gewisses

Aufwärtspotenzial bieten könnten.

Die Pandemiezeit brachte eine außergewöhnliche Volatilität des

Wirtschaftswachstums, der Inflation und der Erträge von Anlagewerten mit

sich. Wir gehen davon aus, dass sich dieses Umfeld wieder der

historischen „Norm“ annähern wird, was es für Multi-Asset-Anleger

attraktiver machen könnte. Wie immer ist es wichtig, flexibel und

selektiv zu bleiben, um den Wandel zu meistern.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Dies ist eine Marketing-Anzeige. Diese Informationen werden von AllianceBernstein (Luxemburg) S.à.r.l. gegeben, einer im Luxemburger Handels- und Unternehmensregister (R.C.S.) eingetragenen Gesellschaft mit beschränkter Haftung. Luxemburg B 34 305, 2-4, rue Eugène Ruppert, L-2453 Luxemburg. AllianceBernstein S.à.r.l. unterliegt der Aufsicht durch die Aufsichtskommission des Finanzsektors (CSSF). Dies wird nur zu Informationszwecken angegeben und ist nicht als Anlageberatung oder Aufforderung zum Kauf eines Wertpapiers oder einer sonstigen Anlage zu verstehen. Die hier geäußerten Ansichten und Meinungen basieren auf unseren internen Prognosen und geben keine zuverlässigen Hinweise auf die zukünftige Marktperformance. Die Fondsanlagen können an Wert gewinnen und verlieren, und es kann vorkommen, dass die Anleger nicht den vollen angelegten Betrag zurückerhalten. Die Performances der Vergangenheit bieten keine Gewähr für zukünftige Ergebnisse.

Diese Informationen richten sich lediglich an Privatpersonen und sind nicht für die Öffentlichkeit bestimmt.

© 2024 AllianceBernstein L.P.

Jetzt weiterlesen

Dieser Inhalt ist für professionelle Anleger bestimmt. Mit Klick auf "Weiter" bestätigen Sie, dass Sie ein professioneller Anleger sind und stimmen unserer Datenschutzerklärung zu.

Weiter

Diesen Beitrag teilen: