ab: Value-Aktien - den Qualitätscode knacken

Aktuelle Value-Aktien ermöglichen den Zugang zu einem wunderbaren Mix aus hochwertigen, zukunftsorientierten, rentablen Unternehmen.

01.07.2024 | 08:01 Uhr

Im Gegensatz zu den dynamischen Growth-Aktien werden Value-Aktien von Anlegern oft als langweilige Unternehmen der „Old Economy“ wahrgenommen. Auch ihre unterdurchschnittliche Wertentwicklung trug wenig zum Renommee des Value-Segments bei. Dank extrem niedriger Zinsen und zuletzt auch dank des Höhenflugs von einigen wenigen Technologietiteln haben Growth-Aktien Value-Aktien fast zehn Jahre lang kontinuierlich übertroffen.

Die relative Schwäche des Value-Segments spiegelt die unter Anlegern verbreitete Befürchtung wider, dass die Gewinne von günstigeren Unternehmen sinken, sobald die Konjunktur schwächelt. Aufgrund dieser Unsicherheit bevorzugten viele Anleger eher die Gewinnprofile von Mega-Cap-Growth-Aktien, die in Bezug auf die Erträge den Markt anführten. In Wirklichkeit haben Value-Aktien sich inzwischen stark gewandelt und bieten Vorteile, die womöglich zu den bestgehüteten Geheimnissen des Marktes gehören.

Value-Unternehmen sind rentabler geworden

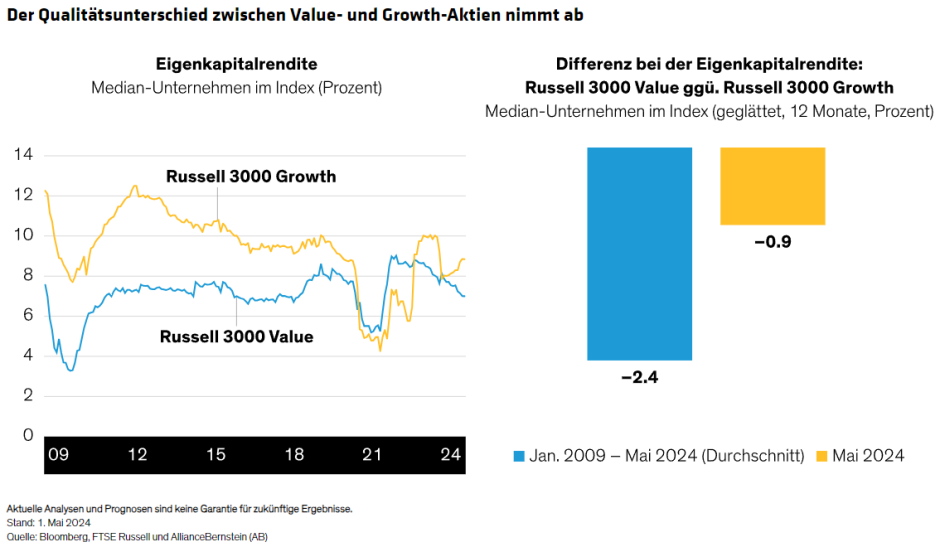

Unseres Erachtens haben Value-Anleger heute Zugang zu vielfältigen und hochwertigen Ertragsquellen. In den letzten Jahren hat sich die Rentabilität der Unternehmen im Russell 3000 Value Index – gemessen an der Eigenkapitalrendite – stark verbessert (Abbildung). Infolgedessen gehört das große Rentabilitätsgefälle zwischen Value-Unternehmen und den Unternehmen des Russell 3000 Growth, das in den letzten zehn Jahren meist die Regel war, nun weitestgehend der Vergangenheit an.

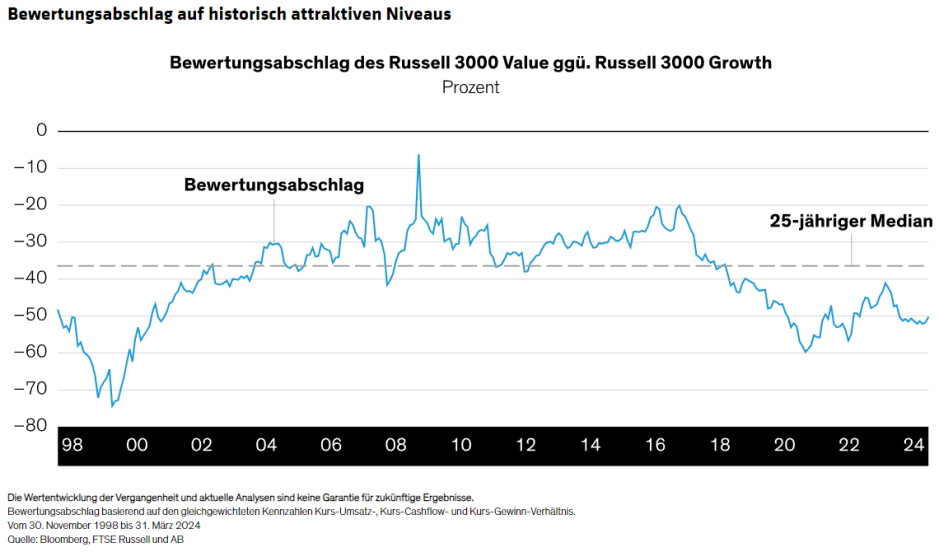

Basierend auf einer Kennzahl, die das Kurs-Umsatz-, das Kurs-Cashflow- und das Kurs-Gewinn-Verhältnis miteinander kombiniert, werden US-amerikanische Value-Aktien zugleich auch mit einem hohen Abschlag gegenüber Growth-Aktien gehandelt (Abbildung). Diese Bewertungsdifferenz liegt im Bereich ihrer Höchststände der letzten Jahrzehnte, dürfte sich unseres Erachtens aber verringern, was ein gutes Vorzeichen für hohe Erträge von Value-Aktien wäre.

Die Auswahl ist groß, aber Vorsicht ist geboten

Auch wenn die Rendite- und die Bewertungsdifferenz zum Einstieg in Value-Aktien einladen, sollten Anleger selektiv vorgehen. Wenn Aktien günstig sind, kann es schließlich gute Gründe dafür geben. Dementsprechend kann hier eine Investition auch böse Folgen haben. Daher sollte den Fundamentaldaten des Unternehmens ebenso viel Aufmerksamkeit gewidmet werden, denn hochwertige Unternehmen mit starkem Gewinnpotenzial profitieren langfristig, da sie mehr Anleger anziehen.

Natürlich sind manche Value-Aktien konjunkturabhängig und werden je nach den wirtschaftlichen Bedingungen bevorzugt oder gemieden. Da die Erträge des breiteren Marktes auf einer sehr kleinen Gruppe von Mega-Cap-Wachstumsunternehmen basieren, sind die Gelegenheiten im Value-Segment jedoch gestiegen und umfassen nun auch viele Titel, die weniger empfindlich auf Konjunkturschwankungen reagieren. Wie wir festgestellt haben, ist das Value-Universum inzwischen reich an Qualitätsunternehmen jeder Größe aus allen Branchen und Sektoren, von denen viele dank unternehmensspezifischer Faktoren, Trends in Nischenbranchen und struktureller Veränderungen in der US-Wirtschaft eine solide Gewinnentwicklung verzeichnen.

Qualität als Treiber des Value-Segments

Höher bewertete Aktien von Unternehmen mit starken Bilanzen und robuster Rentabilität sind heute weniger gefragt. Firmen, deren Gewinnwachstum mit einer steigenden Qualität des Geschäfts einhergeht, weisen unseres Erachtens jedoch ein attraktives Erholungspotenzial auf.

Dies gilt beispielsweise für das Segment der Baumärkte innerhalb des Nicht-Basiskonsumgütersektors, das rasant wächst. Die Baumarktkette Lowe’s hat ihren Marktanteil in den letzten Jahren ausgebaut. Um die Stellung des Unternehmens zu festigen, hat die Geschäftsleitung mehrere Initiativen gestartet, darunter eine größere Konzentration auf Fachbetriebe der Renovierungsbranche, wie z. B. Bauunternehmer, und ein verbessertes Bestell- und Liefersystem für Haushaltsgeräte. Dies bescherte Lowe’s ein starkes Umsatz- und Cashflow-Wachstum.

In der Baustoffbranche hat sich Builders FirstSource durch Übernahmen und Umstrukturierungen Wettbewerbsvorteile erarbeitet. Indem sich das Unternehmen auf High-End-Produkte verlagerte, hat es seine Stellung bei Heimwerker-Kunden ausgebaut, die die durch seine Produkte ermöglichten Zeiteinsparungen und die gleichbleibende Qualität zu schätzen wissen.

Tiefgreifende wirtschaftliche Veränderungen als Vorteil für Value-Aktien

Einige Value-Unternehmen profitieren von einer günstigen Branchenstruktur. Trends wie die Sicherung der Lieferketten und die Rückverlagerung, die Energiewende und die Cybersicherheit beschleunigen sich. Die attraktiv bewerteten Aktien bestimmter Unternehmen spiegeln ihr Potenzial, in diese Themen einzusteigen, aus unserer Sicht nicht wider.

Die Reshoring-Welle dürfte Unternehmen zugute kommen, die zur Rückverlagerung der Lieferketten der US-Wirtschaft in den heimischen Markt beitragen. ArcBest bietet beispielsweise Transportlösungen für Teilladungen („Less than Truckload“) an, bei denen die Waren mehrerer Kunden kosteneffizient in weniger Wagenladungen zusammengefasst werden. Die Nachfrage nach den Dienstleistungen des Unternehmens dürfte angesichts des Rückverlagerungstrends in den USA steigen; gleichzeitig sind neue Marktteilnehmer mit bedeutenden Hindernissen durch lokale Widerstände wegen der möglichen Lärm- und Verkehrsbelästigung konfrontiert. ArcBest investiert außerdem schon seit langem in ein robustes nationales Standortnetz, das stark genutzt werden dürfte.

Blue Bird wird wahrscheinlich zu den Nutznießern der Themen Energiesicherheit und Energiewende gehören. Der Hersteller von elektrischen Schulbussen kann bereits jetzt kaum mit der Nachfrage Schritt halten, denn immer mehr amerikanische Gemeinden stellen auf emissionsarme Flotten um. Ein weiteres Beispiel ist Eaton. Das Unternehmen produziert elektrische Ausrüstung, die im Zuge des umfassenden Übergangs zu erneuerbaren Energien für die Reparatur und Verbesserung der Stromnetze benötigt wird.

Nie wieder Kompromisse bei der Qualität – oder der Begeisterung

In seinem bedeutenden Buch zur Verhaltensökonomie scherzte der inzwischen verstorbene Daniel Kahneman, nach Perfektion zu streben sei einfacher, wenn man niemals gelangweilt sei. Wir glauben, dass diese Beobachtung heute mehr denn je auf Value-Anlagen zutrifft. Wir haben es aktuell nicht mit einem gewöhnlichen Rückgang des Value-Segments zu tun. Außerdem hat sich das Value-Segment seit den Zeiten Ihres Großvaters gewandelt – früher bestand es aus Unternehmen mit geringerer Qualität, was Anleger auf der Suche nach gutem Wertpotenzial zu schwierigen Kompromissen zwang.

Heute gibt es mehr florierende Value-Unternehmen, die bezüglich der Beherrschung des Endmarktes, der Wettbewerbsposition und der Rentabilität gegenüber vergleichbaren Growth-Unternehmen gut abschneiden. Anleger, die den Qualitätscode knacken, indem sie Unternehmen mit sich verbessernden Fundamentaldaten finden, können das attraktive Erholungspotenzial von Value-Aktien ausnutzen, wenn deren sich wandelnde Merkmale allmählich vom Markt erkannt werden.

Die Autoren danken Snezhana Otto, Senior Research Analyst—Value Equities bei AB, und Dennis Stakhov—Senior Quantitative Research Analyst—US Value Equities, für ihre Research-Beiträge zu diesem Blog.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Verweise auf spezielle Wertpapiere dienen lediglich der Veranschaulichung und sind nicht als Empfehlungen von AB zu verstehen.

Jetzt weiterlesen

Dieser Inhalt ist für professionelle Anleger bestimmt. Mit Klick auf "Weiter" bestätigen Sie, dass Sie ein professioneller Anleger sind und stimmen unserer Datenschutzerklärung zu.

Weiter

Diesen Beitrag teilen: