Capital Group: Drei Gründe, warum die Versorgungswirtschaft der nächste Wachstumssektor sein könnte

Eine Hitzewelle im Sommer wird nicht der einzige Grund für eine steigende Stromnachfrage sein. Megatrends wie der Aufstieg der künstlichen Intelligenz und ihr hoher Energiebedarf haben das Ertragspotenzial von Versorgungsunternehmen in die Höhe getrieben.

21.08.2024 | 12:05 Uhr

Laut Caroline Randall, Aktienportfoliomanagerin, konzentrieren sich Investoren auf die Versorgungswirtschaft als den nächsten potenziellen Wachstumssektor. „Ich sehe Versorger als die stillen Giganten der Energiewende. Wir sind an einem entscheidenden Punkt angelangt, an dem die Unternehmen verstärkt in das Stromnetz der USA investieren müssen, was ihr Ertrags- und Dividendenpotenzial steigern dürfte.“

Das ist der Grund, warum Versorgungsunternehmen, die seit langem als zuverlässige Dividendenzahler bekannt sind, von Wachstumsinvestoren nicht ignoriert werden sollten.

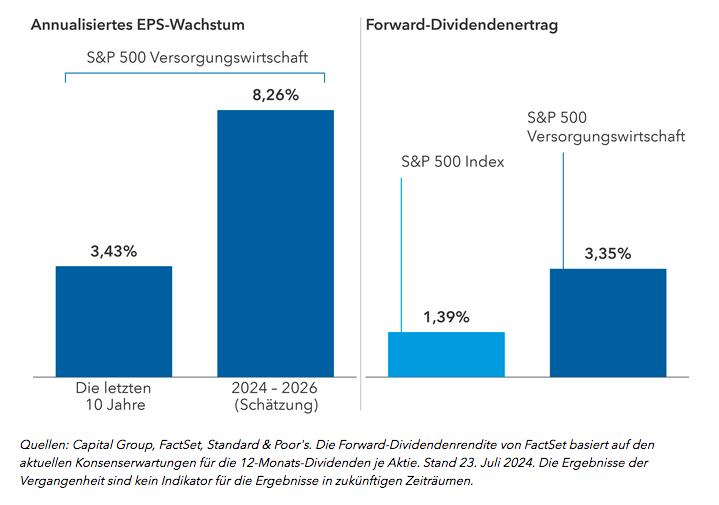

Die Gewinnerwartungen für Versorger sind gestiegen

1. Ein veraltetes Stromnetz muss modernisiert werden

Da der Großteil des amerikanischen Stromnetzes aus den 1950er und 1960er Jahren stammt, ist es höchste Zeit, das System zu modernisieren. „Wir produzieren in diesem Land viel Strom aus Erdgas und Kohle. Viele dieser Quellen werden in den nächsten 20 bis 30 Jahren auslaufen oder ersetzt werden“, erklärt Taylor Hinshaw, Aktienportfoliomanager.

Auch Waldbrände und Überschwemmungen belasteten das System, ergänzt er. Pacific Gas & Electric und Southern California Edison haben Schwierigkeiten, ihre Netze gegen Katastrophen zu wappnen und zusätzliche umweltfreundliche Energiequellen zu beschaffen, um die Emissionsstandards zu erfüllen.

Höhere Investitionsausgaben sind auch ohne den erwarteten Boom bei der Stromnachfrage notwendig, die nach Hinshaws Schätzungen in den nächsten zehn Jahren um 3,5 % pro Jahr steigen wird, während sie derzeit bei etwa 1,0 % liegt. All diese Ausgaben führen zu einem potenziellen Gewinnwachstum, da die Regulierungsbehörden den Unternehmen erlauben, ihre Investitionen durch Tariferhöhungen zu amortisieren.

Trotz der anhaltenden Debatten über fossile Brennstoffe im Vergleich zu Wind und anderen Formen erneuerbarer Energien ist der Übergang zu letzteren bereits in vollem Gange. Der Inflation Reduction Act aus dem Jahr 2022 bietet weitreichende Anreize für die Einführung sauberer Energien und hat Staaten aus allen politischen Lagern Vorteile gebracht.

„Teile des Gesetzes könnten unter einer neuen Regierung geändert werden, aber ich sehe keine Zukunft, in der Unternehmen aufhören, in erneuerbare Energien zu investieren“, meint Andre Meade, Analyst für Versorgungsunternehmen. Dennoch bedeutet die steigende Nachfrage nach Strom, dass auf Erdgas und andere fossile Brennstoffe noch lange nicht verzichtet werden kann.

2. Energieversorger treiben den KI-Boom an

Es ist kein Geheimnis, dass KI viel Strom verbraucht. Eine ChatGPT-Anfrage verbraucht so viel Energie wie das 20-minütige Brennen einer Glühbirne, so das Forschungsunternehmen Allen Institute im Juli 2024.

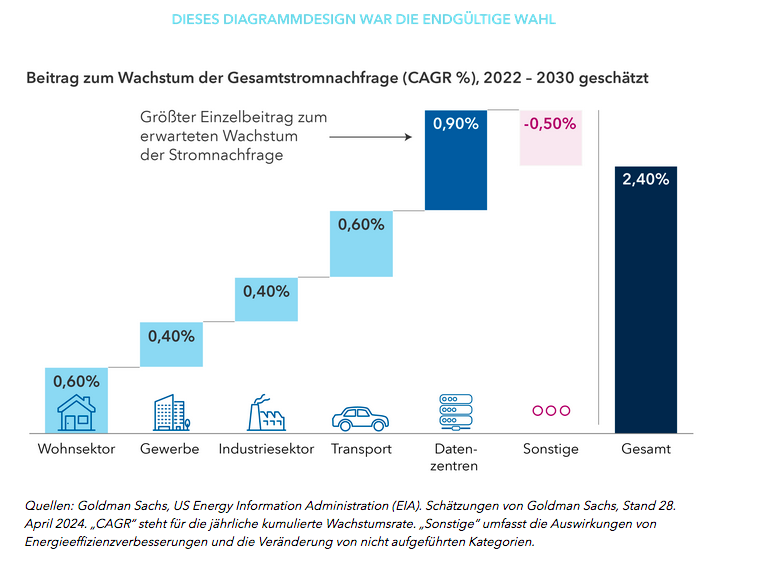

Rechenzentren treiben den Strombedarf in die Höhe

Technologieunternehmen nehmen ihren Energiebedarf selbst in die Hand. In diesem Jahr hat Amazon für 650 Millionen US-Dollar einen 960-Megawatt-Rechenzentrumscampus von Talen Energy gekauft und plant, Strom aus dem benachbarten Kernkraftwerk von Talen zu beziehen. Die Aktien von Unternehmen, die mit Kernenergie zusammenhängen, sind in die Höhe geschnellt: Der Kurs von Constellation Energy stieg bis zum 24. Juli um fast 50 %, während der S&P 500 Index nur um 14 % zulegte.

Mit Blick auf die Zukunft baut Dominion Energy einen Offshore-Windpark im Wert von 10,3 bis 11,3 Milliarden US-Dollar, um die Nachfrage zu decken und die Emissionsvorschriften einzuhalten. Nach Angaben der Rating-Agentur Standard & Poor's versorgt das Unternehmen derzeit die meisten Rechenzentren in den USA mit Strom, die meisten davon in der „Data Center Alley“ in Nord-Virginia. Kalifornien steht mit Abstand an zweiter Stelle, und Dutzende weiterer Märkte im Südosten, in Texas, Ohio und Arizona planen den Bau von Anlagen.

Hinshaw geht davon aus, dass die Regulierungsbehörden Anreize für Unternehmen schaffen werden, mehr Kapazitäten zu entwickeln, ähnlich wie bei dem Offshore-Windprojekt von Dominion. Der Grund dafür ist, dass die steigende Zahl von Rechenzentren die Stromversorgung im ganzen Land beeinträchtigen könnte. Es wurden bereits Bedenken hinsichtlich der Zuverlässigkeit des Stromnetzes geäußert, da kritische Infrastrukturen häufiger genutzt werden, wenn die Stromnachfrage Spitzenwerte erreicht.

Der Aufbau neuer Kapazitäten ist nicht ohne Risiken. Was passiert, wenn der Bedarf nicht gedeckt werden kann? Der harte Wettbewerb um Strom hat dazu geführt, dass die Energieversorger beim Bau neuer Rechenzentren Verhandlungsmacht haben. Dazu gehören laut Meade Vorauszahlungen und sogar Rückerstattungen von Technologieunternehmen, wenn der Ausbau nicht wie geplant verläuft. „Ein Energieversorger wird nicht in die Versorgung eines 1000-Megawatt-Rechenzentrums investieren wollen, um dann festzustellen, dass nur 200 Megawatt benötigt werden“, erklärt er.

3. Made in America: Reshoring beflügelt die Nachfrage nach Energien

Da die Pandemie und die geopolitischen Ereignisse zu erheblichen Unterbrechungen der Lieferketten führten, haben sich Unternehmen für ein Reshoring oder eine Rückverlagerung der Produktion in die USA entschieden.

„Dieser Trend wird sich fortsetzen, nicht zuletzt, weil er hochwertige Arbeitsplätze in der Fertigung schafft, die sich positiv auf die lokale Wirtschaft auswirken“, so Hinshaw. Auch wenn sich einige Trends wie die Energiewende unter einer republikanisch geführten Regierung verlangsamen könnten, ist Reshoring in beiden Parteien ein Thema.

Energieintensive Branchen wie die Halbleiter-, Pharma- und Automobilindustrie sind Teil der Reshoring-Welle. Im Halbleiterbereich plant Intel den Ausbau seiner Fertigungsanlage in den USA mit Mitteln aus dem CHIPS and Science Act (Creating Helpful Incentives to Produce Semiconductors [Schaffung hilfreicher Anreize für die Halbleiterproduktion]).

Die Unternehmen gehen strategischer vor und berücksichtigen die Möglichkeit von Fabrikschließungen, Arbeitskräftemangel und anderen Risikofaktoren. Die meisten Unternehmen bauen mehrere Lieferketten auf, und es besteht der allgemeine Wunsch, die Produktion in Ländern mit Einfuhrzöllen wie China zu vermeiden.

Können Versorgungsunternehmen das Beste in Bezug auf Wert und Wachstum bieten?

Der Rückenwind im Laufe des kommenden Jahrzehnts bedeutet Wachstumschancen für Versorgungsunternehmen. „Es geht nicht nur um KI“, betont Hinshaw. „Wenn man zehn Jahre in die Zukunft blickt, werden Trends wie die Verlagerung von Industrieanlagen auf das Festland und die Elektrifizierung von Haushaltsgeräten ausreichen, um die Stromnachfrage erheblich zu steigern.“

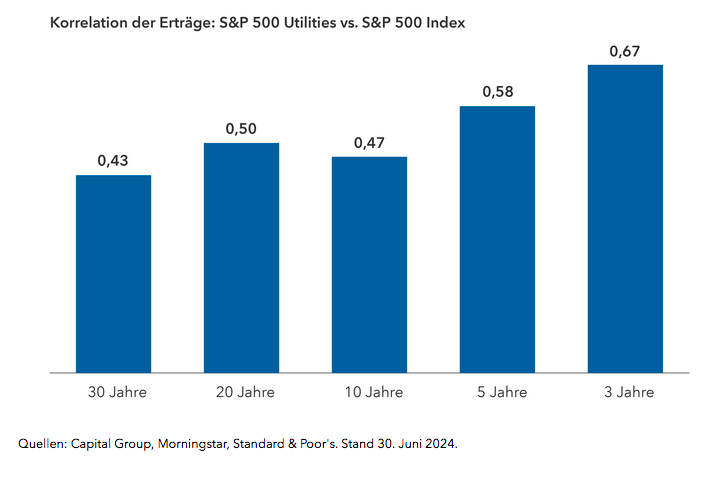

Versorgungsunternehmen zeigen in letzter Zeit eine höhere Korrelation mit dem S&P 500 Index

Hinzu kommt der Ruf des Sektors als eine Art Bond-Proxy, da er in der Vergangenheit in Zeiten volatiler Aktienmärkte ein gewisses Maß an Erträgen und Stabilität bieten konnte. Versorgungsunternehmen bieten den Anlegern in der Regel verlässliche Renditen, wobei die Dividendenrendite der im S&P 500 Index enthaltenen Versorgungsaktien in der Vergangenheit zwischen 3 % und 5 % lag. Und wenn sich die Konjunktur abschwächt, wenden sich die Anleger häufig den Energieversorgern zu, da sie sich im Vergleich zum S&P 500 Index in der Regel gut entwickeln.

Die Energieversorger dürften ihre Dividendenqualitäten beibehalten, aber der Sektor könnte in Zukunft volatiler werden, da mehr Wachstumsinvestoren an den Aktien interessiert sind.

Caroline Randall ist Aktienportfoliomanagerin und hat 21 Jahre Erfahrung im Investmentgeschäft. Außerdem analysiert sie europäische Versorger. Sie hat in Cambridge einen Master- und Bachelor-Abschluss in Betriebswirtschaftslehre gemacht.

Taylor Hinshaw ist Aktienportfoliomanager und verfügt über 22 Jahre Erfahrung in der Investmentbranche (Stand: 31. Dezember 2023). Darüber hinaus ist er als Investmentanalyst für die USA in den Bereichen Spar- und Hypothekenfinanzierung, Verbraucherfinanzierung, Versicherungen, Hypotheken-REITs und wandelbare Wertpapiere tätig. Er hat einen MBA von Harvard, einen Master in Philosophie von der University of California, San Diego, und einen Bachelor in Philosophie und Wirtschaft von der Duke University.

Andre Meade ist Aktienanalyst mit 26 Jahren Erfahrung in der Investmentbranche (Stand: 31.12.2023). Er ist für die Forschung im Bereich der US-amerikanischen und kanadischen Versorgungsunternehmen und Pipelines zuständig. Er hat einen Master in Public Policy von Harvard und einen Bachelor von der Rutgers University.

Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse. Der Wert von Anlagen und Erträgen kann schwanken, sodass Anleger ihr investiertes Kapital möglicherweise nicht oder nicht vollständig zurückerhalten. Diese Informationen sind weder Anlage-, Steuer- oder sonstige Beratung noch eine Aufforderung, irgendein Wertpapier zu kaufen oder zu verkaufen.

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung am Tag der Veröffentlichung dieses Dokuments wieder. Sie entspricht möglicherweise nicht der Meinung anderer Mitarbeiter von Capital Group oder dessen Tochtergesellschaften. Alle Angaben beziehen sich nur auf den genannten Zeitpunkt (falls nicht anders angegeben). Einige Informationen stammen möglicherweise aus externen Quellen, und die Verlässlichkeit dieser Informationen kann nicht garantiert werden.

Die Capital-Group-Unternehmen managen Aktien in drei Investmenteinheiten, die ihre Anlageentscheidungen autonom treffen und unabhängig voneinander auf Hauptversammlungen abstimmen. Die Anleihespezialisten sind für das Anleihenresearch und das Anleihemanagement im gesamten Unternehmen verantwortlich. Bei aktienähnlichen Anleihen werden sie aber ausschließlich für eine der drei Einheiten tätig.

Copyright © 2024 Capital Group. Alle Rechte vorbehalten.

Diesen Beitrag teilen: