TiAM FundResearch 14-Daily

Jörn Kränicke, Chefredakteur TiAM FundResearch 14-Daily

Weitere schnelle US-Zinssenkungen unsicher

In dieser Woche hat die US-Notenbank (Fed) den Leitzins wie erwartet um 25 Basispunkte auf eine Spanne von 4,25 bis 4,5 Prozent gesenkt. Diese Zinssenkung markiert einen weiteren Schritt in einer Reihe von Maßnahmen, die die wirtschaftliche Erholung fördern. Doch trotz dieser Lockerung der Geldpolitik ist die Fed weiterhin Vorsichtig.

Die aktualisierten Wirtschaftsprojektionen, die die langfristige Entwicklung des Leitzinses widerspiegeln, fielen restriktiver aus, als viele erwartet hatten. Laut den neuen Prognosen wird die Fed im Jahr 2025 voraussichtlich nur noch zwei weitere Zinssenkungen vornehmen, was die Besorgnis über eine anhaltende oder wieder aufflammende Inflation widerspiegelt.

Fed-Chef Jerome Powell warnte nach der Sitzung, dass ein vorsichtigerer Ansatz bei weiteren Zinssenkungen gerechtfertigt sei. Dies sei vor allem durch stagnierende Fortschritte bei der Inflationsbekämpfung sowie durch Unsicherheiten hinsichtlich der Fiskal- und Handelspolitik der kommenden US-Regierung bedingt. Die Fed betrachtet den aktuellen Zinssatz von etwa 4,3 Prozent nach wie vor als restriktiv und scheint eine Pause in der Zinspolitik einzulegen.

Die Marktreaktion auf diese Entwicklungen war zunächst eher hawkish, was sich in einer Verflachung der Zinsstrukturkurve widerspiegelte. In den kommenden Monaten wird erwartet, dass die Fed in ihrer Januar-Sitzung eine Phase des Abwartens einleitet, in der der Leitzins voraussichtlich unverändert bleibt. Eine Rückkehr zu Zinserhöhungen erscheint angesichts der derzeitigen Wirtschaftslage jedoch unwahrscheinlich. Stattdessen dürfte die Fed auf weitere Fortschritte bei der Inflationsbekämpfung oder einen Anstieg der Arbeitslosenquote warten, bevor sie ihre Lockerungsmaßnahmen fortsetzt.

Die Inflationsprognosen der Fed wurden für 2025 von 2,1 auf 2,5 Prozent nach oben korrigiert, was die Sorgen der Zentralbank über potenzielle Preisdrucke unterstreicht. Gleichzeitig wurden die Projektionen für das Wirtschaftswachstum leicht nach oben revidiert, während für 2027 ein moderater Rückgang des BIP-Wachstums auf 1,9 Prozent erwartet wird. Dies deutet darauf hin, dass die straffere Geldpolitik langfristig ihre Auswirkungen auf die Wirtschaft haben wird.

Mit Blick auf die Zukunft zeigt sich, dass die Fed den Inflationsrisiken wieder mehr Bedeutung beimisst als der Arbeitslosigkeit und sich auf eine längere Pause im Jahr 2025 vorbereiten könnte, falls der Inflationsdruck anhält. Zudem wird die Fed künftig wohl in einem Umfeld höherer Zinsen operieren, was durch die Tatsache untermauert wird, dass immer mehr Ausschussmitglieder den langfristigen „neutralen“ Zinssatz nun bei 3,5 Prozent sehen – eine Entwicklung, die auf ein strukturell höheres Inflations- und Zinsumfeld hindeutet.

Für die Finanzmärkte bedeutet dies eine Phase der Unsicherheit. Auch wenn die Zinssenkungen der Fed kurzfristig für Marktoptimismus sorgen können, bleibt die Frage, wie die Zentralbank auf mögliche zukünftige Inflationsschübe reagieren wird. Anleger sollten daher nun auf der Hut sein und sich ganz genau anschauen, was die US-Notenbank tut. Denn sollten die Zinsen gar nicht mehr sinken, könnten die Börsen doch einmal durchatmen. Der Januar könnte also eher ungemütlich werden. Denn mit dem Jahreswechsel ändert sich oft auch die Börsenlage. Für Panik ist es aber noch zu früh, denn niemand kann vorhersagen, wie es wirklich weitergeht. 2024 war es ähnlich: Kaum jemand hatte erwartet, dass sich Aktien und auch Gold so gut entwickeln würden wie in diesem Jahr.

Wir wünschen Ihnen einen guten Rutsch und vor allem ein gesundes und erfolgreiches Jahr 2025!

Der nächste reguläre TiAM FundResearch 14-daily erscheint am 10.01.2025.

Inhalt

Top Picks der Leser

Top Picks der Redaktion

Gesundheit

Adipositas mobilisiert Innovationen und Kapital

Die Adipositas-Epidemie treibt die Innovationen im Gesundheitssektor voran. Neue Therapien und Medikamente können das Leben von Millionen Patienten verbessern – und bieten Chancen für Investoren. Der Bellevue Obesity Solutions Fonds zeigt, wie stark der Markt in diesem Bereich wächst.

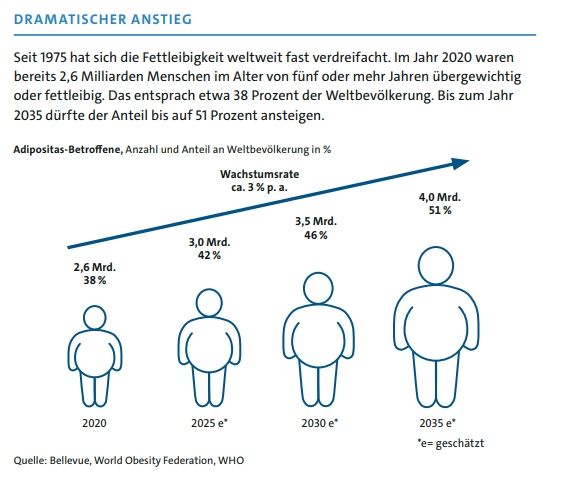

Die Entwicklung von Übergewicht und Adipositas hat in den letzten Jahrzehnten weltweit dramatische Dimensionen angenommen. Bereits heute sind etwa 40 Prozent der Weltbevölkerung von Übergewicht betroffen, und der Anteil könnte bis 2030 auf 50 Prozent steigen. Die damit verbundenen geschätzten globalen Gesundheitskosten betragen 4000 Milliarden Dollar pro Jahr. Neben der gesellschaftlichen und medizinischen Herausforderung ist das Thema Fettleibigkeit zunehmend Ort innovativer Gesundheitslösungen. Solche Lösungen können einen echten Unterschied im Leben der Betroffenen ausmachen. Immer mehr Investoren sehen das Thema Gesundheitsvorsorge und Behandlung deshalb als langfristige Chance, denn hier entstehen neue Märkte mit großem Wachstumspotenzial.

Lucas Leu ist seit 2021 bei Bellevue Asset Management und fungiert als Lead Portfoliomanager des Bellevue Obesity Solutions Fonds sowie Portfoliomanager des Bellevue Diversified Healthcare Fonds. Der promovierte Biochemiker arbeitete zuvor als Equity Research Analyst für den Healthcare-Sektor bei Julius Bär.

Medikamente wie die GLP-1-Agonisten reduzieren nicht nur das Gewicht, sondern verbessern die Gesundheit und die Lebensqualität. Dank ihnen steht die Medizin heute an einem Wendepunkt. Die neueste Generation dieser Medikamente ermöglicht Patienten, zehn bis 25 Prozent ihres Körpergewichts zu verlieren, was die Lücke zwischen Chirurgie und Lebensstiländerungen zunehmend schließt. Dabei reduzieren sie nicht nur das Gewicht, sondern senken auch das Risiko für kardiovaskuläre Erkrankungen, Typ-2-Diabetes und andere schwere Begleiterkrankungen. Die Reduktion der Sterblichkeitsrate um bis zu 19 Prozent sowie die Verbesserung von Nieren-, Leber- und Gefäßgesundheit unterstreichen das Potenzial dieser Medikamente.

Der globale Markt für Adipositas-Medikamente könnte bis 2030 auf über 100 Milliarden Dollar anwachsen – ein 15-facher Anstieg gegenüber 2023. Orale Therapien, die täglich eingenommen werden, sollen einen substanziellen Marktanteil ausmachen und könnten für viele Patienten mit Spritzenphobie eine willkommenere Lösung darstellen.

Aktuelle Trends

Die Nachfrage nach effektiven Adipositas-Behandlungen wächst und treibt die Forschung rasant voran. Schwergewichte wie Novo Nordisk und Eli Lilly, die aktuell etwa 85 Prozent des globalen Marktes kontrollieren, arbeiten an der Ausweitung ihrer Produktionskapazitäten für GLP-1-

basierte Therapien, um die steigende Nachfrage zu bedienen. Doch auch andere Unternehmen wie Amgen, Zealand Pharma und Structure Therapeutics drängen in den Markt – mit innovativen Kombinationstherapien und neuen Wirkstoffklassen wie Amylin.

Diese fortschrittlichen Ansätze sollen nicht nur den Gewichtsverlust fördern, sondern auch Komorbiditäten wie Typ-2-Diabetes und kardiovaskuläre Erkrankungen positiv beeinflussen. Ziel ist es, die Lebensqualität der Patienten nachhaltig zu verbessern, besonders mit einer besseren Verträglichkeit und dem Erhalt der Muskelmasse.

Zusätzlich ergänzen Unternehmen aus

den Bereichen Bewegung und Ernährung den Adipositas-Markt. Sie treffen auf einen zunehmenden gesellschaftlichen Bedarf an ganzheitlichen Gesundheitslösungen. So verzeichnet der brasilianische Fitnessanbieter SmartFit, der in mehreren lateinamerikanischen Ländern aktiv ist, eine steigende Mitgliederzahl, was auf das wachsende Interesse an gesundem Lebensstil hinweist.

Dieses Zusammenspiel aus medizinischen Fortschritten und Lifestyle-Angeboten spiegelt das Potenzial des Adipositas-Sektors wider und eröffnet Investoren neue Möglichkeiten, am langfristigen Wachstumstrend dieses gesellschaftlich relevanten und innovationsgetriebenen Marktes teilzuhaben.

Strategische Chancen nutzen

Der Bellevue Obesity Solutions Fonds wurde entwickelt, um Investoren an diesem lang anhaltenden Megatrend zu beteiligen. Er umfasst ein gezielt ausgewähltes Portfolio von derzeit 59 Unternehmen, die den Adipositas-Markt durch innovative Behandlungsansätze, Medikamentenentwicklung und ganzheitliche Gesundheitslösungen vorantreiben. Seit seiner Lancierung im November 2023 erzielte der Fonds eine Performance von fast zwölf Prozent und reagierte durch kontinuierliche Anpassungen auf wissenschaftliche Fortschritte und Marktentwicklungen.

Die Strategie des Fonds setzt auf Diversifikation und verbindet klassische Gesundheitsinvestments wie Biopharma und Medizintechnik mit einem kleineren Anteil an Unternehmen aus den Bereichen Lifestyle und Ernährung, die ebenfalls von der erhöhten Nachfrage profitieren. Mit einem Anteil von zehn bis 20 Prozent des Portfolios in diesem Segment bietet der Fonds eine attraktive Mischung, die das Thema Adipositas aus mehreren Perspektiven abdeckt und damit sowohl konservative als auch wachstumsorientierte Anleger anspricht.

Besonders interessant sind dabei Unternehmen, die derzeit klinische Fortschritte mit neuen Wirkstoffen erzielen und damit das Potenzial haben, den Markt in den nächsten Jahren grundlegend zu verändern. (Lucas Leu)

Fondsdaten

| Fondsname | Bellevue Obesity Solutions Fonds |

| Fondsauflage | 30.11.2023 |

| Lfd. Fondskosten | 1,48% |

| Fondsvolumen | 37,9 Mio. Euro |

| ISIN | LU 041 539 267 8 |

| EU SFDR | Artikel 8 |

| Fondsinfos | www.bellevue.ch |

| Stand: 31.10.24 |

Aktien

Bert Flossbach zu Autoaktien, Nvidia und Gold

Flossbach von Storch ist der größte unabhängige Vermögensverwalter in Deutschland. Mitgründer Bert Flossbach hat sich nun im „Handelsblatt“-Interview zu seinen aktuellen Favoriten für 2025 geäußert.

Flossbach von Storch managt als unabhängiger Vermögensverwalter mehr als 70 Milliarden Euro für seine Kunden. Im Interview mit dem „Handelsblatt“ erklärt Chef und Fondsmanager Bert Flossbach unter anderem, weshalb KI womöglich die größte Investmentchance im kommenden Jahr darstelle: „Allein die fünf großen Tech-Konzerne haben dieses Jahr 220 Milliarden Dollar investiert, den größten Teil davon in KI; nächstes Jahr sind 280 Milliarden Dollar geplant. Gut möglich, dass die Tech-Rally weiterläuft.“

KI-interview

Als Mitglied des iShares-Teams EMEA Equity Product Strategy leitet Omar Moufti den Bereich Sektor-, Themen- und Rohstoffstrategie bei BlackRock. Er ist CFA- und CAIA-Charterholder und hat einen Master Sc. in Wirtschaftswissenschaften der University of Surrey.

Als Head of Index Product Development bei STOXX fokussiert sich der KI-Experte Yang Wang auf die Weiterentwicklung der STOXX-Themen- und Strategieindizes. Yang hat einen Doktortitel in KI: Maschinelles Lernen und Robotik.

„Wir sind weit von einer KI-Blase entfernt“

Die Investitionsmöglichkeiten in Bereich der künstlichen Intelligenz gehen über den Technologiesektor weit hinaus. Es ist der Beginn eines langfristigen Trends, über Sektoren und Volkswirtschaften hinweg. Zwei Experten erläutern die Hintergründe und erklären, worauf es bei Investments ankommt.

TiAM: Ist künstliche Intelligenz eine Blase, die bald platzt?

Omar Moufti: Manche fragen sich, ob KI mit der Dotcom-Ära vergleichbar ist oder ein langfristiges Wachstumspotenzial ähnlich der industriellen Revolution hat. Im Gegensatz zur Dotcom-Blase mit unbewiesenen Modellen ähnelt KI der industriellen Revolution, die die Wirtschaft umgestaltet. Der Echtzeit-Output der KI wird sofort verbraucht, was zu einer kontinuierlichen Nachfrage führt. Dieser ständige Bedarf an neuen Ressourcen und Infrastrukturen unterstützt das langfristige Wachstumspotenzial der KI und unterstreicht, dass sie weit von einer Spekulationsblase entfernt ist.

TiAM: Welche Entwicklung erwarten Sie in diesem Bereich?

Moufti: Eine spannende! Das BlackRock Investment Institute hat drei Phasen identifiziert, um den Fortschritt der KI zu verfolgen. In der ersten Phase, die wir als Aufbauphase bezeichnen, sehen wir derzeit erhebliche Investitionen in KI-Infrastrukturen wie Rechenzentren, KI-Modelle und die dafür notwendigen Energiesysteme. Die zweite Phase, die Akzeptanzphase, steht noch am Anfang. Hier erwarten wir, dass Unternehmen die Einführung von KI für verschiedene Aufgaben, wie persönliche Assistenten und autonome Fahrzeuge, beschleunigen werden. Die dritte Phase, die Transformationsphase, ist schwer vorherzusagen, sowohl in Bezug auf Umfang als auch auf das Timing. In dieser Phase werden Unternehmen den vollen Wert der KI ausschöpfen und von Produktivitätssteigerungen sowie neuen Geschäftsmodellen profitieren.

TiAM: Herr Wang, wie arbeiten Asset-Manager und Indexanbieter wie STOXX zusammen, um Anlegern Investitionen in zukunftsträchtige Technologien wie KI zu ermöglichen?

Yang Wang: Das „STOXX Thematic Framework“ ist ein systematischer, transparenter und regelbasierter Ansatz für themenbasierte Indizes, der auch die Künstliche-Intelligenz-Wertschöpfungskette umfasst. Unter anderem werden Produkte und Dienstleistungen von Unternehmen, gemessen an Einnahmen, berücksichtigt. Ebenso deren Innovationskraft, gemessen an Patenten. Dadurch gewinnen Nutzer von Indizes, einschließlich Asset-Manager, verlässliche Einblicke in ein bestimmtes Thema und dessen Potenzial.

TiAM: Wie können Anleger über die Mega-Cap-Technologien hinausgehen, um die breiteren, ungenutzten Möglichkeiten der KI für sich zu erschließen?

Moufti: Viele Anleger engagieren sich im Bereich der künstlichen Intelligenz über Techriesen, was zu einem konzentrierten Portfolio führt, in dem darüber hinausgehende Chancen übersehen werden können. Für eine gezieltere KI-Strategie ist eine gut durchdachte Allokation unerlässlich. Tony Kim, Head of Technology Investing bei BlackRock, hat den „KI-Stack“ entwickelt, um Chancen zu identifizieren. Dieser Rahmen, ein umfassender Plan für KI-Investitionen, hilft dabei, neue Chancen im sich schnell entwickelnden und transformativen KI-Bereich zu identifizieren und zu nutzen.

TiAM: Können Sie uns mehr über den „KI-Stack“ erzählen?

Moufti: Hier geht es um ein Schichtenmodell, das Tools und Technologien enthält, die notwendig sind, um KI-Anwendungen zu entwickeln, bereitzustellen und zu skalieren. Mit der zunehmenden Verbreitung von KI werden voraussichtlich immer mehr Akteure in diesem Bereich auftauchen, je weiter wir uns im „KI-Stack“ nach oben bewegen. Die erste Ebene, die Infrastruktur, umfasst Hardware, Cloud Computing und Chips, die die KI-Algorithmen antreiben. Dieser Bereich wird von einigen wenigen großen Unternehmen dominiert und zieht erhebliche Investitionen an.

TiAM: Von welchen Größenordnungen sprechen wir?

Moufti: Gemäß Schätzungen könnten die Ausgaben für KI-Infrastrukturen eine Billion US-Dollar übersteigen. Auf der nächsten Ebene des Schichtenmodells dreht sich dann alles um Intelligenz: Sie umfasst den Aufbau von KI-Modellen oder „Gehirnen“ durch die Verarbeitung riesiger Datenmengen. Obwohl es nur wenige Vorreiter gibt, die solche Modelle entwickeln, könnten diese Firmen ein schnelles Wachstum erfahren, wenn sie ihren Innovationsvorsprung bewahren. Partnerschaften wie die Investition von Microsoft in OpenAI zeigen, dass Techgiganten hier aktiv unterstützen. Schließlich kommt die Anwendungsebene, wenn die Modelle in reale Anwendungen wie virtuelle Assistenten und Automatisierungswerkzeuge integriert werden und KI in den Alltag einzieht. Nach Schätzungen des BlackRock-FE-Tech-Teams gibt es in diesem Bereich in den nächsten fünf bis zehn Jahren ein erhebliches Wachstumspotenzial.

TiAM: Nach welchen Kriterien wählen Sie die Titel für einen KI-Index aus?

Wang: Im Rahmen des STOXX Thematic Framework sind Transparenz und wirtschaftliche Zukunftsfähigkeit die entscheidenden Faktoren bei der Zusammenstellung von KI-Indizes. In den Index kommen Unternehmen, die bereits ausschließlich oder einen wesentlichen Anteil ihrer Einnahmen aus der KI-Wertschöpfungskette generieren. Daneben wird die KI-Innovationskraft eines Unternehmens bewertet. Dieser Ansatz stellt sicher, dass die relevantesten Unternehmen aus dem Bereich künstliche Intelligenz in einen STOXX-KI-Index aufgenommen werden.

TiAM: Wie erfolgt die Berücksichtigung von Patenten?

Wang: Die Innovationskraft eines Unternehmens ist ein wesentlicher Aspekt bei der Aufnahme von Unternehmen in STOXX-KI-Indizes. Patentanmeldungen werden klassifiziert und nach ihrer Qualität, auch unter Berücksichtigung von regionalen Unterschieden und Standards, bewertet. Dieser Ansatz stellt sicher, dass auch junge und innovative Unternehmen in einen Index aufgenommen werden können. Damit werden bestimmte Mindestanforderungen bei der Beurteilung von Unternehmen erfüllt.

TiAM: Wie dynamisch beziehungsweise starr sind Indizes?

Wang: Zukunftsträchtige Themen sind von Natur aus dynamisch. Die von STOXX angebotenen KI-Indizes verfolgen die Strategie, diese Bereiche über einen regelbasierten und transparenten Ansatz nach den Kriterien „Umsatz“ und „Innovationskraft“ zu erschließen und handelbar zu machen. Unter anderem sieht das STOXX Thematic Framework vor, dass die Zusammenstellung der verschiedenen Indizes anhand transparenter Regeln regelmäßig geprüft wird, um neue Entwicklungen zu antizipieren. (Wilhelm Nordhaus)

Strategie

Starke Impulse für Verteidigung und Portfolio

Weltweit steigen die Militärausgaben. Technologie und digitale Kriegsführung rücken in den Fokus. Künstliche Intelligenz, Cybersicherheit und autonome Systeme eröffnen nicht nur neue militärische Strategien, sondern auch Gelegenheiten für Aktieninvestoren.

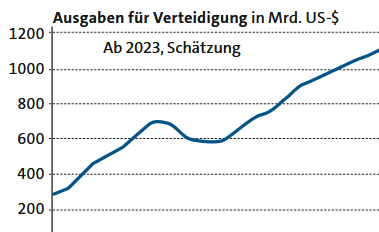

Seit 2020 haben sich die Verteidigungsausgaben weltweit etwa vervierfacht. Wachsende geopolitische Herausforderungen, die Entglobalisierung der Wirtschaft und der Einsatz neuer Technologien im Verteidigungsbereich treiben die Ausgaben in diesem Sektor an. Das Wachstum wird voraussichtlich anhalten. Es wird erwartet, dass die weltweiten Militärausgaben bis zum Jahr 2030 um fast 40 Prozent steigen. Ein zunehmender Anteil davon wird voraussichtlich in künstliche Intelligenz (KI), Cybersicherheit und andere Verteidigungstechnologien fließen.

Alexander Roll ist seit 2022 bei Global X in London als Investment Strategist tätig. In dieser Rolle entwickelt er Anlagestrategien und Makroanalysen. Vor seinem Einstieg bei Global X war er Credit Risk Manager bei verschiedenen anderen Unternehmen.

Zahlreiche Unternehmen und Lösungsanbieter entlang der Wertschöpfungskette könnten von diesem Trend profitieren. Dazu zählen große Militärausrüster, die über spezialisiertes Wissen verfügen, aber auch Zulieferer von Komponenten und Hardware sowie die Anbieter sicherheitsrelevanter Software. Auch Aktieninvestoren könnte der Bereich interessante Chancen eröffnen.

Militärausgaben steigen weiter

Die globalen Militärausgaben erreichten neun Jahre in Folge neue Höchststände, im Jahr 2023 waren es 2,44 Billionen Dollar. Die USA leisten sich die weltweit höchsten Militärausgaben: 916 Milliarden Dollar. Dies entspricht 37,5 Prozent der globalen Militärausgaben und dem Dreifachen der Ausgaben Chinas. Russland, Indien und Saudi-Arabien vervollständigen die Liste der fünf Länder mit den höchsten Militärausgaben. Zusammengenommen machen sie rund 63 Prozent der weltweiten Militärausgaben aus.

Eine Kombination aus geopolitischen Spannungen, Entglobalisierung und technologischen Fortschritten könnte die Militärausgaben weiter antreiben. Zwischen 2010 und 2020 stiegen die globalen Militärausgaben mit einer jährlichen Wachstumsrate von etwa einem Prozent. Seit 2020 hat sich das Wachstum auf rund 4,4 Prozent pro Jahr beschleunigt. Es wird erwartet, dass dieses Wachstum bis 2030 auf über 3,3 Billionen Dollar hinaus anhält.

Die Instabilität in Osteuropa scheint einer der Faktoren für diesen Anstieg zu sein. Die US-Regierung hat seit Beginn des Krieges zwischen Russland und der Ukraine mehr als 107 Milliarden Dollar an humanitärer, finanzieller und militärischer Hilfe bereitgestellt. Auch andere Länder, darunter NATO- und EU-Mitglieder, leisten erhebliche Hilfspakete.

Europa zieht nach

Europas Militärausgaben haben ihren höchsten Stand seit dem Kalten Krieg erreicht. Dies ist vor allem auf die russische Invasion in der Ukraine zurückzuführen. Im Jahr 2023 stiegen die Verteidigungsausgaben in Europa um 16,4 Prozent im Vergleich zum Vorjahr. Großbritannien war einer der größten Ausgeber unter den europäischen Ländern und lag weltweit auf Platz 6. Es trug 3,0 Prozent zum globalen Verteidigungsbudget bei und übertraf damit Deutschland mit 2,6 Prozent und Frankreich mit 2,4 Prozent.

Außerhalb des Krieges zwischen Russland und der Ukraine hat China sein Verteidigungsbudget für 2024 um 7,2 Prozent auf 232 Milliarden Dollar erhöht. Auch Taiwan plant aufgrund der chinesischen Militärübungen ein Rekordverteidigungsbudget von 19,1 Milliarden Dollar für 2024, was einem Anstieg von 7,7 Prozent im Vergleich zum Vorjahr entspricht.

Die amerikanischen Investitionen in militärische und verteidigungsbezogene Projekte zeigen ebenfalls keine Anzeichen eines Rückgangs. Der „Fiscal Responsibility Act“ der US-Regierung für das Haushaltsjahr 2024 sieht 886 Milliarden Dollar für Verteidigungsausgaben vor. Davon sind 842 Milliarden Dollar für das Verteidigungsministerium eingeplant. Die Prognosen des US-Kongresshaushaltsamts gehen davon aus, dass die Verteidigungsausgaben bis 2034 auf 1,14 Billionen Dollar steigen werden.

In der Vergangenheit konzentrierten sich die Militärausgaben vor allem auf den Erwerb konventioneller Hardware und Munition. Nun verschiebt sich der Fokus hin zur Digitalisierung. Künstliche Intelligenz, Cybersicherheit und technologische Konvergenz gelten als Haupttreiber des steigenden Verteidigungstechnologiebudgets.

Neues Schlachtfeld Cyberspace

Ein verlässlicher Indikator für das Engagement eines Landes im Bereich Verteidigungstechnologie ist das Forschungs- und Entwicklungsbudget. Die USA haben dieses im letzten Jahrzehnt deutlich erhöht, von 12,8 Prozent des Verteidigungshaushalts 2013 auf 16,8 Prozent im Jahr 2025.

Das Verteidigungsministerium der USA hat im Haushaltsjahr 2025 mehr als 143 Milliarden Dollar für Forschung und Entwicklung eingeplant, was einem Anstieg von zehn Prozent gegenüber dem Haushaltsjahr 2023 entspricht. 17,2 Milliarden Dollar sind für wissenschaftliche und technologische Initiativen vorgesehen, 1,8 Milliarden Dollar werden für den Ausbau der KI-Fähigkeiten bereitgestellt.

Zu den bemerkenswertesten Technologien, die entwickelt werden, zählen autonome Waffensysteme. Diese Systeme identifizieren, verfolgen und greifen Ziele autonom an, mit nur geringer menschlicher Intervention. Die USA und China glauben, sich durch die Entwicklung und den Einsatz dieser Systeme militärische Vorteile sichern zu können.

Der aufstrebende Markt für Verteidigungstechnologien könnte auch neue Partnerschaften zwischen dem öffentlichen und dem privaten Sektor fördern. Vor allem in den Bereichen Datenanalyse und Künstliche Intelligenz/Maschinelles Lernen ist das zu erwarten. Moderne Kriegsführung ist nicht auf konventionelle Waffen beschränkt. Cyberspace kennt keine geografischen Grenzen, und der Schutz von Bürgern, Unternehmen und militärischen Interessen im digitalen Raum wird zu einer zentralen Herausforderung. Schon jetzt werden Cyberangriffe immer häufiger und komplexer, was die Nachfrage nach innovativen Technologien zur Abwehr dieser Bedrohungen weiter antreiben dürfte.

Großes Wachstumspotenzial

Letztendlich bleibt festzuhalten: Die globale Verteidigungsindustrie ist ein wachsender Markt mit jährlichen Ausgaben in Billionenhöhe. Geopolitische Spannungen, die digitale Transformation der Kriegsführung und die zunehmende Bedeutung der Cybersicherheit sind mögliche Wachstumsfaktoren. Militärische Institutionen auf der ganzen Welt setzen zunehmend auf neue Technologien wie Künstliche Intelligenz, Drohnen und Cyberkriegsführung.

Der Durchmarsch dieser neuen Technologien schafft einen wachsenden Markt für Verteidigungsunternehmen. Das könnte auch eine Gelegenheit für Investoren darstellen, die auf der Suche nach Engagement in einem Sektor mit potenziell nachhaltigem Wachstum sind. Ein Engagement in diesem Sektor bedeutet auch Engagement in technologische Innovation und Entwicklung.

Hohe Investitionen

In den nächsten Jahren sollen die Militärausgaben weltweit mit einer Jahresrate von mehr als vier Prozent wachsen.

Offene Immobilienfonds

Top-Tipp 2025: Die besten Offenen Immobilienfonds

Die Abwertung des UniImmo: Wohnen ZBI Ende Juni hat ein Schlaglicht auf die Herausforderungen von Offenen Immobilienfonds geworfen und viele Anleger verunsichert. Dies führte zu vermehrten Rückgaben und Rückgabewünschen. Bleibt dies ein Einzelfall? Oder droht trotz des beginnenden Zinssenkungszyklus ein weiterer Verfall der Immobilienpreise?

Die Experten von Pimco, einem führenden Vermögensverwalter, gehen davon aus, dass der globale Markt für Gewerbeimmobilien an einem Wendepunkt steht. Nach einem herausfordernden Jahr 2024 deutet sich zwar eine Erholung an, diese wird jedoch langsamer und ungleichmäßiger verlaufen als in früheren Marktzyklen. Zwar sorgen die jüngsten Zinssenkungen der großen Zentralbanken laut Pimco für erste Anzeichen einer Stabilisierung, sie sind jedoch kein Grund für überzogenen Optimismus.

Zinssenkungen alleine reichen nicht aus

Die deutlichen Zinssteigerungen, die zeitweise zu einer Vervierfachung der Kosten für zehnjährige Darlehen führten, verursachten einen Preisverfall auf dem Immobilienmarkt. Die Nachfrage brach ein, auch aufgrund gestiegener Baukosten und strengerer Nachhaltigkeitsvorgaben. „Allerdings sehen wir inzwischen einige positive Entwicklungen“, erklärt Klaus Porwoll, Gründer der unabhängigen Berliner Honorar-Finanzberatung PecuniArs. Er weist darauf hin, dass die Zahl der Baugenehmigungen sich auf niedrigem Niveau stabilisiert hat und das Branchenbarometer des vdp im zweiten Quartal leichte Preisanstiege bei Wohn- und Gewerbeimmobilien meldete. Dies seien erste Anzeichen einer Stabilisierung.

Sinkende Zinsen als Hoffnungsschimmer

Die erste Zinssenkung der Europäischen Zentralbank (EZB) im Juni dieses Jahres hat zusätzlich Hoffnung geweckt. „All das macht Hoffnung, dass potenzielle Käufer wieder an den Markt zurückkehren“, sagt Porwoll. „Und damit könnte aktuell ein guter Zeitpunkt für einen Einstieg am Immobilienmarkt sein.“ Vor allem, wenn die Zinsen weiter sinken, könnte die Baufinanzierung günstiger werden, was die Nachfrage nach Wohn- und Gewerbeimmobilien ankurbeln dürfte, ergänzt er.

Erholung ist langsam

John Murray, Managing Director für Global Private Commercial Real Estate bei Pimco, beobachtet ebenfalls erste Erholungsanzeichen, insbesondere im Mehrfamiliensektor: „Es gibt eine größere Bereitschaft zu Transaktionen seit der Fed-Zinssenkung im September.“ Er betont jedoch, dass die Erholung diesmal langsamer verläuft als nach der globalen Finanzkrise. „Der Markt überschätzt die Auswirkungen der jüngsten Zinssenkungen auf die Immobilienpreise“, warnt Murray. Zwar könnten niedrigere Zinsen die Situation kurzfristig stabilisieren, sie lösen jedoch nicht das grundlegende Problem der hohen Renditeerwartungen.

Preisrückgänge: Hochwertige Immobilien nähern sich ihrem Tiefpunkt

Die Experten von Pimco gehen davon aus, dass die Immobilienwerte in vielen Bereichen ihren Tiefpunkt erreicht haben oder diesem nahe sind. „Die Verkaufswerte bei Liquidation (Liquidationswerte) haben in vielen Bereichen ihren Tiefpunkt erreicht und sind um 20 bis 40 Prozent von ihren Höchstständen gefallen“, erklärt Murray. Besonders bei erstklassigen Immobilien seien Preisnachlässe von 20 bis 25 Prozent gegenüber 2021 zu verzeichnen. Seray Incoglu, Executive Vice President bei Pimco, ergänzt, dass Premium-Immobilien teilweise unter den Wiederbeschaffungskosten gehandelt werden. Bei Objekten mittlerer oder niedrigerer Qualität, insbesondere im Büro- und Life-Sciences-Bereich, sei jedoch mit weiteren Preisrückgängen zu rechnen.

Regionale Unterschiede bei der Markterholung

Die Markterholung verläuft weltweit sehr unterschiedlich, abhängig von den regionalen Wachstumsaussichten. François Trausch, Managing Director bei PIMCO Prime Real Estate, erklärt: „In Europa sinken die Zinsen aus den falschen Gründen – nämlich wegen der schwachen Konjunkturaussichten in Deutschland und Frankreich.“ Anders als in den USA wird das Niveau der Nachkrisenjahre in Europa voraussichtlich nicht erreicht. Investoren sollten sich daher auf Märkte mit Miet- und Ertragswachstum konzentrieren. In Asien, mit Ausnahme Chinas, sieht Trausch dagegen stabilere Wachstumsaussichten und eine schnellere Erholung.

Attraktive Segmente für Investoren

Die Pimco-Experten identifizieren mehrere vielversprechende Segmente, darunter den Wohnungssektor, Studentenwohnheime und Rechenzentren. „Der Wohnungssektor profitiert von stabilen Angebots- und Nachfragefaktoren“, erläutert Russell Gannaway. Besonders in den USA und Japan bieten Wohnimmobilien attraktive Perspektiven. Auch Studentenwohnheime zeigen weltweit ein starkes Mietwachstum.

Rechenzentren sind ebenfalls ein spannendes Segment. In Europa sehen Experten großes Potenzial, da der Markt bei der Kapazität etwa fünf bis sieben Jahre hinter den USA zurückliegt, so Murray.

Vorsicht bei Büro- und Life-Sciences-Immobilien

Im Bereich der Büro- und Life-Sciences-Immobilien raten die Pimco-Experten zu Vorsicht. „Die tatsächliche Flächennutzung im Life-Sciences-Sektor zeigt in mehreren Märkten Anzeichen einer Verlangsamung“, warnt Incoglu. Auch bei Büroimmobilien bleibt die Nachfrage eingeschränkt. Trausch betont, dass der Trend zu hochwertigen, nachhaltigen Objekten Chancen bietet, während schwächere Immobilien weiterhin Risiken bergen. Laut Gannaway sollten Investoren Geduld haben: „Es gibt keinen Vorteil, zu früh in diesen Markt einzusteigen.“

Deka liegt vorne

Viele der klassischen Offenen Immobilienfonds setzen aufgrund dieser unterschiedlichen Entwicklung der einzelnen Immobiliensegmente auf einen Branchenmix. Im laufenden Jahr weist der Deka Immobilien Nordamerika gut sechs Prozent hat der Fonds im laufenden Jahr zugelegt. Ein Großteil davon stammt jedoch aus Währungsgewinnen. Auf Dollar-Basis liegt der Zuwachs bei etwa 1,7 Prozent. Das Portfolio des Fonds besteht aus Büro (28,7 Prozent), Handel & Gastronomie (23,3 Prozent), Hotel (21,2 Prozent), Mischobjekte (18,0 Prozent) sowie Logistik/Lager (8,9 Prozent).

Wohnimmobilienfonds mit Problemen

Weniger gut sind zuletzt die lange Zeit sehr populären Wohnimmobilienfonds gelaufen. Fonds wie der Fokus Wohnen Deutschland oder auch der Wertgrund WohnSelect weisen negative Wertentwicklungen auf. Etwa 1,8 Prozent liegt der einstige Überflieger von Wertgrund unter Wasser. Aufgrund der oftmals weniger überzeugenden Performance vieler Fonds und der daher Verstärkten Rückgabewünsche vieler Anleger sind viele Fonds derzeit auf der Verkäuferseite. So hat etwa der Wertgrund Wohnselect 2024 schön drei Objekte veräußert. Durch diese Verkäufe hält sich die Liquiditätsquote des WERTGRUND WohnSelect D in dem seit Jahren bekannten Korridor von fünf bis zehn Prozent.

Verkäufe zur Liquiditätsbeschaffung

Bei den Verkäufen achtet Wertgrund darauf, dass die im Bestand verbleibenden Objekte unverändert attraktive Entwicklungspotenziale haben, während die Potenziale der zum Verkauf stehenden Objekte aus ihrer Sicht weitgehend ausgeschöpft sind. Die Verkäufe seien aufgrund der vorliegenden Anteilscheinkündigungen notwendig und erforderten dieses Vorgehen. „Im sich gerade deutlich stabilisierenden Marktumfeld würde Wertgrund diese Verkäufe ansonsten definitiv nicht durchführen. Wir wissen um die Qualität unserer Immobilien, verstehen es allerdings als unsere klare Aufgabe mit solchen Herausforderungen umgehen zu müssen. Aufgrund der frühen Auflage des WERTGRUND WohnSelect D im Jahr 2010, sowie seines äußerst konservativ ausgerichteten Darlehensportfolios, sind bei der Vielzahl der Objekte die Anschaffungsnebenkosten bereits vollständig abgeschrieben und vorzeitige Kredittilgungen im Rahmen von Verkäufen unter Zahlung von Vorfälligkeitsentschädigungen nicht notwendig“, begründet das Wertgrund Management sein vorgehen.

Klassiker bewähren sich

Gut haben sich hingegen die Klassiker wie der hausInvest, Deka-Immobilien Europa oder auch der Global gehalten. Auch die Union Investment Fonds wie der UniImmo: Europa, Global und auch Deutschland weisen im laufenden eine positive Performance auf. Diese milliardenschweren Flaggschiffe haben nicht das Problem, der oftmals erst vor wenigen Jahren aufgelegten Wohnimmobilienfonds, die in der Hochphase des Immobilienbooms überteuert kaufen mussten und oftmals auch nicht unbedingt die beste Qualität im Portfolio haben.

Fazit: Ob der Immobilienmarkt seinen Boden in allen Segmenten gefunden hat, ist schwer abzuschätzen, denn die schwache Konjunktur in Deutschland und in Europa könnten gerade den Gewerbeimmobilienmarkt weiterhin belasten. Bei Wohnimmobilien hingegen dürften die sinkenden Zinsen eher dazu beitragen, dass es keinen weiteren deutlichen Verfall geben. Zumal in den Ballungsräumen nach wie vor akute Wohnungsnot herrscht. Und ob es sich lohnt, die Fonds zu kündigen, hängt vom Einzelfall ab. Wer Immobilien als wichtigen Bestandteil der Allokation sieht, hat kaum eine Alternative.

Übersicht der Offenen Immobilienfonds

| Name | ISIN | Perf. seit 1.1. | Perf. 1 Jahr | Perf. 3 Jahre | Perf. 5 Jahre | Perf. 10 Jahre kum. | Perf. 20 Jahre kum. | Volatilität 1 Jahr |

|---|---|---|---|---|---|---|---|---|

| Deka-ImmobilienNordamerika | DE000DK0LLA6 | 5,93% | 3,59% | 13,12% | 15,52% | 6,08% | ||

| Real Invest Europe (VT) | AT0000A04KN9 | 3,73% | 3,31% | 17,27% | 23,64% | 10,63% | 1,04% | |

| Aachener Spar- und Stiftungs-Fonds | DE000A1H9HS4 | 3,66% | 3,72% | 8,60% | 3,61% | 22,70% | 1,09% | |

| KGAL immoSUBSTANZ | DE000A2H9BS6 | 3,60% | 3,49% | 10,95% | 19,15% | 0,70% | ||

| KanAm grundinvest Fonds i.L. | DE0006791809 | 2,99% | 2,99% | 37,70% | 44,88% | 40,97% | 65,56% | 1,96% |

| UniInstitutional European Real Estate | DE0009805549 | 2,81% | 3,06% | 9,47% | 15,56% | 30,86% | 91,92% | 0,34% |

| UniInstitutional German Real Estate | DE000A1J16Q1 | 2,78% | 3,00% | 9,49% | 15,93% | 34,33% | 0,46% | |

| Realisinvest Europa | DE000A2PE1X0 | 2,74% | 2,23% | 6,17% | 11,77% | 1,07% | ||

| Real Invest Austria (VT) IT | AT0000A05RD2 | 2,33% | 2,38% | 7,76% | 13,86% | 29,85% | 0,80% | |

| Deka-ImmobilienEuropa | DE0009809566 | 2,26% | 2,41% | 8,71% | 14,11% | 32,07% | 81,45% | 0,17% |

| hausInvest | DE0009807016 | 2,07% | 2,28% | 7,38% | 11,72% | 25,44% | 76,51% | 0,63% |

| UniImmo: Deutschland | DE0009805507 | 1,94% | 2,13% | 7,75% | 12,30% | 29,91% | 75,54% | 0,24% |

| WestInvest InterSelect | DE0009801423 | 1,92% | 2,07% | 7,44% | 11,90% | 26,82% | 70,44% | 0,28% |

| Deka-ImmobilienGlobal | DE0007483612 | 1,83% | 1,72% | 6,24% | 9,41% | 21,29% | 72,08% | 0,45% |

| Catella European Residential | DE000A0M98N2 | 1,38% | 1,38% | 13,10% | 32,28% | 97,12% | 0,49% | |

| ERSTE Immobilienfonds EUR R01 (A) | AT0000A08SG7 | 1,19% | 1,05% | 4,92% | 5,90% | 17,32% | 0,35% | |

| Deka-ImmobilienMetropolen | DE000DK0TWX8 | 1,02% | 0,84% | 4,89% | 8,60% | 0,49% | ||

| UniImmo: Europa | DE0009805515 | 0,82% | 0,91% | 4,83% | 8,29% | 23,05% | 65,10% | 0,31% |

| Swiss Life REF (DE) European Living | DE000A2PF2K4 | 0,47% | 0,57% | 3,77% | 8,45% | 0,29% | ||

| Deka-Immobilien Fonds Selektion Europa | DE000DK0TWW0 | 0,30% | 0,07% | 2,89% | 6,50% | 0,87% | ||

| UniImmo: Global | DE0009805556 | 0,24% | 0,26% | 2,75% | 2,32% | 14,93% | 56,13% | 1,23% |

| UBS (D) Euroinvest Immobilien I-dist | DE0009772616 | 0,18% | -0,08% | 5,27% | 16,55% | 22,31% | 28,46% | 0,69% |

| Habona Nahversorgungsfonds Deutschland | DE000A2H9B00 | -0,55% | -0,42% | 3,87% | 8,78% | 1,11% | ||

| Swiss Life REF (DE) European Real Estate Living and Working | DE000A2ATC31 | -1,11% | -1,11% | 2,92% | 7,40% | 0,78% | ||

| Catella Mordernes Wohnen | DE000A2DP6B6 | -1,59% | -1,59% | -3,79% | -2,85% | 2,71% | ||

| WestInvest ImmoValue | DE0009801431 | -1,66% | -1,56% | 4,82% | 11,26% | 36,57% | 69,96% | 2,87% |

| WERTGRUND WohnSelect D | DE000A1CUAY0 | -1,77% | -1,81% | 3,07% | 11,72% | 73,78% | 1,00% | |

| Catella Wohnen Europa | DE000A141UZ7 | -2,46% | -2,64% | -2,83% | -0,77% | 2,51% | ||

| grundbesitz Fokus Deutschland RC | DE0009807081 | -3,53% | -3,70% | -0,41% | 4,18% | 18,32% | 1,42% | |

| grundbesitz europa RC | DE0009807008 | -3,58% | -3,30% | -1,36% | 2,92% | 18,56% | 84,71% | 1,31% |

| DEGI International | DE0008007998 | -3,67% | -3,08% | -14,40% | -13,34% | -9,18% | -18,13% | 2,14% |

| grundbesitz global RC | DE0009807057 | -4,46% | -6,23% | -5,03% | -1,05% | 11,18% | 57,88% | 1,92% |

| Fokus Wohnen Deutschland | DE000A12BSB8 | -5,20% | -5,40% | 0,76% | 9,57% | 1,52% | ||

| LLB Semper Real Estate (A) | AT0000622980 | -5,31% | -8,27% | -7,66% | -5,17% | 7,79% | 64,80% | 3,36% |

| KCD-Catella Nachhaltigkeit IMMOBILIEN Deutschland | DE000A2DHR68 | -6,04% | -7,07% | -8,23% | -4,11% | 2,67% | ||

| Catella MAX | DE000A0YFRV7 | -8,68% | -9,24% | -5,79% | 12,51% | 114,74% | 3,82% | |

| INTER ImmoProfil | DE0009820068 | -10,27% | -10,36% | -12,70% | -5,22% | 19,23% | 45,74% | 6,36% |

| CS PROPERTY DYNAMIC i.L. | DE0009751354 | -11,43% | -11,15% | -85,83% | 10,58% | |||

| LEADING CITIES INVEST | DE0006791825 | -14,75% | -14,69% | -21,24% | -17,27% | -1,19% | 7,89% | |

| UniImmo:Wohnen ZBI | DE000A2DMVS1 | -20,21% | -20,80% | -19,62% | -17,11% | 16,38% | ||

| BNP Paribas MacStone P | DE000A2DP6Y8 | -21,01% | -23,80% | -28,84% | 11,68% |

Personalien

Barbara Claus verstärkt FondsConsult

Zum 1. Januar 2025 wechselt Barbara Claus von der Ratingagentur Scope Fund Analysis zum eigentümergeführten Fondsanalysehaus FondsConsult Research GmbH mit Sitz in München. Neben der Analyse und Auswahl von Fonds wird sie vor allem die Research-Aktivitäten im Bereich Private Markets und ActiveETF unterstützen.

Fonds auf dem Prüfstand

Capital Group New Perspective Strategie: Außergewöhnlich erfolgreicher Ansatz

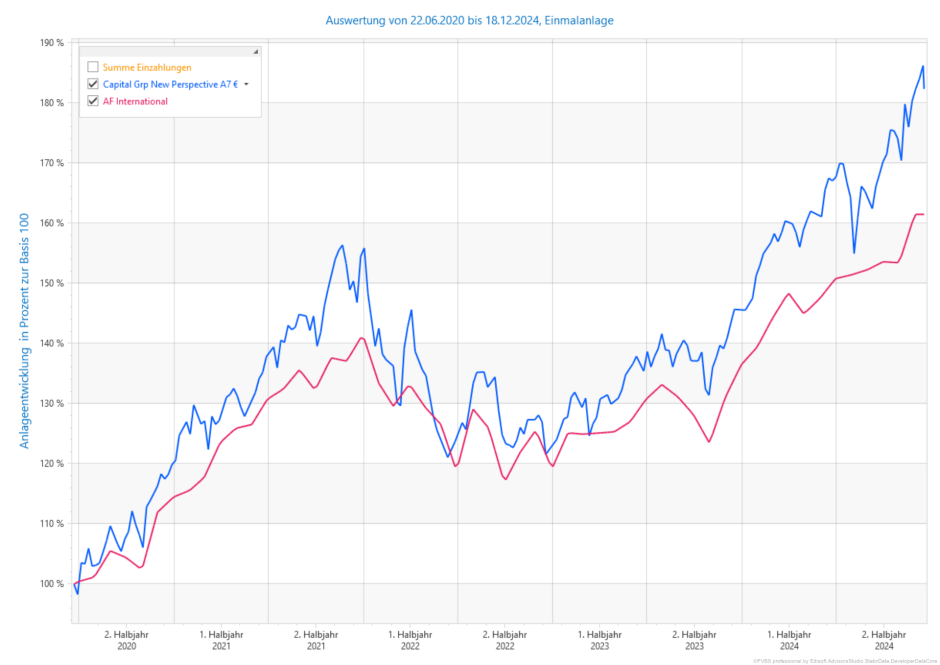

Das 188,7 Milliarden US-Dollar schwere Aktien-Flaggschiff der Capital Group setzt mit einem Teamansatz auf multinationale Unternehmen, die von den langfristigen Veränderungen in der Weltwirtschaft profitieren. Das zahlt sich aus.

Fondsmanager

Die 1931 in den USA gegründete Investmentgesellschaft Capital Group ist hierzulande längst nicht so bekannt wie in den Vereinigten Staaten. Dort zählt sie mit einem verwalteten Vermögen von mehr als 2,8 Billionen US-Dollar zu den ganz großen Playern. Was die Fondsgesellschaft von den meisten Konkurrenten zudem abhebt: Sie wendet ihr sogenanntes „Capital System“ an, bei dem mehrere Portfoliomanager ihre besten Ideen in einen Fonds einbringen und einen Teil des Portfolios selbst verwalten. Dieses Konzept verfolgt man bei der Capital Group seit Ende der 1950er-Jahre. So auch beim Capital Group New Perspective Fund (LUX), der von zehn verschiedenen Portfoliomanagern plus einem Analystenteam gesteuert wird. Diese investieren unabhängig voneinander in ihre besten Überzeugungen, um bessere Ergebnisse zu erzielen. Die Mitglieder der Teams haben zwischen 15 und 38 Jahren Berufserfahrung und agieren an den verschiedensten Standorten in den USA, Asien und Europa.

Anlagestrategie

Für die 188,7 Milliarden US-Dollar schwere Capital Group New Perspective Strategie, die in den USA schon seit 1973 und in Deutschland seit 2015 auf dem Markt ist, bringt jeder der zehn Manager plus dem einzigen Research-Team seinen ganz eigenen Anlagestil mit ein. „Die Kombination von Managern mit unterschiedlichen Anlageansätzen führt zu einem gleichmäßigeren und somit besseren Renditemuster“, erklärt Katharine Dryer, Equity Asset Class Lead. Ziel der Portfoliomanager ist es, weltweit diejenigen Unternehmen herauszufiltern, die von langfristigen Trends und Marktveränderungen global profitieren.

Dazu wird flexibel in multinationale Konzerne via Stock Picking investiert, die nicht nur in den Industrie-, sondern auch den Schwellenländern beheimatet sind. Vorteil: Die ausgewählten Quality Growth Companies können Wachstumsschwächen in einzelnen Märkten durch steigende Umsätze in anderen Regionen wieder ausgleichen, was sie stabiler gegenüber regionalen Turbulenzen macht.

Marktmeinung

„Wir sind zwar Bottom Up orientierte Investoren, doch die politischen und wirtschaftlichen Rahmenbedingungen sind essenziell“, sagt Dryer. „Und es scheint, dass wir gerade seismische Veränderungen in der globalen wirtschaftlichen, finanziellen und geopolitischen Landschaft erleben.“ Die Deglobalisierung, wachsende politische Spannungen, eine unterschiedliche Zinspolitik der Notenbanken, aber auch die Herausforderungen durch den Klimawandel sind nur einige der Rahmenbedingungen, die sich von vergangenen 40 Jahren fundamental unterscheiden. „Auffällig sind auch die divergierenden Wachstumstrends in den Branchen.“ So erlebten verschiedene Sektoren in den vergangenen Jahren zu unterschiedlichen Zeiten Ab- und Aufschwünge. Aber auch die Volatilität bei der Beliebtheit von Value oder Growth-Aktien bei Investoren habe in den vergangenen Jahren nochmals deutlich zugenommen. Positiv sei, dass das Gewinnwachstum wieder angezogen hat, ohne dass die Märkte weltweit zu hoch bewertet sind.

Starke Veränderungen gebe es auch bei den favorisierten Branchen. „Wir befinden uns derzeit in einer einzigartigen Periode der Geschichte, die vom Zusammenfluss mehrerer transformativer Veränderungen geprägt ist.“ Drei Themen stünden dabei die kommenden Jahre besonders im Mittelpunkt und würden sich zudem verstärken. Erstens die beschleunigte digitale Disruption, hinter der mehr stecke als nur das Thema Künstliche Intelligenz. Zum digitalen Wandel zählten etwa E-Commerce, Cloud-Computing oder Robotik. Zweitens befinden wir „uns in einem goldenen Zeitalter der Innovation und des Wachstums im Gesundheitswesen.“ Und drittens „erleben wir eine Renaissance industrieller Unternehmen, die von den globalen Veränderungen besonders profitieren.“ Zu den Trends, die die Old Economy Firmen antreiben, zählen etwa steigende Ausgaben für Verteidigung, Datenzentren oder die Transformation des Energiesystems weltweit.

Portfolio

20 Prozent des Fonds steuert ein 80-köpfiges Analystenteam bei, die restlichen 80 Prozent des Portfolios kommen von zehn Investmentteams. Es gibt jedoch zwei Regeln, an die sich die Manager halten müssen. Zum einen müssen die ausgewählten Unternehmen mindestens 25 Prozent ihrer Einnahmen außerhalb ihres Heimatlandes erzielen und zum anderen zum Zeitpunkt des Kaufs eine Marktkapitalisierung von über drei Milliarden US-Dollar aufweisen. IT, Gesundheits- und Nicht-Basiskonsumgüterwerte machen knapp die Hälfte des rund 250 Titel umfassenden Portfolios aus. Neben prominenten Werten wie Meta, Tesla oder Microsoft lassen sich auch unbekanntere Titel in den Top Ten finden, darunter das griechische Medizinunternehmen Micrel Medical Devices und das brasilianische Finanzunternehmen Bradeso. Regional dominieren US-Werte, gefolgt von europäischen Titeln und Schwellenwerten, die immerhin noch mit knapp sieben Prozent gewichtet sind. Insgesamt weist der Fonds eine geringe Umschlaghäufigkeit des Portfolios auf. Im Schnitt bleibt eine Aktie vier bis fünf Jahre im Fonds.

Risiko-Ertrags-Profil

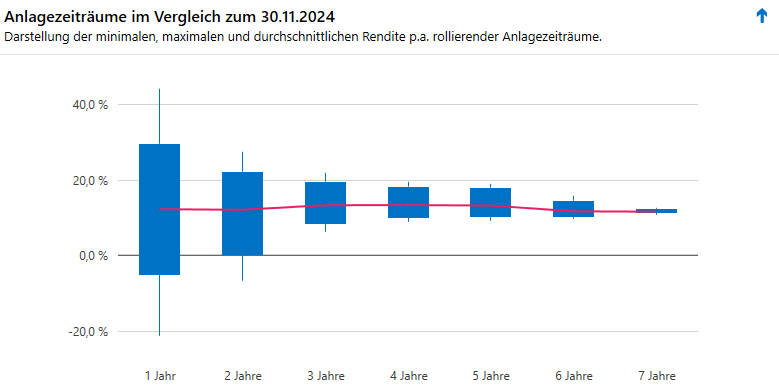

Seit Auflage im März 1973 hat die Strategie 12,1 Prozent Ertrag im Jahr erzielt. Zum Vergleich: Der MSCI All Countries World Index (AWCI) kommt auf ein Plus von 9,4 Prozent per anno. Die europäische Variante kommt seit Start 2015 sogar auf ein Plus von 14,1 Prozent pro Jahr. Eine klare Outperformance gegenüber dem Weltaktienindex. Die Sharpe Ratio von 1,25 seit 2015 zeugt ebenfalls von hoher Qualität.

Fazit

Der Fonds setzt auf die Vielfalt der Ideen und Überzeugungen der Investmentteams. Ein seltener wie erfolgreicher Ansatz. Wer auf die großen Profiteure der Veränderungen in der Weltwirtschaft setzen will, fährt mit dem Capital Group New Perspective Fund als Anleger hervorragend.

| KVG | Capital International |

| ISIN (EUR) | LU1295545096 |

| Auflegung | 11.12.2016 |

| Fondsvermögen | 398,71 Mio. EUR |

| Ausgabeaufschlag | bis zu 5,25% |

| Laufende Kosten p. a. (TER) | 0,49% |

| Erfolgsgebühr | nein |

| Börsenhandel | Ja |

| Wertentwicklung 1 Jahr (per 19.12.24) | 28,51% |

| Wertentwicklung 5 Jahre (per 19.12.24) | 91,03 |

| Volatilität 3 Jahre (per 19.12.24) | 15,15% |

| Internet | www.capitalgroup.com |

Anleihen

Anleihen: Wo der Einstieg lohnt, wo nicht

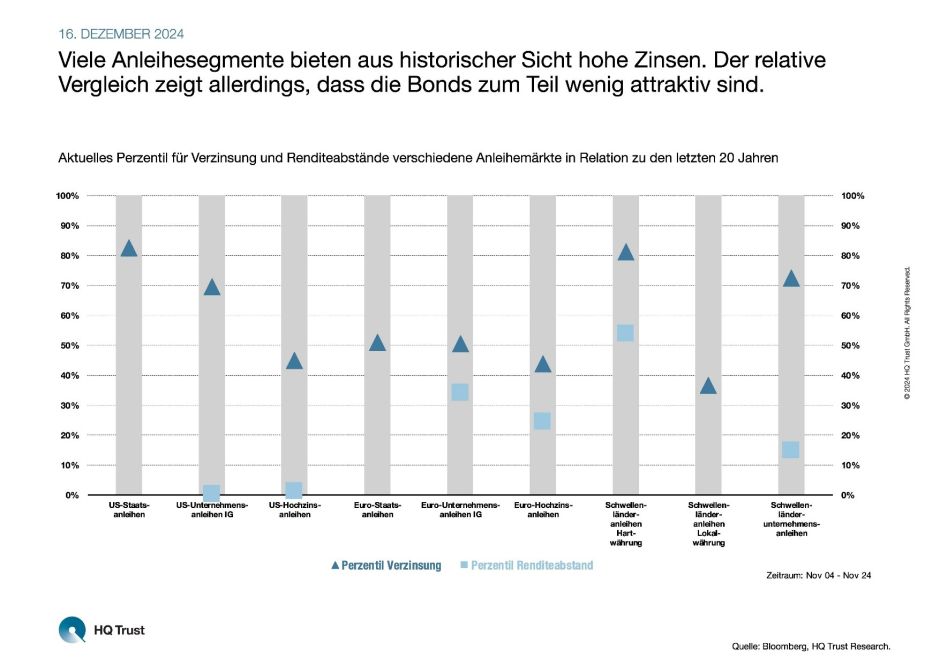

Auf dem Anleihenmarkt locken endlich wieder höhere Erträge. Doch nicht alle. HQ-Trust-Fondsselektor Jan Tachtler hat untersucht, welche Segmente aus Investorensicht attraktiv sind, – und sagt, worauf Anleger außer der Verzinsung achten sollten.

In seiner Untersuchung setzt der Portfoliomanager von HQ Trust die aktuelle Verzinsung verschiedener Anleiheindizes in den historischen Kontext der letzten 20 Jahre und analysiert, in welchen Segmenten derzeit überdurchschnittliche Verzinsungen zu finden sind. Der untersuchte Zeitraum von November 2004 bis November 2024 umfasst unter anderem die Finanzkrise, den Corona-Schock sowie die jahrelange Niedrigzinsphase.

· „In sechs von neun untersuchten Marktsegmenten erhalten Anleger derzeit eine überdurchschnittliche Verzinsung.“

· „Insbesondere bei US-Staatsanleihen sowie den Schwellenländeranleihen in Hartwährung sind die Zinsen im historischen Vergleich besonders hoch.“

· „In diesen beiden Segmenten liegt die Verzinsung oberhalb des 80-Prozent-Perzentils: In den vergangenen 20 Jahren war die Rendite also lediglich in 20 Prozent der Fälle höher.“

„In drei Segmenten liegt die Verzinsung auf Indexniveau derzeit leicht unterhalb des langjährigen Durchschnitts: US-Hochzinsanleihen, Euro-Hochzinsanleihen und bei Schwellenländeranleihen in Lokalwährung

Um einschätzen zu können, wie attraktiv ein Anleihesegment ist, sollten Investoren allerdings auf weitere Kenngrößen achten. Wie es zwischen den Segmenten aussieht, misst Jan Tachtler anhand der Renditeabstände.

· „Trotz einer aus historischer Sicht sehr hohen Verzinsung sind US-Unternehmensanleihen mit hoher Bonität derzeit unattraktiv: Im Vergleich zu US-Staatsanleihen liegt der Renditeabstand auf dem Null-Prozent-Perzentil.“

· „Bei US-Hochzinsanleihen sieht es mit 1,25 Prozent kaum besser aus. An den Renditeabständen gemessen sind beide Anlageklassen historisch unattraktiv.“

· „Im Vergleich zu Euro-Staatsanleihen sehen in Euro notierte Unternehmensanleihen dagegen etwas attraktiver aus als ihre Pendants aus dem Rest der Welt.“

· „Schwellenländeranleihen in Hartwährung wirken auf Basis der Renditeabstände zu US-Staatsanleihen noch recht attraktiv.“

· „Unternehmensanleihen aus den Schwellenländern bieten hingegen nur noch wenig Potential.“

Beim Vergleich einzelner Anleihesegmente sollten Investoren zudem außer der Verzinsung auch auf das Währungsrisiko im Auge behalten:

· „Ohne Währungsabsicherung erreichen Bonds zum Teil Volatilitäten, die an Aktien erinnern.“

· „Wer ruhig schlafen möchte, sollte die Anleihen daher absichern, was die Rendite erheblich schmälern kann: bei einer Dollar-Euro-Absicherung beispielsweise um 1,65 Prozentpunkte.“ (pg)

ESG

ESG im Fokus: Risiken vermeiden, Performance stärken

Welche Chancen und Risiken ergeben sich aus unterschiedlichen ESG-Strategien für das Fondsmanagement? Christoph Schumann, ESG-Experte der Vicenda Group AG, analysiert für TiAM FundResearch die konkreten Auswirkungen auf das Portfolio und die Produktebene.

ESG-Strategien in der Fondsverwaltung helfen, Risiken zu reduzieren und Chancen zu erkennen, indem sie die klassische Investitionsanalyse um drei zentrale Aspekte erweitern: Umwelt (E), Soziales (S) und Unternehmensführung (G). Eine solche Strategie kann ein umfassenderes Bild der Unternehmensleistung liefern. Doch Vorsicht: Wer sich hier nur auf die Analyse einzelner Titel konzentriert, ohne die Auswirkungen auf das gesamte Portfolio oder die Produktebene zu beachten, kann Endinvestoren auch schaden. ESG ist also nicht per se eine einfache Angelegenheit, mit der bei Fondsinvestments mehr oder weniger automatisch alles gut wird.

Kommentar

Energie- und Klimapolitik an die Realitäten anpassen

„Fast täglich lesen wir neue Berichte über die Folgen der Klimaveränderung, und zu Recht sind wir darüber besorgt. Der CO2-Ausstoß durch die zunehmende Verbesserung der Lebensverhältnisse für immer größere Teile der derzeit rund acht Milliarden Menschen auf diesem Planeten ist ein wichtiger Grund dieser Veränderungen. Das ist nicht selbstverständlich, denn über viele Jahre haben andere Schadstoffe und ihre Beseitigung eine wesentlich größere Rolle gespielt. Wahrscheinlich wäre die Debatte über Kernkraftwerke anders verlaufen, wäre ihre Bedeutung für eine klimaneutrale Stromproduktion schon früher diskutiert worden.

Seit November 2020 ist Prof. Dr. h.c. mult. Roland Koch Vorsitzender der Ludwig-Erhard-Stiftung. Von 1987 an war Koch Mitglied des Hessischen Landtages. 1999 wurde er dann zum Ministerpräsidenten des Landes Hessen gewählt. Er hatte diese Position bis 2010 inne und hat dann die Politik verlassen. Heute arbeitet Koch als Anwalt in seiner eigenen Kanzlei in Frankfurt am Main und ist Professor of Management Practice in Regulated Environments an der Frankfurt School of Finance. (Bild: Ludwig-Erhard-Stiftung)

Daraus müssen wir lernen. Das weltweite Ziel „Wohlstand für Alle“ und das Ziel der Verringerung des CO2-Ausstoßes müssen als Prioritäten gleichgewichtig nebeneinanderstehen. In Deutschland haben wir zu viele zusätzliche Wünsche und Bedingungen in die Klimathematik eingewoben, was dazu führt, dass die beiden prioritären Ziele gefährdet werden. Deutschland hinkt bei der CO2-Reduzierung im Vergleich zu anderen Industrieländern hinterher. 2024 wird Deutschland zugleich als eines der wenigen EU-Länder voraussichtlich wirtschaftlich schrumpfen, während viele andere Industrienationen ein moderates Wachstum aufweisen werden.

Die Neuausrichtung der Politik nach der anstehenden Bundestagswahl muss daher grundlegende Entscheidungen beinhalten, um auf einen realistischen Pfad zum klimagerechten Wachstum zurückzukehren. Wie kann das gelingen?

Alleingänge machen keinen Sinn

Ausschließlich aus Gründen politischer Profilierung hat Deutschland sich vorgenommen, die CO2-Neutralität fünf Jahre früher zu erreichen, als international vereinbart wurde. Das ist ein unsinniger Eingriff in das System und spart keine Tonne CO2. Das EU-Emissionshandelssystem (ETS) setzt nämlich eine europaweite Obergrenze für die Gesamtmenge an CO2 fest. Wenn Deutschland durch ambitioniertere Maßnahmen CO2einspart, bleiben unbenötigte Zertifikate im System verfügbar. Unternehmen aus anderen EU-Staaten können diese Zertifikate kaufen und entsprechend mehr emittieren.

Die Gesamtemissionen in der EU ändern sich also nicht, da die Obergrenze („Cap“) nicht sinkt. Deutschland verlagert lediglich Emissionen ins Ausland. Das ist jedoch doppelt teuer. Zum einen ist es eine Wettbewerbsverzerrung im Vergleich zu anderen europäischen Anbietern, die mehr Zeit haben: Das zwingt deutsche Unternehmen, Änderungen schon vorzunehmen, wenn Maßnahmen noch nicht als allgemeine Standards erprobt sind. Deutschland trägt damit das europaweite Erprobungsrisiko. Diese Benachteiligung kann im deutschen Alleingang aufgehoben werden und würde die Anpassungspläne der deutschen Industrie erleichtern.

CO2 kann nicht vollständig vermieden werden und muss abgespalten werden.

Zur ehrlichen Analyse gehört es auch zum anderen einzuräumen, dass wir in Zukunft Produktionsmethoden haben werden, die für den wirtschaftlichen Erfolg entscheidend sind und bei denen der Anfall von CO2 nicht vermieden werden kann. Das darf nicht zu einer Klimabelastung führen, das dort anfallende CO2 muss abgespalten werden. Zement, Glas, Kunststoffe, Stahl und Aluminium werden dazugehören. Wahrscheinlich auch noch lange Zeit die Erdgas-Kraftwerke für die Phasen, in denen Sonne und Wind nicht ausreichen. Das so gewonnene Gas ist ein durchaus wertvoller Rohstoff für weitere Produktionen; ansonsten kann CO2 deponiert werden.

Deutschland ist zwar Vorreiter in der Forschung und der CO₂-Nutzung, bei der Speicherung jedoch ein Totalausfall, vor allem aufgrund fehlender gesetzlicher Zulassungen. USA und Norwegen sind die klaren globalen Marktführer bei Technologien für Speicherung und Verarbeitung, vor allem dank umfassender politischer Förderung. Der grüne Umweltminister hat zwar vor kurzem seine Totalverweigerung aufgegeben, im Bundestag liegt ein Gesetz zur Erlaubnis dieser Technologien. Dennoch will man aus ideologischen Gründen CO2-Produkte lieber verbieten und deshalb bleibt man bei allen alternativen Nutzungen skeptisch. Der neue Bundestag muss hier zügig ein Gesetz verabschieden, das Abspaltung, Nutzung, Speicherung und Transport von CO2 zu Standardverfahren macht.

E-NG: Strategien zum schnellen Ersatz von Erdgas

Der ideologische Ansatz, wie er im Heizungsgesetz zum Ausdruck gekommen ist, lautet, dass Erdgasleitungen beseitigt werden, und wo immer möglich, Strom die einzige Energiequelle sein soll. Dies ist erneut eine Vorgabe, die Klimaneutralität nicht fördert, sondern verzögert. Es gibt klimaneutrale Ersatzstoffe für Erdgas. Das sind vor allem das sogenannte E-NG (Elektrogas aus „grünem“ Wasserstoff) und Wasserstoff selbst.

E-NG ist ein nachhaltiger Brennstoff, der fossiles Erdgas nahtlos ersetzen kann, weil es einfach ist, ihn in bestehender Infrastruktur zu transportieren und zu speichern. Das wäre eine sehr pragmatische Lösung zur Nutzung erneuerbarer Energien ohne neue Leitungen. Letztlich ist E-NG eine Kombination aus grünem Wasserstoff mit zuvor abgespaltenem CO2, so dass ein geschlossener Kreislauf entsteht. Das bietet den schnellsten Weg zur drastischen Reduzierung der Emissionen im globalen Energiesystem. Alle Prozesse sind entwickelt und erprobt. E-NG und andere E-Kraftstoffe sind technologisch reif und werden in Ländern wie Japan schon in großem Maßstab eingesetzt. Bei uns würde abgespaltenes CO2 in sonnenreiche Gegenden wie Nordafrika gebracht und dort mit grünem Wasserstoff verbunden. Unsere Erdöl-Tanker kennen diese Strecke schon lange.

Wasserstoff – von bunt zu grün im Lauf der Zeit

Auch hier hat Deutschland ideologische Regeln verabschiedet, anstatt sich mit aller Kraft auf den Systemwechsel einzulassen. Die Wasserstoff-Produktion ist bislang noch sehr energieintensiv. Man kann aber darauf vertrauen, dass mit wachsendem Bedarf der Preis sinkt. Noch darf bei uns nur „grüner“ Wasserstoff von noch nicht in Betrieb stehenden Energieanlagen zur Herstellung verwendet werden. Auch hier scheint die Regierung auf große Mengen Wasserstoff verzichten zu wollen.

Wenn man die Wirtschaft umstellen will, müsste man schnellstmöglich per Gesetz erlauben, die größtmögliche Menge Wasserstoff zum günstigsten Preis zu besorgen. Dann könnte Wasserstoff auch mit Kernkraft oder Erdgas produziert werden. Wenn jeder unbegrenzt Wasserstoff bekommen kann – wie heute Erdgas oder Strom –, kann der Staat anfangen, „roten“, „violetten“ oder „braunen“ Wasserstoff mit Abgaben zu belegen, um die Produktion insgesamt grün werden zu lassen.

Nationale Gesetze können viel bewirken

Dies alles sollten konkrete Strategien sein, die Deutschland von einem Klima-Hinterbänkler kurzfristig zu einem CO2-Vermeidungsland machen. Gleichzeitig geschähe das auf einer ökonomischen Basis, die den Unternehmen abrupte und unbezahlbare Veränderungsprozesse ersparen und den Industriestandort Deutschland erhalten würde. Nichts davon ist Neuland. Nur in Deutschland hat uns eine sture Ökopolitik bei der Emissionsvermeidung und dem Wirtschaftswachstum zum Schlusslicht werden lassen.“

Aktien

Fonds versus Fonds: T. Rowe Price US Smaller Companies versus T. Rowe Price US Equity

In der Reihe „Fonds versus Fonds“ stellt der Maklerpool Fonds Finanz für TiAM FundResearch zwei unterschiedliche Fonds der gleichen Kategorie gegenüber und analysiert deren Zukunftsaussichten. Diese Woche: T. Rowe Price US Smaller Companies versus US Equity.

Was eine der engsten US-Präsidentschaftswahlen aller Zeiten werden sollte, resultierte in einem Erdrutschsieg für den Republikaner Donald Trump. Der 45. und nun auch 47. Präsident ist erst die zweite Person in der über 200-jährigen Geschichte der Vereinigten Staaten von Amerika, die nach dem Amtsverlust wiedergewählt wurde.

Der seit immerhin 140 Jahren bestehende US-Aktienmarkt blickt derweil auf eine unvergleichliche Marktphase zurück. Über 16 Prozent pro Jahr legte der Standardwerte-Index S&P 500 in den vergangenen 15 Jahren inklusive Dividenden in Euro zu. Über die 35 Jahre bis Ende 2019 waren es dagegen „nur“ zehn Prozent jährlich. Der US-Markt übertraf den Rest der industrialisierten Welt, gemessen am MSCI World ex USA, der 8,1 Prozent pro Jahr erreichte, seit 2019 um jährlich mehr als das Doppelte. Das derzeit höchste KGV aller Aktienmärkte ist der „Preis“, den Anleger für den amerikanischen Exzeptionalismus und spektakulär gut gelaufene US-Aktien bereit sein müssen, zu zahlen. Das Kurs-Gewinn-Verhältnis unter Einbezug der erwarteten Gewinne lag zuletzt bei 23 und damit fast 65 Prozent über dem Rest der Welt. Zieht man das Shiller-KGV zu Rate, das eigentlich Bewertungsspitzen glättet, indem es die Gewinne der letzten zehn Jahre berücksichtigt, springt der Wert auf 39. Nur ein einziges Mal fiel diese Kennzahl bisher noch höher aus.

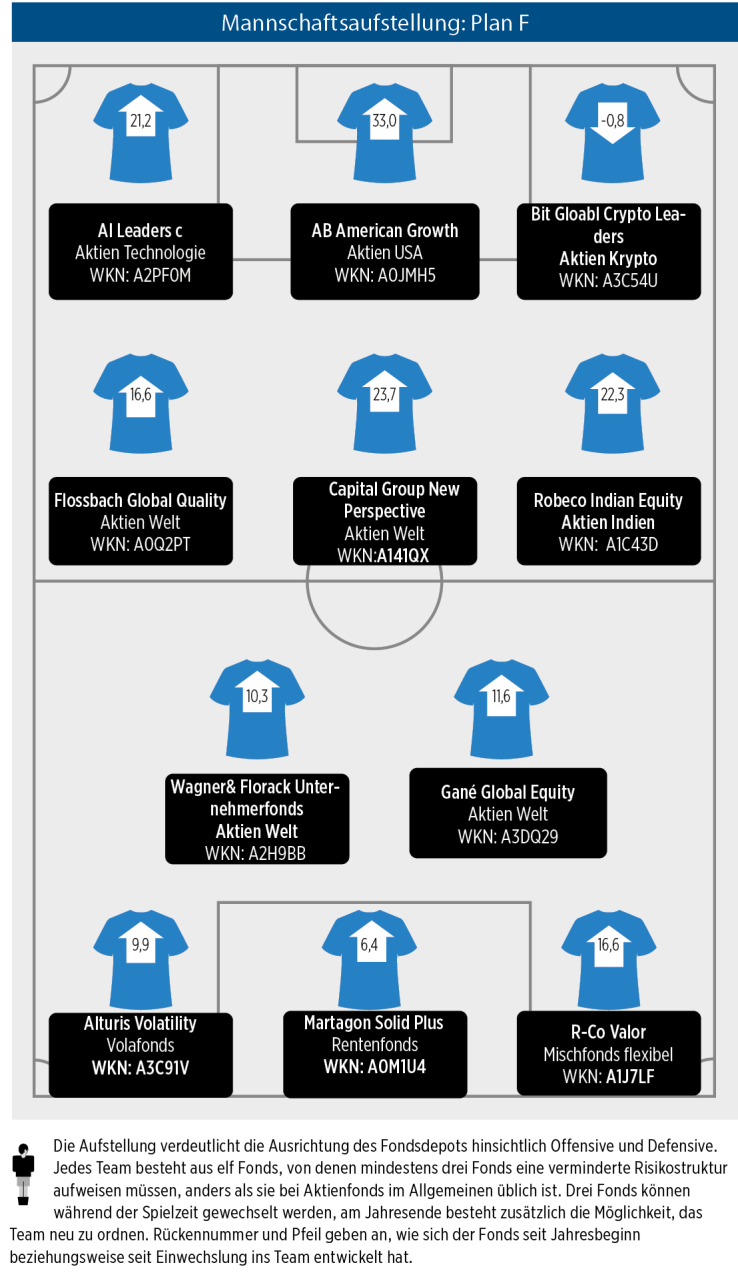

Fondsmeisterschaft

Fonds Meisterschaft

Die besten Teams kämpfen im TFR-Wettbewerb um den Jahressieg.

Diese Woche: Plan F

Strategie: Investitionen in Themen, Trends und Regionen die ein großes Wachstumspotential aufweisen.

Tilmann Speck ist Geschäftsführer der Plan F Finanzdienstleistungen GmbH

Schafft Plan F mit Kryptofonds noch den Sprung an die Spitze?

Tillmann Speck, Teamchef des des Stuttgarter Plan F Teams, liegt in der Tabelle der 1. Fondsliga auf dem 2. Platz. Legt sein Team noch einen Endspurt hin oder muss er sich am Ende mit Platz 2 begnügen? Das Rennen um Platz 1 bleibt spannend.

Tillmann Speck, der Teamchef des Stuttgarter Plan F Teams, sieht nach dem Wahlsieg von Donald Trump US-amerikanische Aktien im Vorteil. „Die Aussichten auf Steuersenkungen machen US-Aktien attraktiv, und die positiven Auswirkungen auf Unternehmensgewinne dürften mittelfristige Risiken wie steigende Verschuldung und Inflation überdecken. Insbesondere Substanzwerte profitieren, da Trump eine Politik verfolgt, die Industriewerte, US-Banken und den fossilen Energiesektor begünstigt, während „Clean Energy“-Unternehmen mit Gegenwind zu kämpfen haben“, sagt Speck. Ebenfalls positiv sieht er die Krypto-Märkte. „Sie reagieren euphorisch auf den als „Bitcoin-Präsidenten“ bezeichneten Trump, da sie hoffen, dass er die US-Börsenaufsichtsbehörde SEC zugunsten digitaler Vermögenswerte beeinflusst. Unterstützt wird er dabei von Elon Musk. Dies könnte die Entwicklung der Krypto-Märkte positiv beeinflussen, da Anleger auf eine stärkere Regulierung und Akzeptanz hoffen“, so der Teamchef weiter. Speck, der seit einiger Zeit immer in Lauerstellung auf Platz 2 lag, wechselte daher nach dem Wahlsieg Trumps den BIT Global Crypto Leaders R-II ein. Damit hofft er Michael Schäfer von QBS Invest noch vom 1. Platz zu verdrängen. Doch aktuell sieht es so aus, als ob dieses Vorhaben nicht mehr gelingt. Denn Ende dieser Woche ist der Kryptofonds auf Tauchstation gegangen. Damit dürfte Speck der Coup, noch den Meistertitel zu holen, kaum noch gelingen. Denn in den verbleibenden drei Handelstagen dürfte an den Börsen nicht mehr viel passieren. Traditionell ist die Volatilität rund um die Weihnachtsfeiertage stets gering, da der Handel sehr dünn ist.

Trumps Präsidentschaft spielt Speck auch beim AI Leaders Fund in die Hände, für den er einer von drei Managern ist. Nicht zuletzt dank Trump nimmt die Bedeutung von Künstlicher Intelligenz (KI) für die Wirtschaft weiter stark zu. Bis 2030 wird das weltweite Marktvolumen für KI laut Speck um durchschnittlich 32,9 Prozent pro Jahr auf über 1,8 Billionen US-Dollar wachsen. In der deutschen Industrie wird die zusätzliche Bruttowertschöpfung durch KI in den nächsten zehn Jahren auf 56 Milliarden Euro geschätzt, was einem Produktivitätsvorteil von bis zu 1,3 Prozent pro Jahr entspreche, selbst wenn nur die Hälfte der Unternehmen KI einsetze. Vor diesem Hintergrund hat sich der Fonds „AI Leaders“, der weltweit in Anbieter und Anwender von KI investiert, erfolgreich etabliert. Der Fonds hat mittlerweile ein Volumen von 114 Millionen Euro erreicht und seit Jahresbeginn ein Plus von knapp 26 Prozent erzielt. Seine 1-Jahres-Volatilität ist mit 13,6 Prozent für einen Technologiefonds gering. Entsprechend hoch ist die risikoadjustierte Rendite mit einer Sharpe Ratio von 1,82. Dies ist unter anderem darauf zurückzuführen, dass Strategie das Risikomanagementmodell „TOPAS“ einsetzt, um das Risiko-Rendite-Verhältnis aktiv zu steuern und gleichzeitig die Volatilität zu minimieren. Der Algorithmus des Risikomanagers ELAN Capital-Partners ermöglicht es, die Faktorprämien von Wachstumswerten zu vereinnahmen und gleichzeitig die Volatilität auf einem marktüblichen Niveau zu halten.

1. Fondsliga Teilnehmer 2024

| Rang | Name | Perf 2024 |

|---|---|---|

| 1 | QBS Invest | 20,05% |

| 2 | Plan F | 17,70% |

| 3 | Dolphinvest Capital | 16,38% |

| 4 | Performance AG | 15,19% |

| 5 | Urban & Kollegen | 14,08% |

| 6 | Bank für Vermögen | 14,04% |

| 7 | Nordproject | 13,15% |

| 8 | ALPS Family Office | 13,10% |

| 9 | SJB FondsSkyline | 12,77% |

| 10 | Top Vermögen | 11,86% |

| 11 | Zindstein Vermögensv. | 10,94% |

| 12 | Greiff Capital | 10,52% |

| 13 | Source for Alpha | 10,18% |

| 14 | VALEXX AG | 8,89% |

| 15 | Bayerische Vermögen Management | 8,08% |

| 16 | Guliver | 7,49% |

| 17 | Oberbanscheidt | 7,43% |

| 18 | Höng Wealth Management | 6,09% |

| 19 | BB-Wertpapierberwaltung | 5,96% |

| 20 | Acatis | 5,67% |

| 21 | FIVV AG | 5,49% |

| 22 | Hamburger Vermögen | 4,80% |

Alternative Investments

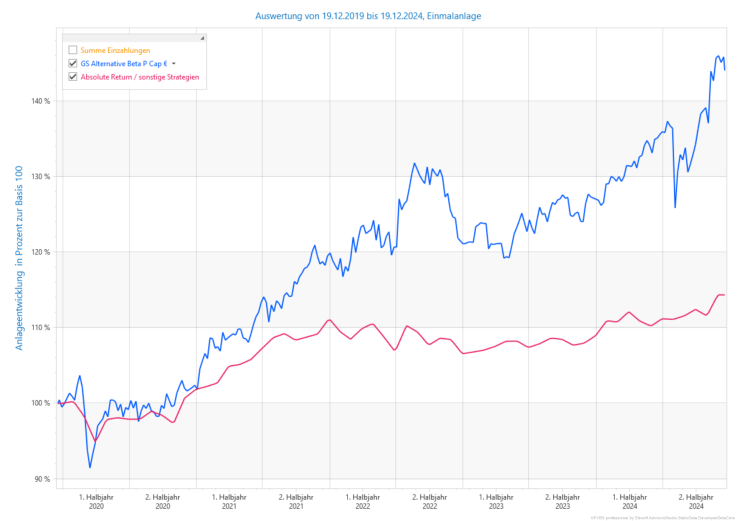

Alternative Beta Fonds von GS überzeugt

Goldman Sachs Alternative Beta Bei dem Fonds von investieren die Fondsmanager Osman Ali und Dennis Walsh in klassische Anlageklassen, um damit die Renditen von Hedgefonds nachzubilden.

Es gibt nur wenige alternative Anlagen, die langfristig mit wirklich stetigen Renditen überzeugen. Zu ihnen zählt der Goldman Sachs Alternative Beta Fund. Zwar hat der Goldmann Sachs-Fonds auf 5-Jahressicht „nur“ um 7,85 Prozent pro Jahr zulegt. Mit einem DAX ETF wären auch nur 8,19 Prozent drin gewesen. Gleichzeitig betrug die Schwankungsbreite aber nur 6,8 Prozent. Das Chance-Risiko-Verhältnis ist also sehr überzeugend. Auf 12-Monatssicht sieht die Sache noch viel besser aus. 13,85 Prozent betrug dort die Performance. In den letzten zehn Kalenderjahren gab es mit 2017 auch nur ein negatives Jahr.

Mit dem Goldman Sachs-Fonds möchten die beiden Fondsmanager Osman Ali und Dennis Walsh Hedgefonds-Renditen abbilden, ohne dafür in Hedgefonds-Strategien zu investieren. Stattdessen bilden sie traditionelle Beta-Anlagen wie zehnjährige US-Staatsanleihen oder Aktienindizes wie S & P-500-Index, Russell 2000, Euro Stoxx, Nikkei 225, Nasdaq, FTSE 100 über Derivate ab. Auch in Rohstoffe, Währungen und Volatilitätsindizes können sie auf diese Weise investieren. Zudem können sie bei diesen Anlageklassen auch auf fallende Kurse setzen. Zuletzt war dies etwa bei 10-jährigen Treasurys, Nasdaq, Nikkei und VIX der Fall. Um jeweils richtig zu liegen, haben sie ein regelbasiertes und quantitatives Modell entwickelt, bei dem höhere Mathematik ins Spiel kommt. Insofern müssen Anleger in gewisser Weise mit einer Blackbox leben. Bei klassischen Hedgefonds ist dies aber kaum anders. Doch sind sie meist deutlich teuer als der Goldman Sachs-Fonds.

Fazit

Die Strategie ist seit 2008 erprobt und lief zuletzt extrem gut. 14,5 Prozent Performance sind es im laufenden Jahr. Aber insgesamt ist es eine Strategie, die ein Depot gut diversifiziert und deutlich günstiger als klassische Hedgefonds ist.

| ISIN (P Euro) | LU0370038167 |

| ISIN (P Euro-hedged) | LU0398684661 |

| WKN (P Euro) | A0Q34F |

| WKN (P Euro-hedged) | A0RCLG |

| Kategorie | Alternatives |

| Fondsauflage | 06.09.2008 |

| Fondsmanager | Osman Ali & Dennis Walsh |

| KVG | Goldman Sachs |

| Erfolgsgebühr | nein |

| Ausgabeaufschlag | max. 3,0% |

| Laufende Kosten | 1,43% p.a. (Euro) / 1,50% p.a. (Euro-hedged) |

| Ertragsverwendung | thesaurierend |

| Währung | Euro |

| Infos | https://am.gs.com/de-de/advisors |

Die besten alternativen Fonds im Überblick

| Name | ISIN | Perf. seit 1.1. | Perf. 1 Woche | Perf. 1 Monat | Perf. 1 Jahr | Perf. 3 Jahre | Perf. 5 Jahre | Volatilität 1 Jahr |

|---|---|---|---|---|---|---|---|---|

| Incrementum Digital & Physical Gold Fund EUR A | LI0481314990 | 62,96% | -5,16% | 5,07% | 62,50% | 75,94% | 18,70% | |

| Schroder GAIA Contour Tech Equity A USD acc | LU1725199209 | 49,93% | -0,16% | 3,36% | 49,44% | 71,14% | 105,66% | 14,43% |

| CT (Lux) Global Extended Alpha Fund 1E Acc | LU1864956328 | 27,38% | -1,57% | 2,04% | 28,20% | 24,65% | 63,33% | 9,62% |

| Schroder GAIA Sirios US Equity A USD acc | LU0885727932 | 24,91% | -1,01% | 1,29% | 23,81% | 41,53% | 47,65% | 7,41% |

| UBS (Irl) O'Connor China Long/Short Alpha Strategies UCITS USD P-PF-acc | IE000PWARWS0 | 22,93% | 0,85% | 1,92% | 21,38% | 32,83% | 9,89% | |

| BlackRock Strategic Funds - Style Advantage A2 USD | LU1352905993 | 21,11% | -0,12% | 3,29% | 19,58% | 45,35% | 22,45% | 11,48% |

| Schroder GAIA Egerton Equity EUR A Acc | LU0463469048 | 20,58% | -1,28% | -0,23% | 20,91% | 18,24% | 34,16% | 7,79% |

| AB SICAV I-Select Absolute Alpha Portfolio A USD | LU0736558973 | 20,57% | -0,78% | 0,91% | 19,65% | 23,44% | 45,92% | 7,78% |

| Salus Alpha Global Risk Parity P EUR | LU1280953149 | 20,28% | -3,06% | 1,52% | 20,26% | -1,84% | 9,48% | |

| Liontrust GF European Strategic Equity Retail Acc A4 | IE00BLG2W007 | 19,33% | -1,20% | 1,91% | 17,59% | 43,86% | 72,96% | 7,16% |

| JPM Europe Equity Absolute Alpha A (acc) - EUR | LU1001747408 | 19,16% | 0,51% | 1,78% | 18,11% | 30,16% | 45,12% | 6,10% |

| RAM (Lux) Systematic Funds -European Market Neutral Equity Fund B EUR | LU0705071453 | 18,48% | 0,39% | -0,24% | 17,77% | 13,42% | 19,78% | 6,07% |

| GAM Star Flexible Global Portfolio Ordinary USD Hdg Acc | IE00B58TJ395 | 18,28% | -0,22% | 1,97% | 17,20% | 24,16% | 41,62% | 7,66% |

| VR Westmünsterland Aktiv Nachhaltig | DE000A0Q2H06 | 18,20% | -1,67% | 1,37% | 18,14% | 14,24% | 35,38% | 4,87% |

| Schroder GAIA Cat Bond F Acc | LU0951570505 | 17,86% | 0,96% | 3,75% | 15,08% | 35,34% | 44,80% | 6,15% |

| BSF Emerging Companies Absolute Return Fund A2 GBP | LU1990957067 | 17,55% | -1,56% | 0,71% | 17,51% | 1,99% | 21,18% | 5,73% |

| VPV Chance Plus IA1 EUR | IE00BMDV6S38 | 17,42% | -2,95% | 1,25% | 18,04% | 12,07% | 9,26% | |

| Merian Global Equity Absolute Return Fund A (GBP)-h Accumulation | IE00BLP5S577 | 16,94% | 0,48% | 3,05% | 15,17% | 36,20% | 52,23% | 3,93% |

| Franklin K2 Alternative Strategies Fund A (Acc) USD | LU1093756168 | 16,66% | 0,71% | 2,66% | 15,20% | 13,02% | 19,49% | 5,69% |

| Pictet TR - Mandarin - P USD | LU0496443531 | 16,31% | -0,56% | 0,94% | 15,00% | 9,42% | 30,96% | 9,60% |

| Active Equity Select | AT0000496294 | 16,07% | -2,92% | -0,38% | 15,15% | 12,03% | 34,51% | 5,70% |

| CPR Invest - Dynamic - A - Acc | LU1203020190 | 15,91% | -2,82% | 0,55% | 16,27% | 14,85% | 46,68% | 8,52% |

| Schroder GAIA Oaktree Credit C USD Accumulation | LU2252519678 | 15,55% | -0,34% | 1,37% | 15,29% | 24,53% | 5,24% | |

| BlackRock Strategic Funds - Systematic Global Long/Short Equity Fund - E2 EURh | LU1069251277 | 14,83% | -1,38% | 0,17% | 15,49% | 20,91% | 17,57% | 5,88% |

| MainFirst Absolute Return Multi Asset A | LU0864714000 | 14,62% | -1,60% | 1,01% | 14,87% | 3,34% | 20,51% | 3,81% |

| Schroder GAIA Two Sigma Diversified K USD acc | LU1429039032 | 14,28% | 0,44% | 2,62% | 12,40% | 35,90% | 28,21% | 11,12% |

| Schroder GAIA Wellington Pagosa A USD acc | LU1732474868 | 14,14% | 0,37% | 2,06% | 13,63% | 20,67% | 27,30% | 6,94% |

| PIMCO GIS Credit Opportunities Bond Fund Institutional USD Accumulation | IE00B3N0PT13 | 13,94% | 0,29% | 2,08% | 13,57% | 22,84% | 26,00% | 5,10% |

| Goldman Sachs Alternative Beta P Cap EUR | LU0370038167 | 13,67% | -1,68% | 1,07% | 13,57% | 21,26% | 44,06% | 6,84% |

| Antecedo Independent Invest A | DE000A0RAD42 | 13,49% | 1,55% | 4,29% | 13,62% | 23,95% | 98,53% | 5,59% |

| PIMCO GISLow Duration Opportunities Fund Institutional Acc USD | IE00BYWKH046 | 13,38% | 0,20% | 2,17% | 13,15% | 15,37% | 17,37% | 5,49% |

| Goldman Sachs Absolute Return Tracker Portfolio Base Acc | LU1103307317 | 12,58% | -0,82% | 1,68% | 12,25% | 18,97% | 24,99% | 6,18% |

| Janus Henderson Fund - Absolute Return A2 GBP | LU0200083342 | 12,55% | -0,31% | 1,75% | 12,29% | 17,35% | 23,13% | 2,74% |

| Schroder ISF Alternative Securitised Income A Thesaurierend USD | LU2114932085 | 12,21% | 0,26% | 1,50% | 11,63% | 24,20% | 5,66% | |

| Lupus alpha Return (R) | DE000A0MS734 | 12,12% | -2,05% | 0,48% | 12,48% | 10,22% | 20,53% | 5,53% |

| Pictet - Absolute Return Fixed Income - P USD | LU0988402060 | 12,01% | 0,44% | 1,74% | 11,35% | 8,03% | 7,92% | 5,64% |

| Multi-Axxion - Absolute Return | LU0206060294 | 11,94% | -0,03% | 1,87% | 13,23% | 8,09% | 16,40% | 3,83% |

| MFS Meridian Funds - Managed Wealth Fund A1USD | LU1280179844 | 11,80% | -0,30% | 0,71% | 11,36% | 16,42% | 8,28% | 5,39% |

| JPMorgan Investment Funds - Global Macro A (acc) - USD | LU0235842555 | 11,63% | -0,14% | 1,67% | 10,74% | 9,31% | 17,64% | 7,97% |

| DWS Invest ESG Dynamic Opportunities IC | LU1899149113 | 11,53% | -1,99% | 1,67% | 11,76% | 10,50% | 38,54% | 4,52% |

| PIMCO GIS Dynamic Bond Fund E USD Accumulation | IE00B3Y6DR28 | 11,41% | 0,11% | 1,93% | 10,99% | 10,73% | 13,24% | 5,28% |

| TBF Attila Global Opportunity EUR I | DE000A0YJMM9 | 11,38% | -0,65% | -0,17% | 11,54% | 51,31% | 29,35% | 7,95% |

| Fidelity Funds - Absolute Return Global Equity A PF Acc USD | LU2210151697 | 11,19% | 0,36% | 1,19% | 10,48% | 8,04% | ||

| WARBURG-DEFENSIV-FONDS R | DE0009765396 | 11,11% | -0,51% | 1,06% | 11,38% | 12,54% | 4,73% | 1,78% |

| BSF UK Equity Abs Return Fund A2 GBP | LU1430596186 | 10,88% | -0,98% | 1,44% | 10,46% | 22,50% | 20,17% | 3,43% |

| B & M Leveraged Equity Fund | LI0009024717 | 10,75% | -3,26% | -1,42% | 12,64% | 25,74% | 11,99% | 8,44% |

| Liontrust GF Absolute Return B5 Institutional Acc USD | IE00BD85PP71 | 10,61% | -0,32% | 1,04% | 10,26% | 16,79% | 18,76% | 5,40% |

| Mosaic-P (USD) | LU0211629901 | 10,60% | 3,14% | 3,14% | 8,60% | 17,59% | 42,82% | |

| Fulcrum Multi Asset Trend Fund C USD | LU1225880415 | 10,53% | -1,41% | 5,23% | 9,14% | 41,12% | 39,04% | 15,17% |

| RAM (Lux) Systematic Funds - Global Market Neutral Equity EUR (E)h | LU1520759108 | 10,49% | 1,02% | 2,46% | 10,51% | 3,31% | 7,91% | 7,45% |

| OAKS Emerging and Frontier Opportunities Fund A € acc | IE00B95L3899 | 10,26% | -0,78% | 1,25% | 11,92% | 19,10% | 55,04% | 7,08% |

| Infinigon Investment Grade CLO Fonds | DE000A1T6FY8 | 10,18% | 0,12% | 0,45% | 10,81% | 13,94% | 18,79% | 1,62% |

| ansa - global Q opportunities P | LU0995674651 | 9,89% | -2,75% | 0,74% | 10,84% | -0,80% | 4,99% | 5,17% |

| Waverton Absolute Return Fund A GBP Income | IE00BGCYWV61 | 9,79% | -0,60% | 1,86% | 9,22% | 7,14% | 8,52% | 2,35% |

| ERSTE Alternative Equity EUR I01 T | AT0000A0SED8 | 9,76% | -0,31% | 1,67% | 10,51% | 5,05% | 17,27% | 3,35% |

| Allianz Credit Opportunities Plus AT (EUR) | LU2002383896 | 9,70% | -0,07% | 0,90% | 10,01% | 7,87% | 10,87% | 2,96% |

| Franklin K2 Bardin Hill Arbitrage UCITS Fund A PF (acc) USD | LU2164517679 | 9,57% | 0,84% | 2,48% | 8,20% | 20,59% | 4,31% | |

| DNB Fund - TMT Long/Short Equities Fund Retail A (EUR) | LU0547714526 | 9,53% | -0,19% | 0,19% | 11,51% | 32,28% | 12,47% | 9,38% |

| Schroder GAIA - SEG US Equity C USD Acc | LU2528124667 | 9,49% | -4,01% | -2,77% | 9,90% | 15,09% | ||

| PWM Funds - Responsible Balanced EUR DE | LU0376545744 | 9,42% | -1,38% | 1,19% | 9,83% | 0,01% | 10,78% | 4,66% |

| Pictet TR - Diversified Alpha - P EUR | LU1055714452 | 9,23% | 0,22% | 2,31% | 9,58% | 5,93% | 10,16% | 2,75% |

| iMGP DBi Managed Futures Fund R USD | LU2572481948 | 9,23% | -1,92% | 0,39% | 8,60% | |||

| Vates - Parade A | LU1098509851 | 9,02% | -1,02% | 0,65% | 9,10% | 7,21% | 19,28% | 4,71% |

| AMUNDI FUNDS VOLATILITY WORLD - Q-H USD (C) | LU0319687553 | 9,01% | 0,62% | 0,72% | 8,61% | 10,50% | 28,98% | 6,04% |

| Schroders Capital Semi-Liquid - European Loans A EUR Acc | LU2618835974 | 8,91% | 0,20% | 0,54% | 9,38% | 1,54% | ||

| Eleva Absolute Return Europe Fund R EUR acc | LU1331973468 | 8,84% | 0,20% | 1,94% | 9,11% | 13,71% | 31,33% | 2,63% |

| Assenagon Balanced EquiVol P | LU2249891487 | 8,79% | -1,36% | 1,24% | 8,79% | 11,64% | 5,33% | |

| Wallrich AI Peloton | DE000A2JQH30 | 8,64% | 0,00% | 1,00% | 8,78% | 28,24% | 28,59% | 0,90% |

| ABSOLUTE Volatility P | DE000A2QJK50 | 8,58% | -1,07% | -0,31% | 8,76% | 10,31% | 2,26% | |

| Schroder GAIA - Asian Equity Long Short A USD Acc | LU2504504437 | 8,44% | -0,41% | -0,07% | 7,18% | 6,66% | ||

| Pictet TR - Atlas - P EUR | LU1433232854 | 8,43% | -0,21% | 1,03% | 8,88% | 6,29% | 24,78% | 2,60% |

| U Access - Long/Short Japan Corporate Governance AEPC USD (Thesaurierung) | LU2187689620 | 8,38% | -0,25% | 3,03% | 6,60% | 6,76% | ||

| Sauren Global Moderate A | LU1525525306 | 8,15% | -0,61% | 0,44% | 8,67% | 8,15% | 12,08% | 1,71% |

| Schroder ISF European Alpha Absolute Return C acc | LU0995125985 | 8,08% | -0,31% | 0,97% | 8,73% | -0,28% | 1,62% | 5,49% |

| HVP Funds Target Equities (EUR) | LI0017845913 | 7,92% | -0,13% | 1,10% | 9,16% | 5,99% | 20,52% | 4,74% |

| Tungsten TRYCON AI Global Markets B | LU0451958135 | 7,78% | 0,48% | 1,81% | 7,37% | 8,93% | 17,59% | 3,96% |

| Lazard Rathmore Alternative Fund A Acc EUR Hedged | IE00BG1V1C27 | 7,77% | 0,03% | 0,51% | 7,98% | 3,44% | 29,74% | 1,14% |

| Do - Stiftungsfonds | LU0785378091 | 7,76% | -1,84% | 0,92% | 7,81% | -1,03% | 2,25% | 4,46% |

| Schroder GAIA Helix A USD acc | LU1809995589 | 7,68% | 0,02% | 1,84% | 7,21% | 6,65% | 15,32% | 7,36% |

| Fulcrum Equity Dispersion Fund - I EUR (Acc) | LU2164655040 | 7,61% | -0,56% | 2,67% | 7,39% | 24,82% | 4,97% | |

| Finreon Green Income A | DE000A3D9F94 | 7,56% | -0,95% | 0,19% | 8,01% | 3,88% | ||

| Wallrich AI Libero P | DE000A2DTL29 | 7,53% | 0,00% | 0,75% | 7,69% | 21,55% | 13,16% | 0,81% |

| BlackRock Strategic Funds - European Absolute Return Fund A2 EUR | LU0411704413 | 7,44% | 0,47% | 1,80% | 7,65% | 7,00% | 26,13% | 7,21% |

| Cooper Creek Partners North America Long Short Equity UCITS Fund | IE00BG08NP17 | 7,33% | -0,39% | -1,01% | 8,63% | 52,01% | 6,54% | |

| Man Alpha Select Alternative Class DL GBP Shares | IE00B60K3800 | 7,29% | 0,08% | 1,13% | 6,34% | 20,41% | 35,59% | 2,98% |

| HAL Multi Asset Conservative SA | LU0515461050 | 7,17% | -1,83% | 1,21% | 7,74% | -4,89% | -2,51% | 5,20% |

| HP&P Stiftungsfonds - A | DE000A2QCXE0 | 7,07% | -0,70% | -0,15% | 8,17% | -8,72% | 4,36% | |

| HAL Multi Asset Conservative RA | LU0456032704 | 6,87% | -1,82% | 1,22% | 7,42% | -6,03% | -4,73% | 5,22% |

| Janus Henderson Horizon Pan European Absolute Return Fund A1 EUR | LU0264597450 | 6,81% | -0,97% | 1,14% | 6,75% | 6,75% | 21,85% | 7,19% |

| Bellevue Option Premium I | DE000A2QSGK8 | 6,76% | -0,93% | -0,28% | 7,00% | 10,51% | 1,50% | |

| Stadtsparkasse Düsseldorf Absolute Return | DE000A0D8QM5 | 6,72% | -0,31% | 0,87% | 7,01% | 3,11% | -1,19% | 2,81% |

| Schroder ISF EURO Credit Conviction Short Duration EUR A acc | LU1293074719 | 6,67% | -0,36% | 0,57% | 6,86% | 2,67% | 5,13% | 2,49% |

| Alken Absolute Return Europe H | LU0572586757 | 6,66% | -0,13% | 1,37% | 8,05% | 20,62% | 20,97% | 10,57% |

| UniInstitutional Short Term Credit M | LU0175818722 | 6,62% | 0,04% | 0,37% | 6,90% | 9,44% | 11,98% | 0,91% |

| Lyxor Newcits IRL II - Lyxor / Chenavari Credit Fund I EUR | IE00BWFRBY02 | 6,61% | 0,11% | 0,64% | 6,99% | 10,68% | 21,19% | 2,74% |

| JPMorgan IF - Global Macro Opportunities A (acc) - EUR | LU0095938881 | 6,59% | -0,21% | 1,14% | 6,42% | -8,20% | 5,51% | 4,70% |

| Fulcrum Diversified Absolute Return F € Inc | LU1551069641 | 6,56% | -1,75% | 0,04% | 7,17% | 11,97% | 5,06% | |

| Empureon Volatility One Fund I | DE000A3D9GL3 | 6,35% | -1,50% | -0,73% | 6,59% | 1,99% | ||

| CPR Invest - Reactive - A | LU1103787690 | 6,31% | -2,03% | 0,38% | 7,15% | 3,73% | 12,54% | 6,58% |

| DWS Infrastruktur Europa RC | DE000DWSE015 | 6,19% | 0,00% | 0,14% | 6,21% | 1,99% | ||

| Allianz Credit Opportunities IT13 (EUR) | LU1505874849 | 6,09% | 0,02% | 0,54% | 6,32% | 5,99% | 6,88% | 0,50% |

| OptoFlex P | LU0834815366 | 6,02% | -1,07% | -0,41% | 6,12% | 9,63% | 24,08% | 1,62% |

| LO Funds - All Roads Mulit-Asset (EUR) P A | LU0718509606 | 5,86% | -1,54% | 0,41% | 6,87% | 2,14% | 8,87% | 4,84% |

| ERSTE Target (A) (EUR) | AT0000A043V8 | 5,83% | -0,59% | 1,07% | 6,58% | 6,59% | 0,61% | 3,81% |

| Do Absolute Return A | LU0327739230 | 5,76% | -1,39% | 0,97% | 5,95% | -0,57% | 6,96% | 4,01% |

| Man AHL Diversified DN USD | IE0000360275 | 5,72% | 2,64% | 6,08% | 5,45% | 17,07% | 18,34% | |

| Santander GO Absolute Return A EUR Acc | LU1917959469 | 5,68% | -1,57% | 2,25% | 6,41% | -3,46% | 1,19% | 5,70% |

| BlackRock Strategic Funds - Global Event Driven Fund A2 USD | LU1251620883 | 5,67% | -0,85% | 0,94% | 5,39% | 13,52% | 19,68% | 5,47% |

| HSBC GIF Multi-Asset Style Factors IC | LU1460782227 | 5,53% | 0,05% | 1,17% | 6,09% | 10,67% | 4,99% | 4,31% |

| Lyxor Flexible Allocation Class A (EUR) | LU0985424349 | 5,47% | -3,12% | -1,35% | 5,65% | -5,68% | 8,92% | 6,72% |

| finccam Volatility Premium I | DE000A2JQK19 | 5,44% | -1,85% | -0,54% | 5,95% | 14,50% | 14,42% | 2,74% |