Auf der Suche nach alternativen Fondsstrategien

Anleihen und Aktien laufen im Gleichklang. Den „risikolosen Zins“ gibt es de facto auch nicht mehr. So verwundert es nicht, dass sich immer mehr Anleger alternativen Anlagestrategien zuwenden, die unabhängig von Börsentrends positive Renditen versprechen.

03.05.2016 | 11:34 Uhr

In der Vergangenheit waren Mischfonds die Lieblinge der Anleger. Kein Wunder: Sowohl die Aktien- als auch die Anleihenmärkte boomten in den vergangenen Jahren. Die Herausforderung für viele Mischfonds besteht nun darin, dass der Anleihenmarkt kaum noch attraktive Investitionschancen bietet. Geht es an den Aktienmärkten steil nach unten, wie zuletzt Anfang dieses Jahres, können Mischfonds ihre eigentliche Stärke – die Diversifikation auf zwei entgegengesetzt korrelierende Anlageklassen – kaum noch ausspielen.

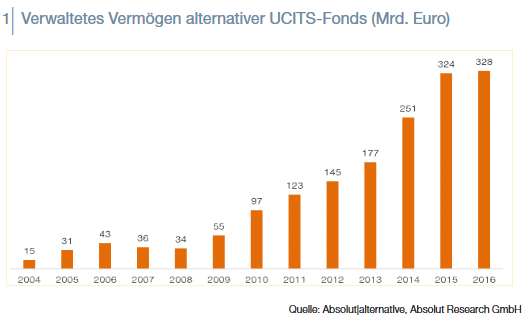

Bei der Suche nach Lösungen, die unabhängig von Börsentrends positive Renditen erwirtschaften können, favorisieren deshalb immer mehr Anleger alternative Investmentfonds, die der europäischen Investment-Richtlinie UCITS entsprechen. Die neuen Konzepte mausern sich derzeit zum neuen Verkaufsschlager: Seit Anfang 2015 stieg das verwaltete Vermögen der sogenannten Liquid Alternatives bereits um rund ein Drittel auf 326 Milliarden Euro. Im Vergleich zum Jahr 2013 hat sich das Bestandsvolumen nahezu verdoppelt. Besonders gefragt waren alternative Multi-Asset-Fonds sowie Long/Short- und marktneutrale Aktienfonds.

Die Vorteile der Liquid Alternatives

Die größte Stärke alternativer Fonds liegt wohl darin, dass sie kaum mit anderen Anlageklassen wie Aktien und Anleihen korrelieren. Das wird dadurch erreicht, dass die Fondsmanager beispielsweise Teile des Fondsvermögens in weniger liquide Anlagen investieren oder mit Hebeleffekt am Optionsmarkt agieren. Liquid Alternatives können dadurch einen Diversifikationsbeitrag leisten, um Portfolios in schwierigen Marktphasen zu stabilisieren.

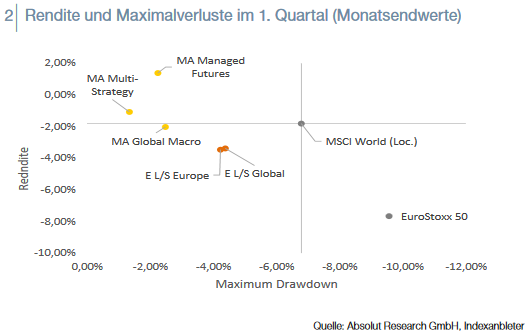

Eine Analyse des Hamburger Verlags- und Analyseunternehmens Absolut Research zeigt, dass eine Reihe alternativer Strategien im ersten Quartal deutlich geringere Maximalverluste aufwies, als sie an den Aktienmärkten auftraten (Abbildung 2). Während der MSCI World, gemessen in Lokalwährungen der enthaltenen Aktien, bei Betrachtung der Monatsrenditen einen Maximalverlust von sieben Prozent aufwies und das Quartal durch die Mitte Februar einsetzende Rally mit einer Rendite von minus zwei Prozent beendete, verloren Equity Long/Short-Fonds nur vier bis fünf Prozent an Wert. Managed-Futures-Fonds, die im März leichte Verluste erlitten, konnten im 1. Quartal 2016 dennoch einen Gewinn erzielen.

Im Fokus der Anleger

Obwohl Liquid Alternatives oftmals Hedgefonds-Strategien nutzen, sind sie durch die Anwendung der UCITS-Regeln täglich handelbar. Damit sind sie nicht nur für institutionelle Investoren, sondern auch für Privatanleger geeignet. Wie die Absolut Research-Studie zeigt, nutzen tatsächlich immer mehr private Anleger diese Möglichkeit und greifen zu Liquid-Alternatives-Fonds, um Verluste am Aktienmarkt abzufedern sowie einen Ersatz für gering verzinste Anleihen zu haben. So stieg der Analyse zufolge das verwaltete Vermögen von Multi-Asset-Fonds sowie Long/Short- und marktneutralen Aktienfonds innerhalb von zwölf Monaten auf 121 Milliarden Euro (+ 4 Milliarden Euro) bzw. 105 Milliarden Euro (+ 5 Milliarden Euro). Aus alternativen Anleihefonds zogen sich Investoren hingegen zurück. Das verwaltete Vermögen in dieser Fondskategorie sank um 6,5 Milliarden Euro auf nunmehr 84 Milliarden Euro.

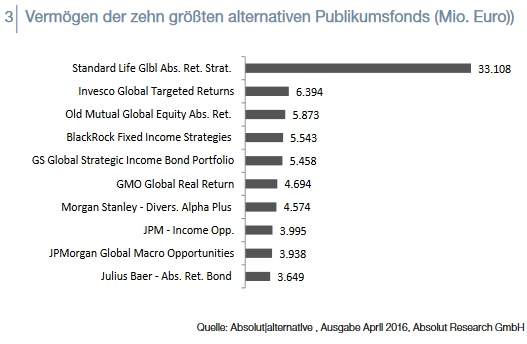

Dass sich dieses Fondssegment immer nachhaltiger etabliert, zeigt auch ein Blick auf die Größe der Produkte. Unter den mehr als 950 analysierten Fonds befinden sich mittlerweile knapp 80 Fonds, die mindestens eine Milliarde Euro verwalten. Einige Fonds sind sogar noch deutlich größer. Wie Abbildung 3 zeigt, verwaltet der größte Fonds in diesem Segment mittlerweile mehr als 30 Milliarden Euro.

(MvA)

Diesen Beitrag teilen: