Der neue ELTIF-Boom

Sogenannte ELTIFs ebnen Privatanlegern den Weg, EU-weit in Sachwerte zu investieren. Die sehr speziellen Finanzprodukte werden immer beliebter. Auch in Deutschland nimmt der Vertrieb Fahrt auf.

10.05.2024 | 06:30 Uhr

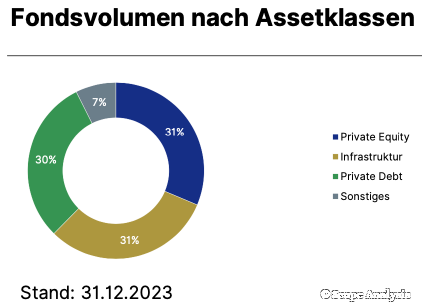

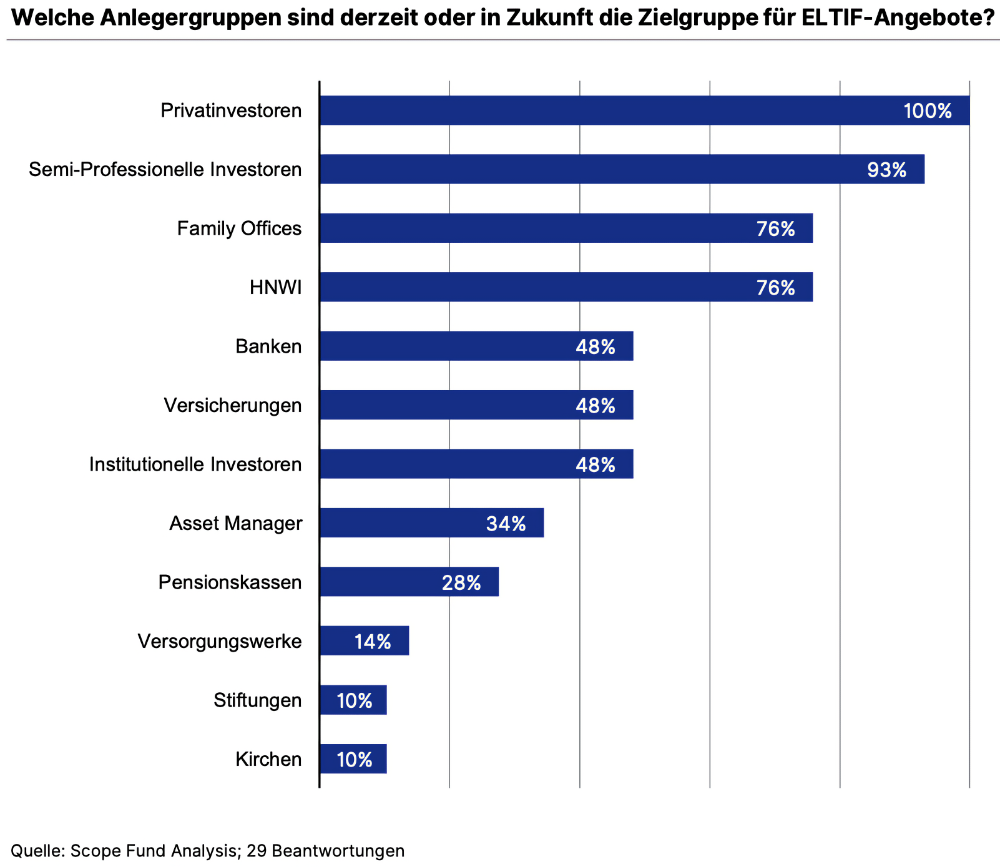

ELTIFs sind seit einiger Zeit in Mode gekommen. Die European Long Term Investment Funds sind Anlagevehikel, die durch ihre EU-weite Standardisierung nun auch Privatanlegern ermöglichen, relativ unkompliziert EU-weit in Assetklassen wie Beteiligungen (Private Equity), Fremdkapitalfinanzierung (Private Debt) und Infrastruktur zu investieren. Dieses Segment war bisher nur institutionellen Investoren vorbehalten. Jetzt ist der Markt für ELTIFs im vergangenen Jahr auch für Privatanleger in Bewegung geraten. Das Volumen und die Anzahl der Fonds sind 2023 um rund ein Viertel gestiegen. Konkret: Aktuell sind europaweit 95 ELTIFs von 41 unterschiedlichen Asset Managern registriert. Davon wurden 20 im vergangenen Jahr aufgelegt. Gegenüber Ende 2022 ist das verwaltete Vermögen im Jahr um rund 2,7 auf 13,6 Milliarden Euro gestiegen. Das entspricht einem Zuwachs von rund 24 Prozent. Zu diesem Ergebnis kommt eine aktuelle ELTIF-Studie von Scope Fund Analysis.

Auch an Deutschland ist der neue Trend zum ELTIF nicht spurlos vorbeigegangen. Die Zuwachsraten bewegen sich im europäischen Durchschnitt. Deutschlands Investoren stellen mit einem Fondsvolumen von knapp 1,9 Milliarden Euro die drittgrößte Anlegergruppe in Europa. Die Investitionen der deutschen Privatanleger im Jahr 2023 konzentrieren sich auf sechs ELTIFs. Auffällig: Laut Scope ist von den insgesamt in Deutschland angebotenen 15 ELTIFs kein einziger bei der BaFin registriert. Bis auf einen ELTIF, der in Frankreich bei der AMF gemeldet ist, sind alle Produkte, die hierzulande angeboten werden, in Luxemburg bei der CSSF registriert.

Der klimaVest von der Commerz Real räumt den Markt ab

Eine weitere Auffälligkeit kennzeichnet den deutschen Markt: Vierzig Prozent des Gesamtzuwachses im ELTIF-Markt im vergangenen Jahr gehen allein auf das Konto des klimaVest. Der ELTIF von der Commerz Real investiert in erneuerbare Energieanlagen und nachhaltige Infrastruktur. Das Fondsvolumen des Produkts ist laut Scope von rund 990 Millionen Euro Ende 2022 auf rund 1.270 Millionen Euro Ende 2023 angewachsen. Der klimaVest ist damit der größte ELTIF in Europa, der auch an Privatanleger vertrieben wird. Für den Erfolg gebe es wohl mehrere Gründe, schreiben die Autoren der Scope-Studie. Zum einen sei der ELTIF in den Privatkundenvertrieb mehrerer Institute integriert: Nicht nur die Commerzbank biete ihn an, sondern auch Sparkassen und Genossenschaftsbanken. Zum anderen treffe das Thema erneuerbare Energien den Zeitgeist und sorge für Kundeninteresse. Für den Vertrieb förderlich sei zudem, dass der Fonds den Privatanlegern aktuell einen täglichen Ausstieg bis zu einer Anlagesumme von 500.000 Euro erlaube.

Mit Ausnahme des klimaVest und des Vertriebs von ELTIFs innerhalb von Großbanken hat sich in Deutschland im vergangenen Jahr zwar vergleichsweise wenig getan. Große Vertriebsnetzwerke oder Privatbanken haben im Gegensatz zur Entwicklung in anderen europäischen Staaten nicht in signifikantem Umfang ELTIFs neu platziert. Aktuell kommt allerdings Bewegung in den deutschen ELTIF-Markt. Laut Scope wurden im laufenden Jahr bereits mehrere ELTIFs von deutschen Asset Managern aufgelegt. So hat etwa Union Investment im März 2024 zusammen mit Mercer mit dem „UniPrivatmarkt Infrastruktur ELTIF" ihren ersten ELTIF für Privatkunden aufgelegt, der breit diversifiziert in Infrastrukturanlagen investieren soll. Und die Hansainvest hat als Service-KVG den Dachfonds „PORTA EQUITY ELTIF" mit dem Fokus auf Private Equity, Venture Capital und Private Debt aufgelegt. Bereits 2023 wurde der AC One Planet ELTIF aufgelegt, der 2024 in den Vertrieb gestartet ist. Dieser investiert in erneuerbare Energien und nachhaltige Infrastruktur.

Neu ist auch der M&G Corporate Credit Opportunities ELTIF, der vorwiegend in Corporate Bonds investiert und 2024 auch privaten Investoren zur Verfügung steht. Der Partners Group Direct Equity ELTIF Il strebt den Aufbau eines weltweit diversifizierten, direkten Private-Equity-Portfolios an. Daneben haben im Jahr 2024 viele andere Anbieter ELTIFs mit Vertriebszulassung in Deutschland aufgelegt, etwa Amundi und Apollo. Weitere Produkte befinden sich aktuell in Auflage oder in Planung.

Neue Anbieter auf neuen Plattformen

Auch bei den zentralen Abwicklungsplattformen zeige sich ein gewisses Momentum, so die Autoren der Scope-Studie. Denn es träten neue Anbieter an die Plattformen heran, um über die Aufnahme von in Vorbereitung befindlichen ELTIFs zu diskutieren. Es dürfte deshalb nur eine Frage der Zeit sein, bis die großen Abwicklungs- und Fondsplattformen ELTIFs als Produkt abbilden könnten. Daneben würden Drittanbieter aktiv, die mit ihren Dienstleistungen die Abwicklung von ELTIFs vereinfachen wollten. Dies betreffe alle Bereiche von Client Onboarding, Skalierung von Verbuchungen und die Abwicklung der ELTIFs an sich.

2024 könnte der ELTIF-Markt in Deutschland aus einem weiteren Grund noch einmal zusätzlich an Dynamik gewinnen. Seit dem 10. Januar 2024 wird das neue ELTIF-2.0-Regelwerk angewendet, das den ELTIF-Handel sowohl für Anbieter als auch für den Vertrieb erleichtert. Zwar sind einige Regeln immer noch nicht ausformuliert. Doch sobald mehr Klarheit herrscht, werden wohl bald weitere neue Produkte aufgelegt werden, die bislang nur in den Schubladen der Emittenten stecken.

Marktprognose unsicher

Ob sich ELTIFs in Deutschland als Anlagevehikel für Privatanleger langfristig am Markt durchsetzen werden, muss sich derweil noch zeigen. Bislang wurden durch die Regelnovelle zwar die größten Hindernisse aus dem Weg geräumt. Doch in anderen Ländern wie etwa Frankreich und Italien können die Vertriebe ihren Kunden ELTIFs auch deshalb leichter schmackhaft machen, weil sie mit steuerlichen Vorteilen locken können. In Deutschland ist das bisher nicht der Fall. Hier müssen sie allein durch ein attraktives Risiko-Rendite-Profil überzeugen. Ob die Rechnung für alle Seiten aufgeht, wird sich deshalb wohl erst in einigen Jahren zeigen.

Diesen Beitrag teilen: