Comgest: „Wir suchen Qualitätswachstum“

Wolfgang Fickus, Mitglied des Investmentkomitees bei Comgest, spricht im Interview über die Attraktivität globaler Aktien und die Strategie seines Fonds.

20.07.2015 | 13:19 Uhr von «Patrick Daum»

FundResearch: Als Mitglied des Investmentkomitees bei Comgest sind Sie für globale Aktien zuständig. Was macht eine attraktive Aktie in diesem Segment aus und wie findet man sie?

Wolfgang Fickus: Das Portfoliomanager-Team von Comgest ist immer auf der Suche nach Qualitätswachstumstiteln – und zwar unabhängig von der Region, in der wir Aktien managen. Sämtliche Produkte werden nach diesem sehr aktiven Bottom-up-Ansatz gemanagt und damit auch das globale Aktienprodukt von Comgest, welches auf unseren Portfolios in Europa, den globalen Schwellenländern, den USA sowie Japan aufsetzt. Qualitätswachstum bedeutet für uns ein EPS-Wachstum von mehr als zehn Prozent jährlich über unsere Modellperiode von fünf Jahren bei einer Eigenkapitalrendite von mehr als 15 Prozent. Dadurch wird die Werthaltigkeit dieses Wachstums unserer Portfoliounternehmen sichergestellt. Es ist klar, dass die Vorhersehbarkeit und Schätzbarkeit dieses längerfristigen Gewinnwachstums für uns von hoher Bedeutung ist, weswegen wir Unternehmen scheuen, die zu abhängig von der Makroökonomie sind (etwa von Rohstoffpreisen oder Kreditzyklen). Der Markt erweist sich in schöner Regelmäßigkeit ineffizient in der Bewertung dieser langfristigen Wachstumswerte, da Bewertung und Blickwinkel oft nicht über die nächsten zwei Jahre hinausgehen. Das schafft Wertsteigerungspotenzial, welches wir durch unsere sehr langfristigen Investitionen (und damit niedrige Umschlaghäufigkeit und hohe Konzentration unserer Portfolios mit rund 35 bis 40 Einzeltiteln) abschöpfen. Hohe Markteintrittsbarrieren und Preissetzungsmacht sowie langfristige Wachstumstrends (etwa Diabetes oder Low Cost) sind Grundvoraussetzungen für das Investment. Fanuc, der weltweite Marktführer für Robotertechnik sowie dem Gehirn der Roboter ist ein gutes Beispiel für unseren Investmentstil.

FundResearch: Mit welchem Produkt können Anleger an der Comgest-Expertise für globale Aktien partizipieren?

Wolfgang Fickus: Comgest hat eine breite Fondspalette. Für deutsche Anleger bietet sich der Comgest Growth World an. Entweder in der Euro Klasse (ISIN: IE00BD5HXK71) oder in der US-Dollar Klasse (ISIN: IE0033535075)

FundResearch: Mit welcher Strategie wird der Fonds gemanagt?

Wolfgang Fickus: Der Fonds wird ohne Sektor- oder Länderallokation in einem puren Stock Picking Prozess gemanagt, der auf den von Comgest gemanagten Portfolios in Europa, den USA, Japan und den globalen Schwellenländern fußt. Die Portfolios sind sehr konzentriert mit ca. 35 Einzelwerten und langen Halteperioden. Unser fünfköpfiges Global-Portfolio-Team filtert somit aus unseren bereits sehr konzentrierten Portfolios die besten Unternehmen aus einer globalen Sicht aus.

FundResearch: Die großen Zentralbanken verfolgen derzeit unterschiedliche Geldpolitiken, die Zahl der Krisen nimmt weltweit zu. Ein schwieriges Umfeld für Anleger. Welche Region ist momentan am attraktivsten für Aktieninvestments?

Wolfgang Fickus: Unser globaler Aktienfonds ist seit einigen Jahren bereits sehr stark in japanischen Aktien investiert. Im Moment beträgt das Gewicht ca. 25 Prozent. In den USA sind wir mit rund 30 Prozent gegenüber dem MSCI World Index stark ‚untergewichtet‘, was selbstverständlich unserem sehr aktivem Stock-Picking-Ansatz geschuldet ist. Japan ist aufgrund des sehr starken Gewinnrevisionsmomentums sowie des überlegenen Gewinnwachstums sehr interessant. Gleichzeitig öffnen sich die Unternehmen modernen Corporate Governance Standards, womit die notorisch niedrige Kapitalrendite etwas für den TOPIX oder den MSCI Japan verbessert werden kann. Unser Japan Portfolio weist aufgrund unseres Qualitätswachstumsansatzes eine Eigenkapitalrendite von 16 Prozent gegenüber dem MSCI Japan ex Financials auf, der eine Eigenkapitalrendite von nur acht Prozent aufweist.

FundResearch: Wann erwarten Sie eine Zinsanhebung der Fed und wie lange werden die Zinsen in Europa derart niedrig bleiben?

Wolfgang Fickus: Makroökonomie spielt in unserem Ansatz keine Rolle, da unsere Unternehmen weitestgehend autark und aufgrund mikroökonomischer Stärken (v.a. hohe Innovationskraft) wachsen und nicht auf der Basis von Makrowetten. Da wir nicht in Banken investieren und uns nicht auf makroökonomische Faktoren verlassen, die wir als sehr schwer vorhersehbar halten, haben wir auch keine besondere Meinung zum genauen Zeitpunkt einer Zinserhöhung der Fed über die Aktienstrategen schon seit mehr als einem Jahr Schätzungen abgeben.

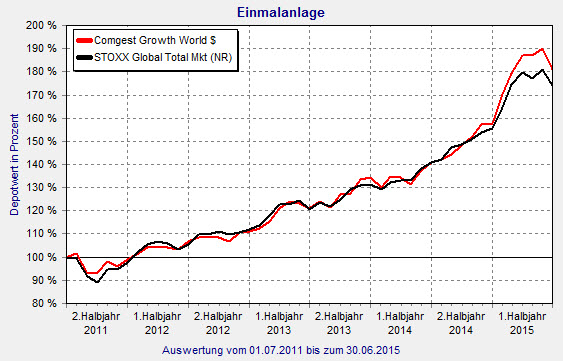

Comgest Global Growth: Über vier Jahre mit Outperformance zur Benchmark

Quelle: FINANZEN FundAnalyzer (FVBS)

(PD)

Diesen Beitrag teilen: