Expertenanalyse: „Der Trump-Trade ist auf der Zielgeraden“

Regelmäßig veröffentlichen führende Vermögensverwalter fundierte Einschätzungen zu den Finanz- und Kapitalmarktmärkten. Um einen Überblick zu erhalten, fasst TiAM FundResearch die wichtigsten Aussagen für Sie kompakt zusammen.

29.10.2024 | 08:00 Uhr von «Peter Gewalt»

Viele Finanzmarktexperten fokussierten sich diese Woche auf die US-Präsidentschaftswahl am 5. November und ihre Folgen für die Märkte.

Laut Dr. Eduard

Baitinger, Leiter Asset Allocation der FERI AG, könnten die anstehenden US-Präsidentschaftswahlen kurzfristig für Marktschwankungen

sorgen. Zwei Szenarien sind seiner Meinung wahrscheinlich:

„Ein Sieg von Donald

Trump mit knapper republikanischer Mehrheit im Kongress oder ein Wahlsieg von

Kamala Harris ohne demokratische Kongressmehrheit. Beide Szenarien würden die

Märkte nicht nachhaltig belasten. Bei Trump könnte eine Deregulierungs- und Steuersenkungspolitik

folgen, während Harris aufgrund fehlender Unterstützung im Kongress

eingeschränkt wäre. In beiden Fällen bleibt das US-Staatsdefizit hoch, was

perspektivisch höhere US-Marktzinsen bedeutet. Ein weniger wahrscheinliches

Risikoszenario, bei dem Trump gewinnt, aber keine Kongressmehrheit hat, würde

zu einer protektionistischen Handelspolitik führen und besonders

exportabhängige Märkte wie China und die EU belasten.“

Quelle: Trading Economics

Benoit Anne, Anleiheexperte bei MFS Investment Management, erläutert

die möglichen Auswirkungen der Wahlen auf den US-Dollar:

„Eine der besten

Absicherungen könnte eine Long-Position im US-Dollar sein. Abgesehen vom Risiko

der US-Wahlen gibt es viele Faktoren, die für eine Schwächung – aber auch für

eine Stärkung – des US-Währung in Zukunft sprechen.

So würde der Dollar unter Druck geraten, wenn die Zinssenkungen der Fed aggressiver ausfallen als derzeit in die Kurse eingepreist ist. Auch würde eine höhere Risikobereitschaft weltweit oder optimistischere Erwartung im Hinblick auf das globale Wirtschaftswachstum den US-Dollar wahrscheinlich schwächen.

Je nach Ausgang der Präsidentschaftswahlen könnte der Dollar aber auch gestützt werden. Höhere Zölle würden den Greenback wohl stärken, zumal die von Handelsrestriktionen betroffenen Länder wahrscheinlich versuchen würden, die eigene Währung abzuwerten, um die Auswirkungen der Zölle auszugleichen. Ebenso dürfte eine mögliche Eskalation geopolitischer Konflikte den Dollar aufwerten.

Innenpolitisch könnte die Erwartung, dass die Fiskalpolitik noch expansiver wird, die Marktzinsen nach oben treiben, was sich positiv auf den Wert des US-Dollars auswirken würde. Möglicherweise wird die Fed versucht sein, das Tempo ihrer künftigen Zinssenkungen zu verlangsamen, falls die US-Wirtschaft Gefahr läuft wieder zu überhitzen. Auch dies würde den Dollar stützen.

Unsere Anleihefondsmanager gehen daher in nächster Zeit von volatilen Märkten aus, die einige Risiken, aber auch Chancen bieten werden.“

Quelle: Trading Economics

Robert Greil. Der

Chefstratege von Merck Finck verweist auf den sogenannten ‚Trump-Trade‘:

„Seit rund drei Wochen preisen die Finanzmärkte

mit Trumps Aufholjagd in Umfragen gegenüber Harris zunehmend das Szenario

‚Trump 2.0‘-Präsidentschaft ein“, sagt Robert Greil. Der Chefstratege von

Merck Finck verweist auf den sogenannten ‚Trump-Trade‘. Darunter versteht man

die Erwartung, dass im Falle einer zweiten Präsidentschaft des 78-jährigen die

Wall Street besser läuft, der US-Dollar stärker wird, der Goldpreis angesichts

mehr drohender Unsicherheit steigt und die Zinsen für US-Staatsanleihen

klettern – letzteres vor allem angesichts vermutlich deutlich höherer

Staatsdefizite und damit -verschuldung.

Greil weiter: „Auch wenn das Rennen offenbleibt: Angesichts seines jetzt minimalen Vorsprungs in den meisten Swing State-Umfragen und teils deutlichem Vorsprung an den Wettmärkten ist Trump jetzt für viele leichter Favorit.“ Und: „Mit entscheidend wird für die Märkte aber sein, ob die Republikaner im Falle einer erneuten Präsidentschaft auch in beiden Kammern des Kongresses die Mehrheit holen – denn nur in einem solchen ‚Red Sweep‘-Szenario könnte Trump jenseits seiner Zolldrohungen wohl auch den Großteil seiner Fiskalpläne wie etwa einer weiteren Senkung der Körperschaftssteuer in die Tat umsetzen.“ Greils Fazit: „Anleger sollten sich – über den Wahltag hinaus – mindestens bis Dezember auf spürbar mehr Volatilität einstellen, und Ihr Portfolio entsprechend wetterfest machen.“

Quelle: Trading Economics

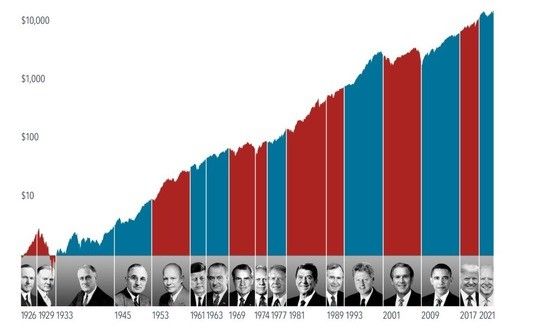

Das Investmentunternehmen Dimensional Fund Advisors hat untersucht, wie die US-Wahlen den Kapitalmarkt beeinflussen:

„Wir haben dafür die

Entwicklung des US-Aktienmarktes im Zeitraum von fast 100 Jahren, zwischen 1926

und 2023, untersucht“, erklärt Meinke. „Dabei konnten wir nicht feststellen,

dass der Aktienmarkt nur dann gut lief, wenn die Regierung entweder von Demokraten

oder von Republikanern geführt wurde.“ Stattdessen zeigt sich, dass die

Aktienkurse in diesem Zeitraum kontinuierlich gestiegen sind (Abbildung 1:

"Was aus einem investierten US-Dollar in den S&P 500 von 1926 bis 2023

wurde" - siehe Anlage zum Download, Quellenangabe: Dimensional), und

zwar egal, aus welchem Lager der US-Präsident kam. Überhaupt gilt es mit Blick

auf das künftige US-Staatsoberhaupt etwas zu berücksichtigen: Es gibt

zahlreiche andere Faktoren, die sich auf die Marktrenditen auswirken. Dazu

gehören die Zinsentwicklung, die Konjunktur, geopolitische Ereignisse,

schwankende Ölpreise sowie der technologische Fortschritt, um nur einige zu

nennen.

Welchen Einfluss haben die Mehrheiten im Kongress?

Die nächste Frage, die sich anschließt, ist die nach den Mehrheiten im Kongress, also im Senat sowie dem Repräsentantenhaus. Wird der Kongress erneut gespalten sein oder wird sich eine Partei in beiden Kammern durchsetzen? „Tatsächlich schauen viele Anleger darauf, weil sie davon ausgehen, dass auch die Kontrolle über den Kongress Einfluss auf die Aktienmärkte haben könnte“, so Meinke. „Nach unserer Analyse ist aber auch das kein verlässlicher Gradmesser für die zukünftige Marktentwicklung.“

Zwischen 1926 und 2023 tendierten die Aktienkurse unabhängig davon, ob die Demokraten beide Kammern kontrollierten oder die Republikaner, nach oben. Die Märkte stiegen im Allgemeinen auch dann, wenn die Kontrolle über den Kongress geteilt war. „Anlageentscheidungen auf der Frage zu gründen, welche Partei das Repräsentantenhaus oder den Senat kontrolliert, führt deshalb wahrscheinlich auch nicht zu besseren Anlageergebnissen“, so der Experte weiter.

„Wir haben dafür die Entwicklung des US-Aktienmarktes im Zeitraum von fast 100 Jahren, zwischen 1926 und 2023, untersucht“, erklärt Meinke. „Dabei konnten wir nicht feststellen, dass der Aktienmarkt nur dann gut lief, wenn die Regierung entweder von Demokraten oder von Republikanern geführt wurde.“ Stattdessen zeigt sich, dass die Aktienkurse in diesem Zeitraum kontinuierlich gestiegen sind, und zwar egal, aus welchem Lager der US-Präsident kam. Überhaupt gilt es mit Blick auf das künftige US-Staatsoberhaupt etwas zu berücksichtigen: Es gibt zahlreiche andere Faktoren, die sich auf die Marktrenditen auswirken. Dazu gehören die Zinsentwicklung, die Konjunktur, geopolitische Ereignisse, schwankende Ölpreise sowie der technologische Fortschritt, um nur einige zu nennen.

Welchen Einfluss haben die Mehrheiten im Kongress?

Die nächste Frage, die sich anschließt, ist die nach den Mehrheiten im Kongress, also im Senat sowie dem Repräsentantenhaus. Wird der Kongress erneut gespalten sein oder wird sich eine Partei in beiden Kammern durchsetzen? „Tatsächlich schauen viele Anleger darauf, weil sie davon ausgehen, dass auch die Kontrolle über den Kongress Einfluss auf die Aktienmärkte haben könnte“, so Meinke. „Nach unserer Analyse ist aber auch das kein verlässlicher Gradmesser für die zukünftige Marktentwicklung.“

Zwischen 1926 und 2023 tendierten die Aktienkurse unabhängig davon, ob die Demokraten beide Kammern kontrollierten oder die Republikaner, nach oben. Die Märkte stiegen im Allgemeinen auch dann, wenn die Kontrolle über den Kongress geteilt war. „Anlageentscheidungen auf der Frage zu gründen, welche Partei das Repräsentantenhaus oder den Senat kontrolliert, führt deshalb wahrscheinlich auch nicht zu besseren Anlageergebnissen“, so der Experte weiter.

Quelle: Dimensional Fund Advisors

Unabhängig vom Ausgang

der US-Präsidentschaftswahlen ist Ronald „Ron“ Temple, Chef-Marktstratege bei

Lazard,grundsätzlich positiv gestimmt für

US Small Caps. Wenn es jedoch um die Auswahl der richtigen Werte aus dem US

Small Cap-Universum geht, sei die Frage, ob Donald Trump oder Kamala Harris das

Rennen mache, jedoch essenziell, denn ihre politischen Versprechen und deren

Auswirkungen würden sich fundamental unterscheiden:

„Es gäbe im Falle eines Wahlsiegs von Donald Trump jedoch auch Gewinner, erklärt

Temple: „Die großen Gewinner wären US-Energieunternehmen und

-Finanzdienstleister. Ihre Steuern würden sinken, sie haben keinerlei Importe

und sie würden von der angekündigten Deregulierung profitieren.“

Mit Blick auf eine

strategische Aufstellung könne ein Wahlsieg von Donald Trump die Entwicklungen

der letzten drei Jahre umkehren. Seit Januar 2022 hätten die sechs größten

US-amerikanischen Technologiewerte ihre Erträge um 69,6 Prozent erhöht und ihr

Kurs-Gewinn-Verhältnis um den Faktor 4,8 gesteigert. „Für die restlichen 494

Aktien des S&P 500 gilt das nicht: Ihre Kurse stiegen um 11 Prozent und

ihre Gewinne um 10,7 Prozent“, erläutert der Lazard-Experte.

„Nach der Wahl könnten

der Energie- und Finanzsektor jedoch erheblich attraktiver werden als der

Tech-Sektor“, gibt Temple zu bedenken. „Außerdem könnten US-Aktien im Vergleich

zu den Aktien anderer Länder attraktiver werden, denn die globalen Aktienmärkte

dürften zwar alle unter Trump leiden, die Werte außerhalb der USA jedoch noch

mehr aufgrund ihrer Abhängigkeit vom Export.“

Bei einer Wahl von

Kamala Harris mit einer geteilten Regierung würde sich der Status quo

fortsetzen. „Ich denke, das wäre eine gute Ausgangsbasis für die Aktienmärkte.

Und ich sollte anmerken, dass in den letzten 20 bis 30 Jahren die Aktienmärkte

geteilte Regierungen in den USA mochten, weil es in diesen Zeiten keine

radikalen politischen Veränderungen gab“, erläutert Temple. Entscheidend bleibe

die Einzeltitelauswahl, ob man nun versuche, die Gewinner der Handelspolitik

unter Trump oder Harris auszuwählen bzw. die Verlierer zu vermeiden.

Quelle: Trading Economics

Robert Gilhooly, Senior

Emerging Markets Economist bei abrdn, erläutert die

Auswirkungen der verschiedenen Ausgangsszenarien der US-Wahlen auf die

Schwellenländer:

„Das Ergebnis der

US-Wahlen wird sich erheblich auf die Schwellenländermärkte auswirken, da es

sowohl das künftige wirtschaftliche Umfeld als auch die geopolitische

Landschaft beeinflusst. Eine Präsidentschaft von Kamala Harris mit einem

geteilten Kongress (Wahrscheinlichkeit 40 Prozent) würde sowohl für die USA als auch

für die Schwellenländer den geringsten Schock bedeuten. Damit verbleibt eine

Wahrscheinlichkeit von 60 Prozent für die weiteren möglichen Szenarien, die ein

breites Spektrum größerer politischer Schocks umfassen. Es gibt wesentliche

Unterschiede zwischen diesen Szenarien, jedoch haben sie gemeinsam, dass sie in

all diesen Szenarien der inflationäre Druck erhöhen und einen höheren Leitzins

der Fed zur Folge haben könnten. Dies würde die Wahrscheinlichkeit von

Zinssenkungen durch Zentralbanken in Schwellenländern verringern.

Eine „marktfreundliche“

Trump-Präsidentschaft wäre beispielsweise gut für die Schwellenländer: Die Fed

könnte die Zinsen weniger stark senken, aber eine stärkere Weltwirtschaft und

eine „risikofreudigere“ Marktstimmung würden die Auswirkungen des Drucks auf

den US-Dollar abschwächen.

Im Gegensatz dazu wäre ein zweiter Handelskrieg viel schwieriger zu bewältigen und würde eine Vielzahl an Gewinnern und Verlierern unter den Schwellenländern hervorbringen. Dies stellt ein besonderes Risiko für China dar, könnte aber letztlich Ländern zugutekommen, die die Rückverlagerung der Produktion auffangen können.

Eine härtere Migrationspolitik der USA würde sich vor allem in Lateinamerika bemerkbar machen und die Überarbeitung des USMCA 2026 erschweren. Denn letztlich gilt: Je mehr sich die USA von China abkoppeln, desto mehr werden sie Mexiko brauchen.

Unter einer zweiten Trump-Präsidentschaft wäre ein breiteres Spektrum an außenpolitischen Zielen und Ergebnissen möglich. Obwohl Lösungen für den Ukraine-Russland- und Nahost-Konflikt kurzfristig unwahrscheinlich sind, könnte ein isolierter, transaktionaler Ansatz die geopolitischen Beziehungen zu Verbündeten und Gegnern gleichermaßen neu definieren.”

Diesen Beitrag teilen: