Vermittler: Mit dem Unternehmens- und Kundenbestandsverkauf ausgesorgt

Immer mehr Makler und Anlagevermittler sind noch im Rentenalter tätig – etwa, weil sie glauben, weiter auf Provisionen angewiesen zu sein. Dabei ist die Nachfrage nach Kundenbeständen aktuell groß, auch die Kaufpreise sind in den vergangenen Jahren gestiegen. Wie ältere Vermittler davon profitieren können.

30.08.2023 | 07:15 Uhr von «Ulrich Lohrer»

Laut dem Umfrageergebnis des 11. Vermittlerbarometers des AfW-Bundesverbandes liegt das durchschnittliche Alter von Versicherungsmaklern und Finanzanlagenvermittlern in Deutschland bei 53,42 Jahren. Über 42 Prozent der an der Umfrage beteiligten 1.340 Makler waren demnach älter als 55 Jahre.

(Quelle: 11. Vermittlerbarometer des AfW-Bundesverbandes Finanzdienstleistungen e.V.).

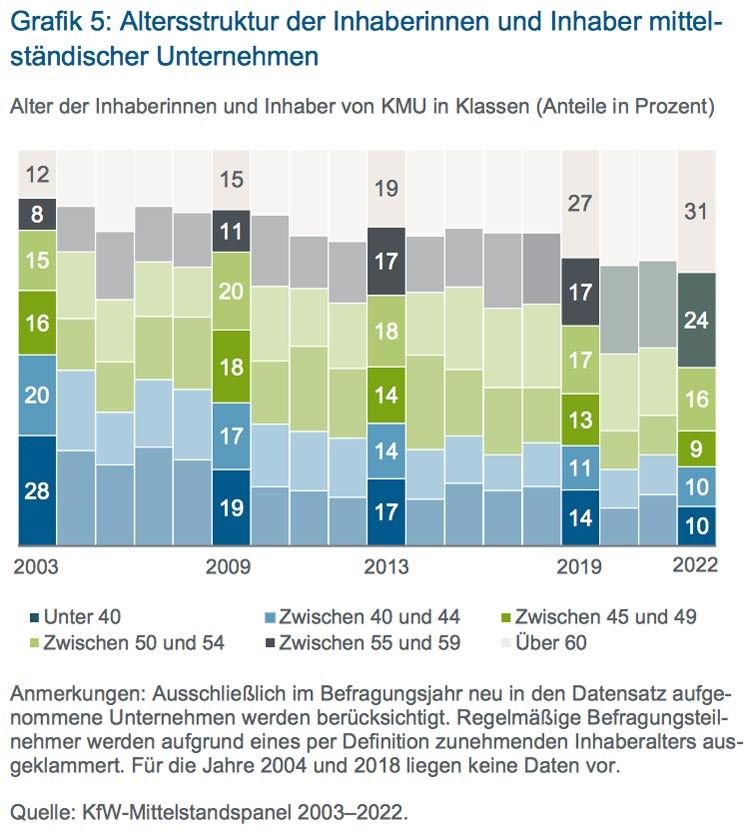

„Wie in anderen Bereichen der Klein- und mittelständischen Unternehmen (KMU) ist ein Generationenwechsel durch die demographische Situation im Gange. Zahlreiche Makler befassen sich mit der Nachfolgeplanung und setzen diese auch um. Dazu gehören Übergaben an interne Nachfolge, Verkäufe und Verrentungsmodelle“, erläutert Peter Schmidt, Beiratsmitglied des Bundesverband Finanzdienstleistungen AfW e.V.und Nachfolge – und Unternehmensberater. Wie das Mittelstandspanelder Förderbank KfW zeigt, wollen die meisten mittelständischen Unternehmer die Nachfolge innerhalb der Familie regeln (siehe Grafik Angestrebte Nachfolgevarianten). Auch in der Finanzbranche, so Schmidt, wollen viele ihr Unternehmen innerhalb der Familie, aber auch an Mitarbeiter, weitergeben. Doch nicht immer ist dies möglich. Hinzu kommt ein gewaltiger Umbruch bei Finanzvermittlern. So ging in den vergangenen zehn Jahren vor allem die Anzahl der gebundenen Versicherungsvermittler um 36 Prozent zurück. Anders dagegen entwickelt sich der Trend bei Maklern, Mehrfachagenten und den ungebundenen Finanzanlagenvermittlern, also Vermittler, die nicht an ein einzelnes Versicherungs- oder Anlageunternehmen gebunden sind. Mit der Initiative der „34er“ will der AfW den Übergang gebundener Vermittler zu den ungebundenen Maklern und Finanzanlagenvermittler erleichtern. „Im Gegensatz zu den gebundenen Versicherungsvertretern ist die Zahl der breiter aufgestellten Makler und Mehrfachagenten in den vergangenen Jahren relativ stabil geblieben“, bestätigt Martin Klein, Geschäftsführender Vorstand des Votum Verband Unabhängiger Finanzdienstleistungsunternehmen in Europa in Berlin. „Der Anteil der älteren Makler steigt und für viele von ihnen stellt sich die Frage des Unternehmens- oder Bestandsverkaufs, wenn der Generationenwechsel innerhalb der Familie keine Option ist“, so Klein.

Viele Vermittler gehen später in den Ruhestand

Auch für die Unternehmen und Kundenbestände der Makler und Finanzanlagenvermittler existiert ein Markt, auf dem ältere Vermittler die von ihnen in ihrem Arbeitsleben geschaffene Kundenverbindungen zum Kauf offerieren können. „Statistisch gesehen müsste aufgrund der Alterung der Vermittler und Makler eine Welle an Bestands- Unternehmensverkäufen anrollen. Tatsächlich werden relativ wenige Unternehmen und Bestände zum Kauf angeboten“, sagt Andreas Grimm, Geschäftsführer, Resultate Institut für Unternehmensanalysen und Bewertungsverfahren in München. Das Resultate Institut erstellt Wertgutachten von Unternehmen und Kundenbestände von Maklern und Finanzanlagenvermittlern, berät bei Unternehmenstransaktionen und vermittelt Unternehmen und Kundenbestände zwischen Verkäufer und Käufern. Über den Online-Rechner des Resultate-Instituts können Vermittler beispielsweise mittels Vergleichswerte ihren Kundenbestand bewerten lassen. „Meine Empfehlung ist, sich einen Überblick zum eigenen Unternehmen mit einer externen Bewertung der Stärken und Schwächen des eigenen Unternehmens zu verschaffen, die auch die Basis für den Wert des Bestandes oder des Unternehmens bildet. Ist das geschehen, kann man in den folgenden Monaten oder Jahren an den Schwächen und damit am Wert arbeiten“, empfiehlt Peter Schmidt vom AfW. Aufgrund der Analyse könne man in den folgenden Monaten oder Jahren an den Schwächen und damit am Wert arbeiten. Schließlich helfe eine Beratung zu den Nachfolgeformen, die sich an der Lebensplanung ausrichten sollte. Außer dem Verkauf sei auch eine phasenweise Übergabe oder ein Verrentungsmodell nöglich. „Ist die Entscheidung zum Nachfolgemodell getroffen, kann man den entsprechenden Terminplan aufstellen“, so Schmidt. Übrigens gibt es zu solchen Nachfolgeberatung vom Staat auch Zuschüsse. Damit kann der Weg in einen entspannten Ruhestand beginnen.

Doch wie bei den mittelständischen Unternehmer generell, so ist auch bei den Finanzanlagen- und Versicherungsvermittler der Anteil der über 60-jährigen Firmeninhaber in den vergangenen zehn Jahren stark gestiegen. Warum verkauften vielen Senioren bislang ihre Unternehmen und ihre Kundenbestände nicht? „Dafür gibt es verschiedene Gründe. Weil viele Makler keine ausreichende Altersvorsorge haben, können sie sich das Aufhören schlicht nicht leisten. Oder sie glauben, es sich nicht leisten zu können, weil sie den möglichen Verkaufserlös ihres Unternehmens oder ihrer Kundenbestände zu gering einschätzen, und arbeiten deshalb weiter“, so Grimm. Tatsächlich erwirtschaften viele Vermittler ein relativ bescheidenes Einkommen, weshalb sie sich wohl auch nicht im Alter von ihrem Kundenbestand trennen wollen, da sie daraus weiterhin Bestandsprovisionen bekommen. Zwar weist der 15.AfW-Vermittlerbarometer vom Bundesverband Finanzdienstleistungen AfW einen Anstieg des durchschnittlichen Gewinns von 2022 gegenüber 2022 um 17 Prozent auf 75.000 Euro auf. Der Gewinnanstieg resultierte aber vor allem aus der Gruppe der Vermittler mit Gewinnen über 300.000 Euro. 50 Prozent erwirtschafteten dagegen einen Gewinn unter 55.000 Euro. „Es gibt eben auch Makler, deren Umsätze niedriger sind und die dennoch für ihre Kunden einen guten Service bieten. Inwieweit hier auch finanzielle Gründe für eine weitere Arbeit eine Rolle spielen, können wir im Einzelfall schwer einschätzen“, so Schmidt.

Haftungsrisiken für ältere Finanzanlagenvermittler und überforderte Erben

Solange ältere Makler oder Finanzanlagenvermittler an ihre Arbeit weiterhin Spaß haben und sie ihre Kunden weiterhin gut betreuen, spricht nichts dagegen, dass sie auch im höheren Alter weiterhin tätig sind. Wer dagegen die Kundenbestände nur deshalb hält, um ohne Betreuung weiterhin Bestandsprovisionen zu kassieren, geht damit auch ein Risiko ein. „Wird die Betreuung von Kunden vernachlässigt, können sich daraus Haftungsrisiken ergeben, die dann möglicherweise nichtüber die Vermögensschadenshaftpflicht gedeckt ist. Besonders für Finanzanlagenvermittler, die beispielsweise in der Vergangenheit Geschlossene Fonds oder Graumarktanlagen vermittelt haben, können sich für Anleger hohe finanzielle Schäden ergeben, für die der Vermittler unter Umständen haftet. Unternehmens- und Bestandskäufer meiden solche problematische Kundenbestände“, erläutert Grimm.

Weil immer mehr Makler bis ins hohe Alter tätig sind, erwartet Grimm, dass es künftig vermehrt Fälle ungeplanter Unternehmens- oder Bestandsverkäufe aufgrund von Tod oder Krankheit des Eigentümers geben wird. Sofern dieser für einen solchen Fall keine wirksame Unternehmervollmacht oder Testament hat oder die Familienmitglieder nicht über den erforderlichen Geschäftssinn verfügen, sei die Abwicklung über die Erben oder Angehörige oft für niemand der Betroffenen zufriedenstellend. „Für uns ist eine Bewertung des Kundenstamms und die Vorbereitung des Unternehmens auf den Verkauf ohne ausreichende Information des bisherigen Kundenbetreuers und ohne Kenntnis der Verwaltungsstrukturen und Akten sehr zeitaufwendig, unsere Rechnung dann dementsprechend hoch., Angehörigen fehlt oft für die damit notwendigen Entscheidungen und damit verbundenen Kosten das Verständnis“, so der Geschäftsführer des Resultate Instituts.

Aufkäufe von Maklerhäusern durch ausländische Kapitalgeber

Stark gefragt sind dagegen gut betreute Kunden. „Die Nachfrage in allen Segmenten von Maklerbeständen und -firmen übersteigt aktuell das Angebot“, bestätigt Schmidt. Darin haben auch die starken Zinserhöhungen der vergangenen Monate wenig geändert. Lediglich die Zahlungsbereitschaft ist etwas begrenzter und die Transaktionsdauer etwas länger geworden. „Als Käufer treten seit etwa drei Jahren verstärkt große Maklerunternehmen, Vertriebsgesellschaften und auch Pools auf. Da sie aufgekaufte Kundenbestände ohne großen Aufwand integrieren können, können sie aus den Kundenbeständen relativ hohe Erträge erzielen und können für gut betreute Kunden entsprechend hohe Preise zahlen“, erläutert Grimm. Aufgrund der im europäischen Vergleich immer noch hohen erzielbaren Renditen seien aktuell vor allem die rund 250 bis 300 größeren deutschen Gewerbemakler gefragt, für die mit Hilfe von Kapitalgebern aus England, der Niederlande oder Frankreich Kaufgebote abgegeben würden. „Zu den größeren Übernahmen zählten zuletzt Transaktionen im Bereich der Industriemakler, die zum Teil mit der Finanzierung von Venture Capital-Gebern aus dem Ausland, insbesondere dem Vereinigten Königreich, durchgeführt wurden“, bestätigt Klein vom Votum Verband. „Aufgrund der stabilen Provisionseinnahmen im Gewerbe- und Sachgeschäft, die nicht Gegenstand von Verbotsdiskussionen sind, ist dies für die Investoren interessant.“ So expandiert beispielsweise die von dem ehemaligen HDI-Vorstandsmitglied Tobias Warweg geführten GGW Group stark. Unter der Marke fusionierten bereits mehr als 20 mittelständische Maklerhäuser. Auch die MRH Trowe AG tritt verstärkt als Aufkäufer von Maklerhäuser auf. Durch die Integration einer Vielzahl von Maklerfirmen ist die MRH Trowe AG mittlerweile auf ein Unternehmen mit 1.100 Mitarbeitern angewachsen. Klein verweist auch auf die Rolle der Maklerpools bei Bestandskäufen. Unternehmen wie JDC, Fondsfinanz, blau direkt oder BCA erwerben Vertragsbestände von Maklern und Finanzanlagenvermittlern oder bieten ihren angebundenen Maklern eine Art Kontaktbörse bei der Vermittlung solcher Bestände. Auch bei mehreren dieser Pools werden Private-Equity-Unternehmen als Investoren aktiv.

Kleine Makler ziehen beim Bietergefecht oft den Kürzeren

Am Markt zeichnet sich ein Konzentrationsprozess ab. „Die Anzahl der Unternehmen mit mehreren Mitarbeitern und hohen Kundenzahlen steigt und stärkt so auch die Basis der unabhängigen Vermittlerinnen und Vermittler“, sagt Schmidt. Für Maklerunternehmen mit dem vom AfW ermittelten Durchschnittsumsatz von rund 150.000 Euro sei die finanzielle Basis für professionelles Arbeiten, für ein Büro, Mitarbeiter und einen guten Unternehmerlohn gegeben. Beim Kauf von Kundenbeständen sind kleinere Aufkäufer gegenüber den Großen jedoch im Nachteil. „Kleinere Makler und Vertriebsunternehmen können bei den Preisen für die angebotene Kundenbestände gegenüber den großen Bietern oft nicht mithalten. Weil sie für die Integration der Kundenbestände durch die notwendige Infrastruktur relativ hohe Fixkosten haben, fällt für sie der potenzielle Ertrag aus neu erworbenen Kundenbeständen deutlich geringer aus.“, erläutert Grimm. Dies wird noch durch die von der EU-Kommission angestoßene Diskussion um ein Provisionsverbot im Bereich der Altersvorsorge verstärkt. „Die großen Unternehmen lassen sich deshalb von ihren Übernahmen nicht abhalten, zumal sie häufig Gewerbemakler aufkaufen, die von den diskutierten Einschränkungen der Provisionen nicht betroffen sind. Viele kleinere Makler und Vermittler mit Schwerpunkt der Altersvorsorge hat die Diskussion um das Provisionsverbot verunsichert, weshalb sie sich bei Käufen eher zurückhalten“, so Grimm. „Natürlich wäre ein Provisionsverbot oder ein Einfluss auf die Vergütungen von unabhängigen Maklern nicht ohne Wirkungen auf die Geschäftsmodelle dieser Unternehmen“, sagt Schmidt vom AfW. Der Verband setze sich gegenüber der Politik für die Einkommen der Vermittler von Altersvorsorgeprodukte ein. „Wenn wir qualifizierte Berater wollen, dann müssen wir diesen auch angemessene Vergütungen für die Beratung der Kunde und eine fortwährende Qualifizierung geben“, so Schmidt.

Diesen Beitrag teilen: