Sinkende Rohstoffpreise: Fluch oder Segen für Schwellenländer?

| Wer hat Angst vor fallenden Rohstoffpreisen? | |

| 08/2013 | |

| Markus Jaeger | |

| DB Research (Website) |

Download Kommentar @ Feedback an Redaktion

Das positive Exposure zu den Rohstoffpreisen könnte die Leistungsbilanzsalden von Russland und Mexiko unter Druck bringen. Südkorea und die Türkei würden von einem Preisrückgang dagegen erheblich profitieren.

12.08.2013 | 15:36 Uhr

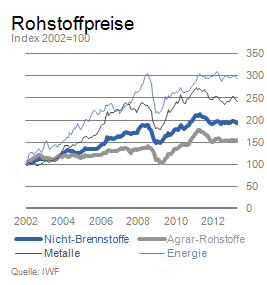

Die Preise für Rohstoffe sind während der letzten zehn Jahre stark gestiegen (Grafik). Große bevölkerungsreiche Schwellenländer, vor allem China, sind große Rohstoffkonsumenten geworden, da sie ihre Infrastruktur ausbauen, sich ihre Pro-Kopf-Einkommen und Ernährungsmuster ändern, ihre Bevölkerungen mobiler werden und sie deshalb mehr Energie verbrauchen. Selbst wenn wir uns derzeit noch in einem Rohstoffsuperzyklus befinden sollten, ist es nicht zu früh zu fragen, welche Emerging Markets am anfälligsten gegenüber einem anhaltenden Rohstoffpreisrückgang wären.

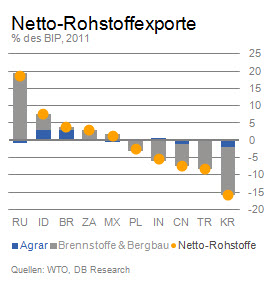

In Bezug auf die Zahlungsbilanz ist es klar, dass Russland (negativ) und Korea (positiv) die beiden Emerging Markets sind, die am stärksten von einem Rückgang der Rohstoffpreise betroffen wären. Ob man den Anteil der Rohstoffe an den Gesamtexporten betrachtet oder aber den Außenbeitrag: Das Bild ist gleich. Russland ist das Land unter den 10 Emerging Markets, das am sensibelsten auf einen permanenten Einbruch der Rohstoffpreise reagieren würde - gefolgt von Indonesien, Brasilien, Südafrika und Mexiko (Grafik). Russlands Nettorohstoffexporte machten im Jahr 2011 knapp 20% des BIP aus. Obwohl Indonesien und Brasilien im Hinblick auf die Exporte ebenfalls abhängig von Rohstoffen sind, macht sie die geringere Offenheit ihrer Volkswirtschaft und die geringeren Netto-Rohstoffexporte deutlich weniger abhängig von Rohstoffpreisschwankungen. Konzentrationsmessungen von Exporten nach Produkten und Ländern zeichnen ungefähr ein ähnliches Bild. Russland weist unter den EM-10-Ländern in Bezug auf das Exportprofil den höchsten Konzentrationsgrad auf, gefolgt von Südafrika, Indonesien und Brasilien.

Außerdem waren die Preissteigerungen von Energie von allen wichtigen Rohstoffen am höchsten. Dies könnte – aber muss nicht – auf ein größeres Preisrisiko in der Zukunft hindeuten. Brasilien und Indonesien, die hochgradig abhängig von Rohstoffexporten sind, haben jedoch eine viel stärker diversifizierte Rohstoffexportbasis als Russland. In Brasilien z.B. besteht diese Basis aus Eisenerz, Soja, Zucker, Geflügel und Rohöl. Deshalb: Russland ist von allen Emerging Markets das Land, welches am anfälligsten für einen Rückgang der Rohstoffpreise ist.

Andererseits käme ein Rückgang der Rohstoffpreise den Netto-Rohstoffimporteuren zugute: Korea und die Türkei würden am meisten von fallenden Rohstoffpreisen profitieren. In der Tat ist das Außenhandelsdefizit der Türkei zum großen Teil auf Netto-Rohstoffimporte (besonders Energie) zurückzuführen. Sollten sich die Terms of Trade (d.h. geringere Rohstoff-Importpreise) verbessern, würde dies die Aussichten für die Leistungsbilanz voraussichtlich deutlich verbessern. China, Indien und – in geringerem Maße – Polen würden ebenfalls von niedrigeren Rohstoffpreisen profitieren.

Bei den gegenwärtigen Ölpreisen wird Russland 2013/14 einen Leistungsbilanzüberschuss verzeichnen. Nimmt man Energieexporte jedoch aus, so verzeichnet Russland jedoch ein Leistungsbilanzdefizit von ca. 15% des BIP. Unter der Annahme einer unelastischen Importnachfrage würde ein nachhaltiger Ölpreisrückgang also den Leistungsbilanzsaldo rasch in ein Minus verwandeln.

Empfindlichkeit ist natürlich nicht das Gleiche wie Anfälligkeit. Die Fähigkeit, Finanzmittel aufzunehmen, oder der rasche Zugang zu liquiden ausländischen Vermögenswerten kann selbst einen schweren Leistungsbilanzschock stark mildern. Außerdem hängt die Anfälligkeit eines Landes auch von den Finanzindikatoren vor dem Schock ab. Unter dem Aspekt des Bruttofinanzierungsbedarfs gegenüber den Devisenreserven verfügt Russland über eine sehr, sehr solide Position. Aufgrund seiner Devisenreserven von über USD 500 Mrd. könnte Russland das Leistungsbilanzdefizit von 3% des BIP ohne Schwierigkeiten finanzieren. Selbst unter Berücksichtigung der kurzfristigen Verschuldung und der Schuldentilgung ist der externe Finanzierungsbedarf (EFR) im Vergleich zu den Devisenreserven sehr gering. Die internationale Liquiditätsquote (ILR), die die kurzfristige Auslandsverschuldung, Bestände inländischer Anleihen von Gebietsfremden sowie Schuldentilgungen gegenüber liquiden ausländischen Vermögenswerten (Zentralbank und Vermögenswerte der Geschäftsbanken) erfasst, zeichnet ein sehr ähnliches Bild. Nur China mit seinen Devisenreserven in Höhe von USD 3,4 Bill. und minimaler Verschuldung in Inlandswährung gegenüber Gebietsfremden hat günstigere EFR- und IFR-Quoten.

Hinsichtlich der Abhängigkeit der Regierungen von rohstoffbezogenen Einkünften wäre Russland auch das Emerging Markets-Land, das am unmittelbarsten von einem allgemeinen Rückgang der Rohstoffpreise betroffen wäre. Russlands Haushaltsdefizit mit Ausnahme von Öl entspricht etwa 10% des BIP. Die Abhängigkeit von den Öleinnahmen wird jedoch deutlich von den Haushaltsreserven von mehr als 8% des BIP gemildert, auf die die Regierung zurückgreifen könnte, um Defizite zu finanzieren, wenn die Energiepreise stark fallen würden. (Wenn die Ölpreise anhaltend niedrig bleiben würden, wäre die Regierung bald gezwungen, längerfristige Haushaltsanpassungen vorzunehmen.) Last but not least ist die Bruttoverschuldung mit 12% des BIP sehr gering, und der IWF schätzt die Nettogläubigerposition des russischen Staates auf über 20% des BIP (Vermögenswerte abzüglich finanzieller Verbindlichkeiten). Kurz gesagt, es würde eine mehrjährige Energiepreisschwäche erfordern, bis sich das Nettovermögen des russischen Staates deutlich verringern würde.

Zum Vergleich: In Brasilien, Südafrika und Indonesien befinden sich die meisten Rohstoffunternehmen weitgehend in der Hand des privaten Sektors, wenn auch die Regierung in einigen Fällen als wichtiger Anteilseigner (z.B. Brasilien) Dividendenzahlungen erhält und indirekt über die Unternehmenssteuern von höheren Rohstoffpreisen profitiert. In Indonesien machen öl- und gasbezogene Einnahmen 3% des BIP aus, deutlich weniger als in Russland. In Brasilien und Südafrika ist die direkte und indirekte Abhängigkeit von rohstoffbezogenen Einnahmen sogar noch geringer. Deshalb ist die Abhängigkeit dieser drei Länder in keiner Weise vergleichbar mit Russland. Interessanterweise wäre die mexikanische Regierung, kaum als Nettorohstoffexporteur zu bezeichnen, deutlich anfälliger für einen anhaltenden Ölpreisrückgang, da ca. ein Drittel der Regierungseinnahmen von der staatlichen Ölgesellschaft stammen und im Gegensatz zu Russland die Haushaltsreserven (Ölsparfonds) sehr gering sind.

Diesen Beitrag teilen: