Welches Schwellenland hat Angst vor höheren Zinsen?

| Welches Schwellenland hat Angst vor höheren Zinsen? | |

| 06/2013 | |

| Markus Jaeger | |

| DB Research (Website) |

Download Kommentar @ Feedback an Redaktion

Schwellenländer erhielten in den vergangenen Jahren hohe Kapitalzuflüssen. Aber welche Schwellenländer sind einem drastischen Rückgang der Kapitalflüsse am stärksten ausgesetzt?

14.06.2013 | 13:45 Uhr

Die Emerging Markets haben die internationale Finanzkrise von 2008/09 überstanden, ohne strukturelle Schäden davonzutragen. Einige Schwellenländer haben zwar Liquiditätsunterstützung vom IWF erhalten. Aufgrund der insgesamt guten Fundamentalsituation haben sie jedoch den Kapital- und Leistungsbilanzschock durch Wechselkursabwertung, Liquiditätsunterstützung der Zentralbank und die Schrumpfung der inländischen Wirtschaft bewältigen können.

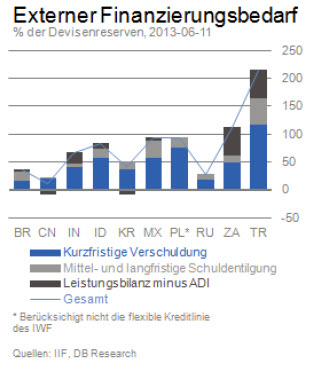

Zahlreiche Indikatoren werden verwendet, um die Anfälligkeit einer Wirtschaft gegenüber Kapitalbilanzschocks zu beurteilen. Der wohl am häufigsten verwendete Indikator ist der externe Finanzierungsbedarf (EFR). Der externe Finanzierungsbedarf entspricht der Summe aus der kurzfristigen Verschuldung, den mittel- und langfristigen Schuldentilgungen und der Leistungsbilanz im Verhältnis zu den Devisenreserven.

Da die Kapitalbilanzen der größeren Emerging Markets relativ offen sind und ausländische Investoren z.T. in ihren Portfolios beträchtliche Bestände an Aktien sowie Anleihen in lokaler Währung halten, kann der potenzielle Zahlungsbilanzdruck den ausländischen Finanzierungsbedarf weit überschreiten. Andererseits ist es klar, dass ausländische Forderungen in lokaler Währung die Zahlungsbilanz weitaus weniger belasten als kurzfristige Forderungen in Fremdwährung. Dies gilt besonders für Volkswirtschaften mit flexiblen Wechselkursen. Außerdem enthält der EFR nur einen Teil der ausländischen Anlagen einer Volkswirtschaft, nämlich die offiziellen Devisenreserven. Trotz dieser Einschränkungen gibt der externe Finanzierungsbedarf eine gute Vorstellung bezüglich der potenziellen Anfälligkeit eines Schwellenlandes im Falle eines externen Liquiditätsschocks.

Eine Faustregel besagt, dass eine EFR-Quote von unter 100% selbst im Falle einer schweren Zahlungsbilanzkrise „sicher“ ist. Nach der Greenspan-Guidotti-Regel sollten die Devisenreserven mindestens so hoch sein wie die kurzfristige Auslandsverschuldung (auf Restlaufzeitbasis). Da der externe Finanzierungsbedarf u.a. den leistungsbilanzbezogenen Finanzierungsbedarf enthält, spiegelt ein EFR von unter 100% deshalb ein relativ solides Liquiditätsrisikoprofil wider. China, Korea und Russland verzeichnen sogar Leistungsbilanzüberschüsse, während die kurzfristige Verschuldung (auf Restlaufzeitbasis) weniger als 50% der Devisenreserven ausmacht. Der aktuelle externe Finanzierungsbedarf ist als besonders positiv anzusehen, da die meisten Emerging Markets relativ flexible Wechselkurse haben. China und Russland, die Schwellenländer mit dem am wenigsten flexiblen Währungsregime, haben im Übrigen den geringsten ausländischen Finanzierungsbedarf. Nur die Türkei ist in gewissem Maße ein Ausreißer.

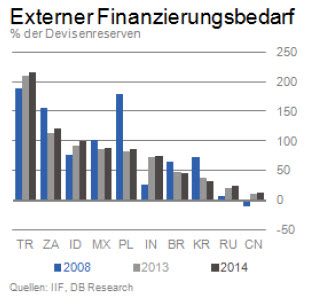

Last but not least lohnt sich ein Vergleich mit den EFR-Niveaus unmittelbar vor dem massiven internationalen Schock von 2008. Korea und Polen (sogar ohne Berücksichtigung der flexiblen Kreditlinie des IWF) sowie Südafrika sind in einer viel besseren Position als 2008, während Indien und Indonesien leicht schwächer (aber immer noch solide) positioniert sind (< 100%). Nur der EFR der Türkei ist gegenwärtig höher als 2008 und liegt gleichzeitig über der Marke von 100%.

In der Vergangenheit spiegelten sich plötzliche Schocks häufig in höheren Schuldenquoten und einem größeren Risiko einer Staatsschuldenkrise wider. Wenn das Währungsrisiko auf den systemisch wichtigen Staatssektor oder den Bankensektor konzentriert ist, kann ein Schock der Kapitalströme rasch in eine systemische Krise münden. Gegenwärtig ist jedoch der öffentliche Sektor in allen größeren Emerging Markets ein Nettoauslandsgläubiger. Zahlreiche Emerging Markets haben Regulierungen eingeführt, die den Umfang des Währungsrisikos, das Banken eingehen dürfen, begrenzen, während flexiblere Wechselkurssysteme die Anreize der Banken, Positionen in ausländischer Währung zu halten, beseitigt haben.

Fazit: Die zehn wichtigsten Emerging Markets scheinen gut vorbereitet, einer signifikanten Verschärfung der externen Finanzierungsbedingungen zu begegnen. Die Türkei ist das Schwellenland, das am anfälligsten für eine Verschärfung der Finanzierungsbedingungen ist. Dies ist auf die hohe kurzfristige Auslandsverschuldung und das hohe Leistungsbilanzdefizit zurückzuführen. Aufgrund der begrenzten währungsbedingten Ungleichgewichte im staatlichen Bereich sowie im Bankensektor würde ein negativer externer Liquiditätsschock „lediglich“ zu einer Währungsabwertung und einer potenziell starken wirtschaftlichen Abschwächung à la 2008-09 führen. In welchem Umfang sich ein solches Szenario auf den Unternehmenssektor auswirken würde, wo nahezu das gesamte Währungsrisiko konzentriert ist, und inwieweit dies den Bankensektor aufgrund seiner Fremdwährungskredite an den inländischen Unternehmenssektor belasten würde, hängt zum Teil davon ab, wie lange die Währungsschwäche und die konjunkturelle Verlangsamung anhalten. Derzeit erscheinen die systemischen Risiken jedoch tragbar, und dies nicht zuletzt aufgrund der guten Kapitalisierung des Bankensektors.

Diesen Beitrag teilen: