Hüfner: Die politischen Risiken des Jahres 2017

| Die politischen Risiken des Jahres 2017 | |

| 01/2017 | |

| Martin Hüfner | |

| Assenagon (Website) |

Download Kommentar @ Feedback an Redaktion

Es könnte sein, dass 2017 zum Jahr der großen politischen Umwälzungen wird. Dies auch durch die anstehenden Wahlen in einigen europäischen Ländern. Auf was müssen wir uns dabei an den Börsen einstellen?

18.01.2017 | 11:50 Uhr

- Die Wahlen in den Niederlanden, Frankreich und Deutschland werden als eines der großen Risiken in diesem Jahr angesehen.

- Richtig ist, dass sie entscheidend für die weitere Entwicklung Europas sind, falsch, dass sie die Kapitalmärkte nachhaltig belasten werden.

- Für die Börsen sind die weitere Konjunktur, die Gewinne, die Zinsen und die Wechselkurse wichtiger als die Wahlen

Es gibt eine Sorge, die sich wie ein roter Faden durch alle Prognosen für das Jahr 2017 zieht. Das ist die Befürchtung, dass die bevorstehenden Wahlen in den Niederlanden, Frankreich, Deutschland und vielleicht auch Italien zu unangenehmen Überraschungen führen. Sie könnten den Weizen verhageln, der sich aus der insgesamt nicht schlechten wirtschaftlichen Entwicklung in diesem Jahr für die Kapitalmärkte ergibt. Sind die Ängste berechtigt?

Um meine Antwort vorweg zu nehmen. Ich glaube nicht. Richtig ist, dass 2017 zu einem Schicksalsjahr für die Entwicklung in Europa werden kann. Viele Stimmen oder gar eine Mehrheit für die Europa-Kritiker bei den Wahlen könnte die Zusammenarbeit in der Gemeinschaft erschweren. Sie könnte zu Volksbefragungen wie in Großbritannien führen. Im schlimmsten Fall könnte am Ende ein Mitglied die Gemeinschaft verlassen müssen. Das wäre noch schlimmer als der Brexit, weil dann nicht nur die EU betroffen wäre, sondern auch die Währungsunion und der Euro. Ganz abgesehen davon sind die Auswirkungen des um sich greifen¬den Populismus für das friedliche Zusammenleben in Europa nicht gut.

Das heißt aber nicht, dass die Börsen zwangsläufig darunter leiden müssten. Hierzu vier Gründe:

Erstens sind das in erster Linie politische Entwicklungen, nicht wirtschaftliche und monetäre (jedenfalls im Augenblick noch nicht). Die Börse kann daher getrost im Augenblick noch abseits stehen und braucht nicht darauf zu reagieren. Erst wenn die Wirtschaft direkt betroffen ist, weil etwa ein Mitglied austreten oder der Binnenmarkt gestört würde, ändert sich die Lage.

Zweitens: Natürlich wirken sich politische Veränderungen später auch auf die Wirtschaft aus. Bis das aber der Fall ist, dauert es in der Regel eine Weile. Das übersteigt derzeit aber den zeitlichen Horizont der Börse. So lange werden die Kapitalmärkte daher still halten.

Drittens: Wo sich politische Veränderungen sehr schnell zeigen, ist am Devisenmarkt. Bei Problemen in der Währungsunion würde sich der Euro abwerten. Das schwächt aber nicht die hiesigen Börsen, sondern hilft ihnen im Gegenteil, weil die Gewinne europäischer Unternehmen von einem billigeren Euro profitieren.

Viertens – und vielleicht am wichtigsten – sprechen für meine These auch die Erfahrung des Jahres 2016. Beim Brexit beispielsweise hatten alle Angst vor dem Referendum und fürchteten, dass die Börsen kollabieren würden, wenn sich die Wähler für einen Austritt aus der EU entscheiden würden. Und was ist passiert? Die Londoner Aktien haussierten, als das Ergebnis bekannt wurde. Der Grund war nicht, dass der Kapitalmarkt nicht verstand, was hier passierte oder dass er den Brexit gar für eine gute Sache gehalten hätte. Er hat nur nüchtern kalkuliert, welche wirtschaftlichen Folgen sich aus der Entscheidung für die nächste Zukunft ergeben würden. Da kam er zu dem Schluss, dass die Un¬ternehmensgewinne durch die Abwertung des Pfundes zunächst steigen würden. Das trieb die Aktienkurse nach oben.

Das gleiche passierte – noch etwas schneller – in den USA nach der Wahl des neuen Präsidenten. Zuerst zitterten die Börsen bei dem Gedanken, dass Trump gewinnen könnte. Die Kurse gingen zurück. Als das Ergebnis dann bekannt wurde, fingen die Investoren an, neu zu denken. Sie kamen – unabhängig von allen Sympathien oder Antipathien zu dem neuen Präsidenten – zu dem Schluss, dass manche Aspekte des Trumpschen Programms positiv für die Unternehmensgewinne sein könnten. Die Börsen haussierten.

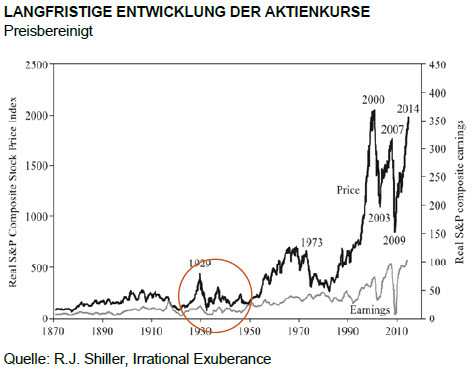

Man kann das auch an der ganz langfristigen Entwicklung sehen. Die Grafik zeigt die Entwicklung der Börse und der Unternehmensgewinne in den USA in den letzten 150 Jahren. Sie stammt aus der Neuauflage des Buches von Robert J. Shiller "Irrational Exuberance". Dabei sieht man, dass die Börsen in politisch besonders schwierigen Zeiten keineswegs immer schlecht liefen. Die Jahre 1932 bis 1937 etwa waren politisch die vielleicht schlimmste Zeit des Jahrhunderts mit dem Nationalsozialismus und den Vorbereitungen auf den zweiten Weltkrieg. Die Aktienkurse aber gingen trotzdem nach oben.

Manche werfen der Börse deshalb vor, sie sei unmoralisch und habe kein Gespür für das, was gut und was schlecht ist. Das ist nicht fair. Die Märkte "ticken" einfach anders. Sie orientieren sich nicht an längerfristigen politischen Prioritäten, sondern an kürzerfristigen wirtschaftlichen und monetären Faktoren. Und da sieht manches anders aus.

Für den Anleger

Mit den Wahlen in Europa in diesem Jahr wird es aus meiner Sicht so kommen wie beim Brexit. Alle haben vorher Angst. Es gibt viele Unsicherheiten, die auch die wirtschaftliche Entwicklung vorübergehend beeinträchtigen. Im Übrigen würde ein schwächerer Euro auf den Devisenmärkten den Börsen helfen. Insgesamt gibt es zwar mehr Volatilität, aber keinen größeren Einbruch. Im Euro könnte es dazu kommen, dass Gelder von einem Land in ein anderes verlagert werden. Die Börsen der Länder, die das Geld bekom¬men, würden steigen. Die der anderen würden sinken. Anleger müssen daher aufpassen, dass sie auf der richtigen Seite stehen.

Diesen Beitrag teilen: