Hüfner: Kapitalflucht im Euroraum

| Kapitalflucht im Euroraum | |

| 10/2017 | |

| Martin Huefner | |

| Assenagon (Website) |

Download Kommentar @ Feedback an Redaktion

Noch ein Argument für die verbesserte Stimmung in Europa: Die Kapitalflucht nimmt ab.

12.10.2017 | 09:49 Uhr

- Die Kapitalflucht aus den Peripherieländern des Euroraums ist in den letzten Monaten zum Stillstand gekommen.

- Sechs Gründe dafür, dass das nicht nur ein vorübergehender Ausrutscher ist, sondern sich fortsetzen wird.

- Das ist ein weiteres Zeichen, dass Vertrauen in den Euroraum zurückkehrt und es sich lohnt, dort wieder zu investieren.

Eines der großen Probleme in der Währungsunion ist seit Jahren die Kapitalflucht. Allein seit Anfang des Jahres haben Italiener und Spanier netto fast EUR 100 Mrd. aus ihren Ländern ins Ausland transferiert, vornehmlich nach Deutschland. Jeder weiß, dass das nicht ewig so weitergehen kann. Die Gelder fehlen in den Defizitstaaten. Sie blähen die Liquidität in der Bundesrepublik noch mehr auf. Die Forderungen Deutschlands an diese Länder nehmen zu. Das ist der direkte Weg zu einer vom privaten Sektor ausgelösten Transferunion.

Jetzt ist etwas passiert, was mich überrascht hat: Die Kapitalflucht ist mit einem Mal zum Stillstand gekommen. In den letzten zwei Monaten ist netto kein Geld mehr aus Italien, Spanien und anderen Ländern nach Deutschland geflossen. Im Gegenteil: Geld wird zum Teil aus Deutschland abgezogen und kehrt in die Ursprungsländer zurück.

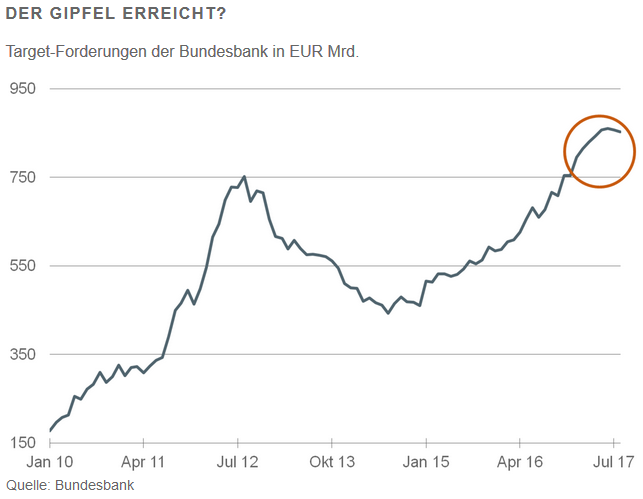

Abzulesen ist das an den Salden des europäischen Zahlungsverkehrssystems Target II. Sie sind eine Art Fieberthermometer der Eurokrise. Immer wenn sie nach oben gehen, ist das ein Zeichen für mangelndes Vertrauen innerhalb der Gemeinschaft. Kapital weicht in sichere Häfen aus. Immer dann, wenn sie zurückgehen, wird die Situation besser. Es gibt "weniger Krise".Der Gipfel erreicht?

Genau das beobachten wir im Augenblick. Bisher ist die Entwicklung noch zögerlich. Die Forderungen der Bundesbank haben sich in den letzten beiden Monaten erst um EUR 8 Mrd. verringert. Das könnte man noch als kurzfristigen "Ausrutscher" interpretieren, der sich schnell wieder umkehren kann. So etwas hat es schon früher gegeben. Ich vermute aber, dass es diesmal anders ist.

Hier sechs Gründe dafür: Erstens nimmt die Kapitalflucht aus den Defizitländern nicht nur nach Deutschland ab. Auch in die Schweiz fließen weniger Mittel. Bisher war die Eidgenossenschaft immer ein sicherer Hafen wenn es Schwierigkeiten in der Währungsunion gab. Der Schweizer Franken wertete sich auf. Das nahm vor allem in der Griechenlandkrise dramatische Züge an. Jetzt ist davon nichts mehr zu sehen. Seit einiger Zeit wertet sich der Franken deutlich ab. Zeitweise ist der Wechselkurs in den letzten Wochen auf CHF 1,15 je Euro gestiegen.

Zweitens verringern sich die Zins-Spreads zwischen den einzelnen Mitgliedern des Euroraumes. Die Zinsdifferenz italienischer zu deutschen Staatsanleihen ist im letzten halben Jahr um über 30 Basispunkte kleiner geworden. In Frankreich war die Verringerung sogar noch größer (fast 50 Basispunkte). Nur Spanien macht eine Ausnahme. Das liegt aber in erster Linie an der Eskalation der Probleme mit Katalonien. Je geringer die Zins-Spreads, umso kleiner natürlich der Anreiz für Kapitalflucht.

Drittens wirken sich die Reformen, die es in den Peripherieländern gegeben hat und über die ich in diesen Kommentaren schon häufiger gesprochen habe, positiv auf das Vertrauen der Anleger in diesen Staaten aus. Das gilt vor allem natürlich für Frankreich. Zunehmend scheint sich aber auch die Situation in Italien zu stabilisieren. Selbst in Griechenland sieht es besser aus, von Spanien, Portugal und Irland ganz zu schweigen. Was in Italien noch belastet, sind die Wahlen, die im nächsten Jahr stattfinden werden und die eine Mehrheit europakritischer Parteien bringen könnten.

Viertens dürfte sich auch das Ergebnis der deutschen Bundestagswahl dämpfend auf die Kapitalflucht auswirken. Es hat den Standort Deutschland geschwächt. Es hat sich gezeigt, dass auch die Bundesrepublik nicht immun ist gegenüber populistischen Tendenzen. Die britische Financial Times sprach in einem Kommentar vom "End of German Exceptionalism" (Ende der deutschen Außergewöhnlichkeit). Unter diesen Umständen denkt nicht mehr jeder zwangsläufig daran, Geld nach Deutschland zu verlagern.

Fünftens wird sich in Zukunft positiv auf die Kapitalflucht auswirken, wenn die Europäische Zentralbank im nächsten Jahr ihre Wertpapierkäufe voraussichtlich zurückführt. Diese Käufe haben die Umsätze auf den Märkten für Staats- und Unternehmensanleihen in den letzten Jahren deutlich erhöht. Sie haben damit zur Kapitalflucht beigetragen. Denn jeden Monat werden durch diese Käufe – neben den üblichen Tilgungen – EUR 60 Mrd. frei und müssen neu disponiert werden. Jedes Mal ist das ein Anlass neu zu entscheiden, ob die Gelder wieder wie bisher in den entsprechenden Ländern angelegt oder ob sie in ein sichereres Land (= Deutschland) transferiert werden. Wenn die EZB jetzt weniger Anleihen kauft, gibt es auch weniger freie Gelder zum Disponieren.

Sechstens schließlich – etwas längerfristig gesehen – spricht viel dafür, dass nach den Initiativen des französischen Staatspräsidenten Macron die Zusammenarbeit in der Währungsunion in den nächsten Jahren enger wird. Dann wird auch die Banken- und Kapitalmarktunion vorangetrieben werden. Auch das wird den Anreiz zu Kapitalflucht mindern. Banken werden wieder verstärkt Debitoren anderer Mitgliedsstaaten in die eigenen Bücher nehmen.

Für den Anleger

Die Verringerung der Kapitalflucht in der Währungsunion ist ein gutes Zeichen. Sie macht die europäischen Kapitalmärkte wieder attraktiver. In den letzten sechs Wochen sind die Aktienkurse in Europa deutlich stärker gestiegen als in den USA (+8 % beim DAX verglichen mit +3 % beim S&P 500). Die Spreads zwischen den Peripherieländern und Deutschland werden weiter zurückgehen. Weniger Kapitalflucht in Europa hilft auch dem Euro. Er hat zuletzt etwas nachgegeben, wird auf absehbare Zeit aber stark bleiben.

Diesen Beitrag teilen: