Renten- vor Misch- und Aktienfonds

Trotz der vergangenen beispiellosen Aktienrally sind Rentenfonds im Fünf-Jahres-Vergleich mit Blick auf das Rendite-Risiko-Verhältnis nicht zu schlagen. Auch einige Mischfonds spielen ganz oben mit.

21.09.2018 | 14:01 Uhr von «Dominik Weiss»

Eine langfristige Kapitalanlage soll vor allem eins: sicher sein. Angesichts eines Universums von knapp 30.000 Investmentfonds stellt sich jedem Berater die Frage, was er seinen Kunden ans Herz legt: Aktien-, Renten- oder Mischfonds. €uro FundResearch vergleicht klassenübergreifend Rentenfonds Europa Corporate, mit europäischen Aktien- und Mischfonds. Der Betrachtungszeitraum umfasst fünf Jahre, Indexfonds werden nicht berücksichtigt. Eine Mindestgrenze beim Fondsvolumen ziehen wir nicht. Ohne die Anteilklassen heraus zu filtern umfasst das Analyse-Universum 1287 Fonds.

Rentenfonds bieten auf mittlere Frist die besten Chancen auf eine sichere Überrendite. Aktienfonds spielen ebenso wie Rentenfonds nur eine untergeordnete Rolle, wenn die Sharpe-Ratio als Vergleichsmaßstab herangezogen wird. Unter den ertragssichersten Investmentfonds finden sich sowohl Fonds aus bekannten großen Häusern, bspw. Schroders, Deka und BlackRock. Allerdings können auch kleinere Boutiquen wie Axxion und J. Chahine Capital hier punkten. Aktienfonds sind trotz der lang anhaltenden Rally am Aktienmarkt relativ wenig vertreten. Unter den Top-30 finden sich nur drei. Unter den Top-50 sind es immerhin sechs. Von den Mischfonds schaffen es zwei unter die fünfzig nach Sharpe-Ratio gelistet besten Investmentfonds – dafür sind beide in den Top-10.

Rentenfonds bieten die beste Sharpe-Ratio

Der Fonds mit der besten 5-Jahres-Sharpe-Ratio im Feld ist ein Rentenfonds, der Schroders ISF EURO Corporate Bonds EUR (ISIN: LU0134346039). Er erzielt eine Sharpe-Ratio von 1,9. Über fünf Jahre beträgt sein Wertzuwachs 29,5%, die Vola, 2,9%. Der Fonds bringt ordentlich Volumen mit. Insgesamt werden über alle Anteilsklassen hinweg fast 9 Mrd. Euro verwaltet. Gemanagt wird er von Patrick Vogel. Vogel kam 2012 zur britischen Fondsgesellschaft und hielt die letzten drei Jahre nahezu durchgängig Höchstwertungen von Citywire für seine Leistungen im Rentenfondsmanagement. Größtes Exposure hat der Fonds aktuell in Großbritannien (17%) vor Frankreich (14%). Niederländische Titel sind ebenfalls stark vertreten (12%). Vogel setzt auf Qualität: nur rund 15% der Anleihen stammen aus dem High-Yield-Bereich.

Zweitstabilster Rentenfonds ist mit einer Sharpe-Ratio von 1,75 der BlackRock Global Funds – European Corporate Bond Fund (ISIN: LU0827877803). Auch er durchbricht die Milliardengrenze. Das Management-Team um Tom Mondelaers, Christopher Allen und Beata Harasim verwaltet die 1,62 Mrd. Euro durchaus erfolgreich. Die reinen Zahlen lesen sich allerdings wenig spektakulär: 19,7% kumulierte

Performance, Vola 2,2%. Gemessen an der Sharpe-Ratio ist der Fonds der drittbeste Fonds im gesamten Feld. Von Morningstar gibt es dafür ein Silber-Ranking. Mindestens 70% des Fonds müssen in Investment-Grade Anleihen investiert sein. Momentan halten Mondelaers et al rund 77% an hochwertigen Kreditpapieren. Ihr Anlageschwerpunkt sind französische Corporate Bonds (17,7%), vor deutschen (12%) und US-Papieren (11,4%).

Mischfonds: Wenige spielen vorne mit

Die beste risikoadjustierte Performance unter den Mischfonds liefert ein Fonds aus dem Haus Amundi. Er weist in unserer Auswertung eine Sharpe-Ratio von 1,87 auf. Mit nur rund 12 Mio. Euro Fondsvolumen beweist der A 9 A (ISIN: AT0000856364), dass es nicht auf Größe ankommt. Der Fonds ist ein sogenannter Garantiefonds, der jährlich zum festen Stichtag seine Gewinne ausschüttet. Angelika Weik und Herbert Virag managen den Fonds. Sie dürfen maximal 70% des Fondsvermögens in Aktien oder Aktienfonds anlegen. Aktuell sind es 34%. Weik/Virag setzen vornehmlich aus Titel aus dem Finanzsektor. Unternehmen der Industrie sowie Zyklische Konsumgüter sind jeweils mit knapp 10% vertreten. Die Strategie zahlt sich aus. Über die letzten fünf Jahre legte der Fonds im Wert um 25,3% zu mit Wertschwankungen von nur 2,6%.

Ebenfalls außergewöhnlich stabil zeigt sich der Mischfonds Ganador Spirit Invest (ISIN: LU0326962445). Die Fondsgesellschaft Axxion hat ihn vor über zehn Jahren aufgelegt. Mit 33,1% kumuliertem Wertzuwachs sowie einer Vola von knapp 4% bringt er es auf eine Sharpe-Ratio von 1,5 – Rang sechs in unserer Gesamtauswertung. Das Analysehaus Morningstar vergibt dafür die Höchstwertung fünf Sterne. Über das Fondsmanagement gibt es keine Angaben. Wer in den Fonds anlegen will braucht ein bisschen was auf der hohen Kante. Gefordert wird ein Mindestzeichnungsbetrag von 50.000 Euro. Genutzt wird ein breites Spektrum von Anlageklassen: Aktien, Zertifikate, Anleihen aller Art, Optionsscheine etc. Das Fondsvolumen beträgt rund 162 Mio. Euro, die aktuell zu gut 37% in Aktien allokiert sind. Unternehmensanleihen bilden mit rund 5% einen eher kleinen Block. Auffällig ist dagegen die große Cash-Position (15%). Zudem bedient sich der Fonds munter der gesamten Palette der Anlageinstrumente (40%).

Aktienfonds nur auf den hinteren Plätzen

Die besten Aktienfonds landen in der Sharpe-Ratio-Auswertung auf hinteren Plätzen. Platz 16 erreicht der beste Aktienfonds. Der vom französischen Fondshaus Comgest aufgelegte Growth Europe Opportunities EUR (ISIN: IE00B4ZJ4188) hat ein Gesamtvolumen von knapp 750 Mio. Euro, die von einem Managementteam angelegt werden. Er erfordert eine Mindesteinlage von 5.000 Euro. Eva Fornadi, Franz Weis und Rebecca Kaddoum erzielen einen Wertzuwachs von 111% - Spitzenwert. Die Vola liegt – für einen Aktienfonds moderat - bei 12,2%. Seine Sharpe-Ratio beträgt 1,33. Die drei Manager legen große Teile des Anlagevermögens in den Zukunftsbranchen Gesundheit (32%), IT (26,4%) sowie Industrie (15%) an. Die drei größten Positionen sind Zahlungsdienstleister Wirecard (7,7%), das Schweizer Pharmaunternehmen Lonza Group (6%) und Halbleiterhersteller ASML Holding (5,7%).

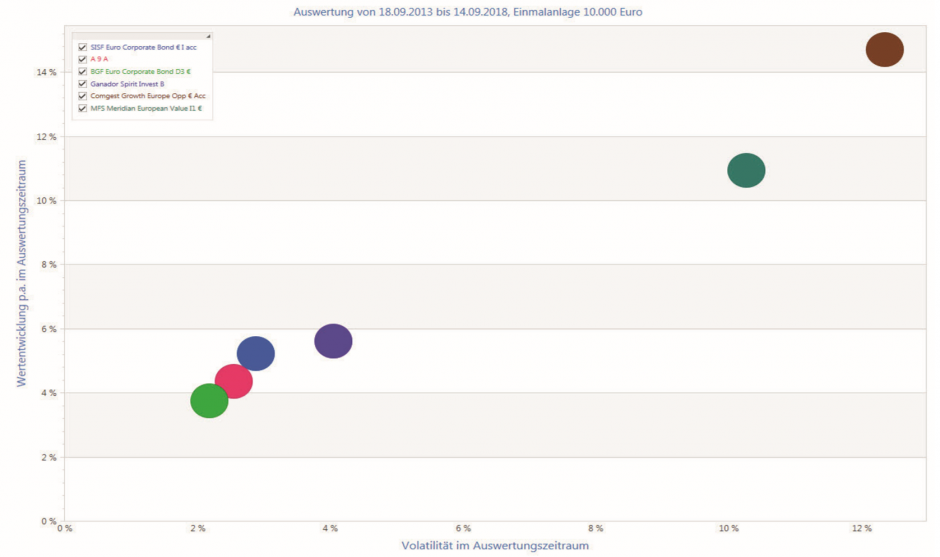

5-Jahresanalyse: Aktienfonds heben sich deutlich ab

Quelle: FVBS professional

Der zweitbeste Aktienfonds ist mit einer Sharpe-Ratio von 1,23 der MFS Meridian Funds - European Value Fund I1 EUR (ISIN: LU0219424487). Das reicht in der Gesamtwertung für Platz 29. Über fünf Jahre erzielt er einen Wertzuwachs von 79,5%. Die Volatilität beträgt 10,2%. Morningstar zeichnet den Fonds mit fünf Sternen aus. Benjamin Stone und Pablo de la Mata managen die Anteilsklasse des MFS Meridian. Dessen Fondsvolumen beträgt fast fünf Milliarden Euro, allein die Anteilsklasse ist 1,85 Mrd. Euro schwer. Stone/de la Mata setzen auf britische Unternehmen (26%). Auch Deutsche Aktien sind stark vertreten (20%), ebenso schweizerische (18,3%). Gut ein Viertel der Unternehmen zählen zum Verbrauchsgütersektor, bspw. Nestle (5,8%).

Diesen Beitrag teilen: