Warum sich Hochzinsanleihen jetzt besonders rentieren

TiAM Fund Forum Hybrid 2022: Peter Becker von der Capital Group sieht eine Verlangsamung des Weltwirtschaftswachstums und eine hohe Inflationserwartung. In diesem Umfeld könnten Hochzinsanleihen eine Quelle stabiler, hoher laufender Erträge sein.

12.07.2022 | 12:15 Uhr

„Vor einigen Monaten war es noch nicht so spannend, über Anleihen zu sprechen. Das hat sich grundlegend geändert“, sagt Peter Becker von der Capital Group. Die Kurse seien gefallen. Gleichzeitig eröffne der Markt neue Möglichkeiten. Dieses Spanungsfeld müsse man sich genau ansehen und analysieren, warum die Renditen so stark angestiegen seien. Wer sich für die kommenden Monate als Investor solide positionieren wolle, sollte den neuen Realitäten ins Auge schauen, so Becker. Dabei gelte es, mehrere Faktoren gut im Blick zu behalten und auch die veränderten Erwartungshaltungen der Marktteilnehmer mit zu berücksichtigen.

Wichtige Faktoren seien etwa das höhere Risiko einer anhaltend hohen Inflation aufgrund deutlich gestiegener Rohstoffpreise, nachlassendes Wachstum und ein geldpolitisches Dilemma: Die Notenbanken stünden vor der schwierigen Aufgabe, die zuletzt stark gestiegene Inflation einzudämmen und gleichzeitig das Wirtschaftswachstum zu stützen. Das sei ein fast unlösbarer Widerspruch, zumal die Notenbanken in den USA und Europa noch Nachholbedarf bei der Straffung ihrer Geldpolitik hätten, so Becker. Die EZB und die Fed seien unter Druck, denn kurz- bis mittelfristig gebe es ausreichend Treiber für einen weiteren Anstieg der Inflation: Dazu zählten etwa höhere Energie- und Rohstoffpreise, Lieferverzögerungen, Arbeitskräftemangel, steigende Löhne und Wohnkosten. Langfristig seien zwar auch inflationssenkende Effekte zu erkennen, wie zum Beispiel der technische Fortschritt. Mittelfristig sei aber das Risiko einer Stagflation gegeben. Mit dieser Situation müsse man sich in den kommenden sechs bis zwölf Monate abfinden.

Die Zentralbanken hätten deshalb in den vergangenen Monaten ihr geldpolitisches Regime stark verändert. Die Leitzinsen stiegen, und die Aufkaufprogramme für Anleihen würden beendet. Die Bilanzsummen der Zentralbanken dürften in der Folge bald schrumpfen. Außerdem stiegen die Renditen, sagt Peter Becker. „Das bedeutet, dass wir weiter eine höhere Volatilität an den Märkten sehen werden. Dieses Marktumfeld wird uns bis ins nächste Jahr hinein begleiten“, so Becker. Das höre sich zunächst einmal beunruhigend an. Die gute Nachricht laute jedoch: „Es ist schon viel in den Märkten eingepreist. Wir sind auf so hohen Rendite-Niveaus, die wir in den vergangenen zehn Jahren nicht gesehen haben. Für Investoren, die etwas längerfristig denken, sind das Einstiegs-Niveaus“, erklärt Becker. Jedenfalls ergebe sich das aus dem Blick in die Anleihehistorie.

Welche Rollen spielen Anleihen in einem Portfolio?

Anleihen hätten in der Regel vier Hauptaufgaben: die Diversifikation und damit die Stabilisierung eines Portfolios, den Kapitalerhalt, die Generierung regelmäßiger Einnahmen und Inflationsschutz. „Hochzinsanleihen boten wie andere Anleihen auch während der Pandemie niedrige Renditen. Heute hat sich im Vergleich dazu die Rendite nahezu verdoppelt. Historisch gesehen, bewegen sich die Hochzinsanleihen-Renditen auf einem Rekordniveau“, sagt Becker. Der Blick in die Historie zeige: In den vergangenen Jahren, wenn die Renditen von Staatsanleihen stark angestiegen waren, sei der Markt für Hochzinsanleihen überproportional attraktiv gewesen (siehe Chart unten).

„Auch wenn wir uns in einem Zinserhöhungs-Zyklus befinden, sind die Renditen von Hochzinsanleihen attraktiv. Man muss natürlich auf die Details schauen. Schwellenländer-Anleihen etwa haben erfahrungsgemäß am Anfang eines Zinserhöhungszyklus Probleme. Die Notenbanken dort haben jedoch diesmal viel früher angefangen, die Zinsen zu erhöhen, als die Notenbanken in den Industrieländern“, so Becker. Damit hätten sie sich Raum geschaffen für Zinssenkungen, falls es die Wirtschaft wieder brauche.

Guter Zeitpunkt für einen Wiedereinstieg in den Hochzins-Markt

Investoren gingen in der Regel davon aus, dass Anleihen in Phasen steigender Zinsen an Wert verlören. Für Hochzinsanleihen gelte dies jedoch nicht in dem Maße, erklärt Peter Becker. „Wenn man sich für die vergangenen 25 bis 30 Jahre die Phasen ansieht, in denen die Renditen von Staatsanleihen signifikant angestiegen sind, dann stellt man erstaunlicherweise fest, dass der High Yield-Markt in allen Phasen positiv und deutlich attraktiver war als Anleihen mit investment-Grade, die negative Erträge brachten“, zeigt führt Becker vor. Der Grund sei, dass IG-Anleihen abhängiger vom Zinsmarkt seien als HY-Anleihen, bei denen es mehr auf die Kreditqualität ankäme. Die Einstiegszeitpunkte der Vergangenheit deuten darauf hin, dass auch im Moment eine einmalige Chance zum Einstieg sei.

Der Global Income Opportunities Fonds

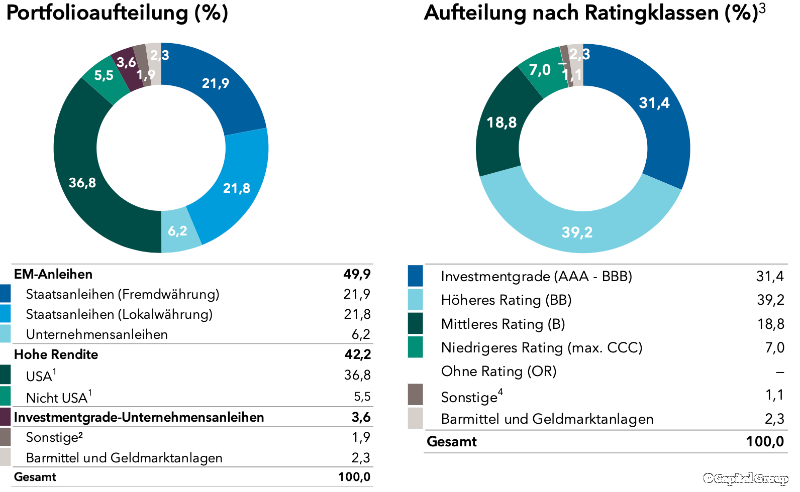

Der Global Income Opportunities Fonds setze diese Erkenntnisse konsequent um, so Becker. Das vorrangige Ziel des Artikel- 8-Fonds sei es, möglichst stabil laufende Erträge zu generieren. Einen gewissen Puffer und damit einen Teilschutz vor Verlusten biete der Fonds auch aufgrund des sehr hoch diversifizierten Portfolios. Der Global Income Opportunities wurde von 20 Jahren aufgelegt und investiert sowohl in US-Dollar- als auch Lokalwährungsanleihen. Die Duration des Fonds liegt aktuell bei 5,1 Jahren, der durchschnittliche Kupon bei 5,4 Prozent.G

Diesen Beitrag teilen: