Gold: Die besten Minenfonds

Der Preis für Gold bewegt sich auf Rekordniveau. Anleger von Goldminen-Aktienfonds dürfen sich freuen. Denn die Unternehmen in den Fondsportfolios profitieren doppelt vom neuen Gold-Boom.

23.08.2024 | 13:00 Uhr

Von einem Höchststand zum nächsten: Wer Gold im Depot hat, durfte beim Blick auf den Goldpreis in den vergangenen Monaten Feste feiern. Dabei ist das neue Allzeithoch von rund 2.500 US-Dollar je Feinunze Gold vermutlich noch nicht das Ende der Fahnenstange. Etliche Rohstoff-Analysten gehen davon aus, dass die wilde Fahrt weitergehen wird. „Diese Rally kann durch mögliche Zinssenkungen durch die Federal Reserve in den Vereinigten Staaten weiter angeheizt werden“, schreiben etwa die Experten von HSBC. „Im Gegensatz zu festverzinslichen Wertpapieren erhalten Anleger bei Gold keine Zinserträge. Durch die Senkung der Leitzinsen werden andere Anlageklassen wieder attraktiver, so auch Gold“ sagen die Analysten. Auch die Commerzbank-Profis sind der Meinung, dass die Preise fürs gelbe Edelmetall sich mindestens stabilisieren werden. Carsten Fritsch, Rohstoffanalyst bei der Commerzbank, hat schon vor einer Woche seine Prognose für den Goldpreis zum Jahresende von zuvor 2.300 auf 2.500 US-Dollar angehoben – nicht ahnend, dass das Preisziel schon wenige Tage erreicht sein würde.

Ein wesentlicher Treiber des Goldpreises ist die Erwartung der meisten Marktteilnehmer, dass die US-Notenbank Fed im September die Zinsen senken wird. Das lässt sich am CME Fed Watch Tool ablesen. Das Tool zeigt die am Markt gehandelten Wahrscheinlichkeiten für die Veränderung der Leitzinsen an. Aktuell wird mit einer Wahrscheinlichkeit von über 70 Prozent eine Zinssenkung von 0,25 Prozent und mit knapp 30 Prozent eine Zinssenkung von 0,50 Prozent gehandelt. Und noch mehr: „Den drei Zinssenkungen, die wir bis zum Jahresende erwarten, dürften drei weitere in der ersten Jahreshälfte 2025 folgen. Das sind insgesamt zwei Zinssenkungen mehr als bisher erwartet“, schreibt Fritsch in seinem Marktbericht. „Dementsprechend erwarten wir bis Mitte nächsten Jahres einen weiteren Anstieg des Goldpreises auf 2.600 US-Dollar“, so Fritsch.

Die Preisentwicklung, die Gold damit an den Tag legt, ist an sich schon beeindruckend. Im Vergleich zum Vorjahr hat sich Gold um mehr als 32 Prozent verteuert. In Euro gerechnet, kostet eine Feinunze (31,1 Gramm) des Edelmetalls rund 2.277 Euro. Für Euro-Anleger bedeutet das, dass sie, wenn sie Goldbarren oder Gold-ETFs im Depot haben, eine Wertsteigerung von rund dreißig Prozent für die vergangenen zwölf Monate verbuchen können. Die Differenz zur Dollar-Preisentwicklung entspricht exakt dem Wertverlust des US-Dollar gegenüber dem Euro seit August 2023.

Goldgräberstimmung bei Fonds-Anlegern

Mehr als 30 Prozent Wertzuwachs in einem Jahr sind bereits beeindruckend. Noch spektakulärer könnte sich der Goldpreisanstieg jedoch in den kommenden Monaten bei Goldminenfonds auswirken. Deren Fondsmanager fahnden nach den Aktien der aus ihrer Sicht profitabelsten Goldförderer. Dies sind die Unternehmen mit den niedrigsten Förder- und Vertriebskosten. Je nachdem, wie erfolgreich die Fondsmanager dabei sind, fördern sie hier enorme Gewinnhebel bei Goldminen zutage. Denn Gold auf dem Gestein zu schürfen, ist ein aufwändiges, energieintensives Unterfangen. Die Kostensteuerung in diesem Bereich ist deshalb ein Schüsselsegment für die Ertragskraft der Unternehmen. Die Förderkosten pro Tonne definieren die Gewinnmarge. Sie ist umso höher, je höher der Goldpreis steigt. Ein Unternehmen, das beispielsweise zu den derzeit durchschnittlichen Kosten von 1.800 Dollar pro Feinunze Gold fördert hat, hat bei einem Goldpreis von 2.000 Dollar – dem Preis Mitte Februar 2024 – einen Gewinn von 200 US-Dollar pro Feinunze erzielt. Aktuell kostet eine Feinunze Gold rund 2.500 US-Dollar und ist damit 25 Prozent teurer als vor einem halben Jahr. Ein Unternehmen mit den oben genannten Förderkosten verdient nun rund 500 US-Dollar pro Feinunze – also rund 150 Prozent – mehr. Das Rechenbeispiel macht deutlich, welche Hebelwirkung der Goldpreis auf die Ertragskraft von Goldminengesellschaften hat – und damit auch auf deren Aktienkurs.

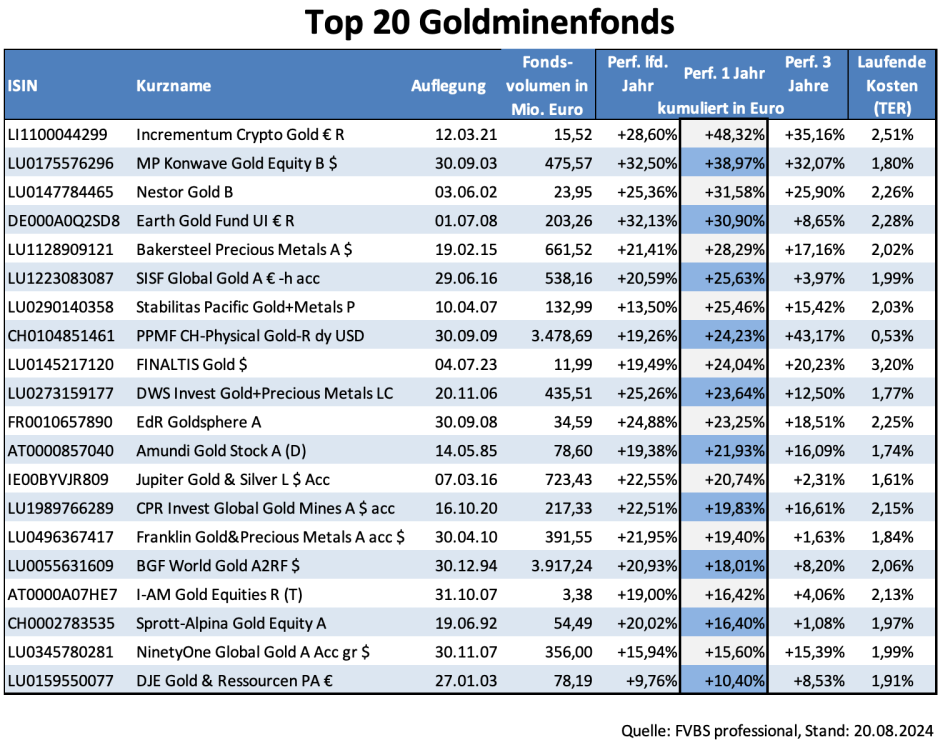

Große Unterschiede bei der Fondsperformance

Noch spiegelt sich diese enorme Hebelwirkung kaum in den Performancedaten der Minenfonds wider. Das liegt daran, dass die Minengesellschaften ihre erwarteten Fördermengen frühzeitig über den Terminmarkt verkaufen. Die Gewinnmargen springen also erst mit einiger Zeitverzögerung an. Die Kurse der Unternehmen steigen erst dann, wenn die Mehrzahl der Marktteilnehmer einen längerfristigen Trend zu höheren Goldpreisen erkennt und erwartet, dass die Minengesellschaften an den Terminbörsen auch langfristig höhere Gewinne erzielen. Dieser Effekt lässt sich an den Kursen der Goldminenfonds derzeit gut ablesen. Der erfolgreichste Fonds, der Incrementum Crypto Gold hat es als einziger Fonds in den vergangenen zwölf Monaten geschafft, einen höheren Wertzuwachs zu erzielen als Gold selbst. Das liegt wohlgemerkt nicht an einem feineren Gespür der Fondsmanager beim Auffinden ertragreicher Minengesellschaften, sondern einfach daran, dass der Fonds fast ein Drittel des Fondsvermögens in Kryptowährungen investiert – und dies offensichtlich mit Erfolg.

Wie unterschiedlich sich die Zusammensetzung der Portfolios auswirken kann, zeigt ein Überblick über die verschiedenen Goldminen-Fonds. So legte etwa der MP Konwave Gold Equity B in den vergangenen zwölf Monaten fast 39 Prozent zu und übertraf damit die Preisentwicklung von Gold – und dies auch ohne Beimischung von Krypto-Assets. Auch der Nestor B und der Earth Gold Fund UI schlugen sich in diesem Zeitraum vergleichsweise gut. Am unteren Ende der Top-20-Liste wird das Eis jedoch schon dünner. Der DJE Gold & Ressourcen PA schaffte innerhalb eines Jahres gerade einmal rund zehn Prozent Wertzuwachs. Angesichts der Goldrally in dieser Zeit ist diese Performance eher mager. Beim Blick ins Portfolio fällt auf: Rund 17 Prozent des Fondsvermögens ist in Industrie- und Energiewerte investiert. Es liegt der Verdacht nahe, dass diese Investments zuletzt nicht so gut gelaufen sind.

Fazit: Für den Goldpreis sind Unsicherheit und Krisen ein guter Treibstoff. Und davon gibt es derzeit reichlich. Geo- und Zinspolitik halten den Markt auf Trab. Anleger sollten allerdings auch die politischen Entwicklungen und Umwälzungen auf dem afrikanischen Kontinent im Blick behalten. Putsche und Kriege in Afrika können den Goldpreis zwar kurzfristig nach oben treiben. Allerdings könnten auch Minengesellschaften, die in den betroffenen afrikanischen Staaten Gold fördern, von Produktionsausfällen betroffen sein. Wer in Goldminenfonds investiert, sollte deshalb auch einen kritischen Blick auf das Portfolio werfen.

Diesen Beitrag teilen: