Goldene Zeiten für Edelmetallanleger

Ned Naylor-Leyland von Jupiter Asset Management erwartet steigende Preise für Gold und Silber, wovon besonders Minenunternehmen profitieren dürften.

06.04.2023 | 07:30 Uhr von «Peter Gewalt»

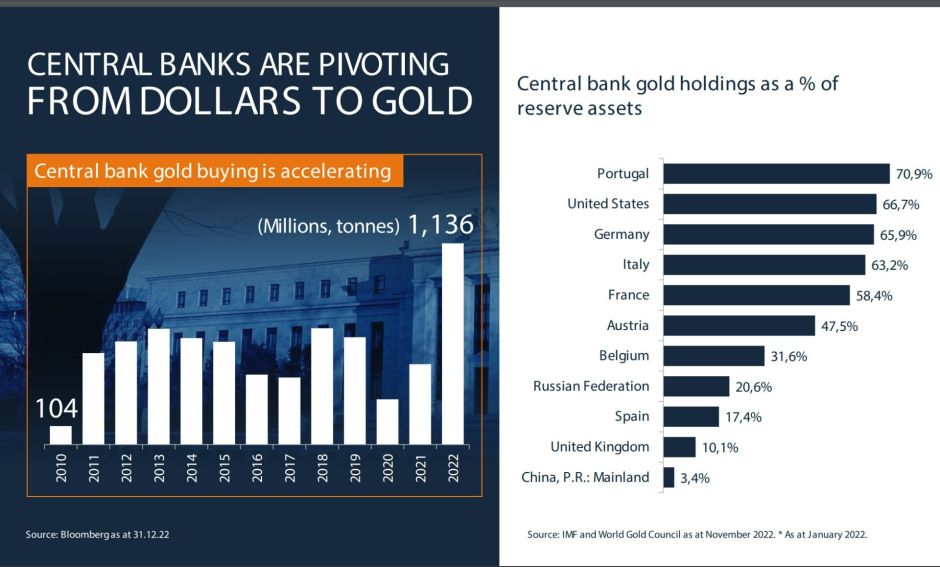

„Spielen die Notenbanken ein doppeltesSpiel?“, lautete der Titel und die zugleich spannende Frage des Vortrags von Ned Naylor-Leyland, Fondsmanager des Jupiter Gold & Silver Funds. „Ja, sicher“, lautete seine Antwort. „Die Notenbanken sagen zwar, dass das Wirtschaftssystem in Ordnung ist und sie alles unter Kontrolle haben. Aber sie kaufen nicht etwa die Anleihen anderer Notenbanken, sondern horten so viel Gold wie es nur geht“, erklärte Naylor-Leyland am zweiten Tag der TiAM-Investmentkonferenz in Berchtesgaden. Und die Zahlen stützen Naylor-Leylands Aussage. Nach Angaben des Branchenverbandes World Gold Council hat sich die Goldnachfrage der Zentralbanken im Jahr 2022 mit 1136 Tonnen gegenüber 450 Tonnen im Jahr zuvor mehr als verdoppelt. Damit hätten die Notenbanken im vergangenen Jahr so viel Gold angekauft wie zuletzt 1967, so Naylor-Leyland. Inzwischen würden die Notenbanken gut 50 Prozent ihrer Reserven in Gold statt in Anleihen halten. „Ich glaube, dass die Volatilität der Märkte und die geopolitische Lage die Zentralbanken dazu veranlasst haben, ihre Goldreserven zu erhöhen“, sagte Naylor-Leyland zum Kaufrausch der Zentralbanker. „Und angesichts der anhaltenden Inflation setzen die Notenbanken lieber auf Gold als auf Bargeld. Die deutsche Bundesbank etwa hält 70 Prozent ihrer Reserven in Gold.“

Notenbanken horten Gold:

Es sei daher für Privatanleger nicht mehr die Frage, ob, sondern wieviel sie in das gelbe Edelmetall investieren wollten, zumal die Realrenditen (Zinsen abzüglich Inflation) weiter fallen. „Ich halte die Währungsmetalle Gold und Silber aus mehreren Gründen für eine attraktive Anlagealternative: Sie sind nicht mit den traditionellen Aktien- und Anleihenmärkten korreliert. Als echtes Geld behalten sie ihren Wert und sie werden in hochliquiden Märkten gehandelt.“ Zudem hätten wissenschaftliche Untersuchungen gezeigt, dass eine feste Goldallokation von zwei bis fünf Prozent zu Portfoliodiversifikationszwecken optimal sei. Und die Markttechnik zeige bei Silber, welches vor drei Jahren einen Tiefstand gegenüber Gold erreicht hatte, ein deutlich zunehmendes Momentum. „Silber hat ein noch viel größeres Beta als Gold und ist daher im aktuellen Umfeld mein klarer Favorit für größere Preissprünge“, so Naylor-Leyland. Auch weil das Edelmetall für Solarpaneele, bestimmte Batterien, Medizintechnik und Touchscreens benötigt werde und im Gegensatz zu Gold verbraucht werde.

Silber im strukturellen Defizit:

Naylor-Leyland hält in seinem knapp eine Milliarde Euro schweren Fonds bis zu 80 Prozent Aktien von Minen- sowie Explorationsunternehmen mittlerer Größe. Der Rest seines Portfolios entfalle auf Fonds, die Gold- und Silberbarren halten. Investitionen in Minenaktien plus physisch unterlegtes Edelmetallexposure seien vorteilhaft, da kein Gegenparteienrisiko wie bei ETFs bestehe, begründet er die Vorgehensweise. Derzeit sei das Portfolio, das in den vergangenen drei Jahren einen Gewinn von über 50 Prozent erzielt habe, angesichts der Erwartung steigender Edelmetallpreise sehr offensiv aufgestellt. „Das heißt, dass wir viel stärker auf Gold- und Silberunternehmen setzen als auf direkte Edelmetallinvestments“, so Naylor-Leyland.

Bei der Auswahl der 30 bis 50 meist mittelgroßen Unternehmen kämen verschiedene Kriterien zur Anwendung. Der Fokus liege auf Werten mit einem starkem Cashflow-Management, soliden Bilanzen und einer vergleichsweise geringen Verschuldung und einer realistischen Chance auf eine Übernahme durch eines der großen Goldunternehmen, den sogenannten Gold-Majors. Die ausgewählten 30 bis 50 Titel im Jupiter Gold & Silver Funds sind meist in Nord- und Südamerika sowie Australien beheimatet. Einerseits sei es für das Fondsmanagement schwierig, in anderen Regionen der Welt Unternehmen zu finden, die nicht gegen ESG-Kriterien verstoßen würden. Und andererseits liege der geographische Fokus seit Jahren bei Fusionen und Übernahmen auf Amerika und Australien. Mehr als 70 Prozent dieser Deals würden in diesen Regionen stattfinden. Denn die Gold-Majors würden nicht nur ihre Reserven auffüllen wollen, sondern auch eine bessere Streuung ihres geographischen Risikos durch eine Ausweitung ihrer Aktivitäten in anderen vertrauten Märkten anstreben, meinte Naylor-Leyland.

Unternehmensfokus Jupiter Gold & Silver

Und selbst nach den jüngsten M&A-Aktivitäten sei der Goldsektor im Vergleich zu anderen Branchen immer noch stark fragmentiert. Einige der großen Goldproduzenten würden daher eine Konsolidierung anstreben. Einerseits, um die mit einer Übernahme potenziell verbundenen Synergien durch Kostensenkungen und eine Diversifizierung der geschäftlichen Aktivitäten voranzutreiben. Und andererseits, um ihre Wachstumsprobleme zu lösen. Denn das größte Problem der großen Goldproduzenten sei, in letzten zehn Jahren insgesamt zu wenig in die Exploration investiert zu haben. Dadurch würden sie zunehmend unter Druck stehen, ihre schrumpfenden Reserven durch Übernahmen aufzufüllen. Die von Naylor-Leyland bevorzugten, qualitativ höherwertigen Entwickler hätten dagegen ihre Ressourcen in dieser Zeit insgesamt ausgebaut und würden dadurch interessante Übernahmeziele für die großen Goldproduzenten. Darüber hinaus würden die Gold-Explorationsunternehmen zu günstigeren NAV-Multiplikatoren gehandelt und damit besseres Wertsteigerungspotenzial bieten.

Diesen Beitrag teilen: