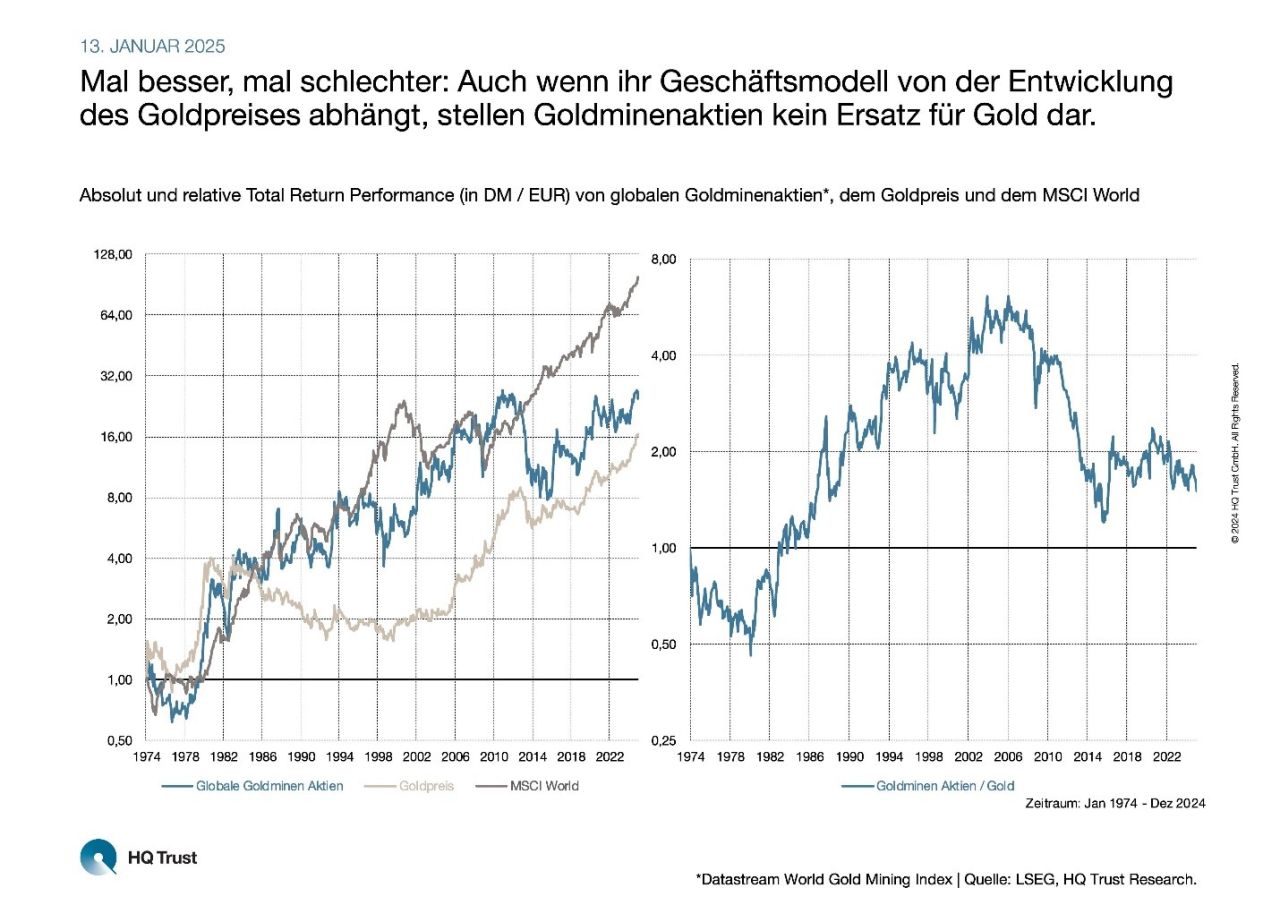

Der Kapitalmarktanalyst von HQ Trust vergleicht in seiner

neuen Untersuchung die Entwicklung des Goldpreises mit der von globalen

Goldminenaktien sowie dem weltweiten Aktienindex MSCI World. Für die

Goldminenaktien verwendet Pascal Kielkopf den Index des Datenanbieters

Datastream, für alle Basiswerte die Total-Return-Reihen, vor dem Jahr 2001 in

D-Mark, danach in Euro. Der Zeitraum der Analyse umfasst mehr als 50 Jahre: von

Anfang 1974 bis Ende 2024.

- „Auf den ersten Blick

erscheinen Goldminenaktien tatsächlich als das bessere Investment: Während

der Goldpreis seit 1974 um 5,6 Prozent p.a. zulegte, kamen die Minenaktien auf

ein Plus von 6,5 Prozent pro Jahr.“

- „Allerdings ging diese

Outperformance mit einer signifikant höheren Volatilität einher: Während

Gold um 18,5 Prozent schwankte, lag dieser Wert bei den Minenaktien bei 31,8 Prozent.

Zum Vergleich: Der MSCI World kam gerade mal auf 15,2 Prozent.“

- „Zudem fällt auf, dass die

bessere Entwicklung der Goldminenaktien vor allem auf die lange Phase von

Mitte der 1980er Jahre bis zur Finanzkrise zurückzuführen ist.“

- „Seit dem Jahr 2007 haben

sich die Goldminenaktien deutlich schlechter entwickelt: Während der

Goldpreis seitdem um 9,7 Prozent p.a. zulegen konnte, gewannen die Minenaktien

nur 2,2 Prozent p.a.“

- „Auch zuletzt konnten die

Minenaktien nicht mithalten: Während sich der Goldpreis in den vergangenen

fünf Jahren fast verdoppelt hat, konnten die Minenaktien nur halb so viel

zulegen.“

Was können Anleger aus der Analyse lernen?

- „An der geringen

Korrelation des Goldpreises zum MSCI World von lediglich 11 Prozent zeigt sich,

dass Gold zur Portfoliodiversifikation gut geeignet ist.“

- „Bei Goldminenaktien liegt

die Korrelation zum MSCI World bei 24 Prozent, was die stärkere Abhängigkeit von

der allgemeinen Aktienmarktentwicklung zum Ausdruck bringt.“

- „Auch wenn Goldminenaktien

tendenziell am Goldpreis hängen, spielen branchenspezifische Faktoren wie

die Explorations- und Abbaukosten, politische Konflikte in den

Förderländern sowie die allgemeine Entwicklung des Aktienmarktes meist

eine deutlich größere Rolle als der reine Goldpreis.“

- „Für eine wirksame

Absicherung von Portfolios erwiesen sich Goldminenaktien in der

Vergangenheit als weniger geeignet. Während Goldminenaktien teilweise mit

den globalen Aktienmärkten fielen, konnten sie in anderen Phasen den

Goldpreis zwar übertreffen, jedoch ohne die gewünschte Stabilität zu

bieten.“

- „Zur Verbesserung der

Portfoliodiversifikation und Reduktion der Volatilität sollten Anleger

lieber direkt auf den Goldpreis setzen – beispielsweise über Xetra-Gold

oder den direkten Kauf des physischen Edelmetalls.“

Und wie geht es mit dem Goldpreis weiter? Christian Subbe,

Chief Investment Officer von HQ Trust, sieht derzeit einige Gründe, die für

eine anhaltend hohe Goldnachfrage sprechen:

- „Gold ist mehr als ein

Krisenhedge, der zur Diversifikation eines Portfolios beiträgt.“

- „Die

Zentralbanken haben zuletzt ihre Nachfrage nach Gold ausgeweitet. Vieles

deutet auf eine Fortsetzung dieses Trends hin.“

- „Niedrigere

Zinsen reduzieren die Opportunitätskosten, was sich ebenfalls positiv auf

die Goldnachfrage auswirkt.“

- „Gold

wird vor dem Hintergrund der weltweit steigenden Verschuldung zunehmend

als Alternative zu Staatsanleihen gesehen.“

- „Die

Nachfrage nach physischem Gold steigt mit einem sich verbreiternden

Wohlstand in den Emerging Markets.“ (pg)

Diesen Beitrag teilen: