Die Struktur von Collateralized Loan Obligations (CLOs)

Auch bei steigender Inflation bieten besicherten Darlehensverpflichtungen (CLOs) ein attraktives Renditeprofil. Wie CLOs genau funktionieren und was Investoren von ihnen erwarten dürfen, erklärt Inès Bartsch, Geschäftsführerin von CIS Asset Management. Dieses Mal im Fokus: die Struktur von CLOs.

08.06.2022 | 13:00 Uhr von «Inès Bartsch »

CLOs werden oft abgestraft, sie hätten die Weltfinanzkrise verursacht, was häufig mit einer Verwechslung der ähnlich genannten CDOs (Collateralized Debt Obligations) einhergeht. Es lohnt sich demnach einen detaillierten Blick auf die Struktur zu werfen, um die Vermögensklasse und deren Eigenschaften zu verstehen.

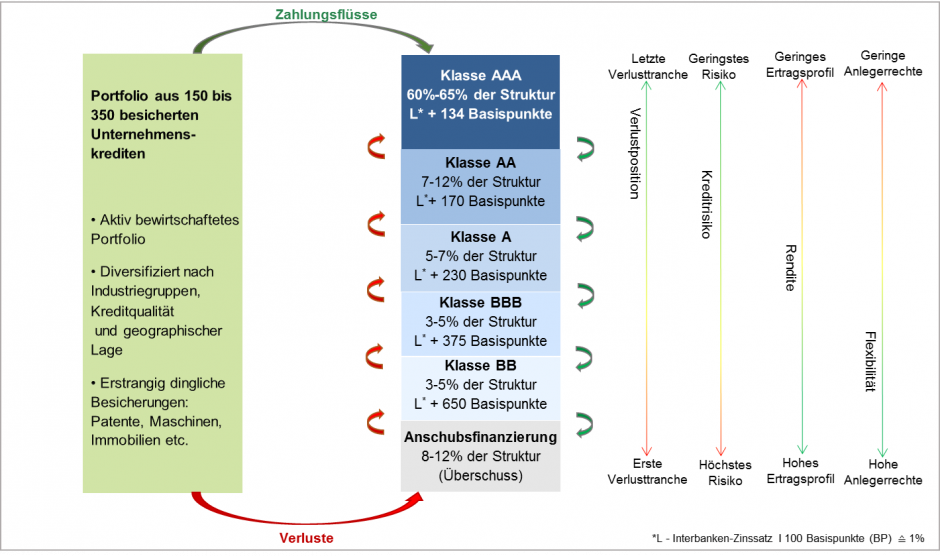

Die Struktur eines CLOs ähnelt der einer Unternehmensbilanz, in der nur ein Portfolio innerhalb einer Zweckgesellschaft bewirtschaftet wird.

Auf der Aktivseite befinden sich hauptsächlich besicherte Unternehmenskredite der Bonität BB+ und niedriger. Das Portfolio wird von einem Expertenteam bewirtschaftet. Diese Experten haben sich i.d.R. auf bestimmte Branchen spezialisiert. Ihre Aufgabe ist es, die Entwicklung verschiedener Unternehmen in den einzelnen Branchen zu verfolgen sowie zu analysieren. Allokationen von Krediten und Verkäufe aus dem bestehenden Kreditportfolio sind das Resultat dieser Analysen.

Dem gegenüber steht die Finanzierung des Portfolios (Passivseite der Bilanz). Das Kapital ist je nach Risikoprofil in geratete Tranchen, regulär von AAA bis BB, strukturiert. Die unterste Tranche hat keine Bonitätseinstufung und ist dem Aktienkapital (Eigenkapitalgeber) gleich zu setzen. Die Zahlungen erfolgen nach einer in den Vertragswerken festgelegten Reihenfolge. Die AAA-Fremdkapitalgeber erhalten vorrangig die Zins- und Tilgungszahlungen gefolgt von der jeweils nächsten untergeordneten Tranche. Die Eigenkapitalgeber werden nachrangig bedient, d.h. sie erhalten den verbleibenden Erlös aus dem Kreditportfolio.

Vice Versa werden auftretende Zahlungsausfälle zuerst von der untersten Tranche (auch Equity) getragen. Die höheren Tranchen werden von den Kreditausfällen im zugrundeliegenden Portfolio erst betroffen, wenn die untergeordneten Tranchen vollständig aufgezehrt sind. De facto tragen die Eigenkapitalgeber das größte Risiko und können daher auch eine höhere Rendite erwarten (vorbehaltlich der Qualität des CLO-Managers).

Die Unternehmenskredite auf der Aktivseite sind in der

Bonität BB+ und niedriger eingestuft, wobei das Fremdkapital hauptsächlich mit

der AAA-Tranche ausgestattet ist. Resultierend hieraus ergibt sich eine

Kreditarbitrage, die eine kosteneffiziente Finanzierung der Unternehmenskredite

ermöglicht.

Schaubild 1: Die Struktur eines CLOs

Illustrativ, Quelle: CIS

Da die Aktiv- und Passivseite variabel verzinst sind, besteht nur ein geringes Zinsänderungsrisiko.

Morgen lesen Sie in Teil 3: Die Phasen eines Collateralized Loan Obligations (CLOs)

Teil 1: Collateralized Loan Obligatiobns (CLOs) als alternative Anlageklasse

Diesen Beitrag teilen: