Comgest: ESG-Einblicke über die Pandemie hinaus

ESG-Investoren haben zunehmend Schwierigkeiten, güne von grüngewaschenen Produkten zu unterscheiden. Wolfgang Fickus vom Vermögensverwalter Comgest erklärt auf der FondsConsult Investment-Konferenz am Tegernsee, worauf es jetzt ankommt.

30.09.2021 | 07:30 Uhr

Der Markt für nachhaltige Investments wächst kontinuierlich. Weltweit werden derzeit rund zwei Billionen Euro an Vermögen unter Berücksichtigung nachhaltiger Kriterien verwaltet, eine Verdopplung im Jahresverlauf. Allein der deutsche Markt ist im vergangenen Jahr um rund 25 Prozent gewachsen und umfasst nach Angaben des Forums Nachhaltige Geldanlagen (FNG) mittlerweile rund 335 Milliarden Euro. Das ist auf der einen Seite eine gute Nachricht: Das Thema Nachhaltigkeit hat sich offensichtlich nicht nur bei Anlegern, sondern auch als wichtiges Kriterium in der Finanzindustrie durchgesetzt. Gleichzeitig sorgt der ESG-Boom für unangenehme Nebeneffekte. „Die Marketingmaschinen der Finanzindustrie haben sich des Themas angenommen. Greenwashing ist für Anleger mittlerweile ein echtes Problem“, sagt Wolfgang Fickus von der Fondsgesellschaft Comgest. Ein Indiz für die erstaunlich offensive Zuwendung der Branche hin zu nachhaltiger Investmentphilosophie sei die dynamische Zunahme der Unterzeichner der Prinzipien für verantwortliches Investieren (Principcles for Responsible Investment, kurz PRI). Fast die Hälfte der Unterzeichner habe erst in den vergangenen zwei Jahren unterschrieben. Comgest hat die PRI im Jahr 2010 unterzeichnet. Der Aufbau von Knowhow für nachhaltiges Investieren benötige viel Zeit und Personal, ein Prozess, der bei Comgest seit mehr als einem Jahrzehnt im Gange sei. „Wir sind schon seit elf Jahren dabei und wissen, was das bedeutet. Als Eigentümer unserer Gesellschaft handeln wir langfristig und nachhaltig im Rahmen unseres Qualitätswachstumsansatzes und unseren Kunden gegenüber.“, erklärt Wolfgang Fickus. Nachhaltigkeit sei so dem Unternehmen in die Wiege gelegt.

Comgest wolle in Firmen investieren, die mit nachhaltigem Ansatz für mindestens 5 Jahre regelmäßig zweistellig jährlich wachsen. Um dieses Ziel zu erreichen, beschäftige sich Comgest intensiv mit den Unternehmen, seiner Strategie, der Unternehmenskultur und seinem Einfluss auf die gesamte Interessengemeinschaft. „Wir sind keine stillen Investoren, sondern wir sind begleitende Aktionäre, die Entwicklungen voranbringen wollen. Wir machen uns Gedanken – sowohl um die strategische Absicht eines Unternehmens als auch um seinen Einfluss auf die Interessensgemeinschaft: Als dauerhafte Anteilseigner sind wir in der Position, bezüglich langfristiger Strategie und Geschäftsgebaren einen aktiven Dialog mit Unternehmensentscheidern aufzubauen“, sagt Wolfgang Fickus, der den Investmentprozess seines Unternehmens so erklärt:

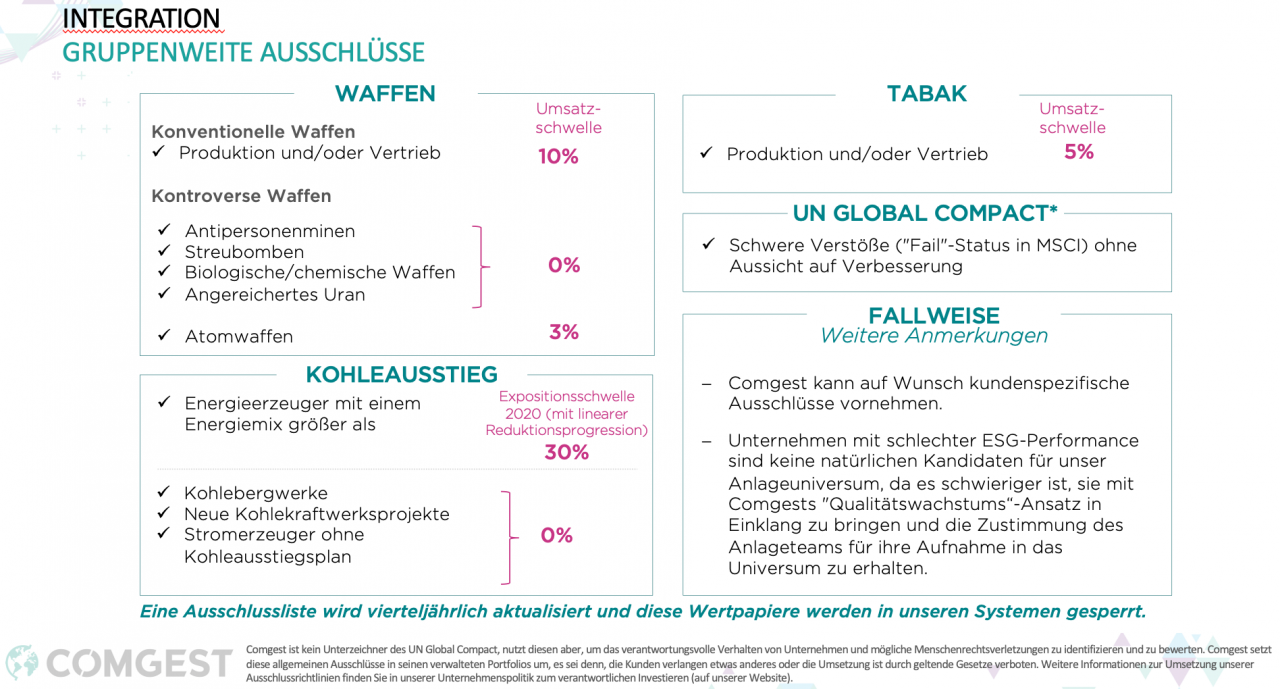

Der ESG-Investmentprozess ist für alle Comgest-Fonds identisch. Zunächst werden Unternehmen aus dem Anlageuniversum ausgeschlossen, die wichtige Nachhaltigkeitskriterien nicht erfüllen. Dies geschieht anhand der portfoliospezifischen Ausschlüsse. Ein Beispiel sind Nuklearwaffen. „Der intensive fundamentale und ESG Research, bei dem wir uns weitestgehend auf uns selbst und nicht auf externe Datenanbieter verlassen, finden danach Hand in Hand statt und zwar bei Aufnahme des Unternehmens in das Investmentuniversum sowie schließlich im Portfolio mit einem kontinuierlichen Monitoring“, so Fickus.

Der Nutzen für die Anleger ist messbar: 94 Prozent der Comgest Publikumsfonds-Assets haben die SFDR-Klassifizierung 8, erfüllen also nachweislich hohe Ansprüche hinsichtlich nachhaltiger Investitionskriterien. Anleger können im Wesentlichen aus vier großen Strategien wählen: Globale Aktien, Emerging Markets-, pan-europäische und japanische Aktienstrategie. Das Thema Nachhaltigkeit ist dabei global sehr unterschiedlich präsent. „In den Schwellenländern gibt es noch viele Unternehmen mit Nachholpotenzial, Pan-Europa ist dagegen bereits spitze mit 95 Prozent an ESG-Top-Unternehmen im Portfolio“, so Fickus.

Herausforderungen für eine nachhaltige Rendite

Es sei kein Geheimnis mehr, dass sich Nachhaltigkeit positiv auf die Gewinne von Unternehmen und die Rendite der Anleger auswirke. „Unsere eigenen Untersuchungen haben ergeben, das ESG Faktoren die Rendite eines Investments um 15 bis 20% beeinflussen können. Nachhaltig wirtschaftende Unternehmen verstärken die wirtschaftlichen Burggräben ihres Geschäftsmodells, denn sie integrieren Kunden, Lieferanten, die Aktionäre und Umweltgesichtspunkte sehr langfristig in ihre Unternehmensplanung ein. Das hält kurzfristig agierende Wettbewerber fern und drückt sich auch in der Wertentwicklung an der Börse aus“, erklärt Wolfgang Fickus.

Ein Problem sei allerdings, wenn zu viele Investoren aus ESG Gründen zu schnell durch eine zu kleine Tür wollten. Hier konnte man im vergangenen Jahr beobachten, dass es bei alternativen oder erneuerbaren Energien sowie der Elektromobilität zu Exzessen kam: Man müsse als Anleger aufpassen, wenn man in sehr modische Branchen und Unternehmen dieser Art investiere, die in einem sehr frühen Stadium der Geschäftsentwicklung stünden und trotzdem vom Markt bereits sehr hoch bewertet würden. „Grüner Wasserstoff zum Beispiel, der frühestens in den 30-er Jahren zu einer wirklichen Alternative zu herkömmlicher Energiegewinnung und Transport wird, ist für Comgest nicht erste Wahl. Wir suchen nach nachhaltig wirtschaftenden Unternehmen mit solidem innenfinanziertem und profitablem Geschäftsmodell“, sagt Wolfgang Fickus.

Damit die ausgewählten Unternehmen ihre Fokussierung auf Rendite und Nachhaltigkeit nicht aus den Augen verlieren, wacht Comgest mit Argusaugen über seine Schäfchen im Portfolio. ESG-Analysten und Portfoliomanager nehmen zusammen an Meetings mit Unternehmensvertretern teil. Identifizieren sie wesentliche ESG-Risiken, suchen sie das direkte Gespräch mit den betreffenden Unternehmen. „Durch unseren langfristig orientierten Anlageansatz können wir vertrauensvolle Partnerschaften mit unseren Portfoliounternehmen aufbauen“, so Fickus. In konzertierten Aktionen treiben sie zum Beispiel über die UN PRI Collaboration Plattform nachhaltige Entwicklungen voran. Als ein Beispiel für ein erfolgreiches Engagement nennt Wolfgang Fickus das Unternehmen Inner Mongolia Yilli. Der größte Molkereiproduzent in China wusste auf Nachfrage von Comgest im Jahr 2014 zunächst nichts mit dem Thema Nachhaltigkeit anzufangen. „Doch es gab zahlreiche Ansatzpunkte für Verbesserungen. Biogas, ökologisch abbaubare Verpackungen und andere Themen. Die Liste ist lang und auch noch nicht endgültig abgearbeitet. In den vergangenen sieben Jahren, seit wir investiert sind, hat das Unternehmen allerdings substanzielle Verbesserungen erreicht. Der CO2 Fußabdruck wurde über mehr als 40% reduziert.“, so Fickus. Auf die Nachfrage aus dem Auditorium, ob solches Engagement letztlich nicht den Aufwand und damit die Kosten für einen Fonds nach oben treibe, antwortet Wolfgang Fickus mit einem klaren Statement: „Comgest hat über die vergangenen Jahrzehnte kontinuierlich in Portfoliomanager und Analysten investiert. Heute haben wir 51 Portfoliomanager und Analysten. Vor 15 Jahren waren es 17. Dieses Personalwachstum erklärt sich nicht allein durch den Aufbau des 6-köpfigen ESG Teams, sondern das komplette Research ist breiter geworden. ESG-Analyse und fundamentales Research steigern die Qualität der Aktienselektion und damit des Fonds, und rechnen sich somit von alleine. Man benötigt eben viel Zeit und Personal“, sagt Wolfgang Fickus.

Diesen Beitrag teilen: