Expertenanalyse: Drei Hebel für mehr Rendite

Regelmäßig veröffentlichen führende Vermögensverwalter fundierte Einschätzungen zu den Finanz- und Kapitalmarktmärkten. Um einen Überblick zu erhalten, fasst TiAM FundResearch die wichtigsten Aussagen für Sie kompakt zusammen.

20.09.2024 | 15:30 Uhr von «Peter Gewalt»

Die Finanzmarktexperten analysieren diese Woche den Zinsschritt der US-Notenbank Fed und ihre Folgen für die Investoren.

„Die Fed sorgt für einen

Paukenschlag und senkt den Leitzins deutlich", kommentieren die PIMCO-Ökonominnen

Tiffany Wilding und Alison Boxer.

Wilding und Boxer sehen in der Fed-Entscheidung ein Zeichen für eine „schnellere

Anpassung in Richtung Neutralität" als von vielen Experten antizipiert.

Sie erwarten weitere Zinssenkungen in den kommenden Monaten: „Wir gehen davon

aus, dass die Fed in den kommenden Sitzungen weiterhin die Zinsen senken wird,

um die Geldpolitik an eine nun wieder „normalere" US-Wirtschaft

anzupassen." Die Ökonominnen verweisen auf die deutlich nach unten

revidierten Zinsprognosen der Fed, mit einer mittleren Prognose für den

Leitzins von 3,25 bis 3,5 Prozent Ende 2025 - näher an den Schätzungen für eine

langfristig neutrale Geldpolitik. Bei einer rapiden Verschlechterung des

Arbeitsmarktes halten sie aggressivere Zinssenkungen für möglich.

„Verschlechtert sich der Arbeitsmarkt schneller als erwartet, rechnen wir mit

aggressiveren Zinssenkungen.“

Quelle: Trading Economics

Dr. Andreas A. Busch, Senior Economist

des Asset Managers BANTLEON, meint zum geldpolitischen Entscheid der

US-Notenbank:

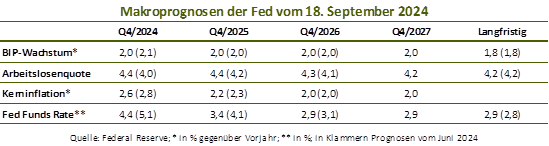

„Für die verbleibenden zwei FOMC-Treffen in diesem Jahr

rechnet der Median der 19 FOMC-Mitglieder mit weiteren Lockerungen, allerdings

jeweils um lediglich 25 Bp.

In der Summe würden damit die Leitzinsen in diesem Jahr

innerhalb von vier Monaten um 100 Basispunkte gesenkt – im gesamten kommenden Jahr

soll es gemäß den »Dots« nochmals um den gleichen Betrag nach unten gehen

(vgl. Tabelle unten).

Was die makroökonomische Entwicklung angeht, rechnet die Fed

mit einem robusten Wachstum von 2,0 Prozent in diesem und dem nächsten Jahr. Die

Arbeitslosenquote wird in den Augen der Währungshüter nur noch geringfügig von

aktuell 4,2Prozent auf 4,4 Prozent ansteigen. Die Inflationsrate sieht die Fed

auf Kurs in Richtung des 2Prozent-Ziels, das allerdings erst in zwei Jahren

erreicht wird (vgl. Tabelle unten).

Quelle: Bantleon

James McCann, Deputy

Chief Economist bei abrdn, sieht die Entscheidung der Fed als „taubenhaftes Signal" :

„Die Notenbank hat heute

die Zinsen um 50 Basispunkte gesenkt. Dieser überdurchschnittliche Schritt

verdeutlicht die Dringlichkeit der Fed, die restriktive Politik rasch

zurückzufahren. Die Mitglieder des Offenmarktausschusses erwarten, dass dies

die erste von mehreren Zinssenkungen sein wird, die bis Ende des Jahres weitere

50 Basispunkte und bis 2025 100 Basispunkte betragen werden. Dieses taubenhafte

Signal dürfte die Befürchtungen der Märkte zerstreuen, dass die Notenbank

angesichts der sich abzeichnenden Risse am US-Arbeitsmarkt zu spät kommt, und

die Aktienmärkte reagierten positiv auf die ersten Schlagzeilen.

Für die Fed wird es nun darauf ankommen, das Tempo der geldpolitischen

Lockerung sorgfältig zu kalibrieren, da sich die Inflation weiter ihrem Ziel

nähert und sich die Konjunktur verlangsamt. Obwohl Fed-Chef Powell

signalisieren könnte, dass 50 Basispunkte in diesem Lockerungszyklus eher die

Ausnahme als die Regel sein werden, sollte die Fed darauf vorbereitet sein, in

größeren Schritten zu handeln, wenn sie weitere Anzeichen von Schwäche

erkennt."

Jim

Cielinski, Global Head of Fixed Income, und Daniel Siluk, Head of Global Short

Duration and Liquidity, Janus Henderson Investors analysieren:

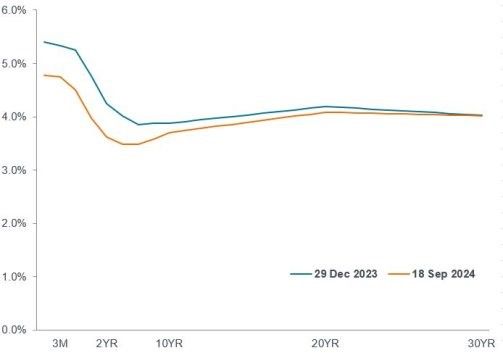

„Der aktuelle Schritt ist

aus Positionierungssicht für Investoren in festverzinsliche Wertpapiere nicht

von entscheidender Bedeutung. Die bekannten Tatsachen haben sich nicht

geändert. Die Inflation lässt nach. Die US-Wirtschaft ist robust. Und der

Arbeitsmarkt ist trotz einer gewissen Abschwächung noch lange nicht auf

Rezessionsniveau. Dies deutet auf eine Verlängerung des

Zyklus hin, die für risikoreichere Anlagen günstig sein sollte – vor allem für

höherwertige Unternehmensanleihen, deren Schicksal mehr von der Stärke der

Verbraucher abhängt. Ebenso sollten Unternehmen mit höherer Verschuldung

von niedrigeren Kreditkosten profitieren.

Während diese

Unternehmen bei einer harten Landung in Mitleidenschaft gezogen würden, kann

eine Fixed-Income-Allokation immer noch eine breitere Allokation unterstützen,

da sie das Potenzial hat, Kapital zu erhalten und als Diversifikator für

riskantere Aktien zu dienen. In beiden Szenarien bedeutet der beginnende

Zinssenkungszyklus, dass viele Punkte entlang der Renditekurve einen

Kapitalzuwachs bringen könnten. Insofern sind wir der Meinung, dass die

Duration der Freund des Anlegers ist. Und auf dem aktuellen Niveau bietet die

Zinsstrukturkurve immer noch ein Ertragsniveau, das in den letzten 15 Jahren

eine Seltenheit war.

Da die unbekannten Unbekannten eben genau das sind, sollten Anleger eine Allokation in höherwertige Anleihen mit ausreichender Duration als integralen Bestandteil eines gut diversifizierten Portfolios betrachten – vor allem, wenn die Fed die schwer fassbare weiche Landung anstrebt."

Grafik: Zinsstrukturkurve von US-Treasuries

Nach mehr als zwei Jahren übersteigt die Rendite der 10-jährigen US-Teasury die der zweijährigen, was auf ein wahrscheinliches Ende der restriktiven Geldpolitik hindeutet und Anlegern die Möglichkeit gibt, eine Laufzeitprämie für längere Laufzeiten zu erzielen.

Quelle: Janus Henderson

Laurent Denize, Co-CIO ODDO BHF und CIO ODDO BHF

Asset Management, zählt drei taktische Strategien auf, um gewinnbringend zu investieren.

„Die Aussicht auf Zinssenkungen mache Geldmarktanlagen zunehmend unattraktiv.

Anleger sollten nun überlegen, wie sie ihr Geld in einem volatilen Markt

gewinnbringend arbeiten lassen. In seinen aktuellen Ausführungen zur

Investmentstrategie bieten sich hier aus Sicht von Laurent Denize drei

taktische Strategien an:

1. Rotation:

Umschichtung zwischen Sektoren und Vermögenswerten

Mit dem Beginn der Zinssenkungen zeichnet sich ein neuer Zyklus ab, der Chancen

für eine Umschichtung in defensivere Sektoren bietet. Die Sektoren Immobilien,

Bau, Basiskonsumgüter und Versorger haben in der Vergangenheit aufgrund ihrer

Zinssensitivität stark performt. Für Anleger auf der Suche nach Profiteuren

durch niedrigere Zinsen sind diese Sektoren eine Überlegung wert. Auch in

Großbritannien sieht ODDO BHF gute Chancen, insbesondere bei Small & Mid

Caps.

2. Duration:

Steuerung der Zinssensitivität

Die Duration misst, wie sensibel eine Anleihe auf Zinsänderungen reagiert. In

Staatsanleihen sind die meisten Zinssenkungen bereits eingepreist 10-jährige

Bundesanleihen rentieren mittlerweile bei zwei Prozent. Anleger sollten stattdessen

Unternehmensanleihen ins Auge fassen, die noch eine angemessene Prämie bieten.

3. Carry:

Renditeoptimierung in einem Umfeld mit niedrigeren Zinsen

Durch Investitionen in höher rentierliche Anlagen wie Unternehmensanleihen

können Anleger Renditen erzielen, mit denen sich eine potenzielle Volatilität

in anderen Portfolioteilen ausgleichen lassen. ODDO BHF zufolge bieten

Investment-Grade-Anleihen derzeit bessere Renditeaussichten als Staatsanleihen

und dürften sich auch in einem ungünstigen wirtschaftlichen Umfeld gut

entwickeln. Hochzinsanleihen profitierten weiterhin von einer historisch

niedrigen Ausfallquote und verfügten über genügend Puffer, um einen starken

Anstieg der Risikoprämien zu verkraften."

Quelle: Trading Economics

Naomi Fink, Chief

Global Strategist von Nikko AM, führt die US-Wahlen als Unsicherheitsfaktor für die US-Notenbank an:

„Die Unsicherheit im Zusammenhang mit der US-Wahl dürfte zur Ungewissheit

über den geldpolitischen Kurs der Fed beitragen. Die Risiken zum Zeitpunkt der

Wahl und danach könnten jedoch nicht nachteilig sein. Schließlich vertreten

beide Kandidaten unterschiedliche Arten protektionistischer Rhetorik –

insbesondere in Bezug auf den Handel mit China – und Protektionismus ist in der

Regel inflationär. Ebenso tritt derzeit keiner der Kandidaten für eine

Haushaltskonsolidierung ein – Erwartungen von Steuersenkungen und/oder

Ausgabensteigerungen könnten ebenfalls inflationär wirken. Sollten die

Inflationserwartungen steigen, unabhängig davon, welcher Kandidat gewählt wird,

muss die Fed reagieren.

Im Moment kann es sich die Fed leisten, die Finanzmärkte zu besänftigen; wo auch immer die „neutralen“ Zinssätze liegen. Sind sie niedriger als dort, wo wir uns jetzt befinden, hat sie zusätzlichen Spielraum für Zinssenkungen im Namen der Normalisierung – und nicht als Stimulierungsmaßnahme. Aber der Markt scheint sich mehr für Zinssenkungen zu interessieren als die Fed selbst. Die Anleihemärkte haben die Zinssenkung weitgehend vorweggenommen; daher war der Aufwärtstrend für die Duration begrenzt. Es könnte einen ähnlich begrenzten kurzfristigen Aufwärtstrend geben, wenn die Fed erneut handelt. Doch das Risiko einer Enttäuschung in den nächsten Monaten, wenn die angekündigten Zinssenkungen nicht eintreten, ist gestiegen.“

Quelle: Trading Economics

Carlos de Sousa,

Portfoliomanager, Vontobel erwartet Rückenwind für Schwellenländerinvestments durch die Zinssenkung:

„Die heutige Entscheidung der Fed

entsprach den Markterwartungen: Die Senkung um 50 Basispunkte deutet darauf

hin, dass die Fed mit der Marktmeinung übereinstimmt, dass sie den

Lockerungszyklus etwas verspätet begonnen hat. Angesichts der unerwartet starken

Inflationsdaten des ersten Quartals und der jüngsten Abwärtskorrekturen bei den

zuvor veröffentlichten Arbeitsmarktdaten kann man ihr diese Verspätung kaum

verübeln. Bis zum Jahresende werden wir wahrscheinlich zwei weitere

Zinssenkungen um jeweils 25 Basispunkte erleben, so dass sich der Leitzins der

Fed bis Mitte 2025 in Richtung drei Prozent bewegen wird.

Da die Zentralbanken der meisten Industrieländer nun die Zinsen senken, dürften sich die globalen Finanzierungsbedingungen in den nächsten Monaten weiter entspannen. Dies wird mehreren Zentralbanken aus Schwellenländern Spielraum geben, die bereits vor der Fed begonnenen Lockerungszyklen wieder aufzunehmen oder fortzusetzen. Niedrigere risikofreie Zinssätze in den Industrieländern werden auch die externen Kreditkosten für die Emittenten in den Schwellenländern senken, wodurch sich die Refinanzierungsrisiken verringern und die Tragfähigkeit der Schulden verbessert. Der Lockerungszyklus wird Vermögensverwaltern Anreize bieten, ihr Risiko in den Schwellenländern zu erhöhen, da die Attraktivität von Geldmarktinstrumenten und Kernsätzen in den Industrieländern allmählich sinken wird."

Quelle: Trading Economics

Cathie

Wood, CEO und CIO der Investmentgesellschaft ARK Investment Management kommentiert Hintergrund

und Auswirkungen der Fed-Entscheidung.:

„Wir

betrachten die Entscheidung der US-Notenbank, die Zinsen um 50 Basispunkte zu

senken, als einen notwendigen Schritt, um den wachsenden wirtschaftlichen

Herausforderungen weltweit zu begegnen. Diese Zinssenkung ist zwar ein

positiver Schritt in die richtige Richtung, aber wahrscheinlich nur der erste

von vielen Schritten, um der fortschreitenden Rezession in den USA

entgegenzuwirken, die sich seit Beginn der geldpolitischen Straffung durch die

Fed entwickelt hat und sowohl in den Rohstoff- als auch in den Rentenmärkten

eingepreist ist.

Angesichts des Rückgangs der Ölpreise auf etwa 70 Dollar pro Barrel und des Rückgangs der Renditen langfristiger Staatsanleihen deuten die Marktsignale darauf hin, dass eine globale Verlangsamung an Dynamik gewinnt. Mit einem Stand von 250 Basispunkten über der auf dem Verbraucherpreisindex basierenden Inflation ist der Zielzinssatz der Fed immer noch restriktiv. Wenn die Inflation im Jahresvergleich weiter sinkt, wovon wir ausgehen, wird die Fed die Zinssätze wahrscheinlich noch weiter senken, um die Wirtschaftsaussichten zu stabilisieren und die anhaltende Rezession in eine Erholung zu verwandeln. Da der Wohnungsbau als erster betroffen ist, wird er sich wahrscheinlich als erster Sektor erholen, insbesondere angesichts der aufgestauten Nachfrage in den USA.

Niedrigere Kreditkosten dürften den Unternehmen, die aggressiv in Innovationen investieren, Rückenwind geben und es ihnen ermöglichen, ihre Wachstumsinitiativen im Bereich der transformativen Technologien zu beschleunigen.“

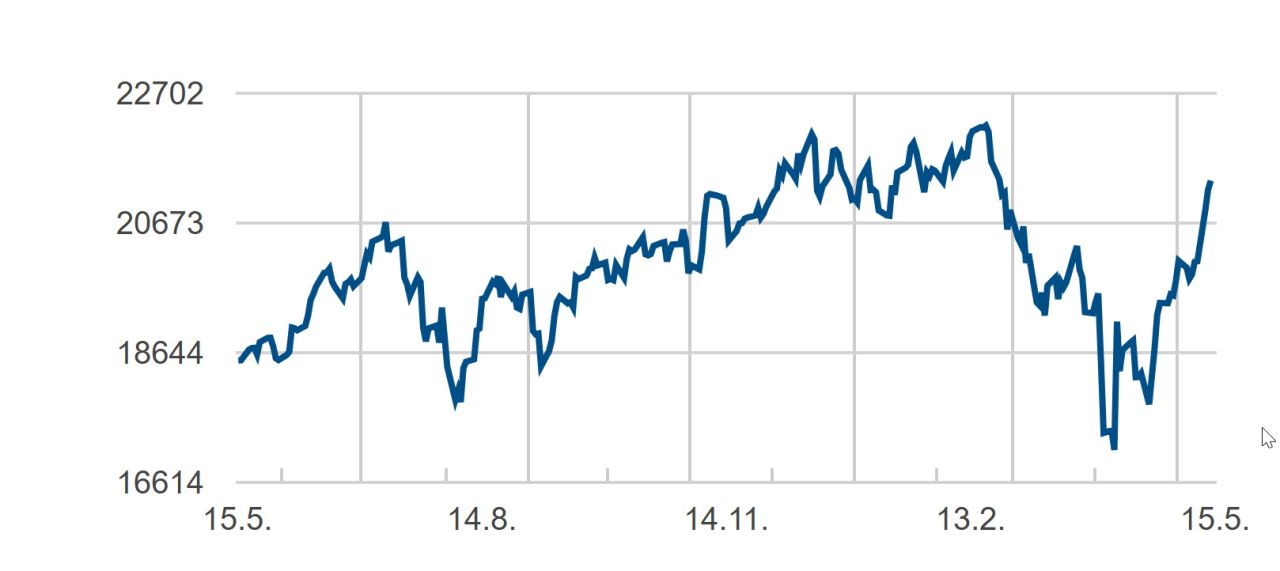

Kursentwicklung Technologiebörse Nasdaq 100:

Quelle: Trading Economics

Diesen Beitrag teilen: